一、超储率仍低,但货币市场利率稳定性提高,市场对资金面信心恢复。

我们在

4

月

29

日的周报《杠杆何去从?》中分析了在金融去杠杆的大背景下,债券杠杆和同业杠杆的变化,当时无论是债券杠杆还是同业杠杆,都有较明显的去化,压制了市场对债券和非标资产的需求,导致债券和非标净增量下滑,收益率上升。时隔

3

个月,无论是监管态度还是市场情况,都已经产生了一些变化,因此有必要再次分析金融杠杆的情况和变化。

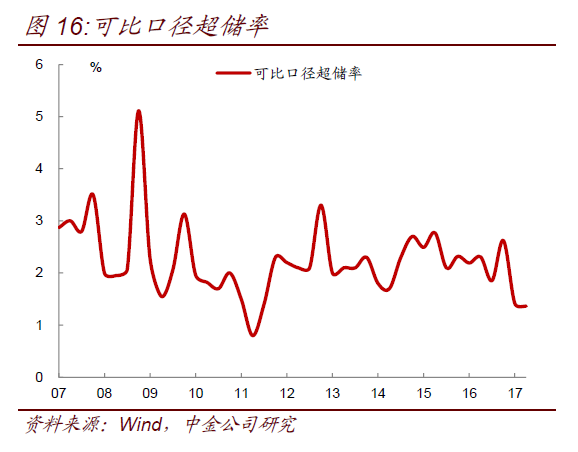

在此前的金融去杠杆过程中,银行超储率走低,导致资金面波动加剧是一个重要的政策主导因素。我们当时测算的

4

月份超储率降至

1.2%-1.3%

的历史低位。随后央行一季度货币政策执行报告公布一季度末的超储率只有

1.3%

,为近年低位,也印证了我们的测算。历史上来看,超储率偏低一般都容易引发资金面紧张和货币市场利率波动。

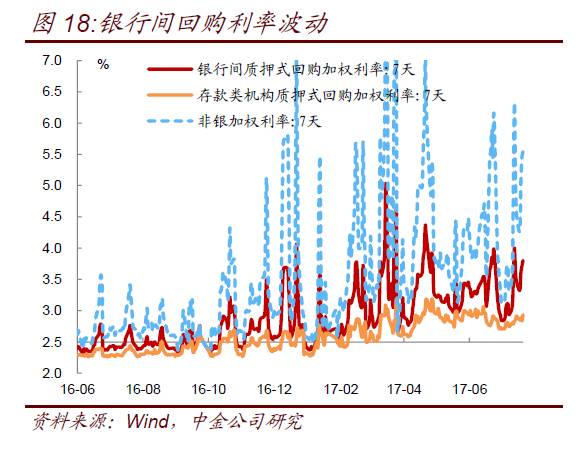

4

月份前后银行间回购利率确实出现了较明显的波动,

7

天回购加权利率经常上升到

3.5%

以上,而非银金融机构的融资利率经常上升到

5%

以上。回购利率波动性较高且成本上升倒逼非银金融机构降低债券杠杆。

从我们最新的测算来看,到

6

月末,银行体系的超储率并没有很明显的上升,大体上仍处于

1.3%

附近的水平(图

16

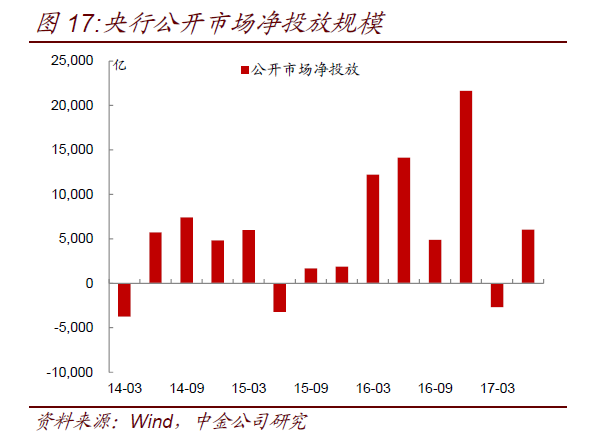

)。与去年二季度同期相比,外汇占款流出量和财政存款投放量大体相当,但存款增量低于去年同期导致法定存款准备金增量也相应走低。但差异最大的主要是今年二季度央行虽然净投放流动性,但投放规模明显低于去年二季度(去年二季度净投放

1.4

万亿,今年二季度各类工具净投放了

6000

亿,图

17

)。央行维持“不松不紧”的政策态度没有变化。从

6

月份的公开市场操作也看的很明显。在

6

月份前半月,为了避免季度末资金面紧张,央行增加

28

天逆回购的投放来缓冲,净投放资金规模一度明显上升,但到了

6

月下半月,随着财政存款投放加快,央行在公开市场开始净回笼资金,投放资金规模开始萎缩。

7

月份以来,央行公开市场净投放了

4700

多亿资金,但主要是对冲地方债发行量升高带来的阶段性财政存款上升的影响,总体来看也并无额外多投放资金,预计

7

月份超储率的上升也并不明显。

虽然超储率在最近几个月并明显改善,仍处于历史较低水平。但从回购利率来看,资金面的波动性有所降低。尤其是

6

月份本来是季度末月份,资金面却比预期中的宽松很多,

7

天回购加权利率没有明显突破

3.5%

(图

18

)。更为明显的变化在于同业存单利率从

6

月初的高位一路下行,

1

个月同业存单利率从最高峰的

5.0%

降至目前的

3.4%

,而

3

个月同业存单利率也从最高的

5.0%

降至

4.25%

附近。

资金面的改善与政策信号的释放有关。我们在此前的报告中也多次分析,

5

月份金融数据显示出了明显的去杠杆,包括银行资产端的同业资产明显萎缩,反映在“股权及其他投资科目”下降了

7000

多亿,而同业存单余额在

5

月份也下降了近

4000

亿,信用债余额在

5

月份出现了单月最大的净下滑,而

5

月份经济数据层面所反映出来的是房地产和基建投资开始下滑。这些因素使得监管机构认为有必要缓冲一下对金融和经济的影响,尤其是信用债市场连续的萎缩显示其正常的融资功能已经遭到破坏。监管态度从去杠杆转向稳杠杆。央行

6

月份没有再跟随美联储加息而上调公开市场利率发出了第一个相对明显的信号。银监会给予部分银行更长的自查时间也释放了稳定的信号。从资金面的角度,我们估计可能还有一定的窗口指导,使得银行增加了对非银金融机构的融出,从而稳定资金面预期,使得短期利率逐步回落。

二、同业杠杆仍有一定的压制,而债券杠杆在资金面稳定的情况下有所回升。

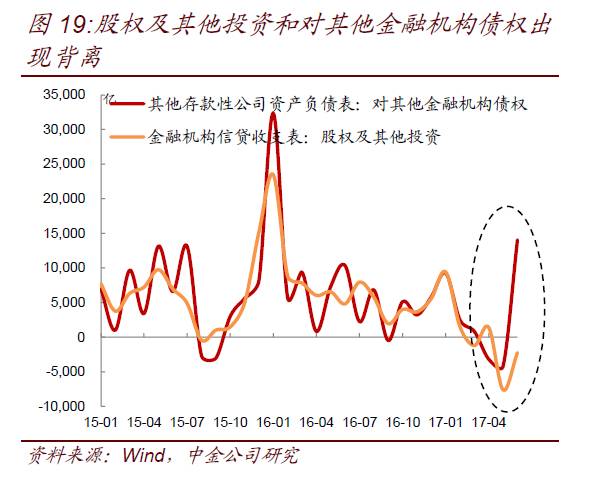

当资金面从紧张转向稳定的情况下,杠杆呈现了什么变化呢?我们仍可以跟踪几个关键的指标来进行观察。首先,如我们以往所分析的,银行的同业资产或者说“交叉性金融业务”很多都装载在金融机构信贷收支表的“股权及其他投资”科目。因此,观察这个科目的变化可以跟踪银行同业资产的变化。从

6

月份的数据来看,这个科目依然出现了

2000

多亿的下滑,虽然比

5

月份的

7000

多亿下滑有所减轻,但表明同业资产仍有一定收缩。但奇怪的是,与这个科目相对应的其他存款性公司资产负债表中“对其他金融机构债权”这个科目在

6

月份出现了非常明显的回升,增加了

1.4

万亿,是近年的次高位(图

19

)。历史上来看,金融机构信贷收支表中“股权及其他投资”与其他存款性公司资产负债表中“对其他金融机构债权”两个科目基本是一直的,反映的都是银行投资了非银金融机构的产品,即绝大部分银行表内的同业资产。比如银行表内的债券委外、同业理财、公募基金、资管计划、非标资产等都会同时体现在这两个科目。然而在

6

月份,这两个科目出现了历史上最大的背离,一个负值,一个正值,两者相差了

1.6

万亿,则并不容易解释。在

4

、

5

月份“对其他金融机构债权”也一度出现萎缩。

从理论上而言,这两个科目中较大的区别在于银行拆借或者回购融出给非银金融机构的资金会体现在“对其他金融机构债权”,但不一定体现在“股权及其他投资”。银行拆借给非银金融机构的资金会体现在金融机构信贷收支表中的贷款科目,即“非银行业金融机构贷款”。因此,一种较大的可能性是,银行在