摩根士丹利资本国际公司(又译:明晟公司)将于北京时间2017年6月21日凌晨4时30分公布其年度市场分类审议的结果,其中备受瞩目的内容是中国A股是否能被纳入MSCI新兴市场指数。

✦

MSCI指数是何方神圣?

MSCI是英文Morgan Stanley Capital International的缩写,即摩根士丹利资本国际公司。这是美国一家著名的指数编制公司,其编制的MSCI指数广泛受到全球的投资组合经理、经纪交易商、交易所、投资顾问及学者、金融媒体等投资专业人士参考,是受全球投资组合经理采用最多的基准指数。

2016年,全球有超过10万亿美元的资产以该指数为基准。MSCI市场指数体系包括多种指数,此次拟将A股纳入的,是新兴市场指数。

✦

A股三次落榜

自A股2013年被MSCI选入“潜在升级市场观察的名单”以来,

今年已经是A股第四次“赶考”

,此前已于2014、2015、2016三年,三度被MSCI拒之门外。MSCI为何屡次婉拒A股呢?

2013年6月12日

,MSCI宣布考虑将中国A股纳入MSCI新兴市场指数的计划,A股首度入选MSCI“潜在升级市场观察的名单”。

2014年3月

,MSCI就A股纳入MSCI新兴市场指数计划向全球征询意见。6月11日,MSCI公布决定,暂时不纳入A股,但仍将其保留在审核名单内。

虽然A股首次闯关MSCI指数失败,但大盘并无显著波动,上证综指当日微涨0.12%。

2015年6月10日

,MSCI再次决定暂不将A股纳入其新兴市场指数,并提出三个问题,要求改善:

1)QFII/RQFII的额度分配程序;

2)资本流动限制;

3)投资收益的所有权问题。

MSCI称中国A股处纳入其全球基准指数的轨道上,一旦问题解决,将随时将A股纳入,并宣布与中国证监会组建联合工作组帮助处理A股纳入所面临的问题。

A股“重考”再次失利,沪指当日仅微跌0.15%,其后5日虽然跌幅巨大,但主要原因是2015年6月是A股牛市见顶,股灾开始,MSCI指数纳入与否对此并没有显著贡献。

2016年4月,MSCI再次提出A股评估征询,在去年的三大改善要求基础上再提出三个问题:

1)QFII资本赎回限制;

2)停牌新规是否能够有效执行;

3)金融产品预审批制度。

6月15日,MSCI再次将A股拒于门外,宣布延迟将A股纳入MSCI新兴市场指数,但仍保留在审核名单之中。

第三次落榜,沪指依然反应比较平淡,当日收盘上扬1.58%。

以下是过去三次闯关MSCI前后上证综指的变化,2014年与2016年A股的反应都相当冷淡,而2015年震荡较大主要是受股灾影响。

多次“复读”,A股市场也不断进步,改革改进。今年已经是“复读”的第三个年头,这位“考生”今年做足了“考前准备”,令各方看好A股被纳入的可能性。

✦

今年A股“高中”可能性增大

2017年3月,MSCI对A股纳入MSCI新兴市场指数提出了新方案。新方案针对去年提出的几个改善要求做出了相应措施,解决了大部分的问题,多方对A股此次再冲MSCI指数表现出较强信心。

新方案主要亮点在缩小标的范围、以互联互通机制取代QFII与行业权重调整。

1)缩小纳入标的范围

初期纳入的中国A股数量从原计划448支减少到169支,原方案包含了大中小型市值公司,新方案只纳入“互联互通”标的内的大市值股票,剔除原计划中非“互联互通”标的内的中小市值股票;不再纳入A+H两地上市公司中对应H股已是MSCI中国指数成份股的A股公司;排除在过去12个月停牌天数超过50天的股票。

2)以互联互通机制取代QFII渠道

外资机构可以沪港通、深港通作为资本进出A股市场的渠道,突破了QFII资本赎回的限制。

QFII的每月资本赎回额度不得超过其上一年净资产值的20%,这一限制使得海外投资者对潜在的流动性障碍有所担忧,MSCI去年指出这一政策增加了资本风险。而新方案利用沪深港通作为资本进出的通道,沪深港通北上/南下资金每日投资限额为130亿元人民币,约合19亿美元,总额度不设限。由于缩减了标的范围后导致资金增量较小,每日投资限额基本能够满足外资的进出需求。

3)调整了纳入标的的行业比重

主要为金融行业占比从27.5%降至23%,但仍占比最大;消费行业占比由17.7%增至23.5%;房地产业占比由6.4%升至9.8%。

新方案另辟蹊径解决了2016年MSCI提出的第一个问题,而关于第二个问题——A股停牌问题,去年沪深交易所实施的停牌新规已见成效,自愿停牌的个股数量显著下降,实施三个月后停牌率即稳定在6-7%。

可见,A股纳入新兴市场指数的障碍已经解决了大半,国内外大部分机构对A股此次纳入MSCI指数持乐观态度,多数预测纳入可能性超过60%。

然而A股此次应考并非十拿九稳,去年MSCI提出的三大问题仍有一个未能解决,即为上海和深圳交易所的金融产品预审批制度。这一制度规定,所有基于成分中包含中国A股的指数金融产品(包括ETF)在上市交易前,即便在海外上市都须得到沪深交易所批准。

该限制涵盖全部金融产品。若中国A股被纳入MSCI新兴市场指数,但中国交易所不批准MSCI向现有MSCI新兴市场指数挂钩产品给予授权,该类产品将会受到交易中断的潜在威胁。

MSCI仍就此问题与交易所进行讨论,目前仍未有消息放出。

✦

A股成功纳入MSCI指数会带来什么影响

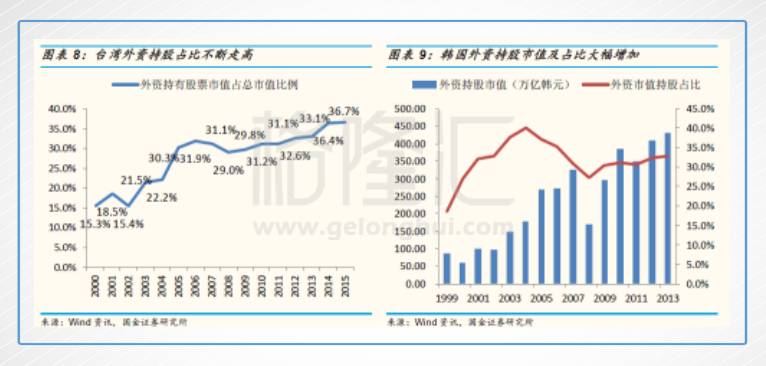

纳入MSCI指数的作用可以参考同在东亚地区的台湾和韩国纳入MSCI的历程。

1992年韩国首次被纳入新兴市场指数,初始比例20%,随后逐渐上调,1996年上调至50%,至1998年上调至100%,完全纳入MSCI。

而台湾于1996年首次被纳入这一指数,初始比例50%,2005年全部纳入。

从短期来看,在每次被纳入MSCI指数以及增加纳入比例的时间节点上,都会有外资流入增量。市场也有一波上涨,可见被纳入MSCI指数短期内对市场有一定提振作用。

对于A股来说,如果此次纳入MSCI成功,也会在短期内对市场情绪有所提振,但不会有巨大影响。

台湾与韩国纳入MSCI后外资持股比例不断上升。A股如果成功纳入,外资的持股比例也将加大,增加整个市场的资金供给。

同时带来更多海外机构投资者,A股机构投资者的比例也将上升,从而改变A股市场以个人投资者为主、成交频繁、换手率高的投资环境。行业龙头、蓝筹股将受到境外投资者欢迎。更进一步地,这种变化将提升对中国A股相关衍生品的需求。

外资对于个股类型的偏好,自沪港通、深港通开通后便可窥见一斑。

据港交所披露的沪港通深港通北上资金的持股记录数据,截至2017年6月19日,北上资金在上交所持股比例最高的个股前五名分别为:上海机场(27.97%)、方正证券(17.35%)、宇通客车(12.92%)、福耀玻璃(11.40%)、恒瑞医药(10.86%);在深交所持股比例最高的个股前五名依次为:海康威视(6.28%)、美的集团(5.62%)、格力电器(5.62%)、东阿阿胶(4.52%)、鲁泰A(3.75%)。

其中,上海机场外资持股比例接近30%的外资持股上限。这些多是各个行业的龙头企业,由此可以预测,外资对白马股、蓝筹股的青睐在A股纳入MSCI后会推高这些个股的价格与估值。

短期内A股市场将会有外资增量流入。但由于A股此次纳入的新方案缩减了纳入标的范围,以初始纳入比例为5%的假设来测算,则A股在MSCI新兴市场指数中的权重将会降至0.5%,在MSCI亚洲市场指数中的权重降至0.6%,在MSCI中国指数中的权重下降至1.7%,在MSCI全球指数中的权重将为0.1%。这使得

短期流入的资金量不会很大。

目前全球约有2.8万亿美元资金跟踪MSCI全球市场指数,1.5万亿美元资金在跟踪新兴市场指数,0.2万亿美元资金在跟踪亚洲市场指数,在乘以测算的A股初始纳入权重,可以大致测算出短期内可能带来的资金增量规模约为115亿美元,约合786亿人民币。

长期来看,纳入MSCI指数不仅会为A股市场带来新增流动性,也会促进国内资本市场与全球金融市场的融合,提升A股市场的国际地位。

在台湾和韩国的例子中,纳入MSCI体系后,两地的资本市场逐渐开放。

台湾原本允许合格境外投资者通过ADR和信托投资台湾股市,纳入MSCI后,1997年向境外投资者开放期货市场,1999年允许境外投资者购买可转债和各类金融证券,到2003年取消QFII配额制度。

而韩国的资本管制也在纳入MSCI后不断放松,被纳入前仅向境外投资者开放部分国内股市,1992年被纳入后,1995年允许外企在韩交所上市,1996年允许境外投资者发行固定收益债券,1998年上调境外投资者对私营和国企的持股限制,取消对境外投资者投资活动的多种限制。

相信中国的资本市场在纳入MSCI后也会逐渐迎来制度开放。

✦

总结

综上所述,此番A股被纳入MSCI新兴市场指数的概率较大,期待A股能够实现这次在国际投资者中的重要亮相,这对人民币国际化,国内资本市场的规范化,接受全球市场的监督,都能起到重要作用。

而纳入指数的169只标的股尚未正式公布,但依据前文提到的MSCI 2017新方案中对纳入标的的筛选标准,这169只潜在标的股票无疑都是优质的投资标的,如若A股这次能成功“高中”,投资者不妨多多关注这169支佼佼者。