近日,公司发布2017年半年度业绩预告:2017年上半年,公司预计实现归属于上市公司股东的净利润区间为:1400万元~1412万元,同比上升3329%~3358%。

2017年上半年,公司预计实现归属于上市公司股东的净利润1400万元~1412万元,同比增长3329%~3358%。上半年业绩高增长的主要原因有:1)内生方面,各项业务继续保持稳步增长的势头,其中,PCB类业务较去年同期有较大幅度的增长,SMT类业务继续保持平稳增长,3DP类业务业绩也明显好于上年同期;2)外延方面,重大资产重组收购上海金东唐科技有限公司事项在报告期内获得中国证监会审核通过,并完成交割及工商变更登记手续,自2017年4月开始并入本公司合并报表。我们认为,公司内生增长、外延扩张共同推进,优化产品结构,全年业绩有望高增长。

1、公司于2016年启动对苹果产业链公司金东唐的收购,以发行股份及支付现金的方式购买其100%股权,交易作价2.21亿元,其中现金支付8840万元,剩余1.326亿元以发行股份方式支付;同时采用锁价方式,定增募集配套资金不超过1.323亿元。金东唐承诺2016~2018年净利润不低于1500万、2300万和3100万元。报告期内,标的资产已经完成股权过户手续,募集资金也已经到位。

2、我们认为,对自动化检测设备综合供应商金东唐的收购是公司在智能制造领域的重要布局,有利于优化公司业务结构,扩大产业规模。同时,苹果产业链新品订单有望陆续确定,提升供应链景气度,带来增长预期。另外,标的资产的业绩对赌也为公司业绩增长提供有效保障。

成熟业务方面,SMT业务有望保持平稳增长,PCB类业务随着下游PCB行业景气度的提升,有望迎来迅速增长。3DP新业务方面,公司专注于3D打印技术在医疗、汽车、模具、文化创意、个性化定制等领域的研究应用,布局较早,先发优势明显。我们认为,公司主营业务发展势头良好,成熟业务稳定增长,新业务3D打印市场空间大,有望成为未来的重要看点。

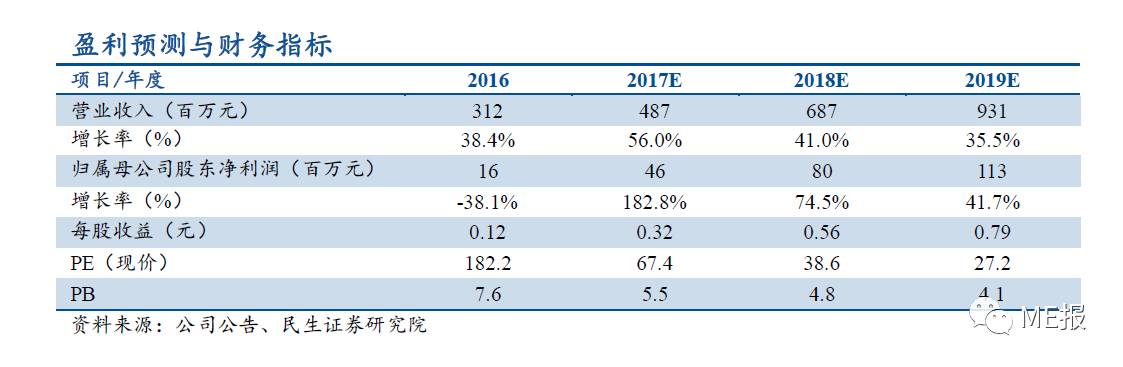

公司主营业务发展势头良好,外延扩张顺利推进,预计2017~2019年的EPS分别为0.32、0.56和0.79元,当前股价对应PE为70X、40X和28X。考虑PCB与苹果供应链行业景气度提升以及3D打印业务未来空间广阔,因此给予公司2017年80~85倍PE,未来12个月合理估值25.60~27.20元,维持“强烈推荐”评级。

1、整合进度不及预期;2、市场景气度不及预期;3、竞争格局加剧

郑平,TMT组组长。中国人民大学管理学博士,中国石油大学商学院MBA导师,中央民族大学创业导师;拥有近十年TMT领域研究经验,2016年加盟民生证券。执业证号:S0100516050001。

杨思睿,华中科技大学计算机博士,北京大学信息科学博士后,2010年任英特尔中国研究院高级研究科学家,2016年加盟民生证券。执业证号:S0100116110038。

胡独巍,电子研究助理。北京大学微电子学与固体电子学硕士,北京大学微电子学学士,2016年加盟民生证券。执业证号:S0100116080101。

王达婷,复旦大学微电子与固体电子学硕士,2016年加盟民生证券。执业证号:S0100116080083。