这个隐患还从来没有人以如此独特的宏观金融视角提出过。对付人民币汇率安全和资金外逃文末提出了明修栈道暗度陈仓的奇谋。

1.

美元给中国汇率保卫战做了一次超级助攻

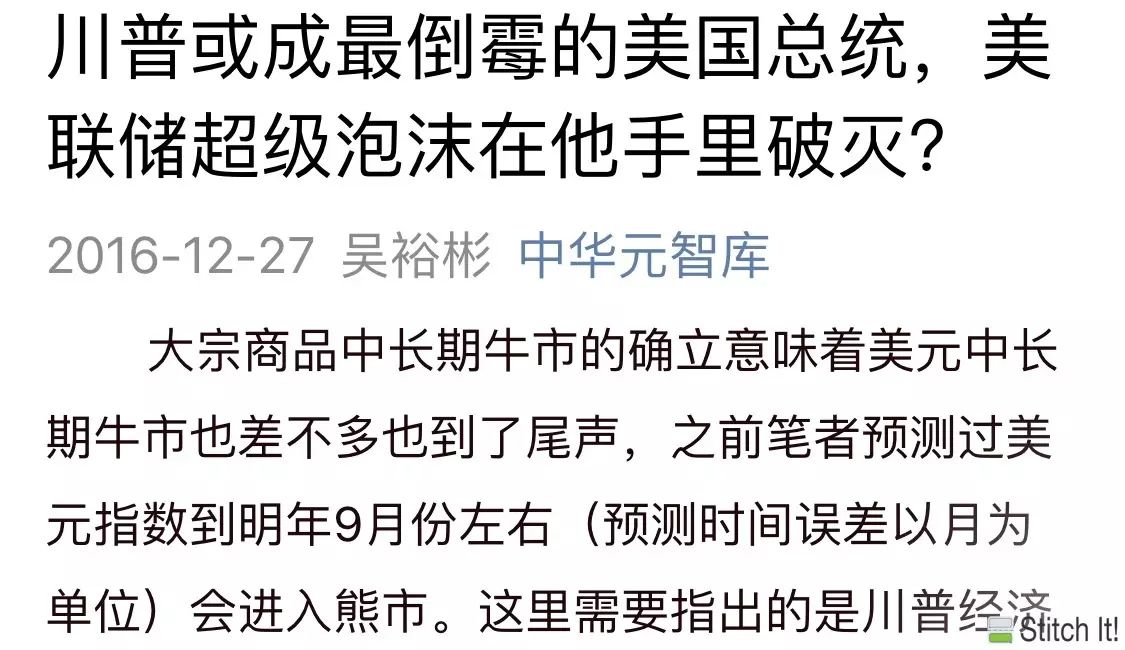

市场总是在寻找情绪共振,独立思考是非常稀缺的。去年12月,美元指数超强,人民币汇率数度要跌破七(如果不是用外储硬撑,恐怕早就跌破了)。绝大多数人都被美元的强势吓坏了,纷纷说美国要减税多少万亿美元,基建刺激多少万亿美元,全球资金回流美国多少万亿美元,美元牛市超强王者归来(甚至有人说要冲击167.42的世纪大顶)。无数人惊慌失措,香港的美元保险卖疯了,后来保险买卖受到国家限制又疯狂的去香港买楼,市场到了歇斯底里的共振状态,在这样一个时刻,笔者在当时的智库专栏中做出了如下研判:

时至今日情况怎么样呢?让我们来看下面的数据图:

目前美元指数已跌至过去半年来最低水准--97.10,“特朗普行情”带动的所有涨幅统统被抹平。至笔者在智库专栏发表上诉研判的12月27日以来,美元指数已跌去差不多6%。这等于是美国为咱们的人民币汇率保卫战做了一次超级助攻。事实上,至本周四凌晨5点,离岸人民币(CNH)兑美元连续第六个交易日上涨,创下2015年8月10日以来(“811汇改”以来)最长连涨纪录,可谓气势如虹。但问题是,人民币汇率保卫战是否到了战局全面扭转的时刻呢?

2.金融

保卫战,打铁

还得

自身硬

再谈谈,美元指数最近跌得这么惨,人民币汇率是不是见底了。笔者要说的是,打铁还得自身硬。人民币汇率保卫战是否能取得转折性胜利,绝对不是因为美国给我们做了神助攻,而是因为我们解决了自身的问题。只要去香港疯狂买保险买楼这种类似蚂蚁搬家的现象大面积存在,我们就不能掉与轻心。想想看,假设汇率是个气球,蚂蚁搬家就像是漏气,如果疯了似的漏气,气球能坚挺吗?关于这点,笔者将通过以前很少有人展示过的一个宏观金融角度,来帮大家确认汇率保卫战的决战之地在哪里,也就是核心问题在哪里。

让我们看几个宏观经济的两个非常简单的核心数学公式:

储蓄=投资+经常项目余额 经常项目盈余+金融资本账户赤字=0

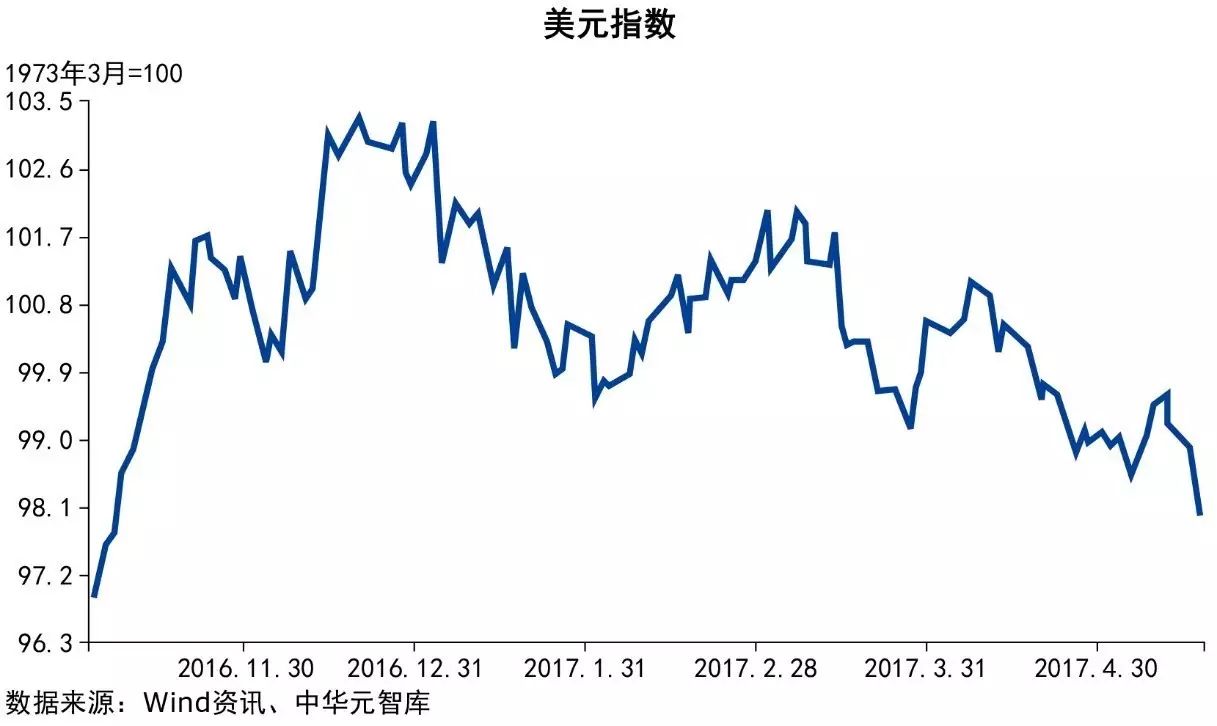

让我们从储蓄谈起,都说中国人爱存钱,那到底有多爱存钱呢?让我们看下面的数据图,

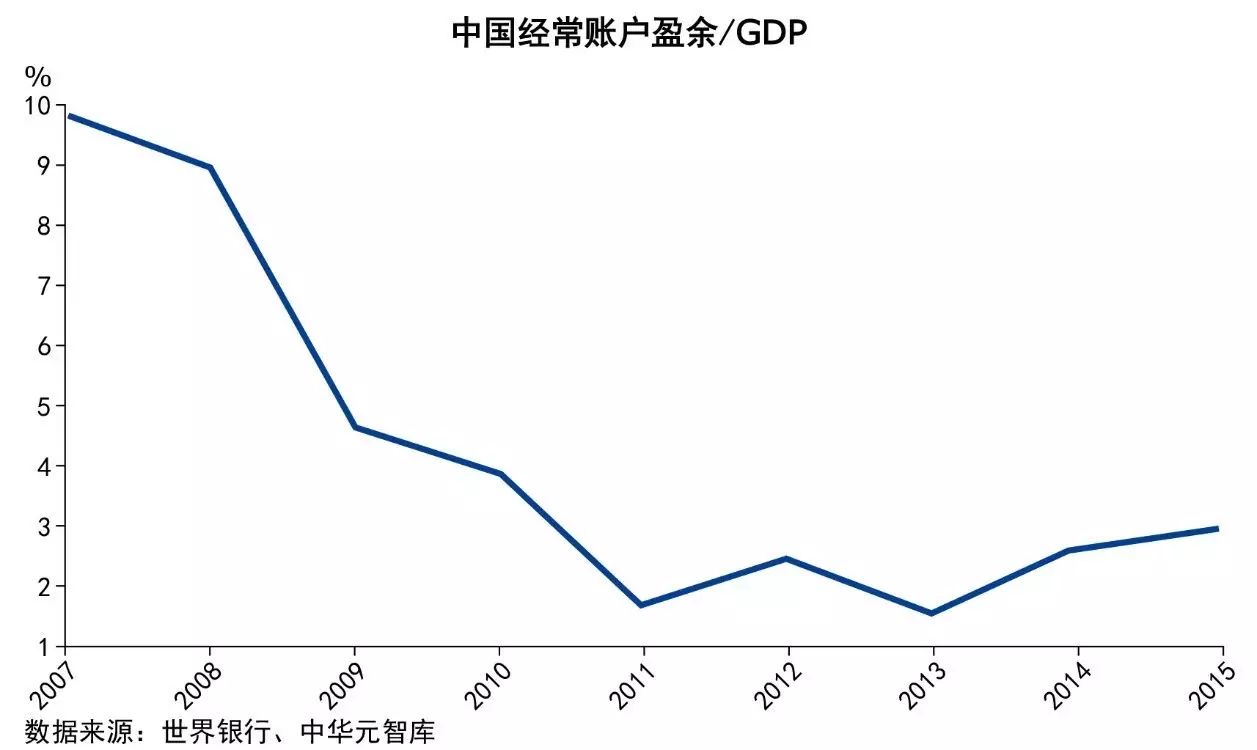

如上图所示,在过去12年的时间里,中国的储蓄率一直在50%左右,知道美国的是多少嘛?19%。知道全世界的是多少吗?25%。毫不夸张地讲,中国人爱存钱的习惯是举世罕见的。但问题来了,我们知道“储蓄=投资+经常项目余额(90%左右是贸易盈余)”,而(如下面的数据图所示)2008年之后,中国的出口大幅度坍塌:

在次贷危机之后,中国的出口大幅度坍塌,经常项目余额(90%左右是贸易盈余)由GDP的10%跌到了2%左右,这个时候储蓄率依然高居50%左右不下,那就只有提高投资率(投资总额/GDP的占比)。结果现在中国的投资率达到了50%左右,世界水平是25%左右,美国水平是17%左右。这意味着为了中国的投资率也是世界罕见的。

3.

中国金融安全的最大软肋:超高储蓄率

为了支撑中国人超高的储蓄率,中国一直维持着很高的贸易盈余,直到2008年次贷危机之后欧美对中国的大规模出口有所抵制,中国贸易盈余持续坍塌,结果要继续支撑超高的储蓄率,就必须提高投资率。

这就是次贷危机以来中国大搞基建,大上高铁,大搞房地产的原因,就是为了消化中国举世罕见的海量存款。这个海量到底有多大,据彭博社的数据,在2015年是21万亿美元,是美国和欧元区GDP总和的67%。

中国是被世界罕见的超高储蓄率给逼上了疯狂投资,疯狂炒房的道路的,不懂的人只知道一味抱怨国家(比如大欧商业院的许大年教授),其实这么高的储蓄率,谁当国家这个家不走上疯狂投资的道路也没法。

结果

由于近十年的超高投资率,导致边际投资回报(每一元新增投资所产生的的GDP)不断坍塌下滑。

让我们看下面的数据图:

如上图所示,中国的边际投资回报由次贷危机前的1.6跌到了目前的0.47,也就是说现在每新增一元的投资,只能产生0.47元的回报,回报远远弥补不了资金成本,已经进入庞氏融资的范畴。但问题是

钱不是傻的,钱往高处走(投资回报率高的地方),水往低处流。

是不是还不太明白,那我就举个例子来说明。

投资就像是撒种子种地,一块地很肥沃,但也架不住你过度的撒种子,种子撒的太密了,单位面积的产量到一定时候就会不增反减,投资也是一样道理,长期过度投资,边际投资回报就会不断下滑,这个时候就得换块地种。

中国国内的几块地种子都撒的太密了

,先是基建,房地产,再是股市,债市,黑色系等等,国内几块地的边际投资回报已经低到一定程度了,所以要去种国外的地。这就是中国资金外逃的宏观原因所在。什么意思呢?就是

中国的投资率得往下走了,经常项目余额/GDP占比就得上来。而经常项目盈余+金融资本账户赤字=0,这意味着中国的金融资本账户赤字/GDP占比得扩大,也就是说资金得大量离境。科普一下,经常项目盈余主要指的是出口总额大于进口总额,而金融资本账户赤字的意思就是资金净流出这个国家的数额,这两者正负相抵。而资金大量流出的必然结果就是对汇率形成巨大的下行压力。

那么这个压力到什么时候才能充分释放呢?