34.7亿元!

3月30日晚,证监会对多伦股份董事长鲜言开出了“史上最大罚单”,鲜言董事长还被终身禁入证券市场。鲜言曾导演匹凸匹上演“中国首家互联网金融上市公司”大戏,更因炮制了慧球科技1001项奇葩议案而臭名昭著。如今,这个肆意践踏市场规则的大鳄栽了。传言,鲜言已经失联。

34.7亿元巨额罚单,释放什么信号?3月31日,《人民日报》就有权威解读:顶格处罚“资本流氓”体现监管决心和魄力!

颤抖吧,资本流氓们,刘士余来真的了。最强监管之箭射向何方?

文 | 若溪

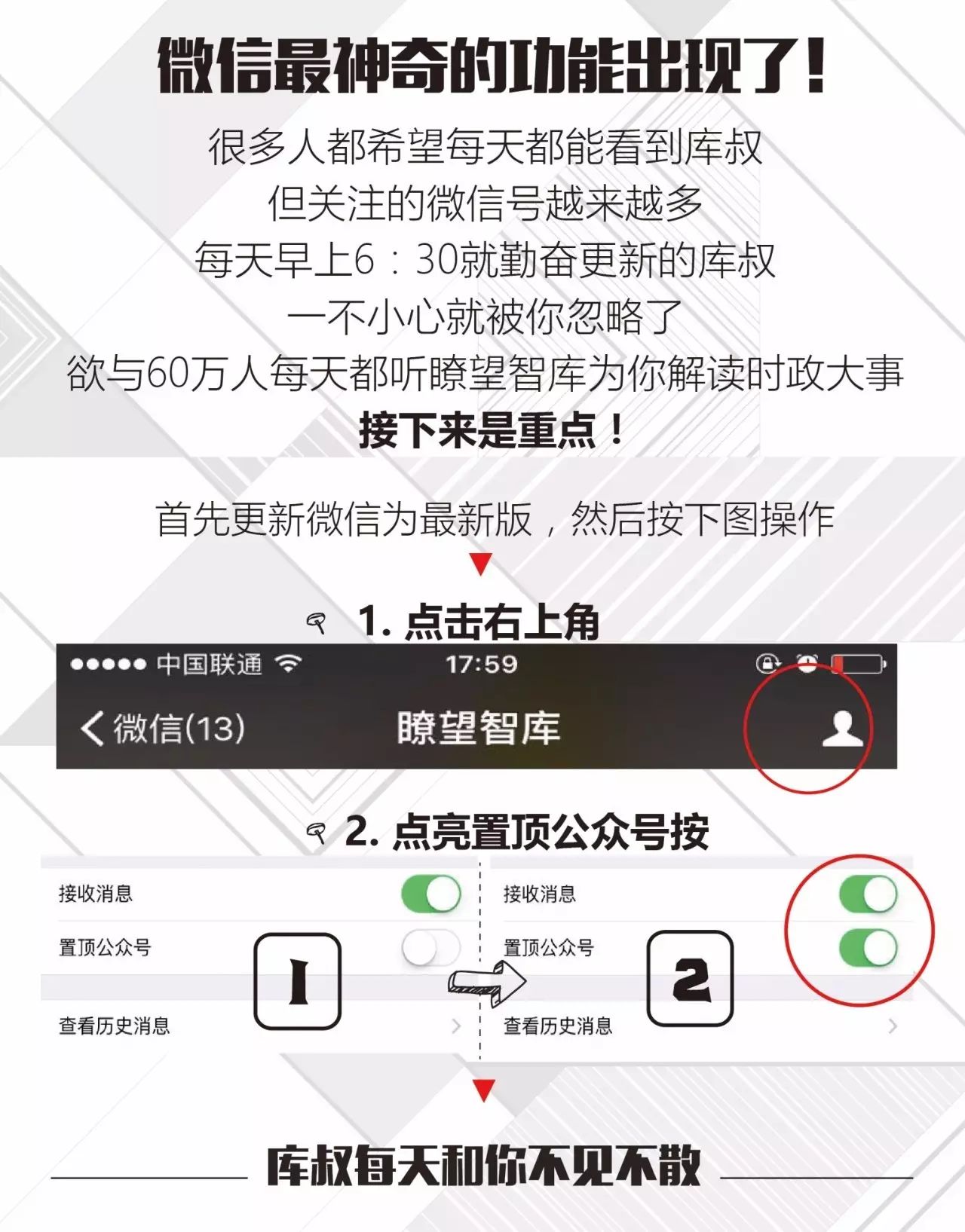

本文摘编自微信公

众号“侠客岛”(ID:xiake_island),不代表瞭望智库观点。

1

庄家

凡股必庄。这是A股市场流行多年的想象,无法一一证实却又像魅影般存在。坐庄者,既有上市公司控制人,也有机构,或者游资与牛散,各大邪门歪道皆有其独得之秘。这一次,借着鲜言,

证监会给广大投资者好好上了一课,将庄家以往颇为神秘的“五虎断魂枪”逐一拆解了一遍。

“五虎断魂枪”都有哪些招式?

第一招:集中资金优势、持股优势连续买卖;第二招,利用信息优势控制信息披露节奏及内容操纵股价;第三招,在自己控制的账户间进行交易,俗称“对敲”,自买自卖;第四招,虚假申报,造成假象;最后一招,瞒天过海,不按规定报告、公告其持股信息。

看起来,这些招数都挺厉害,但是,坦率地讲,鲜言操控多伦股份的套路,可以说是司马昭之心路人皆知。我们简单来个剧情回放。据《中国经济周刊》报道,2012年,趁着多伦股份股权结构分散之机,鲜言以较小成本入主多伦股份,随后开始其坐庄之旅,其高潮则是多伦股份,欲转型为互联网金融公司,而更名匹凸匹。

“匹凸匹”因与“P2P”谐音,多伦股份称其拥有的www.P2P.com域名估值达10亿元。在遭受调查后,多伦股份承认此番转型一无正式业务、二无人员配备、三无可行性论证,甚至连经营范围变更都尚未获得工商部门审批,只处于设想之中。

令人感慨的是,靠这个奇葩更名,匹凸匹赢得二级市场的狂热追捧,股价大涨,让鲜言狠赚了一把。那个时候,不知道鲜言私下里是不是一边数钱,一边笑着说傻子真多。

上帝欲使其灭亡,必先使其疯狂。在资本市场游刃有余的鲜言,虽屡遭处罚,却未悬崖勒马,反倒越来越视规则如无物。今年1月3日,在鲜言的操控下,慧球科技向上交所提交的1001项议案,被以非正常方式泄露,其中竟包括“关于公司坚决拥护共产党领导的议案”、“关于坚持钓鱼岛主权属于中华人民共和国的议案”等匪夷所思议案,引得舆论大哗,直接挑战了监管层的底线。

而狂妄如鲜言并非只此一家。三月初,证监会就接连通报牛散唐汉博操纵6家上市公司的违法案件,对唐汉博顶格处罚12亿元。三月末,像元力股份“高送转”这样貌似名门正派的打法,也被深交所连发7份问询函质问。在“鲜言们”展示各种操纵股价、收割韭菜套路之时,监管层的话被当耳边风忽视了。

2

严控

“过段时间,大家还会看到证监会公布有影响力的的案子,包括忽悠式重组,忽悠式并购,逮到了不小的案子。”2月26日,刘士余在国新办的新闻发布会上透露。

这些年,重组并购一波波来袭,VR、直播、影视、手游等虚拟领域更是热火朝天,诸多概念股的股价有的一飞冲天,有的坐上过山车。不过,这些领域的重组明显收紧,如暴风集团的多项收购被监管层认为不靠谱而遭否决,小燕子赵薇拟收购万家文化的行为也最终流产。众多案例清晰显示:监管层限制对虚拟领域的重组,其目的之一就是驱赶资金进入实体经济。

重组政策收紧的另一大目标则是为一直被爆炒的“壳资源”热降温

。在A股,一个空壳往往价值20、30亿元,一旦被借壳重组,被借壳方就能全身而退。2012年,“创业板造假上市第一股”万福生科案发后,湘晖系入主,3年多后,万福生科只剩下一个空壳,却成功转手给了联想控股旗下的佳沃集团。不到4年,湘晖系靠一个壳赚了9亿元。

当然,这些似乎都还不算刘士余所提到的忽悠式重组大案。

3月10日,证监会新闻发言人张晓军称,2013年-2015年,九好集团曾用虚增服务费用等花样繁多的恶劣手段,将自己包装成价值37.1亿元的“优良”资产,与鞍重股份联手进行“忽悠式”重组,以便未来达成到借壳上市的目的。

在处罚中,证监会抽丝剥茧,详细披露了这出“忽悠式”重组的种种细节,其翔实程度似乎在说:再隐蔽、再复杂的手段也躲不过监管的照妖镜

。

九好集团、鞍重股份受罚同时,其保荐人西南证券也难辞其咎。证监会表示,在被立案调查期间,暂不受理西南证券作为保荐机构的推荐、相关保荐代表人具体负责的推荐、公司作为独立财务顾问出具的文件。

《中国经济周刊》表示,不管是顶格处罚九好集团,还是对西南证券“下重手”,再看看监管层的屡屡表态,都在传递有力的信息:

并购重组审核监管的“高压”态势仍将持续

。

3

制度

刘士余说,现在要啃的都是硬骨头,但是,资本市场发展到今天,给我们啃难啃的骨头提供了良好的外部环境。综观全球资本市场,上市公司流动性是资本市场的灵魂,有上市就当有退市。然而,强制退市始终是A股最难啃的硬骨头。2016年,欣泰电气的退市被视为第一大案,无疑具有标杆价值。2016年7月8日,欣泰电气因大规模财务造假,收到证监会的 “史上最严罚单”——强制退市。尽管时隔5天后欣泰电气复牌,但当天股价封死跌停,市值蒸发约20亿。

值得一提的是欣泰电气的承销商兴业证券。2016年1月实施的IPO新政,对保荐人的诸多内容作了大幅修改,其中,保荐人承诺因其为发行人首次公开发行股票制作、出具的文件有虚假记载、误导性陈述或者重大遗漏,给投资者造成损失的,将先行赔偿投资者损失。作为欣泰电气的承销商,兴业证券就出资设立了5.5亿元的先行赔付专项基金,还被没收违法所得和罚款共计5700余万元,其损失之惨重,足为后来者镜鉴。一个个大案背后,不仅表明了监管的决心和魄力,更显示逐渐扎紧的的篱笆。

今年以来,A股市场重磅消息频频,监管层的一个重大动作却在悄无声息中展开。3月26日,公安部证券犯罪办案基地、辽宁省公安厅驻辽宁证监局执法协作办公室正式揭牌。

要知道,这是公安部2016年底在全国确定的五个证券犯罪办案基地之一,专门承办特别重大的证券犯罪案件,提升对专业领域经济犯罪活动的集群打击力度。

此外,2017年,资本市场制度建设最大的期待无疑是修改《证券法》,其中的重要内容之一,就是更好地保护投资者,增强对违法行为的打击力度,严厉打击虚假信息、价格操纵,内幕交易等违规行为,并增加监管当局侦破和侦查的手段。

行政执法与刑事司法的无缝衔接,对提升打击合力的作用恐怕再怎么高估都不过分。

今后,兴风作浪的妖精们真的应该歇着了

。

不管是什么套路,只要是在资本市场兴风作浪,都在严打之列。证监会主席刘士余说了,“对于资本市场的乱象,我们及时亮剑,坚决亮剑,该盯住的线索盯住不放,该立案的及时立案,该彻查的及时彻查。” 谁还心存侥幸,想要试试监管之剑是否锋利的,尽管上。

作为一个小散,让我们等待暴风雨来的更猛烈些吧。

学术合作联系人:聂智洋(微信号:i87062760),添加时请注明:姓名+职称+单位