美联储加息了

,这在大家预期中,甚至美联储对12月份加息的预期,乃至2019年加息的预期,都没有让市场意外。

但是有一个严厉的表态,比加息更值得重视。

在美联储主席鲍威尔刚刚发布的观点说:部分资产价格位于

历史高位

。美股应声跳水。

在完整的发言中,他还讲了一些看似来很官方的措辞:逆周期资本缓冲依然可用,并认为金融脆弱性较为温和,需要警惕脆弱性积聚。

美联储官员发言,素来不喜欢透露出明确的倾向性。往往是既要告诉你要小心风险,又说经济稳定。

但从历史经验看来,如果一种措辞突然被拿掉了,或者突然提到以前没有被怎么重点提及的风险,

那就要值得重视了。

美联储

号称美国二号人物,他掌握着钱袋子,他对股市发出警告,既有专业的成分,又有政策导向的权威。

而同样是在今天早上,中国股市被纳入

富时罗素指数了

,虽然正式实施是明年6月的事情了。但是市场明显已经感觉到,市场开始跟外盘的联系更加密切起来。

美股的高位震荡和A股的历史大底,以及正在发生的A股全球化。让

现在A股的情况,比历史上任何一个熊市底部都要来的复杂。

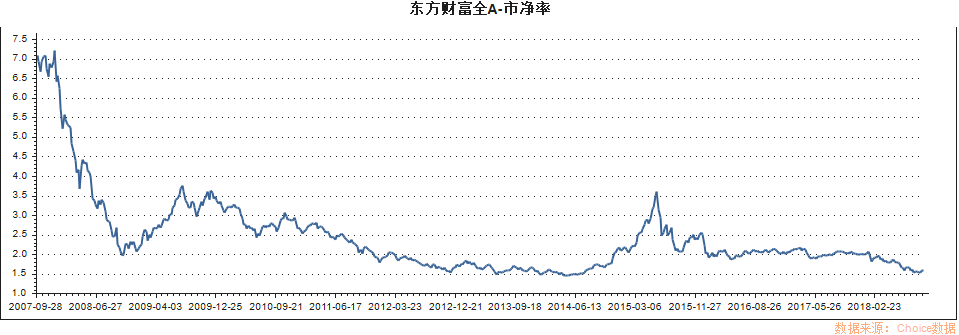

如果单纯看东财全a这个全面的指数,其实看市净率,A股已经是几轮大熊市的底部附近。之所以看市净率,而不是看市盈率,是为了部分过滤掉供给侧改革中,周期股利润突兀的增长。

但是,现在市场结构性分化很严重。去年大家说蓝筹牛市。其实到今年,又变成了漂亮50牛市。

核心矛盾,在这批高位的白马股。

但是,一直以来,市场似乎又找到不到一个时间够长的指数,来观察它的估值。

我看了市场几个用的比较多的,用来观察漂亮50的指数:比如上证50,比如qfii重仓指数,比如超级品牌指数。

但是,他们都有问题。

比如上证50,过分倾向于银行金融,如果你去看上证50的估值,

几乎看不出个名堂来,

因为银行股的市盈率和市净率,数据上看都是极低的。常年五六倍的pe,很多银行股在净资产附近,上下波动30%。你很难说便宜还是贵。而历史上,银行股pe一度到过20-30倍。

甚至因为上证50的极低的pe,会让大家发现,上证指数似乎始终处于历史最低值附近。

这显然是数据与统计上的一个错觉。

从5倍涨到10倍的银行股,股价翻倍。但是看上证指数也许就是从12倍涨到了15倍,贵还是便宜???

这就是年初银行地产暴涨后,很多人冲进去被套的原因。

不去细细拆解里面的结果,会简单的认为,市场还是觉得很便宜。

简单来说,感觉上证50这个指数的估值,似乎可参考性不强。

但是另外两个指数,超级品牌和qfii重仓,编制时间都只有两年左右。太短了

最后,我找到了一个相对靠谱的指数,

大盘成长指数

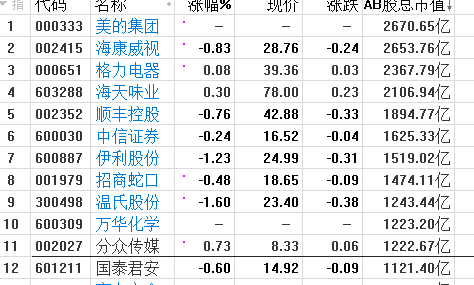

,这个指数60多只成分股,一半的股票市值超过500亿。

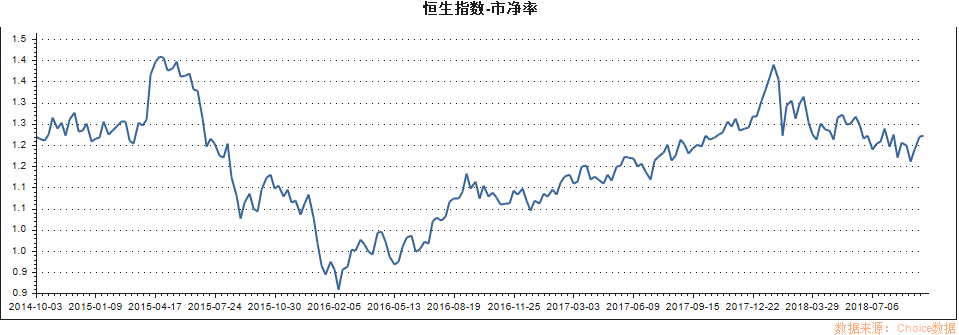

下图是他最近十年的市净率变化。其实现在离历史低位位置还比较远。而且你会发现,这个指数,和最近两年火热的白马股走势极其相似。

下图是这个指数的市值前十大公司,除了白酒,基本上的白马股都在里面。

同时,你会发现,其实这个大盘成长指数和恒生指数的估值变化也极其相似。这也反映了,这一批股票,有极强跟全球市场联动的特征。

我想说的是,用这个大盘成长指数去观察市场,这个有足够长周期的指数去观察现在的白马股指数,你会发现,其实这类股票,结构性看,

估值并没有像很多人说的那样,仍然很便宜。

不便宜不代表会跌,我觉得现在投资漂亮50的标的,或者相关指数,其实核心矛盾,

在于对美股和恒生指数的判断。

但是要提醒的是,这两个市场,目前对应的是一个大牛市。

所以,美联储主席自己都会说,这是一个历史高位的市场。这是参与这类品种要明白的一个基本逻辑前提。

因为如果海外市场一旦发生风险,那这类蓝筹股,自然是要联动的。

_____________

我更多的是在阐述市场的结构性分化,而不是悲观

,相反,市场的确是在面临历史性底部的机遇。