预计3月经济数据普遍大幅好于2月,4月中上旬是风险资产的宏观蜜月期,但5月可能面临基本面预期的二次修正,维持股债全年“N字型”走势判断。

来源:雪涛宏观笔记(ID:xuetao_macro)

作者:天风宏观团队

原标题:《3月数据的“超强春节效应”和4月市场的“半杯水思维”》

一、2019年的“超强春节效应”数年一遇

春节效应的概念并不复杂:因经济活动在春节前4-5天和春节后15-20天受到影响,当相邻两年的春节发生在不同日期时,1、2月的经济同比指标会出现较大波动,同一年1-3月的环比指标也会大幅波动。所以,投资、消费、工业等相关经济指标在年初只公布1-2月的整体情况,以求反映削弱春节效应后开年经济的真实情况;对于进出口、PMI、CPI等分别公布1、2月数据的经济指标,春节效应同样会带来显著扰动。

多数情况下,将1-2月数据合并来看可以消除大部分春节效应,但在少数情况下3月数据也会受到春节效应的显著干扰。以今年为例,2019年除夕在2月4日,因此经济活动受春节干扰的时间段主要在1月底和整个2月;2018年除夕在2月15日,受春节影响的时间段主要是2月中下旬和3月上旬。

因此2019年的春节效应横跨1-3月且3月数据较强,大概率会出现:经济数据同比增速1-2月偏低、3月偏高;环比增速2月偏低、3月偏高的情况,已经公布的3月PMI数据就是一例:2月的49.2偏低、3月的50.5偏高。

这种“超强春节效应”在最近10年只出现过3次(2011年、2016年、2019年),却给1季度-2季度初的经济形势判断带来挑战。

二、不仅是PMI,春节效应和基数效应下的3月经济数据整体大幅好于2月

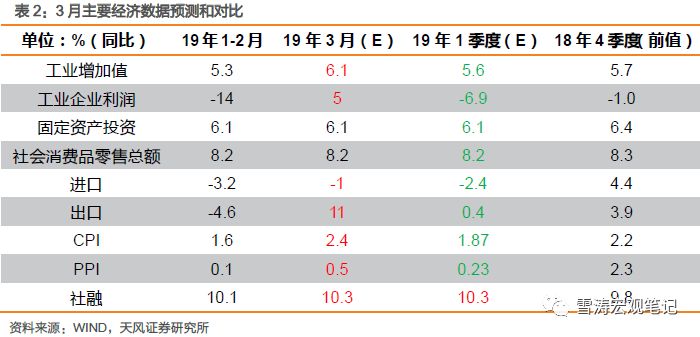

不仅是PMI,和生产相关的工业增加值、工业企业利润、出口等数据的3月同比增速将明显高于1-2月。我们预计3月工业增加值同比增长6.1%,1-2月仅为5.3%,实际1-3月同比5.6%;1-3月工业企业利润同比增长-7%,1-2月仅为-14%;3月出口(美元计价)同比增长10-12%,2月仅为-20.8%,实际1-3月同比0-1%。此外,在春节效应和近期一二线城市销售转暖的带动下,预计3月商品房销售面积增速也将较1-2月有所回升,房地产新开工、施工、建安投资增速都有可能出现反弹。

除春节效应之外,3月的“基数效应”同样不可忽视。受去年3月低基数的影响,19年3月的CPI、PPI、社融增速等指标都将明显高于1-2月。在去年CPI低基数的基础上叠加今年3月肉菜价格上涨的因素,预计3月CPI同比可能由2月的1.5%大幅回升至2.3-2.4%;预计3月PPI同比由2月的0.1%回升至0.5%左右。类似的,在今年表外融资规模收缩明显放缓和地方专项债提前发行(3月发行量3600亿)的共同影响下,预计3月社融增速较2月小幅反弹至10.3%左右。

三、3月数据反弹并不意味着1季度是经济底

如前所述,今年的超强春节效应将导致多项经济数据的3月同比和环比增速较2月出现明显改善,但实际情况是2月数据偏低、3月数据偏高,因此将1季度数据作为一个整体来衡量更加客观真实。

对于1季度,无论是实际值还是名义值都大概率较去年4季度进一步下滑。由表2可见,叠加春节效应和基数效应,3月主要经济数据多数较1-2月明显回升,但将1-3月数据作为整体来看,19年1季度主要经济数据仍较18年4季度有所下滑。预计19年1季度实际GDP增长6.3%,18年4季度为6.4%——即使3月数据有所反弹,1季度经济仍处于下行阶段。

对于2季度,预计实际GDP增速仍在下行,但下滑速度较1季度进一步放缓,已经逐步接近本轮经济短周期的底部;内需(投资、消费)有望接近企稳,下行主要来自于外需(出口);从领先指标看,受全球经济景气度下滑的影响,2季度出口压力较1季度更大,预计2季度出口同比负增长(美元计价),成为未来1-2个季度拖累经济的主要因素。(详见《回归基本面》和《2季度利率展望》)

总体来说,1季度经济仍在下滑,但韧性好于去年底的一致预期;2季度可能是内需触底企稳的时点,但考虑到出口的压力,经济仍可能小幅下滑;3季度,如果国内货币、财政等政策基调不发生方向性变化,内需有望进一步修复,届时外需的表现将决定经济是否确认底部。因此,仅凭3月经济数据的普遍好转,并不能确认1季度是本轮的经济底。

四、3月经济数据对资本市场有何影响?

春节效应会影响对开年宏观基本面的判断,尤其在当前经济短周期处于相位切换窗口期的情况下,横跨1个季度的春节效应更会带来结论的分歧。例如3月的PMI数据,从看多经济和看空经济的两个方向都能找到一些证据,比较客观的说法应该是数据剔除春节效应之后整体表现平常、结构好坏参半。

这种分歧对股票市场交易情绪的扰动也相当微妙,类似于“半杯水思维”——半杯水放在桌子上,牛市思维下人们倾向于认为这杯水已经有一半是满的,熊市思维下人们则会觉得杯子里还有一半是空的。

在熊市思维下,估值被种种因素持续压缩,模糊不清的经济数据很难带来分子端即将改善的一致预期,此时需要更强的确定性。但是在牛市思维下,骤然好转的经济数据会使得“经济已经好转”这一结论无法确定性证伪,进而成为进一步强化看涨预期的推手,更何况1季度的经济韧性确实强于去年年底时的一致预期,而且部分微观数据改善(如部分城市商品房销售和部分细分消费领域)也在强化预期。

对于A股等风险资产,单从国内宏观面来看,3月宏观数据表现大概率好于预期,在“经济已经好转”的预期发酵之下,4月中上旬仍然是风险资产的宏观蜜月期;4月3日上证突破3200点之后,市场情绪亢奋,趋势得到了加强,同时监管压力上升。但经济下行尚未确定企稳,预计4月PMI、工业增加值和出口等数据会再次回落,规模以上工业企业盈利仍处于低迷状态,5月中下旬市场可能面临宏观基本面预期的二次修正。基本面和市场中期向好的趋势不变,维持全年“N字型”走势的判断。

政策方面,2季度货币政策进入信用传导效果的观察期,短期加大宽松的空间有限,但经济企稳之前,货币政策基调也不会发生方向性转变。我们在《2季度利率展望》中预计4月流动性总缺口约1.4-1.7万亿,其中长期流动性缺口约8000-1.1万亿。央行从3月20日至今尚未进行公开市场操作,一方面在于3月流动性缺口较小,另一方面也意味着4月仍有必要投放流动性以补充流动性缺口。近日官方对4月1日降准进行了辟谣,因此降准时机可能较市场此前预期推迟,或以超额续作MLF同时降低MLF利率的方式替代降准。总的来说,4月资金价格可能将高于1-2月。

对于利率债等无风险资产,受4月降准预期弱化、股市风险偏好提升和通胀预期的影响,短期处于比较难受的阶段。我们认为基本面尚未确认触底回升、货币宽松方向不变,因此利率在未来2个季度内仍然有下行空间。经过近期的剧烈调整后,利率债存在较大的交易空间,时机需要耐心等待政策信号、基本面预期和股市风险偏好的二次修正。

风险提示

国内政策基调边际收紧;海外市场波动率提升

- END -

本文仅代表作者个人观点,不代表本公众号立场,不具备投资建议。