2

018年前三季度,TOP100房企整体销售规模近7万亿元,同比增长39.6%。门槛、集中度进一步提升,达历史新高。第三季度TOP100房企整体表现与前两季度的平均水平基本持平。规模房企数量进一步提升,全年千亿房企数量或超30家。我们认为,在目前调控政策持续、融资环境趋紧、行业分化格局加剧的背景下,四季度房企应加大货量供应、加速销售去化及回款。同时投资需保持相对谨慎,将杠杆率控制在合理水平。

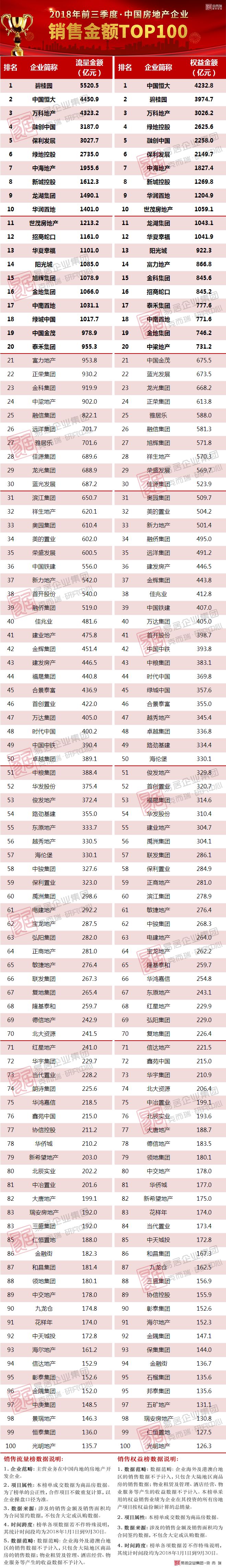

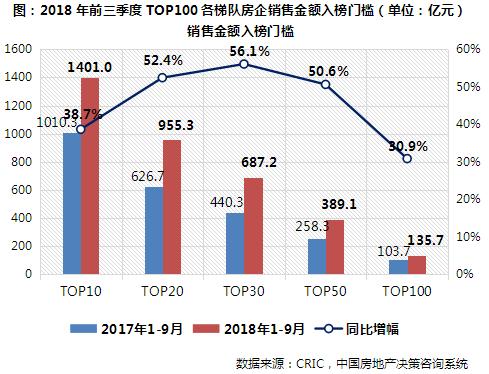

2018年前三季度,TOP100房企整体销售规模近7万亿元,同比增长39.6%。截止9月末,百强房企各梯队入榜门槛较去年同期继续提升。从销售金额门槛来看,TOP10-TOP50的房企竞争更为激烈。前三季度,TOP20、TOP30和TOP50房企的门槛增幅均在50%以上。其中,TOP30房企门槛提升幅度最大。百强房企门槛则较去年同期增长30.9%至135.7亿元。

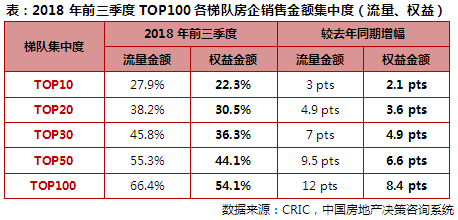

2018年前三季度,TOP100各梯队房企销售金额集中度较去年同期均有较大幅度的提升。其中,TOP10和TOP50房企的流量金额集中度达到27.9%和55.3%,分别较2017年同期提升3个和9.5个百分点。而百强房企的权益金额集中度也同比提升8.4个百分点至54.1%。未来,随着市场资源更向大型品牌房企靠拢,行业集中度将不断提高。

备注:

金额集中度=入榜房企销售金额/统计局公布的全国商品房销售金额。

其中,2018年1-9月全国商品房销售金额是根据前8月累计同比增幅推算9月同比增幅所得。

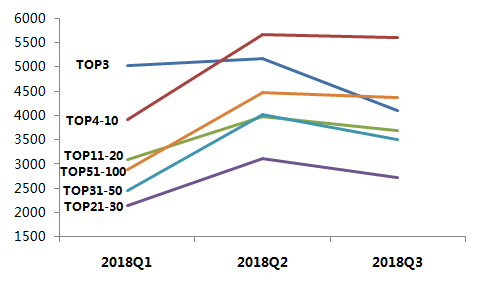

第三季度TOP3房企业绩规模下降明显

2018年第三季度,虽然TOP100房企总体业绩规模较第二季度有所下滑,但与前两季度的平均水平基本持平。具体来看,TOP3房企第三季度的业绩规模较一、二季度的降幅更为显著,而其他梯队房企的业绩走势则比较相近。其中,TOP3房企第三季度的总体规模为4100亿元,较二季度环比下降近21%。

图:2018年前三季度各梯队各季度总规模走势(单位:亿元)

数据来源:CRIC,中国房地产决策咨询系统

除此之外,其他梯队房企第三季度的整体销售规模虽然均有所降低,但也不乏部分房企业绩表现较为突出。如TOP4-10房企中,新城第三季度实现月均销售金额219.7亿元、较上半年月均水平增长38%。TOP20房企中,阳光城、旭辉、金地第三季度月均销售与上半年月均水平的增幅也均在30%左右,业绩表现较为出色。

调整趋势下

供应高位将支撑四季度成交稳定

三季度企业业绩下滑,一方面,受季节性因素影响,另一方面,受市场因素的影响更大。目前,国内房地产市场调控成为常态,虽然第三季度中央政策层面似乎步入

“空窗期”,但本轮调控的政策主基调未变。我们预计第四季度市场将保持总体平稳的态势。从政策层面来看,主要还是加强市场监管,重点聚焦各线城市。部分城市再度调控加码,限制企业购房、提高首付比例、严控预售证审批等。

从市场供应的角度来看,

三季度

商品住宅新增

供应

较二季度呈下降趋势,环比下降

9%;同比微涨4%。受预售证放松影响,

一线城市

供应同环比均大幅增长,

二线城市政策

依旧趋严,典型

三四线城市市场供应量

也有所下降,城市间分化加剧。四季度,考虑到信贷压力大增,加之年底抢收业绩,预计新增供应量将较三季度显著增加。

从城市成交的角度来看,

三季度紧缩政策环境没有转变迹象,而深圳、昆明、沈阳、南京等一二线城市继续加码

“四限”。同时,政策效果逐渐显现,成都、西安等城市市场明显降温,“日光盘”明显减少,开盘去化显著分化。整体来看,短期内市场依旧维持一定热度,尤其是在四季度预计供应增加的情况下,市场成交维系在高位将是大概率事件。

四季度房企供应加大

大部分企业将完成销售目标

从企业角度来说,在融资收紧、短期偿债压力增加、预期项目去化率下降的情况下,四季度房企将继续加大货量供应。一方面,一些今年以来受城市限价影响,延迟入市的项目将在四季度大量入市,相关企业业绩将受益增长。另一方面,也会有更多持货观望的房企选择以价换量,通过降低预售价格加速项目入市,保证去化,高周转策略在保质量的前提下,仍然是目前企业的首选。

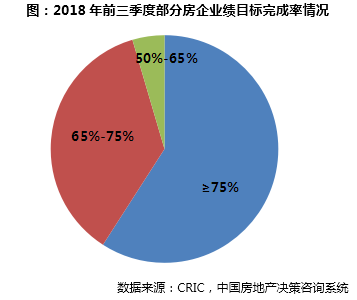

我们预计,前三季度百强房企的总体业绩表现将会得到延续。截止9月末,在部分设定了全年销售目标的房企中,22家房企中超半数的房企目标完成率在75%以上,其余则基本在65%-75%之间。从目前业绩完成度的情况来看,大部分房企完成全年业绩目标不成问题。

500亿以上房企数量增加,分化格局加剧

2018年前三季度,TOP100房企中规模房企数量较2016、2017年进一步提升。

截止9月末,千亿房企数量达到18家,已超过2017年全年17家千亿房企的水平。

800-1000亿和500-800亿规模以上的房企数量也分别达到了7家和13家。我们预计,

全年千亿房企数量有望超过30家左右。500亿元以上规模的房企数量,也有望从2016年的23家提升至超过50家。

值得注意的是,随着规模房企的竞争日趋激烈,行业的分化格局也在不断加剧。在500亿元以上各规模房企的数量不断增加的同时,300-500亿元规模区间的房企数量则逐年减少。可见对于在300亿元规模门槛附近的区域型中小房企而言,增长已经遇到瓶颈。在目前的市场环境下,不进则退,继续扩张也对自身的运营战略和资金管控能力提出较强的要求。

今年企业在资金、融资、利润、拿地、营销和周转等方面都出现了一些变化。未来,复杂的市场环境对企业运营能力的要求也在不断增加。

资金方面,前三季度房企持有现金规模、整体负债规模持续扩大。

截止上半年末,超

6成房企净负债率较去年末提升,财务杠杆有所增加。

我们认为,目前维稳现金流成为行业共识,四季度房企应将杠杆率控制在合理水平,投资保持相对谨慎,并加速销售去化及回款。

融资方面,前三季度房企融资环境继续保持收紧。

低成本的中长期融资方式,如公司债等发行要求提高,加上市场整体利率上升,导致房企新增融资成本较前两年有所上升。我们认为,年内房企的新增借贷利率或将维持小幅上升的趋势,但整体的融资成本可以控制在比较平稳的水平。

盈利方面,在当前行业竞争加剧的环境下,得益于房企内部管控加强以及行业集中度上升的红利,房企盈利能力有所提升。

但从长期来看,未来房企的盈利能力仍面临一定的下行压力。

投资方面,

三季度以来土地流拍数量增多、溢价率明显下滑,地市显现

“冷却”信号。

TOP100房企拿地整体保持谨慎,

各梯队房企投资节奏均有所放缓。

我们认为,收缩战线、放缓节奏、地域聚焦应成为房企未来战略布局的主要方向。

在防范三四线市场风险的同时,重点关注东部二线城市底部机遇以及环一线周边三四线的结构性机会

。

营销方面,

调控政策继续从严,部分城市去化压力仍然较大。