昨天有个主持人问我,说:你讲的反弹思路,怎么和别人不一样。

别人都是反弹要谨慎,确认了再加仓。你却说要买的快,买的多,成功率是次要的。

我想,这应该是讲课和实战的区别吧。

讲课,目的是要逻辑正确,没漏洞,能圆回来。

实战,目的就是账户收益。没这么多理论指导。

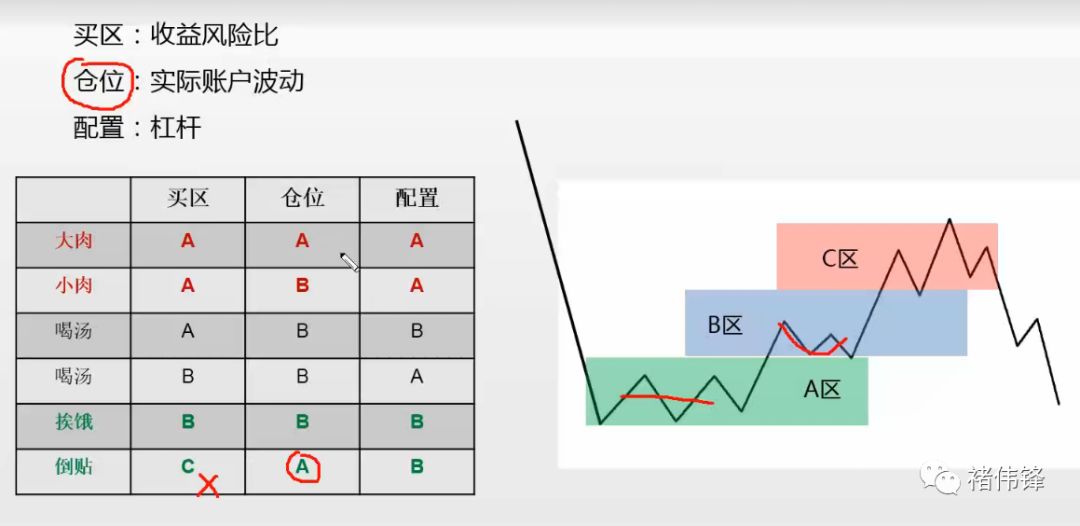

上周讲的《听锋观潮》,这张图应该是我对于反弹的最好阐述了。

大家自己去体会下,如果能够有实战来验证,也许自己就能真的体会到讲课和实战的区别了。

(录像没声音的,右上角——在浏览器中打开)

2018年,好极端的行情。 股市暴跌,P2P暴雷,汇率贬值,地产调控,经济低迷,企业寒冬,再来个美国黄毛搞事情。

在这样的日子里,虽然我们口头叫着——估值低啦,价值投资不要怕,越跌越买啊。。。。。。但价值投资者其实受伤害还是挺大的。

更有甚者,把自己的错误归结为听信了价值投资的理念,导致持股待跌。

确实,今年的行情,什么风格都不管用,持股更是伤害大。今年是全面寒冷的投资年,虽然越跌机会就越大,越应该有信心。

但是信心,来源于什么? 对于满仓被套的,还能指望什么价值呢。 还不如盼望着反弹,市场来一波炒作,来点政策刺激。根本不指望基本面了。

所以,面对这样的行情,“流动性”就是最重要的一个指标。

巴菲特也不会去满仓买股票,人家有足够的流动性,才是心里最安心的。

怎么保持流动性呢? 就是我在《听锋观潮》里讲的——资产再平衡。

之所以心里不慌,其中之一就是来源于这种方法带来的安心。(背后是理论的支撑)

如果说,资产再平衡是整个家庭资产的配置,那么在股市账户上,面对突如其来强势的反弹,依然安心,是源于另一种方法——“底仓+动仓”。

恐惧和贪婪,人与生俱来。你要没有,就没法融入人群(就不是正常人了)。

而要克服这个,只有靠“制度”。 人性无法改变,好的制度可以制约。

就一个股票账户来说,我们很难在第一根阳线的时候直接打到重仓,毕竟熊市确实需要万分谨慎。

动仓+底仓,就是非常好的一种克服恐惧,又不怕踏空的好方法。

我已经在很多期的培训中讲过了。

我想说,中长期来说,资产再平衡是个绝妙的方法。

中短期来说,底仓+动仓,也是一个百试不爽的技能。

会用的人,不会担心踏空。会用的人,也不会担心套死。

最后我讲讲这波反弹。 从反弹角度,可以说政策底明确了。今年的任何时期,没有这么强烈的政策发声。 所有部门大佬都出来讲话了,主席,证监会,银保监会,央行,都出来了。

我们在欢庆账户快速上升的同时,别忘了风险。

实际上,反弹最核心的是,如果结束了,你资产还有多少? 反弹最高点的资产都是虚的。

你应该在下跌时,保持信心,寻找机会。

在反弹起来时,顺势而为,却又提前想着如何离场。

第一根阳线轻仓,第一次新高半仓,第一次高潮时重仓,然后就是重仓下跌。。。。。这种悲剧不要再发生了。

做股票,确实不容易。也确实非常需要悟性。 但“悟性”说到底,就是懂得——放下。

放下,是中式哲理的表达。 用现代的巴菲特式的讲解,就是——专注。

巴菲特一直被当作是“价值投资”的代表,好像巴菲特一生下来就知道自己的目标是研究公司价值。

谁都有年轻的时候,而年轻人,都想赚快钱,老巴也一样。