本文内容为编辑集纳而成,旨在让读者了解市场各方的看法,不构成投资建议,也不代表本号立场。

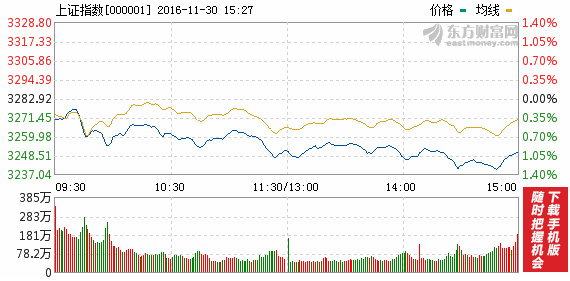

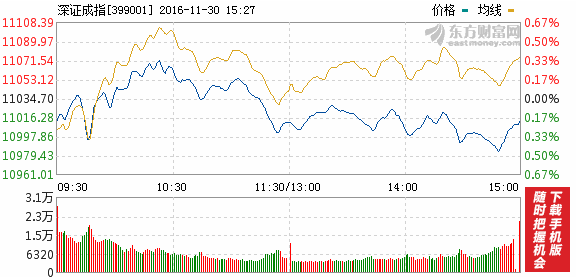

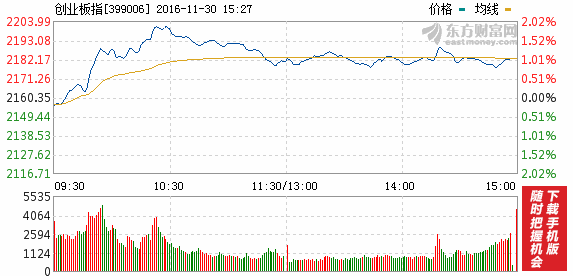

市场概况:

在四连阳冲上3300点后,沪指今日低开低走,最终收跌1%结束一天交易,收报3250.03点,而最近表现萎靡的创业板指反而逆市走强,收盘上扬1.05%,收报2183.05点。两市成交量出现萎缩,合计成交5653亿元,行业板块涨跌互现。

(来源:东方财富网)

1、多个欧佩克成员国油长称同意减产,原油期货暴涨逾5%

伊拉克油长称,伊拉克同意进行减产,阿尔及利亚石油部长称该国将减产,委内瑞拉油长愿意将石油产量减少8-9万桶/日。沙特石油部长称沙特希望非OPEC国家减产60万桶/日。伊朗

油长重申欧佩克应减产100-120万桶/日。伊朗石油产量已经恢复到制裁前水平。俄罗斯仍愿意与OPEC合作。美油布油短线拉升,涨幅逾5%,布伦特原油突破50美元/桶关口。

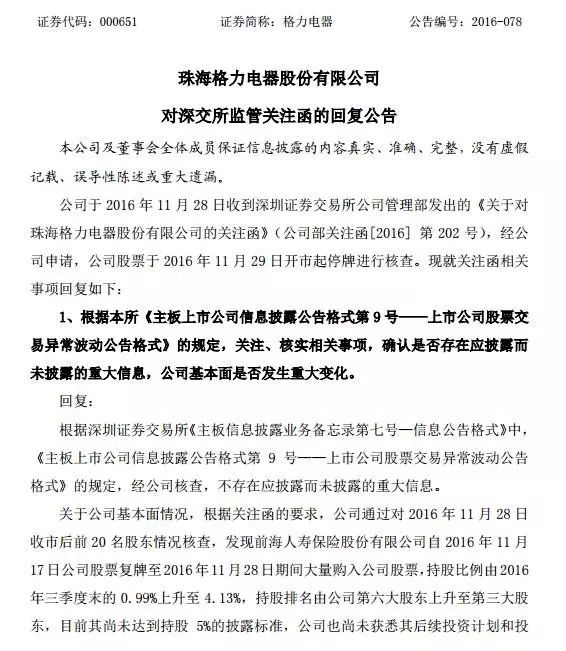

2、格力电器:前海人寿11月17日至28日增持其股份至4.13%

3、国务院会议:明年继续大力减税降费,促进国资经营提质增效

国务院总理李克强11月29日主持召开国务院常务会议,听取全面推开营改增试点减轻税负情况汇报,决定实行增值税定额返还以保障地方既有财力;听取中央企业监督检查情况汇报,强化外部监督促进国资经营提质增效。明年要按照政府过紧日子、更多为企业发展减负的要求,继续大力实施减税降费政策。从2016年起,中央对地方实施增值税定额返还,对增值税增长或下降地区不再增量返还或扣减。强化境外国有资产监督,对企业在境外的投融资、产权变动、资金管控等逐步实现常态化监督检查,确保境外资产安全运营和保值增值。着力提高国有资本运营效率,在提质增效、创新升级上下功夫。

4、财政部近日印发《地方政府一般债务预算管理办法》和《地方政府专项债务预算管理办法》。其中提到,各省、自治区、直辖市应当在批准限额内举借政府债务;国务院确定各省级政府债务限额,省级政府确定省本级、各市县政府债务限额。

5、

银监会国有重点金融机构监事会主席于学军表示,截至今年10月末,银行投资类资产达到59.2万亿,较年初增加11.8万亿,同比增长37.6%,同期贷款增加10.7万亿,同比增长12.9%,投资类资产无论绝对增量还是增速都高于贷款。

6、多位业内人士认为,保险公司对于是否构成举牌本身并不在意,在意的是能否用合理的成本获得股权。而增加对权益类资产的配置,是整个行业从去年底就开始热烈讨论的事情,在今年已达成共识。

东北证券:

A股奋力前行,突破窄幅震荡区

A股奋力前行,突破窄幅震荡区,关注通胀线、财政线、政策线。在企业盈利改善、增量资金吸引力上升的推动下,2017年A股有望突破振荡区,上证综指运行于2800-3800区间。

华泰证券:

通胀预期是A股市场的

根本驱动力

当前A股市场的核心驱动力是盈利能力的可持续修复(仍存巨大分歧),大类资产轮动仅是表象,全球再通胀预期带来的盈利改善才是资产轮动的根本驱动力所在。

钱坤投资:

短期内调整还未结束,但空间不大,继续持仓

大盘今天走出调整行情,回补了本周一早盘留下的跳高缺口。日线图上的KDJ指标从超卖区开始回落,周线图上KDJ指标也进入了超卖区,上方是去年底的震荡区域,压力较大。达到突破后的第一目标位3300点,股指此时回撤有利于行情的持续。短期内调整还未结束,但空间不大,继续持仓。

广州万隆:

结构性分化的另一面则是结构性机会的体现

总的来说,这一次风格的急速切换不算成功,不仅赚钱效应继续匮乏,部分题材更是有资金加速撤离的迹象。虽然权重今日迎来深度调整,但指数的下探并未引发市场的恐慌,并且回调遇到了10日线的支撑。这一轮行情的始作俑者是以险资、银行委外理财等为代表的超级主力,由于短期市场话事权和风格导向的决定权掌握在它们手中,其风险偏好低且追求稳定收益的特征既决定短期风格难以全方位切换,下月市场风格依旧大概率偏蓝筹为主。另一方面也表明在它们的坐镇之下市场不会出现大跌风险,结构性分化的另一面则是结构性机会的体现。

科德投资:

短期十日线才是重要支撑

今天上证综指盘中已经跌破10日线,下一步的目标还是要看到十日线。现在上证市场有一个典型的走势就是一线的蓝筹股已经远远偏离五日线,从今天调整来看,一线蓝筹股向五日线逐步靠拢。而指数由于不同的个股涨幅不一样,在涨幅上相比一线蓝筹还有一定的滞后。但是当一线蓝筹股调整之时,很明显看到一些小市值个股调整的步伐还要快,所以对于指数的预测,我们认为短期十日线才是重要支撑。

金百临投资:

指数仍处行在上升通道中

短线A股可能会有所休整。在操作中建议投资者可以适量控制仓位,但也不宜过于悲观,毕竟指数仍处行在上升通道中,且个股行情尚有看点,因此,在操作中,仍可跟踪处在上升通道或者基本面积极变化的个股。

巨丰投顾:

指数行情随时可能出现调整

创业板逆势走强开启补涨行情。沪指周线7连阳之后,指数行情随时可能出现调整,在权重股的掩护下,指数易涨难跌,赚了指数不赚钱成为近期行情的一大特色。现阶段,与其去追涨权重股,不如埋头低吸底部品种。今日市场发生二八转换,且持续到收盘。11月行情收官,创业板涨幅不足1%,远远落后于主板,后市补涨行情值得期待。操作上,建议关注深港通标的中的白马股,和市值在60亿附近的中小市值个股。

大摩投资:

建议减少短线仓位

沪指在跌破5日线之后建议减少短线仓位,前期获利较大的个股可以选择落袋为安。

来源:证券时报;转自:东方财富网

大盘突破3300点后回撤,嗅觉敏锐的杠杆资金继续加码,两融余额再创近10个月新高。

深港通交易将于2016年12月5日开通,深交所和港交所同时公布了深港通相关标的股。深股通股票暂定为881只(名单只作参考,深港通推出时会作更新),其中包括深市主板267只、中小板411只、创业板203只。结合两融标的,10只深股通标的股近一周两融余额增幅逾两成。

近期呈现过山车走势的奇正藏药,最新两融余额3.81亿元,11月21日以来增幅翻倍。公司三季度净利润增长7%,受益于药品业务持续稳定增长,全年净利润预计增长0至30%。