-

政治周期对经济的影响更多体现在换届后第二年。

过去八次换届中,有六次固定资产投资会在换届后一年加快。但这种刺激的效果是有限和短暂的。

-

政治周期往往拉低通胀。

换届当年物价更可能出现下降,特别是在经济下行周期中;对于下一年,其中有

五

次在换届后一年

走平或下降。

-

政治周期对宏观政策影响较大。

财政政策方面,在

党魁

换届当年,财政支出增减的概率相当,在下行周期更可能发生下降;而总理换届当年

,财政支出增速均大概率加快。

鲁政委 李苗献

兴业研究授权发布

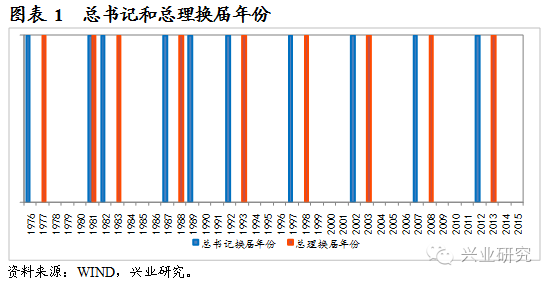

2017年秋天将举行中共十九大,2018年春季中央政府换届。这些政治事件是否会影响未来经济走势?本文通过大数据分析,尝试从历史视角回答这一问题。

文革结束后至今,中国共进行过十次党魁换届(包含连任),分别发生在1976年、1981年、1982年、1987年、1992年、1997年、2002年、2007年和2012年。

同期,共进行过九次总理换届(包含连任),分别发生在1977年、1981年、1983年、1988年、1993年、1998年、2003年、2008年和2013年。

从1992年以来,

党魁

换届都比总理换届早一年,即

党魁

换届后一年即对应着总理换届当年。

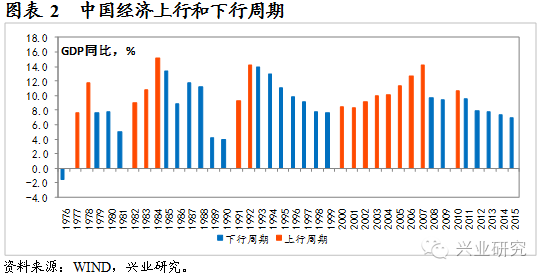

依据GDP走势,我们将1976年至今的中国经济划分为上行周期和下行周期,详见图表2。

具体而言,上行周期包括1977-1978年、1982-1984年、1991-1992年、2000-2007年和2010年,其余年份则处于下行周期。

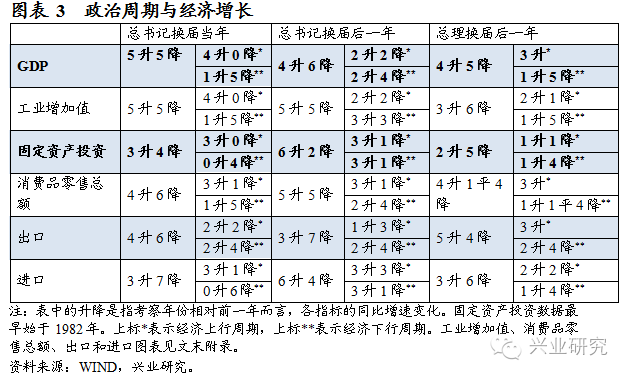

1、政治周期对经济增长的影响

我们考察了

党魁

换届当年、

党魁

换届后一年和总理换届后一年,经济增长指标的同比增速变化,结果如图表3所示。

与印象相反,在

党魁

换届当年,多数情况是伴随着经济增速的放缓,而不是加快。