如果您认为我们的研究成果对您有帮助,请酌情在佣金派点上支持东吴机械团队(陈显帆、周尔双、倪正洋、朱贝贝),感谢万分。

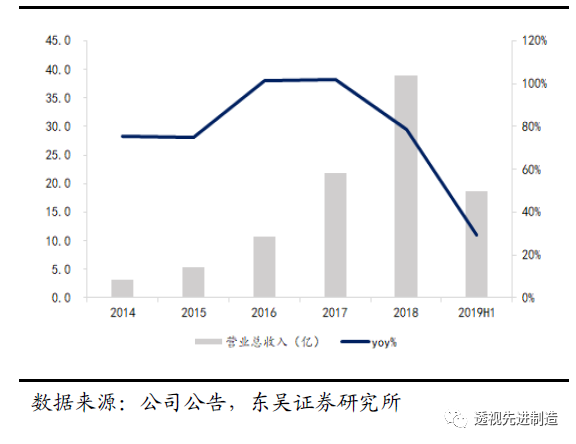

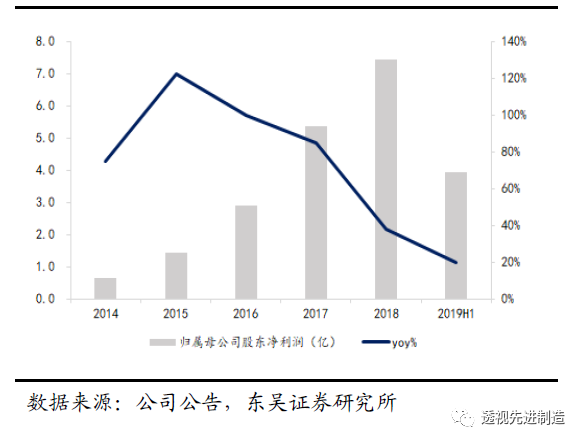

公司2019H1营收18.6亿,同比+29%;归母净利3.9亿,同比+20%;扣非归母净利3.8亿,同比+18%,符合预期。

1

2019年全年仍将保持较高增长,新接订单或达80亿,保守估计60-70亿元

分业务看

,锂电池设备

收入为15.6亿,同比+28%,其中子公司泰坦实现收入2.6亿,净利润5765万,我们判断主要系2018年上半年新接订单较少所致。专用设备类公司由于设备验收时间较长,收入确认时间具有不确定性,根据公司2018年签订订单的时间和相应的发货验收周期,

我们判断公司的收入确认和业绩释放主要集中在下半年,全年业绩仍将保持较高增长。

先导作为全球绝对领先的设备龙头,与6家龙头电池厂均有密切合作,2018年12月以来与特斯拉、Northvolt的合作也接连落地,将充分受益于未来几年的扩产周期,我们预计其2019年全年新接订单将达80亿元,保守估计60-70亿元,且随着 Northvolt+宁德时代德国后续扩产计划的落地,我们不排除继续上 调订单预期的可能性。

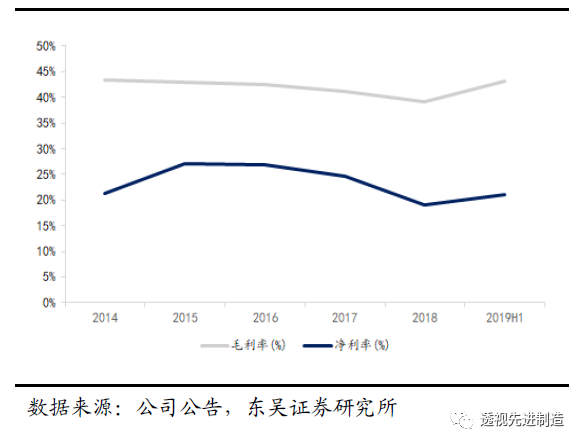

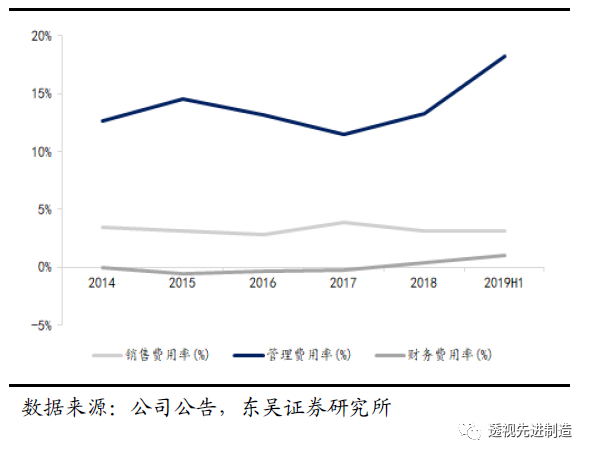

H1综合毛利率高达43.1%,同比大增4.3pct,格力智能制造订单以及内部抵消事项的影响消除后,公司盈利能力恢复至正常。净利率21.1%,同比略降1.6pct,主要系研发费用率高达11.4%使整体管理费用率同比+7pct。研发费用2.1亿,在总收入中占比约11%,同比增长131%,创历史新高(2018年全年研发费用率7.3%)。现公司已成立8大事业部,除几个传统业务之外,智能物流、汽车产线、燃料电池、3C、激光加工等几大新事业部也正如火如荼发展,我们看好公司未来的技术延展性。

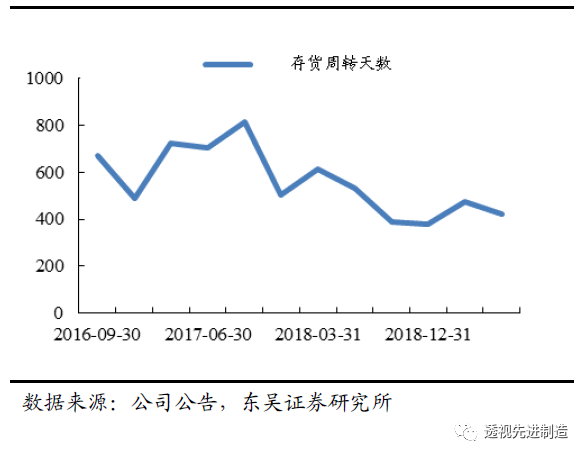

2019H1经营性现金流净额为1.8亿,同比+125%;其中Q2单季净额为+2.4亿,环比Q1(-0.6亿)增加3亿。公司回款情况良好,从2018Q3以来应收账款周转天数维持在80天左右,存货周转天数从上年同期的534天大幅缩短至423天,设备公司营业周期的缩短也是下游需求旺盛的直接验证。

4

电池行业进入新扩产周期由集中走向分化,设备行业将继续向龙头集中

继CATL等电池龙头持续扩产之后,以中航锂电、万向、蜂巢新能源等为首的中小企业和新进入者也跟进大规模扩产,不少车企开始从深度“绑定龙头电池厂商”策略转向“自产”+多家配套模式,以降低采购风险。

我们判断电池行业格局将由集中走向分化,这将使得扩产规模弹性加大,利好设备厂商。

与此同时,我们判断设备行业将继续向先导等龙头公司集中。

(1)先导作为全球领先的锂电设备龙头,具备向国际一流客户供应设备的能力,同时也积累了大量的工艺经验,在此次新扩产周期中将继续扩大龙头优势;(2)由于整线具备人力成本低、良率和一致性高、交付效率高等优势,我们认为一体化设备&整线集成将成为设备行业大趋势,先导目前是少数能够供应整线的设备商,整线自制率达80%以上,现已获得不少整线订单并形成供应,后续将继续受益于整线大趋势。

全球电动化大浪潮加速,看好绑定龙头电池企业的设备公司,业绩成长性和持续性将大幅超预期。我们预计公司2019年、2020 年的净利润分别是10.3和14.1亿元,EPS为1.17 和1.60元,对应PE为29倍和21倍,维持“买入”评级。给予目标PE38倍,对应目标价45元。

1

2019年全年仍将保持较高增长,新接订单将达80亿

分业务看,锂电池设备

收入为15.6亿,同比+28%,占营业收入的84%,在报告期内仍为公司的主要收入来源。其中子公司泰坦实现收入2.6亿,净利润5765万,我们判断主要系2018年上半年新接订单较少所致;2018年全年泰坦新接订单在8亿左右,预计均将在2019年确认收入,若按22%的净利率完全能够达到1.45亿的业绩承诺。专用设备类公司由于设备验收时间较长,收入确认时间具有不确定性,根据公司2018年签订订单的时间和相应的发货验收周期,

我们判断公司的收入确认和业绩释放主要集中在下半年,全年业绩仍将保持较高增长。

预计2019年全年新接订单或达80亿元,保守估计60-70亿元。

2019年随着补贴的调整,电动车行业从补贴驱动转向市场驱动,全球锂电池龙头将进入新扩产周期备战无补贴时代,以宁德时代为首的电池龙头纷纷在欧洲布局,欧洲本土也开始兴建电池工厂(Northvolt等)。根据我们的模型测算,宁德时代,比亚迪,松下,LG,三星,Northvolt 六家全球龙头规划总产能达到 605GWh,其中规划新增为490GWh,对应设备投资额超1700亿元。

先导作为全球绝对领先的设备龙头,与6家龙头电池厂均有密切合作,2018年12月以来与特斯拉、Northvolt的合作也接连落地,将充分受益于未来几年的扩产周期,我们预计其2019年全年新接订单将达80亿元,且随着 Northvolt+宁德时代德国后续扩产计划的落地,我们不排除继续上 调订单预期的可能性。

图1:2019年上半年实现营收18.6亿元,同比+29%

图2:2019H1实现归母净利3.9亿,同比+20%

公司H1综合毛利率高达43.1%,同比大增4.3pct,格力智能制造订单以及内部抵消事项的影响消除后,公司盈利能力恢复至正常水平;其中主业锂电设备的毛利率为42.8%,同比+0.8pct,在高基数上仍有所增长。净利率21.1%,同比略降1.6pct,依旧是专用设备领域少有的高净利润率。主要系期间费用率合计达22.4%,同比+8.3pct,其中研发费用率高达11.4%,使得管理费用率(包含研发费用口径)同比+6.8pct(研发人员大幅增长导致管理费用率上升)。

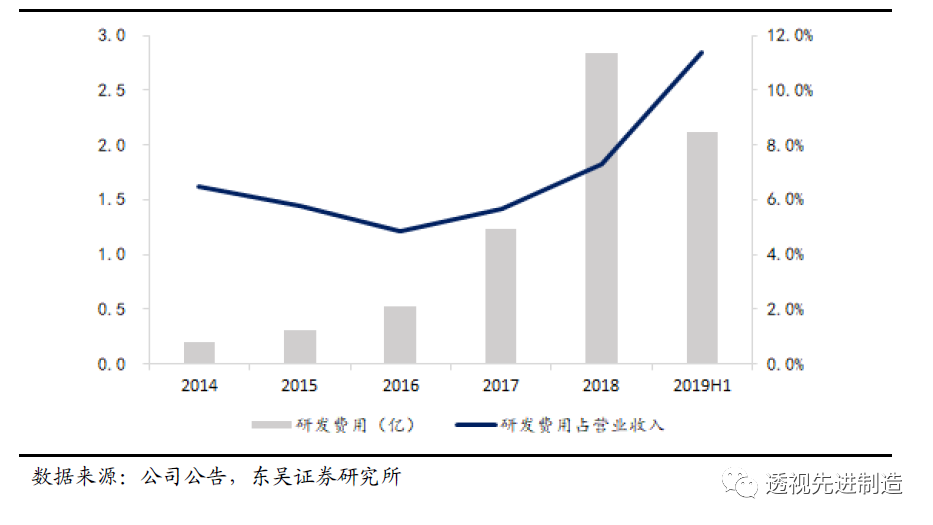

研发费用2.1亿,在总收入中占比约11%,同比增长131%,创历史新高(2018年全年研发费用率7.3%)。研发人员1365名,比2018年末的1193人又增长17%。报告期内公司陆续推出涂布机、叠片机、锂电池智能制造整线解决方案、光伏组件叠瓦机、燃料电池产线解决方案等新品,同时原主打产品分切机、模切机、卷绕机等实现全面升级。

先导作为专用设备龙头,研发费用作为未来发展潜力的前瞻指标非常有参考意义。公司一路从电容器起家,靠消费锂电设备,动力锂电设备,逐步向泛半导体设备和3C设备投入研发,并取得成效。现公司已成立8大事业部,除了几个传统业务之外,智能物流、汽车产线、燃料电池、3C、激光加工等几大新事业部也正在如火如荼地发展,我们看好公司未来的技术延展性。

图3:格力智能制造订单影响消除后,毛利率大幅回升

图4:期间费用率受研发投入影响略有增加

图5:研发费用大幅增长

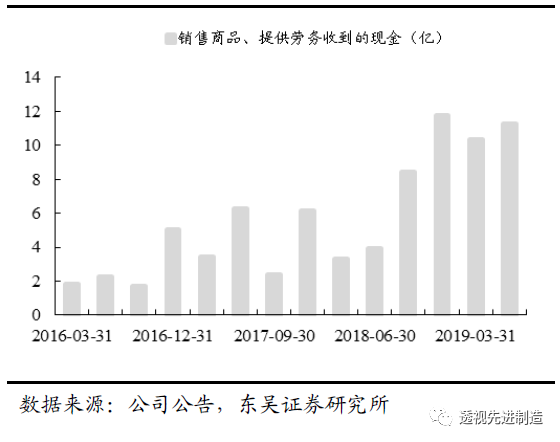

报告期内,公司经营性现金流净额为1.8亿,同比+125%;其中Q2单季净额为+2.4亿,环比Q1(-0.6亿)增加了3亿,销售商品、提供劳务收到的现金达11.2亿元,从2018年Q3以来均维持高位。此外,公司在公开发行可转债一次反馈意见回复中表示,格力智能制造订单中格力交付公司的商业承兑汇票将分别于2019年9月29日和12月3日到期,其中2019年1-3月格力智能的应收票据提前收回2.3亿,尚余7.7亿,我

们预计到下半年随着格力智能制造款项逐步转成银行承兑汇票,公司现金流会继续改善。

图6:销售商品、提供劳务收到的现金从2018年Q3以来均维持高位

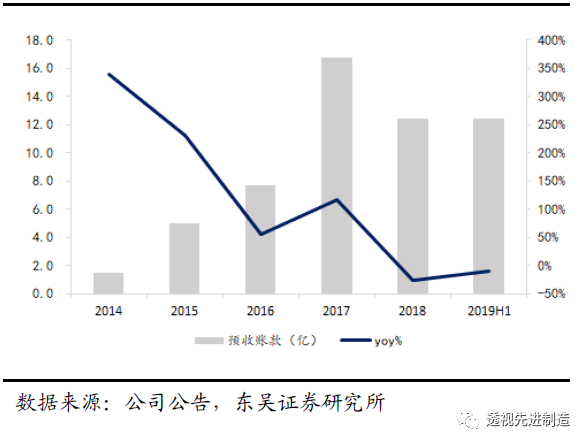

图7:2019H1预收账款12.4亿元,环比Q1末减少0.3亿

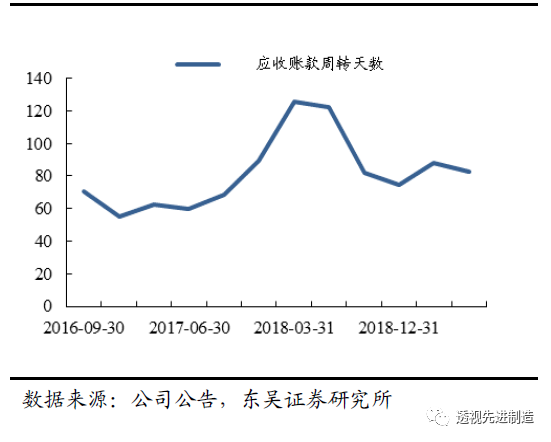

公司2019年H1末应收账款为10亿,同比-6%,环比增加0.6亿,应收账款周转率从上年同期的1.47提升至2.18,周转天数83天(同比2018H1缩短43天),

说明公司回款情况良好,从2018年Q3以来应收账款周转天数均维持在80天左右。

应收票据为14亿,同比+99%,其中7.7亿为格力智能制造的商业汇票。

报告期末,公司的预收账款为12.4亿元,环比Q1末减少0.3亿,增长较少主要是基于会计处理原则,同一个客户在应收账款和预收账款同时存在时会相互抵消,是随着在手订单金额和订单进度滚动变化的。

期末存货金额为24.1亿,同比-4%,环比Q1末增加0.9亿。其中发出商品金额为15.2亿,占存货总额的63%。

此外,公司的存货周转天数从上年同期的534天大幅缩短至423天,设备公司营业周期的缩短也是下游需求旺盛的直接验证。

图8:回款情况良好,应收账款周转天数维持稳定

图9:2018年Q3以来存货周转天数基本维持稳定

4

电池行业进入新扩产周期由集中走向分化,设备行业将继续向龙头集中

继CATL等电池龙头持续扩产之后,以中航锂电、万向、蜂巢新能源等为首的中小企业和新进入者也跟进大规模扩产,不少车企开始从深度“绑定龙头电池厂商”策略转向“自产”+多家配套模式,以降低采购风险。

我们判断电池行业格局将由集中走向分化,这将使得扩产规模弹性加大,利好设备厂商。

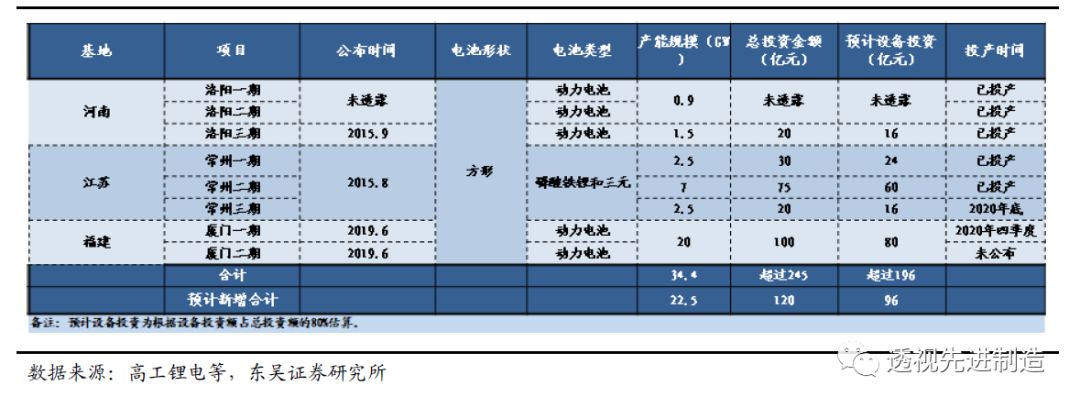

图10:中航锂电产能规划预计为34.4GW,将带来设备投资96亿元

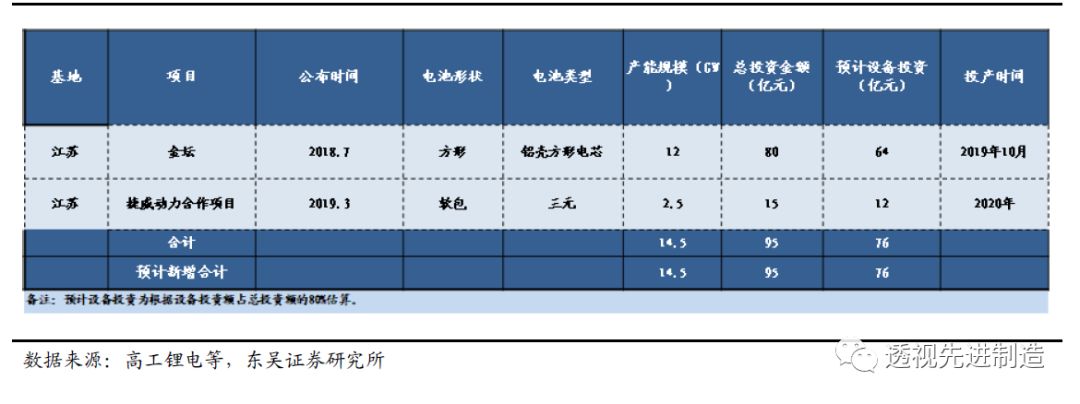

图11:蜂巢新能源产能规划预计为14.5GW,新增设备投资76亿元

与此同时,我们判断设备行业将继续向先导等龙头公司集中。

(1)先导作为全球领先的锂电设备龙头,具备向国际一流客户供应设备的能力,同时也积累了大量的工艺经验,在此次新扩产周期中将继续扩大龙头优势;(2)由于整线具备人力成本低、良率和一致性高、交付效率高等优势,我们认为一体化设备&整线集成将成为设备行业大趋势,先导目前是少数能够供应整线的设备商,整线自制率达80%以上,现已获得不少整线订单并形成供应,后续将继续受益于整线大趋势。