(转载请注明出处:微信公众号

lixunlei0722

)

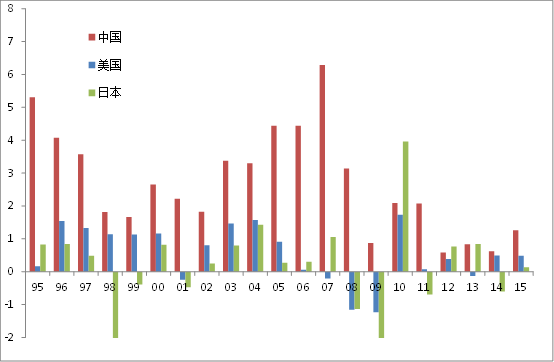

尽管今年前四个月,我国经济增速上行趋势明显,且大部分经济数据由弱转强,但股市的表现却非常不给力。这恐怕与市场一致预期一季度GDP增速可能成为全年高点有关,也和大家预期金融监管趋严相关。从历史来看,中国股市走势与经济走势的关联度不大:尽管中国的GDP增速远超美国,但股市走势却远逊于美国,原因何在呢?恐怕与经济转型迟缓、企业盈利能力偏弱有关。

中企相较美企:利润率偏低&杠杆率过高

2008年次贷危机爆发之后,美国标普500指数从危机后的最低点至今上涨了两倍,而我国上证综指从2008年末的最低点到现在涨幅约为85%。目前,上证综指的点位只有历史最高点(即十年前的6124点)的一半,而美国标普500指数却早已创出历史新高,而且比2007年的历史最高点(即十年前的1576点)要高出50%。为何美国股市表现得如此强劲,而中国股市却这么不如人意呢?

我们可以找出很多理由解释A股表现不佳的原因,但更值得我们注意的是,股价指数是经济运行的质量指标, 而GDP增速只是反映经济规模变化的数量指标。

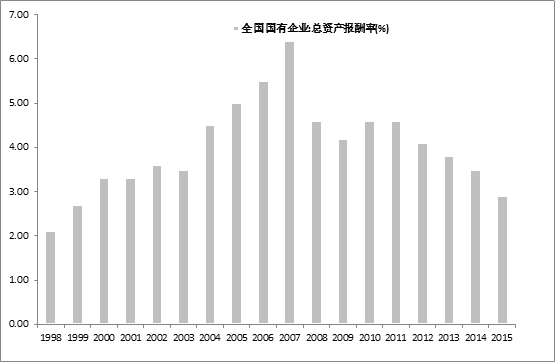

反映经济运行的众多质量指标之中,最重要的一个是企业的利润率。鉴于我国缺乏所有非金融企业的总资产报酬率数据,不妨根据财政部网站公布的国有及国有控股企业(非金融)的总资产和总利润数据计算企业的平均利润率,计算结果为2013年2.64%,2014年2.43%,2015年1.93%,2016年1.76%,企业平均利润率呈逐年下降的趋势。

国有及国有控股企业的总资产报酬率

数据来源:财政部网站 中泰证券研究所盛旭供图

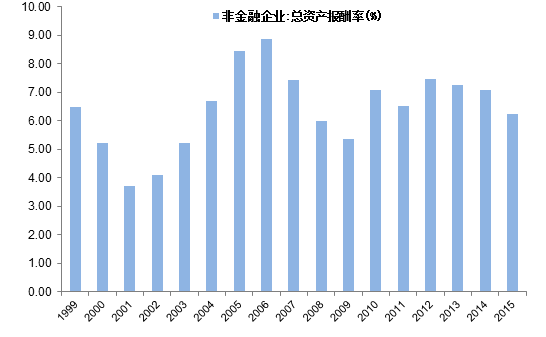

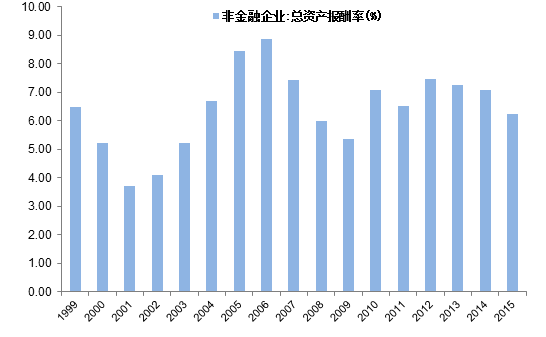

相比之下,长期以来美国非金融企业的总资产报酬率大约高出中国国企一到两倍以上,如近年来美国非金融企业的总资产报酬率维持在6%以上,而中国国企的回报率降至2%以下。中国民营企业的效益明显好于国企,但总资产报酬率同样呈现下行趋势。由于缺乏相关数据,我们只能根据民间固定资产投资增速的大幅下行而做此推断。

美国非金融企业的总资产报酬率

数据来源:Wind, 中泰证券研究所盛旭供图

数据来源:Wind, 中泰证券研究所盛旭供图

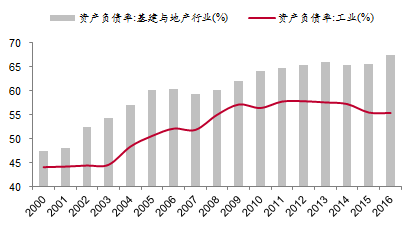

从企业的资产负债率水平看,近些年来,我国工业企业的资产负债率有所回落,如根据国家统计局公布的数据,2017年3月规模以上工业企业的资产负债率是56.2%,同比下降了0.7个百分点,但基建和房地产行业2016年的资产负债率超过65%,依然居高不下。

基建与房地产行业债务率较高

数据来源:Wind, 中泰证券研究所盛旭供图

从所有制性质分类来看,民企资产负债率在下降,国企及国有控股企业资产负债率仍居高不下,2016年达到了66%,比工业企业的平均水平高出10个百分点。此外,尽管我国非金融企业的资产负债率总体呈下行势头,但总杠杆率水平却仍在上升。如何解释资产负债率下行而杠杆率上行的现象呢?

不妨将企业资产负债率的计算公式进行如下分解,即等于杠杆率乘以产出率:

企业资产负债率=总负债/总资产=(总负债/GDP) ·(GDP/总资产)=杠杆率·产出率

由上列公式可以看出,资产负债率的降低可以是因为杠杆率下降,也可以是由于产出率的下降,而我国企业当前的情况是杠杆率在上升、产出率在下降,当产出率的降幅大于杠杆率的升幅时,资产负债率就下降了。直白来讲,做大资产的规模便可降低负债率,如当前正在推进的股权融资,包括A股、新三板、私募股权投资以及国企改革中的债转股等,都是做大资产、降低负债的重要路径,但对于产出并未带来直接影响。

就非金融企业而言,2015年,美国的非金融企业资产负债率为42%,杠杆率为71%;中国的非金融企业,若按照国际清算银行(BIS)的数据,截至2015年第三季度杠杆率已达166.3%,若按照社科院的数据,2015年末杠杆率为131.2%(不含地方政府融资平台数据),两个不同来源的数据均表明了中国非金融企业的杠杆率非常高,其本质原因是企业效率低下与投资盲动并存。

美国非金融企业的资产负债率与杠杆率

数据来源:美国BIS,中泰证券研究所王晓东、盛旭供图

经济增速下行符合经济规律

这些年来,国内企业为何明知效益下降却仍要增加投资呢?企业效益下降的主要原因不外乎要素成本上升或产能过剩。数据显示,中国民营企业的固定资产投资增速确实在逐年下降,但国企固定资产投资增速却大幅上升,2016年投资增速接近20%。很显然,这与经济稳增长的目标有关。

从2015年第四季度开始,部分大宗商品价格出现反弹迹象,我国名义GDP增速也趋稳并回升,于是,不少人认为新一轮经济周期启动了。但我始终不认为中国经济增速会见底回升,从大趋势来看,中国经济增速在2007年达到14.2%后就已经见顶,虽在2009-2010年因超强刺激出现反弹,但仍然回天乏术,如今已回落到6.7%,跌去一半多,且仍有下行动力。

长期来看,经济增速下行的道理其实很简单:基数越来越大了,要维持产出的增速不变,至少投入的增速不能减慢,而根据经济学基本原理,投入的边际效应一般都是递减的,更何况现实中维持投入增速不降已是很难,因为资源是有限的。事实上,这些年来稳增长也不尽如人意,尽管国有企业和政府部门为了维持产出的高增长,都在不断加杠杆。

经济学上的投入,是指生产要素的投入,如劳动力和资本。如果要提高产出-投入比,则需要提高劳动生产率,而中国的劳动生产率在经历了近20年的上升之后,从2008年就开始下降了。

中国“劳动力素质+全要素生产率”贡献回落

数据来源:美国BIS、Wind,中泰证券研究所王晓东供图

同时,中国劳动年龄人口已经连续五年出现净减少,从2012年至今,累计减少超过2000万人;不仅如此,劳动人口的流动性也大幅下降,根据国家统计局公布的《2016年农民工监测调查报告》,2016年进城农民工数量减少了157万且东部地区的农民工数量也出现净减少。

因此,我国为了实现稳增长,就不得不维持较高的资本投入,投资拉动从而成为了稳定经济增速的主要手段。投资拉动需要积极财政政策的支持,需要大量的社会融资,这又导致社会债务水平的上升,金融风险增大。

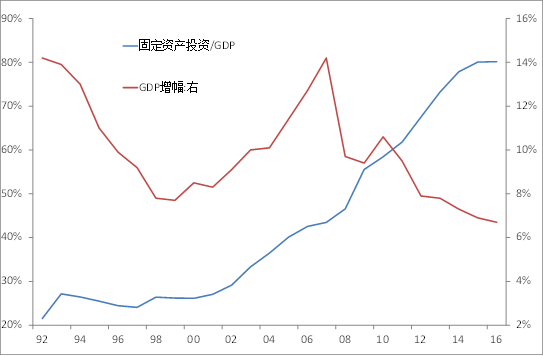

此外,由于资本投入和货币扩张的边际效应递减,在投资增速不变的情况下,经济增速要维持不降都很难,故从2011年至今我国GDP增速仍在缓慢下行中。虽然2016年中国固定资产投资近60万亿元,银行业总资产(大约等于信贷投放和买债规模)增加30多万亿元,都未能推动经济增速上行,可见增速下行的经济规律难以违抗。

中国投资增速长期高于GDP增速致使经济结构失衡

数据来源:Wind,中泰证券研究所王晓东供图

由上图可见,尽管我国固定资产投资总额占GDP的比重,从1992年的20%上升到现今的80%,但经济增速却在2007年后就出现了下行趋势,说明产出-投入比下降,经济效率下降。产出-投入比的下降与中国经济潜在增速的下降有关,但为了让经济增速下行的速度放缓而采取的增加资本投入的办法,使得实际增速高于潜在增速,其代价就是债务率快速上升和货币存量过大。

转型成功国家的经济都是从高速转为中速

二战之后,摆脱了中等收入陷阱且成功转型为发达国家的只有两国——日本和韩国。从二战结束到1973年,日本经济经历了28年的高增长,GDP平均增速为9.4%。即便是如此高的增速,1972年,日本人均GDP也不过是2800多美元(名义),属于中等收入国家。1974-1983年,日本经济增速出现明显回落,GDP年均增速降至3.7%,但人均GDP超过1万美元,跻身发达国家行列。

德国、日本、韩国跨越中等收入陷阱前后宏观数据对比

|

阶段

|

对应年份

|

GDP

年均增速(%)

|

工业增加值/GDP(%)

|

城市化率年均增速(%)

|

|

德国

|

高速

|

1950—1969

|

7.9

|

35~53

|

1.02

|

|

中速

|

1970—1979

|

3.1

|

53~30

|

0.16

|

|

日本

|

高速

|

1946—1973

|

9.4

|

20~46

|

0.98

|

|

中速

|

1974—1983

|

3.7

|

46~30

|

0.32

|

|

韩国

|

高速

|

1953—1995

|

8.0

|

15~43

|

1.30

|

|

中速

|

1996—2008

|

4.6

|

43~37

|