我们感受到投资者情绪在发生微妙变化,虽然政策担忧仍在,基本面量变初显尚未质变的阶段,银行体系仍然“没钱或钱贵”,但看空的声音在减弱,货币政策加码的空间已经较小,交易热情和左侧逢调整博弈拐点冲动也在蠢蠢欲动。我们的看法是,病去如抽丝,趋势性行情还没有到来,但调整斜率无疑大幅放缓,如果流动性冲击等引发调整,尝试博弈交易性机会并左侧埋伏,而短端吃票息的确定性增强。

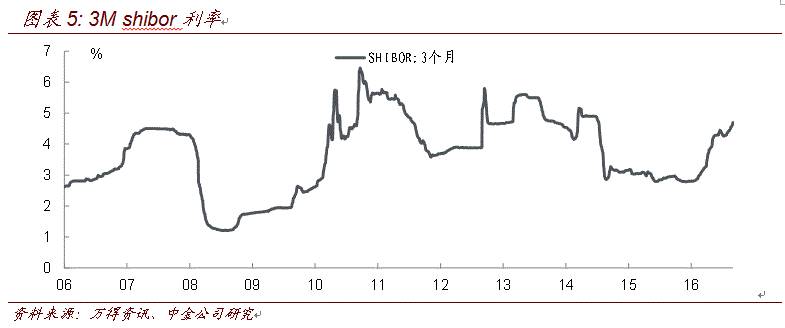

市场有哪些边际变化?1、监管协调加强,政策叠加引发尾部风险的担忧降低,但病去如抽丝,周期可能拉长。事实上,在5月中旬以来债市就因此进入了震荡市。尤其是货币政策已经转向“不松不紧”,监管的手硬,货币政策倒逼的手可以稳一点,甚至增加灵活性以防范系统性风险。在股份制银行AAA三个月期同业存单发行利率即将破5%之际,央行续作4980亿元1年期MLF,或许货币政策也不愿看到短期利率的过快上行。当然,货币政策的逆转仍需要关注经济增速、信贷需求和M2增速,以及金融放风险的进程。严监管看似还将持续,银监三三四大检查在6月12日自查阶段结束后能否有喘息期本是众多投资者博弈的时间窗口。虽然自查期拉长,但高峰正在过去,后续的杠杆去化及断裂仍是债市需要面临的风险点。三季度的政策组合看似正在演变成“严监管+稳货币”。

2、严监管的着力点也很重要,金融去杠杆会弱化债市等需求,但目前地方政府融资行为也正在受到约束,比如财政部50、87号文等。地方政府融资及投资行为受到约束,将导致经济增速放缓预期升温、资金和信贷需求逐步放缓,看到这一点才能谈到“时间是债市的朋友”。近期定增、非标等监管措施看似也在趋严,这有利于配置行为转向纯债,信用收缩加速,对基本面的影响上也有利于债市。其中,政府购买服务、产业基金和PPP作为本轮基建的重要贡献因素,后续面临的监管政策尤其是执行尺度值得关注。鉴于上半年经济增速超目标,政策有空间来清理地方政府融资行为。

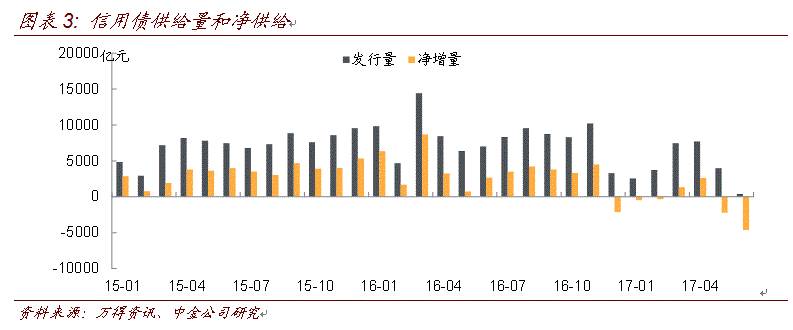

2、严监管的着力点也很重要,金融去杠杆会弱化债市等需求,但目前地方政府融资行为也正在受到约束,比如财政部50、87号文等。地方政府融资及投资行为受到约束,将导致经济增速放缓预期升温、资金和信贷需求逐步放缓,看到这一点才能谈到“时间是债市的朋友”。近期定增、非标等监管措施看似也在趋严,这有利于配置行为转向纯债,信用收缩加速,对基本面的影响上也有利于债市。其中,政府购买服务、产业基金和PPP作为本轮基建的重要贡献因素,后续面临的监管政策尤其是执行尺度值得关注。鉴于上半年经济增速超目标,政策有空间来清理地方政府融资行为。 3、利率上行的反作用力在体现。信用债净供给明显下降,虽然债转贷能提供一定缓冲,但整体信用收缩毋庸置疑。加上利率的明显上行,对投资、再库存等均会有一定的抑制。而地方债和国开债利率的明显上行,也会明显增加相应融资主体的负担。此外,金融体系与实体经济不同,存在很强的传染性,并容易引发系统性风险。目前的资金面状况,有必要关注政策力度,避免由于政策力度不当引发“处置风险的风险”。

3、利率上行的反作用力在体现。信用债净供给明显下降,虽然债转贷能提供一定缓冲,但整体信用收缩毋庸置疑。加上利率的明显上行,对投资、再库存等均会有一定的抑制。而地方债和国开债利率的明显上行,也会明显增加相应融资主体的负担。此外,金融体系与实体经济不同,存在很强的传染性,并容易引发系统性风险。目前的资金面状况,有必要关注政策力度,避免由于政策力度不当引发“处置风险的风险”。

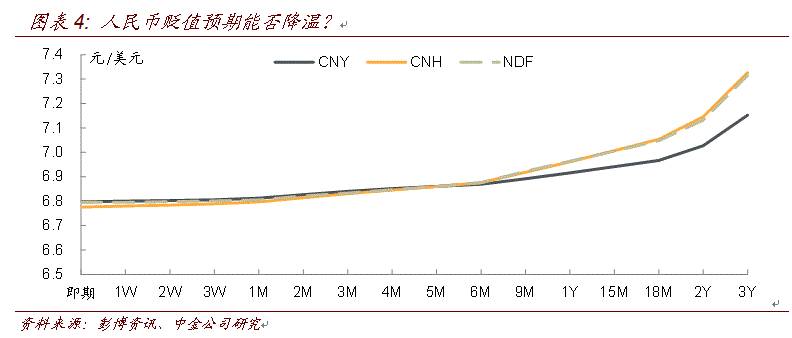

4、特朗普交易重回起点,美元走弱如果持续呢?我们注意到市场对美元继续走弱存在越来越多的预期。虽然我们反对线性外推的逻辑,但可能的潜在变化值得我们关注。如果美元持续走弱,人民币贬值和外汇占款压力将有所弱化,货币政策压力减弱,整体上有助于债市的流动性。外管局公布5月外汇储备余额为30535.67亿美元,环比增加240.3亿美元,连续第四个月回升,显示出积极信号。 基本面上仍处于量变初显尚未质变的阶段,增速放缓隐忧初现,但步伐较缓。中国经济整体处于新常态当中,旧经济边际变化减弱,但尚未完成出清。新经济还正在成长当中,经济增长仍然对基建和房地产与很高的依赖度。供给侧改革引发的库存周期正面临向下拐点。金融防风险会导致信用收缩,上述财政部50、87号文和PPP监管加强等值得关注。房地产周期下行趋势隐现,只不过由于货币化安置等措施导致韧性强于预期。另一方面,外需好于预期,基建和房地产投资仍有惯性,制造业底部徘徊,经济增速放缓的步伐和空间都有限,在较长时间还不足以触动货币政策大幅转向。值得关注的是,国务院第四批督查组即将展开工作,工作重点放在推进供给侧结构性改革、适度扩大总需求、推动新旧动能转换、保障和改善民生、防范重点领域风险这五大领域,地方政府的稳增长诉求仍强。基建面临的融资环境在收窄,而地方政府面临的稳增长诉求仍在,关注融资渠道的变化,城投债供给和利率会否提升值得关注。整体来看,经济扰动隐忧初现,但步伐较缓。

基本面上仍处于量变初显尚未质变的阶段,增速放缓隐忧初现,但步伐较缓。中国经济整体处于新常态当中,旧经济边际变化减弱,但尚未完成出清。新经济还正在成长当中,经济增长仍然对基建和房地产与很高的依赖度。供给侧改革引发的库存周期正面临向下拐点。金融防风险会导致信用收缩,上述财政部50、87号文和PPP监管加强等值得关注。房地产周期下行趋势隐现,只不过由于货币化安置等措施导致韧性强于预期。另一方面,外需好于预期,基建和房地产投资仍有惯性,制造业底部徘徊,经济增速放缓的步伐和空间都有限,在较长时间还不足以触动货币政策大幅转向。值得关注的是,国务院第四批督查组即将展开工作,工作重点放在推进供给侧结构性改革、适度扩大总需求、推动新旧动能转换、保障和改善民生、防范重点领域风险这五大领域,地方政府的稳增长诉求仍强。基建面临的融资环境在收窄,而地方政府面临的稳增长诉求仍在,关注融资渠道的变化,城投债供给和利率会否提升值得关注。整体来看,经济扰动隐忧初现,但步伐较缓。

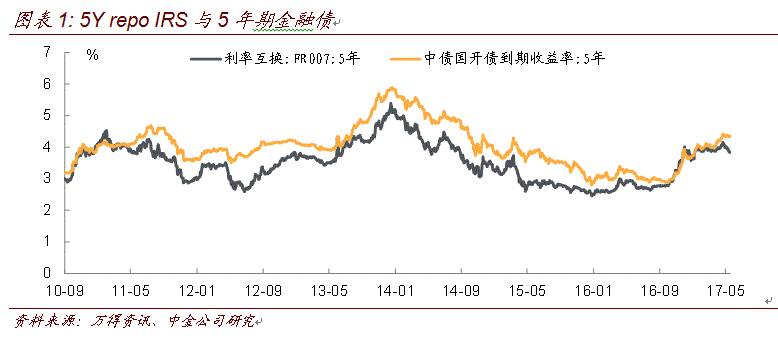

货币政策进入“不松不紧”、相机抉择的阶段。如上述,驱动货币政策转向的因素仍在于经济增长、M2增速以及金融去杠杆的进展等情况,美联储加息进程等外部因素制约明显。从基本面上看,经济波动的程度等还不足以驱动货币政策转向。尤其是上半年经济增长超预期,下半年经济增速略弱于上半年仍难以触动政策调整目标。金融防风险仍是主基调,,在去杠杆取得实质性进展之前,政策难以轻易放松。但经济内生动力仍不强,金融体系存在传染性的背景下,收益率已经极为平坦背景下,必要性越来越小。银监等机构监管力度严厉,货币政策倒逼的必要性下降,甚至需要增加灵活度防范系统性风险的出现。简言之,“不松”是对金融去杠杆、供给侧改革效果的坚持和巩固,“不紧”是力度已经适当、避免操之过急引发不必要的冲击,支持经济正常、合理的增长。对于央行MLF操作,其他市场投资者存在一定的误解。本次4980亿元的MLF操作央行在之前已经做过前瞻性指引,对冲到期量并推动半年末资金面相对平稳度过,更多是“削峰填谷”,而非“放水”。这种背景下,货币政策对市场的影响需要转为“逆向思维”,市场情绪悲观时会有松动并管理预期,市场再次蠢蠢欲动加杠杆时货币政策会给予警示。

而金融防风险仍是主要矛盾,金融去杠杆仍在继续,存款争夺正酣,存单利率仍在攀升,仍是影响各类资产表现的关键。严监管引发的金融去杠杆仍在继续,委外赎回或到期不续仍会带来扰动。而超储率仍低、长钱稀缺,银行表内外都在争夺存款和稳定负债。其中,银行表内在稳定负债匮乏、负债管理难度大增情况下普遍“以存定贷”,对一般存款这一稳定负债的争夺激烈。而金融空转担忧导致同业资金投资同业理财面临监管风险,同业理财收益率大幅飙升导致性价比也较大,理财也在加大对存款的争夺。而银行仍将资源放在信贷上,金融市场部钱紧钱贵的状况还难实质改变,FTP利率仍在上行,银行体系资产配置方向调整速度较慢。银行金融市场部仍面临“钱少、钱贵”的尴尬,需要等待信贷萎缩作为触发剂,债市想获得配置力量的快速响应和合力还较难。

非市场因素影响下,矫往往往过正。目前债市明显已经矫往,甚至略有过正。无论相对信贷、美债,还是与MLF利率相比,以及信用债与贷款相比,配置价值均已经出现。收益率高了之后,扛的能力大为增强。只不过,“矫枉过正”的担忧导致诸多投资者都无法承受左侧的估值风险。而且如上述,银行体系等资产配置的转换也不仅仅取决于理论的相对价值。虽然保险到期再配置和海外投资者均能提供一定的新增资金,但关键的因素仍在于信贷需求会否弱化。一旦信贷需求明显弱化,债市面临的诸多症结都将迎刃而解。而从地方政府融资监管加强,房地产下行周期影响下,居民房贷收到额度控制,应该随着时间的推移而看到。

等待增持的投资者均将6月下旬到7月份作为一个时间窗口,但行情级别预期较小的情况下容易引发交易性抢跑。外围环境来看,美债回到特朗普交易之前,在人民币贬值预期降温情况下,债券通实质影响小,但仍是正面因素。而6月份作为传统淡季,加上购进价格指数作为库存的领先指标先行下降,PMI数据存在较大可能继续走弱。这些正面因素能否带来小幅交易性机会值得关注。但在同业存单利率居高不下甚至还在上行背景下,期待大级别机会还不现实。

本轮债券熊市已经经历了四个阶段:第一阶段,去年四季度货币政策趋紧,资金面、LCR等考核与货币赎回风波形成共振,重创市场。第二阶段:MLF利率上调、PPI及经济增长数据超预期、特朗普交易预期打击市场;第三阶段:今年3-5月份是严监管登台;第四阶段:目前是政策协调加强,悲观预期降低,但基本面尚在量变刚刚开始等待质变的前夕,存款争夺成为新特征,交易热情还难以与配置盘形成合力。 在该阶段,市场调整的斜率确定性变缓,但能否演化为趋势性机会还需要稍作等待,调整不再只是风险,也将孕育机会,吃票息的确定性变得更强,阶段性的交易性机会也在冲击中酝酿。市场面临的风险仍是委外赎回或不续的扰动,存单利率继续上行封杀长端下行空间,来自于一级市场(国债单次发行提升到400亿是银行配置力量的试金石)的考验仍存。债市配置价值有所体现,地方债对配置盘的性价比较好。对规模较大或有稳定负债的投资者而言,在当前利率水平下继续调整将是左侧收集筹码的好机会。从估值洼地,比如之前的M型曲线以及短端着手,也是不错的选择。趋势性机会还需等待,有趣的是,国债期货从技术上已经给出积极信号。平坦的收益率曲线使得持有短端等待的机会成本不高。同时,平坦的收益率曲线也说明货币政策力度已经足以驱动去杠杆,继续加码概率已经较低。杠杆机会今年整体都不大,超储率较低背景下波动风险仍存在,但息差增大、央行不容忍钱荒出现,杠杆操作的难度在边际改善,可以逐步尝试杠杆操作。对高等级信用债,可以适度拉长久期到1-3年,交易所可质押品种仍有较多拥趸。交易盘是边际力量的背景下,国开债短期表现或许稍好。在本年末资金面最紧张的时刻择机博弈曲线修复过度平坦。中低等级信用债仍存在压力,无论委外赎回或不续冲击非银底仓,还是再融资风险和经济增速放缓均不利。

在该阶段,市场调整的斜率确定性变缓,但能否演化为趋势性机会还需要稍作等待,调整不再只是风险,也将孕育机会,吃票息的确定性变得更强,阶段性的交易性机会也在冲击中酝酿。市场面临的风险仍是委外赎回或不续的扰动,存单利率继续上行封杀长端下行空间,来自于一级市场(国债单次发行提升到400亿是银行配置力量的试金石)的考验仍存。债市配置价值有所体现,地方债对配置盘的性价比较好。对规模较大或有稳定负债的投资者而言,在当前利率水平下继续调整将是左侧收集筹码的好机会。从估值洼地,比如之前的M型曲线以及短端着手,也是不错的选择。趋势性机会还需等待,有趣的是,国债期货从技术上已经给出积极信号。平坦的收益率曲线使得持有短端等待的机会成本不高。同时,平坦的收益率曲线也说明货币政策力度已经足以驱动去杠杆,继续加码概率已经较低。杠杆机会今年整体都不大,超储率较低背景下波动风险仍存在,但息差增大、央行不容忍钱荒出现,杠杆操作的难度在边际改善,可以逐步尝试杠杆操作。对高等级信用债,可以适度拉长久期到1-3年,交易所可质押品种仍有较多拥趸。交易盘是边际力量的背景下,国开债短期表现或许稍好。在本年末资金面最紧张的时刻择机博弈曲线修复过度平坦。中低等级信用债仍存在压力,无论委外赎回或不续冲击非银底仓,还是再融资风险和经济增速放缓均不利。

理财利率上行的过程中,股市面临的机会成本提升。股市盈亏比一般,短期上行空间可能还有限,追涨性价比不高。无论如何,经过近期调整,市场风险已经有所释放,加上大股东减持新规、IPO步伐可能放缓(还有待本周观察)以及人民币贬值预期降温,市场风格有所修复,又到了个股选择的时间段。转债品种估值调整到位,走势取决于股市,近期建议逐步小幅增持,但不建议操之过急。