正文

获取小兵研究精华历次合集

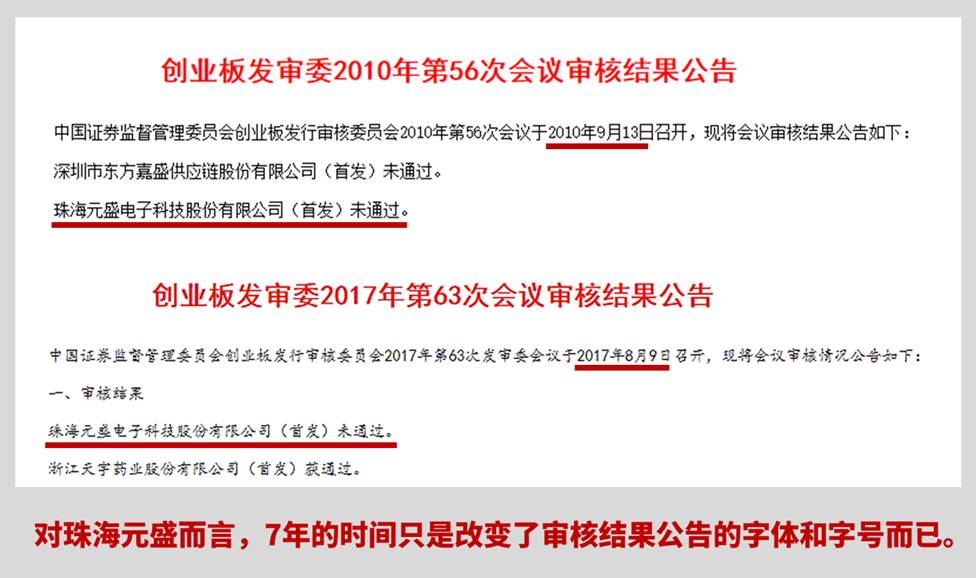

2010/09/13,珠海元盛IPO被创业板发审委否决。

2017/08/09,

珠海元盛IPO再度被创业板发审委否决。7年时间,本可以改变很多东西,但对于珠海元盛的发审会审核结果公告而言,

改变的只是字体和字号,而非结果

。

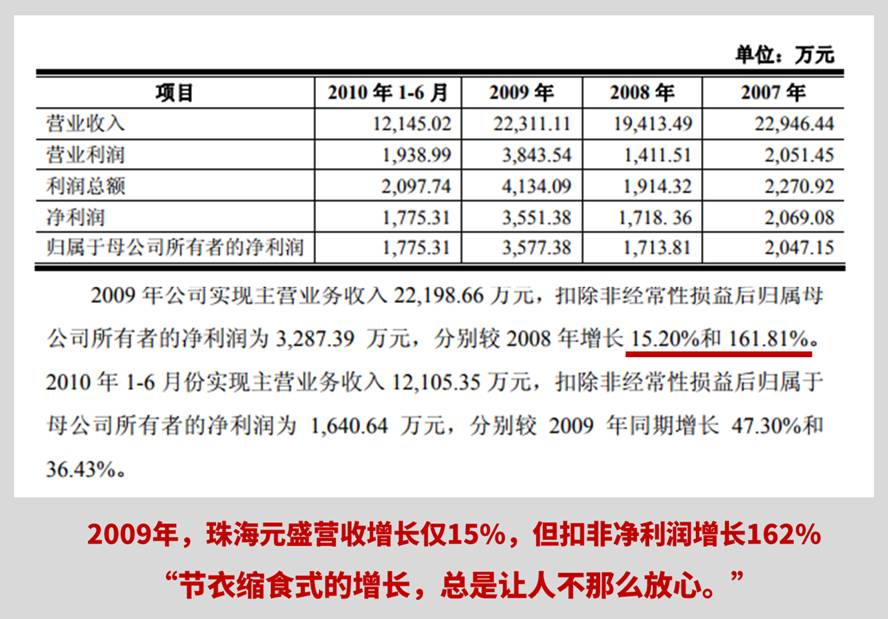

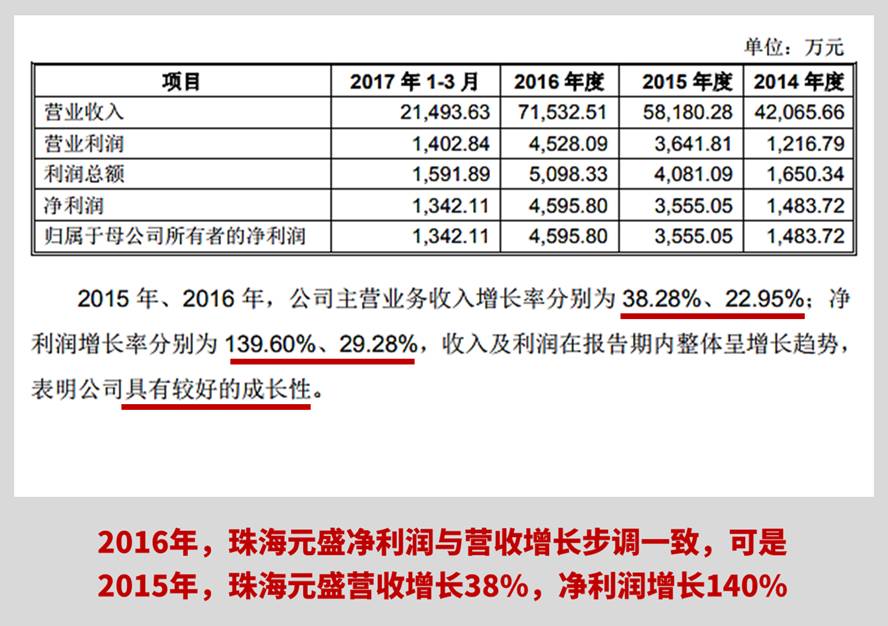

2010年,发审委说:你的主营业务收入增长不明显,净利润增长主要依赖于原材料成本及制造费用的大幅下降,未来能不能持续盈利,我看好像有点悬啊,要不这次还是算了。

小兵点评:

2009年,超过3500万元的净利润规模,在当时的审核标准下属于不错的业绩水平。但是,

业绩增长的合理性、真实性、可持续性,也是发审委关注的重点

。单靠“

节衣缩食

”及外部因素推动的业绩增长,很难让人不忐忑。

2017年,听说监管层没以前那么注重发行人的盈利能力了,要不咱再试试IPO。从哪里跌倒,就从哪里爬起来。

发审委,请再检阅我一次!

发审会的半小时里发生了什么?

时隔七年,除了保荐机构由东兴证券变更为中投证券之外,珠海元盛的主营业务并没有什么明显变化(

依旧是印制电路板

),净利润规模也没有大幅增长(

只是比2009年多了1000万

)。

净利润增速依旧远高于营收增速,还是原来的配方,还是熟悉的味道。

其实,

珠海元盛

第二次被否的理由,与第一次并没有什么本质的不同,依旧是“持续盈利能力存在不确定性”。

我们能看得出发行人和保荐结构已经在极力地改正前一次被指出的错误——靠节衣缩食来增厚业绩。但本次影响盈利持续性的因素,变成了

金额较大且公允性存在重大疑问的关联交易、期间费用下降且费用率远低于同行业可比公司

。另外,社保和公积金的补缴问题也成为珠海元盛IPO的障碍之一。

发审委问题1:关联交易

发行人报告期存在数量较多、金额及占比较高、延续时间较长的众多关联方采购、关联方销售及同时是关联方釆购和销售的情形。

请发行人代表:(1)结合对新新科技2014年毛利率为47.81%、

远高于其他客户毛利率

的情形,说明对各个关联方销售和采购定价的公允性,并逐项与第三方采购及销售价格进行比较分析、对关联方销售毛利率与第三方毛利率逐项进行分析对比;(2)说明与艾赋醍、新新科技、深圳勤本电子、新加坡元盛之间关联交易的

公允性和必要性

,发行人通过以上关联方而非直接将产品销售至最终客户的

原因及合理性

;(3)说明与中山立顺、艾赋醍、珠海亿浩模具、华烁科技、金湾区全升、金湾区同升、珠海比昂、珠海众汇通、珠海市柏康之间关联采购的

公允性和必要性

;(4)说明艾赋醍解除与发行人关联关系的过程,认定关联关系得以解除的

依据及合理性

,以及解除关联关系前后与发行人的交易情况,

是否存在关联交易非关联化的情形

;(5)说明并披露关联方租赁的

公允性和必要性

;(6)说明发行人与关联方之间借款的公允性和必要性。请保荐代表人发表核查意见。

小兵点评:

关联交易从来都不是IPO的实质性障碍,但必须解决好并解释好“

必要性

”和“

公允性

”两个问题。

在IPO审核中,关联交易为什么被看得那么重?

关联交易的必要性和公允性,直接对应着发行人的业务独立性(是否对关联方及关联交易存在依赖)及业绩真实性(是否借关联交易调节业绩)。

由于对关联交易作出合理解释的难度较大,在IPO审核实践中,发行人往往选择在申报前就彻底解决关联交易问题。

与其到了节骨眼的时候说不清道不明,不如趁早一刀两断。

关联交易问题的彻底解决,总是需要一些时间。因此,部分发行人在报告期内仍存在一些关联交易情形,但均已提前准备了相应的解释口径。且此类关联交易均呈现以下特点:

交易金额较小、交易规模及占比逐年下降、便宜对象比较单一或具体(报告期内只发生个别几笔关联交易)、交易类型较少(仅为关联采购或销售)

等。

珠海元盛的关联交易却违反了上述特点

:

-

关联交易的金额较大

(

关联销售和关联采购金额均超过2000万元

)

且未呈现出明显下降趋势

;

-

关联交易的对象数量较多

(与十余家关联方进行关联交易,且存在关联方曾被发行人实际控制人控制的情形);

-

关联交易种类较多

(包括关联采购、关联销售、关联租赁、关联担保、关联方资金拆借);

-

未对

关联交易的公允性给出明确解释

。

除了上述反常的特点之外,珠海元盛的关联交易还易引发以下质疑:

1. 某些关联交易是否有必要?

与其将产品先卖给关联方再由其卖给最终用户,发行人为什么不选择直接卖给最终用户呢?若按发行人的解释,关联方在市场开拓及客户开放方面有优势但发行人没有,是否意味着“发行人对关联方存在依赖”?

2. 某些关联关系的解除是否合

理?

发行人通过“高管离职”的方式,与关联交易金额较大的

重要关联方

解除了关联关系。该种方式此前曾出现于某国企IPO案例,但当时并未得到监管机构认可。

发审委问题2:其实还是关联交易

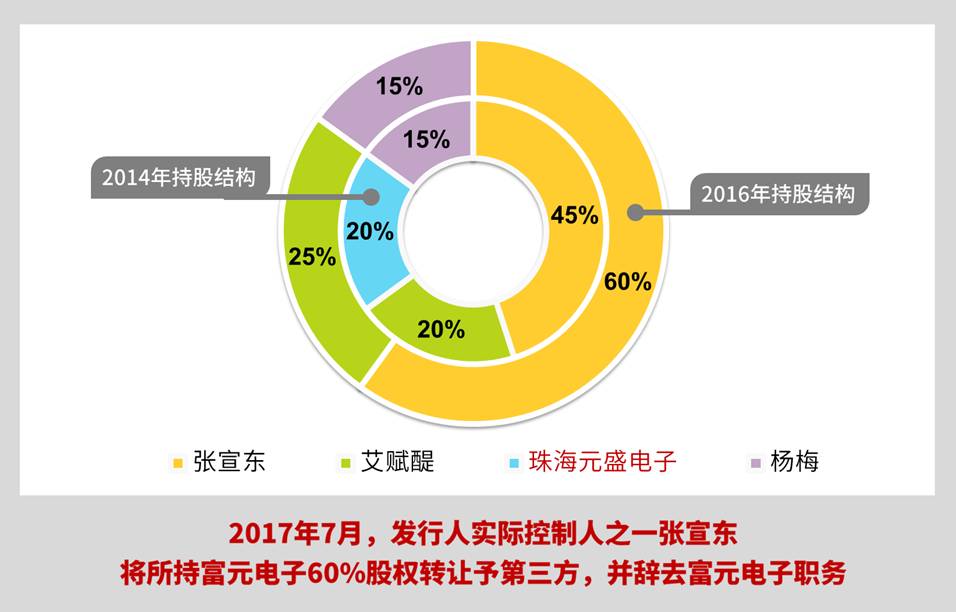

富元电子系发行人实际控制人之一张宣东曾控制的企业

,股权结构为张宣东持60%、艾赋醍持25%、杨梅持15%,主营业务属于PCB贴装以及组装等代加工业务。

2017年7月,张宣东将所持富元电子60%股权转让予第三方,并辞去富元电子职务。

请发行人代表说明:(1)富元电子与发行人的采购客户和销售客户是否存在重叠,报告期内在人、财、物方面是否存在共同使用的情形;(2)报告期富元电子与发行人发生资金往来的原因和相应的内控制度;(3)富元电子与发行人董事控制的企业能动科技资金往来的情形及其合理性;(4)富元电子与发行人存在哪些现实和潜在的利益冲突,是否构建了相应的内控制度,如有,请说明关键控制点的设计及执行情况,并说明这些关键控制点防范了哪些风险。

请保荐代表人说明张宣东将所持富元电子60%股权于近期转让予第三方真实性的核查过程,并说明该股权转让对张宣东本人和发行人的影响。

小兵点评:

从富元电子的经营业绩来看,并不是一家对发行人很重要的公司。发行人本应将其关联交易问题一次性彻底解决,却做成了一锅夹生饭,成为监管重点关注的一个问题。

小兵想再次提醒大家:在IPO实践中,对于一些问题的解决一定要彻底、不留后路,千万不要抱着试探监管底线的想法步步为营,否则会让原本不太重要的问题在无形之中扩展为致命的硬伤。你曾以为的后路,可能会演变成后患。

经过2016年的股权转让,珠海元盛不再持有富元电子股权。但是,其实际控制人之一(

张宣东

)与关联方(

艾赋醍

)仍分别持有富元电子60%和25%的股权。为了解除珠海元盛与富元电子之间的纠葛,2017年7月,张宣东

转让所持股权

,而艾赋醍通过

高管辞职

的方式与发行人解除关联关系。另从时间上来看,

发行人及其实际控制人的股权转让,应该均是在IPO审核过程中发生

。

监管机构或是怀疑富元电子与发行人之间存在同业竞争甚至利益输送的情形,因此其格外关注。

既然早知自己存在上述质疑和隐患,发行人就应该提前一次性解决才是明智之举。插一句题外话,珠海元盛IPO方案的很多地方都体现出

“高人指点的智慧”

以及

“中介步步妥协的无奈”

。