提示:点击上方"行业研究报告",关注本号。

近几天《疫苗之王》持续刷屏:国有生物制剂研究所悄无声息的改制,复杂的股权交易,短时间拿到多个疫苗生产牌照,80%以上高额毛利,资本市场变现,精彩程度不亚于风生水起的互联网造富速度,可惜个人财富的快速积累中,却夹带着巨额销售费用下的高价疫苗,几十万儿童接种的劣质疫苗。

PS:打开微信,搜索微信公众号“行业研究报告”或者“report88”关注我们,点击“行业研究报告”微信公众号下方菜单栏,有你想要的!

来源:国金证券研究所

作为生命健康行业中最容易发生安全事件的领域,疫苗和血制品都采取签批发制度,很难想象,这些企业生产的疫苗,每天都源源不断,注入中国孩子们的身体之中。当然,阳光下无新鲜事,有些事,看是谁在做,便知道结果了,有些事,想想为什么这么做,也不难猜到结果。很多事物表面光鲜亮丽,背后可能是腐烂的。但天道即人道,遵守自然法则,暗合做人道理,最终的结局,冥冥之中早已注定。

▌疫苗发展历史概况

疫苗是将病原微生物(如细菌、病毒等)及其代谢产物,经过人工减毒、灭活或利用基因工程等方法制成的用于预防传染病的自动免疫制剂。

疫苗保留了病原菌刺激动物体免疫系统的特性。当动物体接触到这种不具伤害力的病原菌后,免疫系统便会产生一定的保护物质,如免疫激素、活性生理物质、特殊抗体等;当动物再次接触到这种病原菌时,动物体的免疫系统便会依循其原有的记忆,制造更多的保护物质来阻止病原菌的伤害。

从疫苗的发展历史来看,18世纪,诞生第一个天花疫苗;19世纪基础理论搭建,随着巴斯德提出传染病细菌学说,陆续发明了霍乱、狂犬等疫苗,同时利用物理、化学或生物学的方法来减弱微生物毒力,获得减毒疫苗,为免疫学开辟了广阔前景;

20世纪,随着免疫学和微生物学的发展,许多学者开始致力于灭活疫苗的研究,大批灭活疫苗相继问世(伤寒等三个灭活疫苗归为19世纪);

而在20世纪后期由于组织培养工作的开展以及免疫化学和免疫生物学的开展,更多的疫苗、提纯疫苗以及基因工程疫苗开始用于人类;

进入21世纪,随着疫苗研发技术的进步,人们不断研发各类新型疫苗,即使有新型传染病的爆发,人们也能在很短时间内研发出相应的疫苗。

▌疫苗的多种分类

疫苗有多种分类方法。从功能的角度,疫苗分为预防性疫苗和治疗性疫苗(主要讨论预防性疫苗);从制备工艺的角度,疫苗分为不含活微生物体的疫苗和含或微生物载体的疫苗。不含微生物体的疫苗又可分为灭活疫苗、重组DNA疫苗等。

国内疫苗市场分为一类苗和二类苗

根据我国《疫苗流通和预防接种管理条例》,疫苗分为一类疫苗和二类疫苗。

一类疫苗,是指政府免费向公民提供,公民应当依照政府的规定受种的疫苗,包括国家免疫规划确定的疫苗,省、自治区、直辖市人民政府在执行国家免疫规划时增加的疫苗,以及县级以上人民政府或者其卫生主管部门组织的应急接种或者群体性预防接种所使用的疫苗;第二类疫苗,是指由公民自费并且自愿受种的其他疫苗。

主要区别在于接种第一类疫苗由政府承担费用。接种第二类疫苗由受种者或者其监护人承担费用。

▌国内疫苗规划进程

在新中国成立以前,人群免疫预防工作极为落后,天花等传染病严重威胁我国人民的身体健康,当时白喉、百日咳、麻疹和脊髓灰质炎四种传染病每年发病总数达千万级,是儿童死亡的主要原因。

20世纪50年代,全国多次开展秋季普种牛痘运动,使天花发病地区逐年缩小,发病率明显降低。

不仅如此,部分城市还开展了卡介苗、白喉类毒素预防接种活动;

60年代,我国又陆续研制成功一些常用的儿童疫苗,在全国开展卡介苗、脊髓灰质炎疫苗、麻疹疫苗和百白破混合制剂的接种工作;

70年代初,开始免费接种破伤风类毒素,并且每年冬春季在全国范围开展疫苗突击接种活动。

1978年以后,我国正式实施计划免疫,到1995年底,儿童的“四苗”,即卡介苗、脊髓灰质炎、百白破、麻疹的疫苗接种率均在80%以上。

2008年我国发布《扩大国家免疫规划实施方案》,该方案规定在原有乙肝、卡介苗、无细胞百白破疫苗、白破疫苗、脊灰疫苗以及麻疹疫苗的基础上,全国范围内加种麻腮风疫苗、流脑疫苗、乙脑疫苗以及甲肝疫苗等,各地区还可根据自身情况接种其他疫苗。

通过免疫规划的推广,纳入国家免疫规划体系的疫苗由原来的6种增加到14种,可以预防的传染病从乙肝、结核病等7种增加到了15种。

▌国内疫苗市场概况

一类苗:覆盖广、低毛利

一类苗由政府由政府承担费用,由财政拨款集中招标采购。

一类疫苗企业的市场空间和利润水平都会受到客观条件的制约和价格调控的影响,除甲流等突发疫情外,业绩保持相对平稳,但由于一类疫苗由国家财政拨款购买,集中采购,下游需求比较稳定,从而保证了相关企业的业绩不会受到经济周期波动的明显影响。

一类疫苗市场目前相对饱和,同时随着免疫接种的持续推进,许多疫苗的接种覆盖率达到95%以上,随着存量市场逐渐消化,乙脑和脊髓灰质炎等疫苗的批签发逐渐下降,近年一类苗批签发量呈下降趋势。

一类苗格局看,外企批签发占比较小。从一类苗批签发的企业格局来看,由于历史原因,我国疫苗产品曾完全主要由中生集团以及昆明所提供,作为国家免疫系统的重要组成部分,一类苗市场主要由中生集团以及昆明所为主的国企垄断;

近年来随着长生生物等主要民营企业的发展,一类苗市场民营企业占比逐渐加大。

而由于一类苗低毛利的性质,外企占比很小。

二类苗:高毛利、市场化竞争程度高

二类苗接种费用由受种者承担,毛利高、市场化竞争程度高。

多联多价、独家品种受到市场的青睐,类似EV71病毒疫苗,新型独家疫苗上市后可以迅速放量,占领市场山东疫苗事件之前,国内各级疾控机构、接种单位、疫苗批发企业均可直接从疫苗生产商购买疫苗,山东疫苗事件后,二类苗需通过省级招标平台进行采购。

二类苗企业组成格局来看,由于水痘和狂犬等疫苗大品种基本由民营疫苗企业组成,因此二类苗基本以民营企业为主,占比基本保持在60%左右;以中生集团和昆明所为主的国企占比在30%左右;外企由于品种相对较少,市场占比在10%左右,由于重磅品种GSK的二价HPV和默沙东的四价HPV上市销售,外企的占比份额将会获得较大的提高。

▌疫苗产值对比

由于批签发反应的是数量上变化,无法引入价格体系因素的影响;通过引入相应的价格参数(以中标价作为最后确定价格),计算疫苗某一时期的产值,更能反应疫苗行业的趋势变化。

根据疫苗产值数据,推测国内疫苗市场约在150-200亿之间。

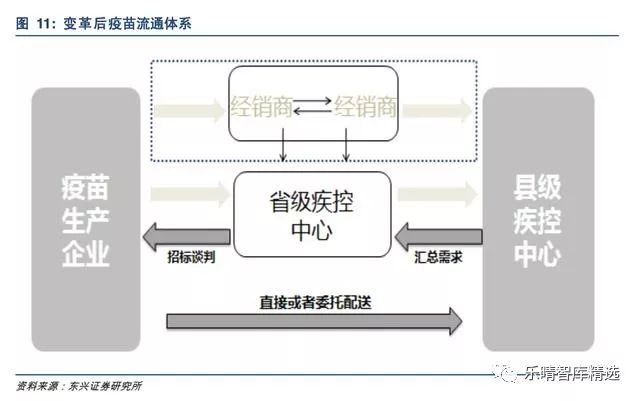

▌疫苗新政下疫苗流通渠道的变化

疫苗新政颁布后,二类苗流通行业受到重挫,行业销售体系被打破,生产企业只能通过省级交易平台将疫苗销售给县疾控中心,同时需要直接或者委托配送,配送环节要求全程冷链运输;

16年下半年在省级招采尚未建立完善以及冷链运输条件尚未配备的情况下,大多数二类苗的销售基本处于停滞状态。但是随着各省招标平台的建立完善17年二类苗流通渠道已经全部恢复。

▌他山之石:国际疫苗市场初步分析

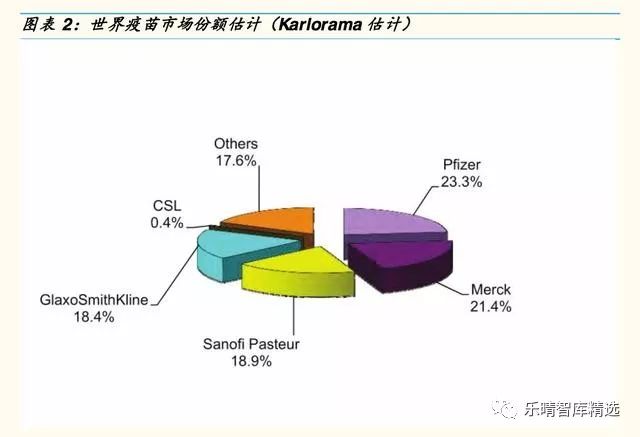

根据EvaluatePharma估计,全球疫苗市场2016年销售规模超过275亿美元,这一估计与KaloramaInformation的估计(2015年全球疫苗市场276亿美元)非常接近,且疫苗市场规模增速超过药品市场整体增速。

国际市场大部分份额集中到了少数企业手中。从企业结构看,默沙东、辉瑞、赛诺菲、葛兰素史克“四巨头”占据了全球超过80%的份额,四家主要企业份额和增速也大体相当。获得更多行业深度报告,请访问乐晴智库网站 www.767stock.com

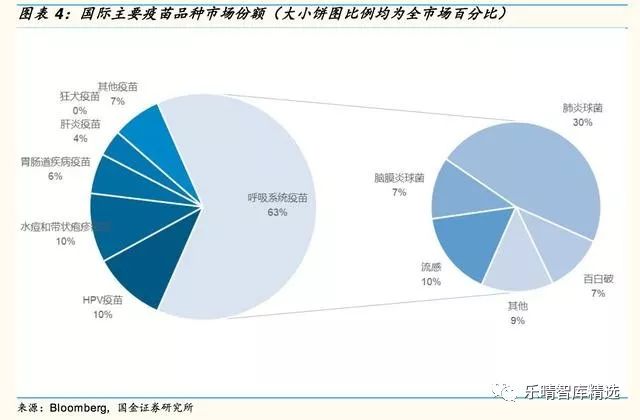

从品种来看,同样少数“爆款品种”占据了市场大部分份额。

从品种结构看,国际市场最大的几个品类是呼吸系统疫苗(肺炎球菌疫苗、脑膜炎双球菌疫苗、流感疫苗等)、人乳头瘤病毒(HPV)疫苗、水痘和带状疱疹疫苗、轮状病毒疫苗等。

▌国内传统品种已经基本饱和空间主要依靠政策和结构变动

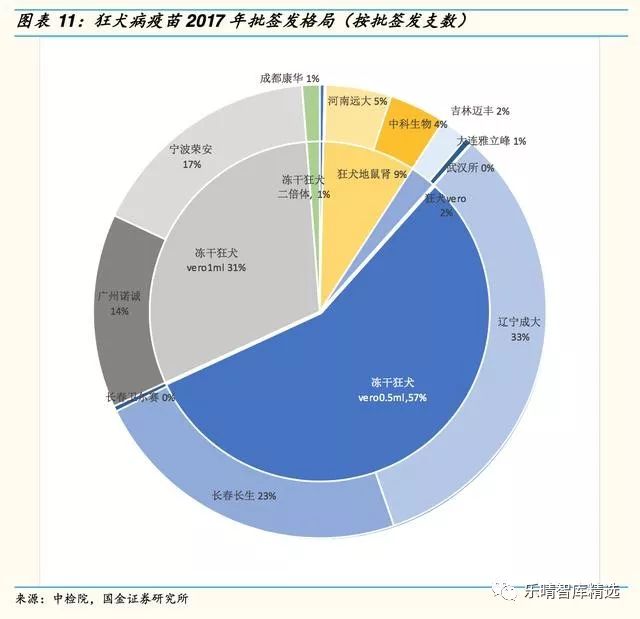

狂犬疫苗:Vero细胞狂苗大概率仍是主流HDCV有望提升份额

狂犬病是一种侵害中枢神经系统的急性病毒性传染病,多由被染病的动物咬人传播,一旦发病,死亡率几乎为100%。

我国狂犬病每十年出现一个小流行周期,二十年左右出现一个大流行周期。

1990—2007年是中国狂犬病第3个大流行周期,发病率呈先下降后上升的倒抛物线趋势,2008—2014年再行走低。

这一周期与防疫政策密切相关,如2001年流行率大幅提升,主要与浓缩疫苗停止使用代之以价格昂贵的纯化疫苗(比浓缩人用疫苗价格高6倍)有关。

市场上销售的狂犬病疫苗主要分为三类:自1980年代我国研制成功地鼠肾原代细胞培养疫苗,1990年代后期Vero细胞培养疫苗上市,并对疫苗不断改进生产工艺,达到了与国际一致的经浓缩、纯化、冻干的优质细胞培养疫苗。

2015年,纯化冻干的人二倍体细胞疫苗国内上市,利用人二倍体细胞作为病毒培养基质制备狂犬病疫苗,免疫效果好,副作用少,但培养技术难度较大,生产成本高。

近年来我国狂犬病发病人数不断走低,表明狂犬病防治和狂犬疫苗接种也已经达到较高水平。除非政策出现重大改变,对狂犬疫苗的需求总量难有高增长空间,狂犬疫苗批签发增长也会相对平稳。

国内目前占主流的依然是Vero细胞人用狂犬病疫苗(CPRV),大部分为五针接种法,辽宁成大狂苗产品除了5针法外,还获批“2-1-1”接种即可完成免疫。

目前使用的细胞培养狂犬病疫苗中,HDCV(人二倍体狂犬病疫苗)被公认为最佳疫苗。

但我们认为总的来说,未来可能Vero细胞狂苗仍将会是市场主流,HDCV比例有望取得一定提升。

水痘疫苗:同样基本饱和一针变两针是机遇

水痘疫苗过去也是国内市场规模最大的二类苗之一,目前国内水痘疫苗接种每人份基本为一针,根据当前国内新生儿数量,如果实现100%渗透率估计,市场需求大约1700万支。而连续多年国内水痘批签发已经稳定在1500-1900万支左右,市场需求几近饱和。

目前国内有活跃批签发记录的,主要是长春百克、长生生物、长春祈健、上海所等企业,格局也相对稳定。

2006年,美国疾病预防控制中心和美国儿科学会即开始推荐接种两针水痘疫苗,2017年广东等地也已经下发通知将14岁及以下儿童水痘疫苗接种程序,调整为自愿自费接种2剂次。

我们认为水痘市场目前需求和供应已经相对稳定,未来市场的主要弹性,在于1针改2针的推广范围和落地速度。

国产疫苗创新范例:EV71病毒疫苗研发进度全球领先国产“爆款”迅速放量

为防控EV71感染引起的HFMD及相关疾病的流行,多个国家或地区开展了EV71疫苗的研发,疫苗类型包括全病毒灭活疫苗、减毒活疫苗、亚单位疫苗、DNA疫苗、表位肽疫苗和重组病毒样颗粒(viruslikeparticles,VLP)疫苗等。

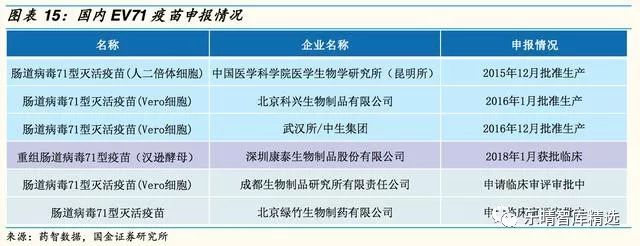

全病毒灭活疫苗的研发进展最快,我国昆明所、北京科兴和中生集团等企业研发的EV71疫苗于2013年完成III期临床试验,并于2015-2016年先后上市,进度全球领先。

EV71疫苗上市后迅速实现放量,2017年3-12月,全国共批签发EV71疫苗1574.5万支,同比增长80%;2018年1月全国已经批签发EV71疫苗196万支。

EV71疫苗全国中标价格在168~188元/支之间,如果按照平均178元/支计算,2017年全国EV61疫苗批签发规模已经超过28亿元。

▌中国疫苗产业不缺空间只缺创新

从EV71疫苗这一“爆款”放量的路径中,我们可以获得重要启示:

这一品种有如此靓丽的销售表现,原因在于:

1)其适应症在国内存在刚性需求,是市场期盼已久的品种;2)这一品种有很强的创新性,全球领先,竞争格局好。

这一品种的成功再次证明,国内疫苗市场并不缺弹性,也不缺空间,缺的是真正的创新

如果将国内和国际疫苗市场品种格局进行对比,即使考虑国内流行病学差异和社会卫生水平发展的差异,也不难发现我国在许多重要的疫苗品种上还存在很大空白和缺失,疫苗创新不仅大有可为,也将回报丰厚。

肺炎球菌疫苗:“疫苗之王”已在阵中国产企业蓄势待发

目前市场上有两类肺炎链球菌疫苗,结合疫苗(如13价肺炎球菌多糖结合疫苗,PCV13)和多糖疫苗(如23价肺炎球菌多糖疫苗,PPSV23)。

PPSV23安全性良好,但是不能有效诱导<2岁婴幼儿产生保护性免疫应答。在WHO和美国疾控中心CDC的建议中,PCV接种均优先于PPSV,PPSV主要用于2岁以上高风险人群和已经完成PCV基础免疫人群的补充免疫应答。

肺炎球菌多糖结合疫苗:超重磅品种国内空间很大

PCV是国际疫苗市场超重磅品种,辉瑞沛儿全球销售额近年维持在50-60亿美元规模,是全球销售规模最大的疫苗品种。

目前国内PCV已经上市的仅辉瑞原研(沛儿7价PCV因注册证到期于2015年退出大陆市场,2016年底沛儿13获批重新回归),获批适应症为6周龄至15月龄婴幼儿的主动免疫,以预防由肺炎球菌血清型1、3、4、5、6A、6B、7F、9V、14、18C、19A、19F和23F引起的侵袭性疾病(包括菌血症性肺炎、脑膜炎、败血症和菌血症等)。

沃森生物13价肺炎球菌多糖结合疫苗已经完成III期临床试验,目前申请新药生产的药品注册申请已经获得受理。

民海生物(上市公司康泰生物全资子公司)13价肺炎球菌结合疫苗也已经进入III期临床试验。

此外还有兰州所、科兴生物、智飞绿竹等企业获批临床。

PCV国内渗透率很低:由于疫苗注册和供应能力等问题,沛儿在国内批签发一直维持在较低水平(除2014年外均未超过100万支)

发达国家PCV普及率极高,根据美国CDC统计,2012-2016年美国19-35月龄婴幼儿PCV3针接种率均超过90%,4针接种率超过80%。

我国当前每年新出生人口在1600-1800万人左右,如渗透率城市达到50%,农村达到25%,则估计每年PCV市场需求空间可达670万人份/2680万支,年销售额90亿人民币以上(目前PCV13原研国内招标价为698元,国产PCV13价格按原研50%估计)。

肺炎球菌多糖疫苗竞争相对激烈:

目前国内PPSV竞争企业数目较多,有赛诺菲巴斯德、默沙东、成都所、沃森生物等企业已经上市,每年批签发量在200-900万支之间,此外还有数家企业产品已经处于上市申请及III期临床,预计未来竞争将继续加剧。

人乳头瘤病毒疫苗:超重磅单品存量人群规模庞大

人乳头瘤病毒(Humanpapillomavirus,HPV)是人类生殖道常见的感染病毒。

绝大多数人感染HPV后无症状,约50%—90%的HPV感染可被机体免疫系统清除,仅约有5%——10%发生持续感染。

目前全球已经上市的HPV疫苗主要有3种,分别是葛兰素史克(GSK)的双价重组人乳头瘤病毒疫苗(希瑞适,Cervarix),以及默沙东(MSD)的四价/九价人乳头瘤病毒疫苗(佳达修,Gardasil/Gardasil9),均是预防性疫苗,以非感染性的病毒样颗粒(VLPs)形式存在

2016年7月,希瑞适在国内获批上市,适用于9-25岁的女性,采用3剂免疫接种程序,用于预防因高危型人乳头瘤病毒(人乳头瘤病毒(HPV)16、18型所致的宫颈癌、CIN和原位腺癌。

2017年5月佳达修四价苗国内获批。Gardasil和Gardasil9在美国获批适用于9-26岁的男性和女性,用于预防4/9种HPV引起的宫颈癌、阴道癌、外阴癌、肛门癌、相关癌前病变和上皮内瘤样病变,以及生殖器疣。

在国内,佳达修疫苗获批用于20-45岁的女性接种,采用3剂免疫接种程序,适用于预防由16、18型人乳头瘤病毒(HPV)所致的宫颈癌,宫颈上皮内瘤样病变(CIN1/2/3)和原位腺癌(AIS)。

佳达修在国内由智飞生物独家代理,根据智飞生物与美国默沙东签署的协议,默沙东在取得四价HPV疫苗上市许可后,将向智飞生物独家供应该产品,并许可公司在协议区域内独家经销,联合推广该产品。

双方基础采购计划为第一年度约11.4亿元,第二年度约14.83亿元,第三年度约18.53亿元。

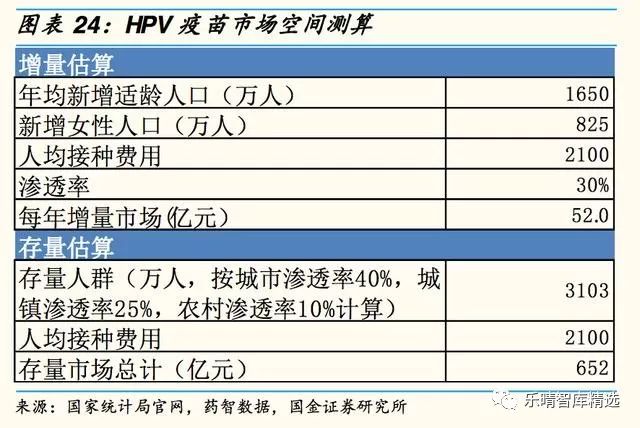

HPV市场空间:年增量数十亿级,存量数百亿级

由于发达国家青少年性活跃期开始较早,HPV疫苗接种普遍较早。根据美国CDC统计,美国17岁青少年HPV接种完成率已经达到47%(其中男性,女性59%,男性37%)。

对我国每年增量市场的测算:我国目前仅获批女性适用人群,如果按照年新增到龄人群1600万,男女性别比例1:1(2017年末我国性别比例104.8:100,接近1:1),按30%女性渗透率,单支疫苗售价800元计算,则每年增量人群接近250万人,增量市场超过50亿/年。

对我国存量市场的测算:

即使采用非常保守的年龄范围,考虑我国15-30岁女性人口(对应2010年普查7-22岁女性人口),根据2010年第六次人口普查数据,按照城市40%,城镇25%,乡村10%渗透率估算,潜在接种人群可达3100万人,市场规模超过600亿人民币。

从批签发量来看,如按照3剂/人份计算,国内2018年1月HPV疫苗批签发量已经达到40万人份左右。

轮状病毒疫苗:年终端规模同样可达50亿人民币

轮状病毒于1973年最早由Bishop用电镜从澳大利亚腹泻儿童肠活检上皮细胞内发现,形如车轮状,故命为“轮状病毒”。

人和动物轮状病毒分为7组和两个亚群,其中A、B、C3组能引起人畜共患的腹泻。其中A组轮状病毒是国际旅行中常见的病毒感染性腹泻病原体,其感染呈世界性分布,也是婴幼儿腹泻最重要的病原。

我国每年大约有1000万婴幼儿患轮状病毒感染性胃肠炎,约占2岁以下婴幼儿的1/4,是引起婴幼儿严重腹泻的最主要病原。

国际市场轮状病毒主要有葛兰素史克的单价轮状病毒疫苗Rotarix(罗特律)和默沙东的五价轮状病毒疫苗RotaTeq(轮达停),二者份额大致相当。

目前国内上市仅有成都所的口服轮状病毒活疫苗罗特威,适用于2个月-3岁婴幼儿,需每年服用。国际轮状病毒产品也在进入国内的申报过程中。

与肺炎球菌疫苗的情况类似,多糖疫苗只能适用于两岁以上的儿童与成人,而结合疫苗适用于2/3月龄以上的婴幼儿等对多糖疫苗无应答、低应答的人群。

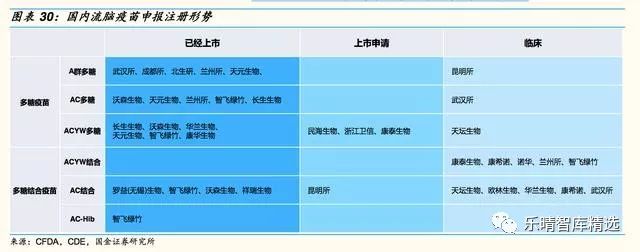

国内流脑疫苗当前年批签发规模约30亿元左右,我国A群流脑多糖疫苗和A群C群流脑多糖疫苗属于一类苗,而ACYW135和结合疫苗属于二类苗。因此A群和AC多糖疫苗虽然销量较大,如按销售额和货值计算,结合疫苗的市场份额超过50%。

目前国内该领域申报注册竞争力较为激烈,不仅有众多上市产品,如ACYW135结合疫苗等申报中品种也有较多竞争者。

流感嗜血杆菌疫苗国内批签发格局较为稳定,且Hib疫苗和其他品种联合的多联疫苗今年来放量趋势较强。

流感疫苗:总量随疫情波动四价上市是重要机会

流行性感冒(简称流感)是由流感病毒引起的严重危害人类健康和公共卫生的急性呼吸道传染病,是全球重点监测和造成死亡人数最多的传染病之一。

根据WHO,全球每年约300-500万人感染,25-50万人死亡。甲流曾引起多次世界大流行(主要是H1N1/H2N2/H3N2,近几年又有H9N2和H5N1亚型流行),甲型流感病毒除感染人外,还可感染猪、马、哺乳动物和鸡、鸭、鸟等禽类,感染猪/禽类的甲型流感称为猪流感/禽流感

目前使用的流感疫苗可分为灭活疫苗和减毒活疫苗两类

灭活疫苗可分为全病毒疫苗、裂解疫苗和亚单位疫苗。

其中裂解疫苗能有效减少不良反应,保证良好的安全性、免疫原性和稳定性,广泛应用于儿童、成人和老年人。

减毒活疫苗是一种降低了毒力并能在最佳适应温度生长的毒株,但是与其他病毒可能发生基因重配,得到毒力恢复的重配株;减毒活疫苗对2~8岁儿童有较好的保护作用,但对老人和免疫缺陷及免疫功能低下人群存在潜在危害。

因为流感病毒多为RNA病毒,是单链结构,结构不稳定,易于发生基因突变,存在多种毒株,所以流感病毒疫苗的组成每年要进行调整。因为流感疫苗的保护期只有一年的时间,所以每年接种流感疫苗才能达到预防流感疾病的目的。

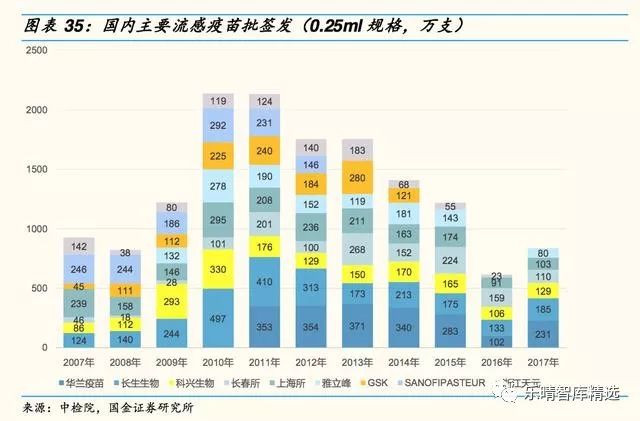

三价流感疫苗在国内非常成熟,由于疫苗有效期一年,每年批签发总量随着疫情波动变化较大。2009-2010年的全球甲流疫情将行业批签发规模推高至巅峰,而近年则不断回落。

目前世界上获得批准使用的流感疫苗均为季节性流感疫苗,其中最为广泛使用的为三价灭活疫苗,包含两种危害较大的A型流感病毒(H1N1和H3N2毒株各一个)和一种B型流感病毒毒株。

2013年-2014年,WHO开始推荐四价流感病毒,在传统的三价流感病毒之外增加了一种B型流感病毒。

B型流感的可以分为Yamagata和Vctoria两大谱系,在1985年后在全球流行的原单一谱系B型流感病毒B/Yamagata,逐渐演变为二种抗原性截然不同的B/Victoria和B/Yamagata,两个个谱系交替或者一个谱系为主的混合流行。

目前在国内上市的三价流感疫苗只含有一个B型(Yamagata系或者Victoria系),由于B型病毒Yamagata系和Victoria系之间的交叉保护很低,三价流感疫苗对部分接种人群没有保护效果

科学界和生物制品界都积极建议增加另一谱系的B型流感病毒到三价季节性流感疫苗中,制备包括二株A型和二株不同谱系的B型流感病毒的四价流感疫苗

四价流感疫苗在国外已经上市,但在国内仍处于研发冲刺阶段

2012年2月美国FDA注册批准鼻腔喷雾四价流感疫苗,由美国FluMist,Medlmmune疫苗公司研制。该疫苗为减毒活疫苗,含有二种A型流感和二种B型的不同谱系流感病毒。

2012年7月20日美国FDA批准GSK四价流感疫苗Fluarix用于3岁以上儿童和成人的A型和B型流感的预防。该疫苗是覆盖4种流感病毒株(二种A型流感和二种B型)的裂解病毒的肌注疫苗

国内尚无四价裂解病毒疫苗上市。从事四价裂解病毒疫苗研发的企业多家,其中进度最为领先的是长生生物和华兰生物子公司华兰疫苗。

从目前情况来看,领先企业年内获批,四价品种成功赶上流感疫苗接种高峰是大概率事件。

疫苗行业近年随着大量优秀创新品种的进入临床和上市,有望出现盈利能力的整体改善,部分优秀创新企业也将脱颖而出。

【PS:点击以下图片可查看内容】

| 课程 | 地点 | 价格 | 查看 |

| 私募类 | 北大中关新园 | 2.98万/年 | 详情 |

| 上市管理类 | 社科院研究生院 | 8.8万/年 | 详情

|