2017年上半年的股权融资市场,由于新股发行“去库存”及监管层严控“炒壳”,规范上市公司再融资等各类措施,使得上半年IPO家数共247家,融资金额高达1,253.96亿元,同比增长342.30%;而增发的融资金额仅有6,704.77亿元,同比下降了12.44%。

作为权威数据提供商的Wind资讯,再次收集一级市场及券商承销的多维度全方位数据,向您呈现2017年上半年股权融资承销榜。

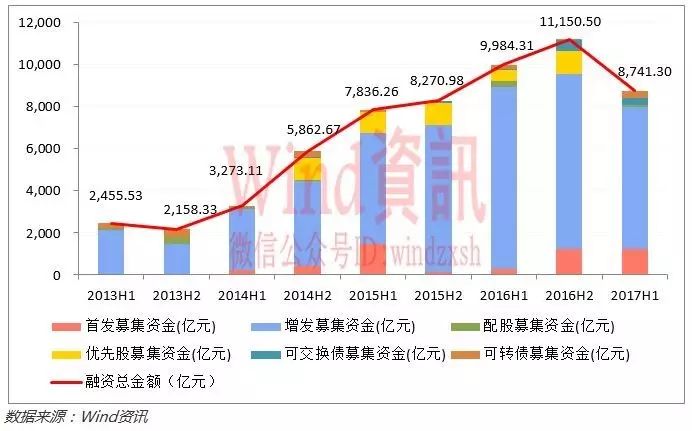

最近三年融资呈现逐年扩大态势,不过今年上半年增速出现回落。上半年股权融资为8,741.30亿元,比之去年上半年总融资金额9,984.31亿,同比下降12.45%。

自2014年以来,增发在股权融资中一直占据着绝对主导地位。可是从2017年2月17号监管层发布再融资新规后,截止到2017年6月末,增发融资金额达到了6,704.77亿元,占所有股权融资金额的77%,同比下降了12.44%。

而2017年上半年IPO募资达到1,253.96亿元,占据股权募资14%。近两年可转债和可交换债融资有着不错的增长,融资金额达688.23亿元,占比8%。

截止到2017年6月末,股权融资金额最大的行业为资本货物,达到了1,516.08亿元。材料与多元金融一直是近几年融资的热门行业,一直霸占融资行业榜单前三。

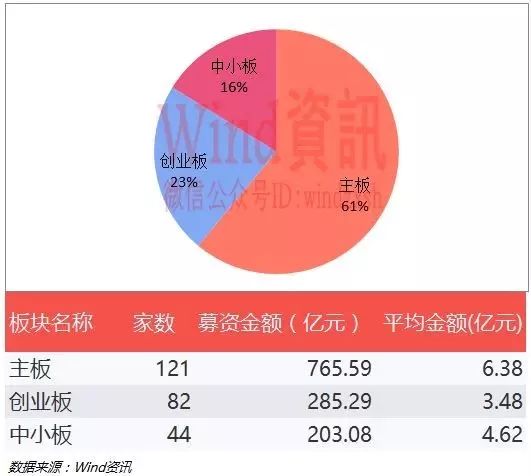

近三年IPO发行呈持续加速态势,募集资金数额和首发家数均呈现逐年增加态势。截止到2017年6月末,IPO发行247家,募集金额1253.96亿元, 同比上升342.30%。

从上市板块来看,2017年上半年IPO融资家数及金额最多的仍旧是主板,共发行121只,募资765.59亿元。

IPO金额最大的行业为资本货物,达到了184.92亿元,而耐用消费品与服装和材料紧随其后,分别达到了174.03亿元和161.08亿元,前三名的行业占到了所有IPO融资的41.47%。

2017年上半年融资金额最大的IPO是中国银河,融资金额为40.86亿元。前十大IPO共筹资人民币224.34亿元,与去年的前十大相比下降了53.71%,筹资额均低于50亿元。

至纯科技(603690.SH)1月13日上市以来上涨了近9倍,是2017年新上市第一猛股。

2013年以来,增发融资快速增长,在股权总融资中所占比重日益增大。但是2017年2月份监管层发布再融资新规后,增发融资额骤降。从2017年1月份的3,335.76亿元,到2月份的733.68亿元,增发融资额环比下降354.65%。而3月至6月期间,虽然增发融资金额略有回升,但是前两年那么火爆的融资规模,已经“一去不返”。

增发募资额行业前三为资本货物、多元金融和材料,三者合计占据了全部行业增发融资总额的44%。

实施增发的企业主要集中于央企和民营企业,融资金额分别达2,736.35亿元和2,166.68亿元,两者占增发融资总额的73%。

融资金额最大的增幅项目是中油资本,融资金额达880.11亿元。前十大增发项目共融资2866.6亿元,占增发总金额的42.75%。

配股融资在2015年触底,2016年反弹,但2017年市场重返低迷,共发生4笔配股融资事件,融资金额为94.34亿元,不及2016年上半年融资额的40%。

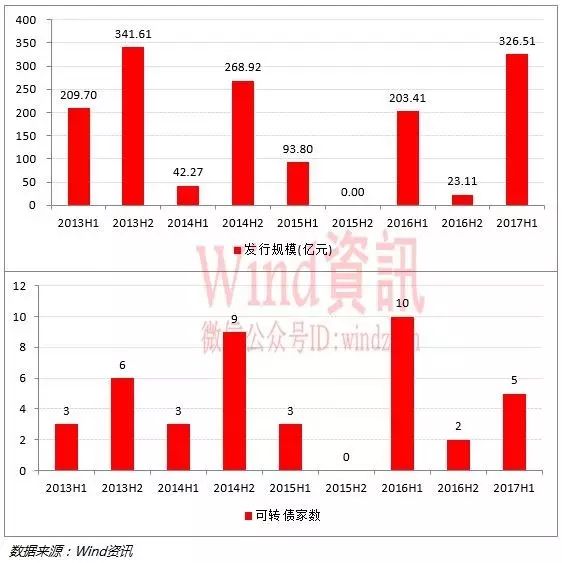

2017年上半年共有5只可转债成功上市,融资金额为326.51亿元。

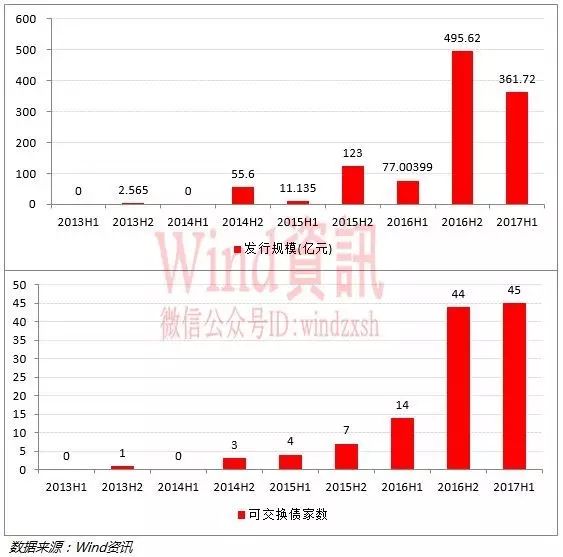

虽然对于我国资本市场而言,可交换债尚属比较新的融资方式,但从16年6月份以来,发行可交换债的上市公司越来越多。

截止到2017年6月末,2017年共发行45只可交换债,募集金额达361.72亿元。

截止到2017年6月末,可交换债融资主要集中于材料行业,募集金额69.27亿元。

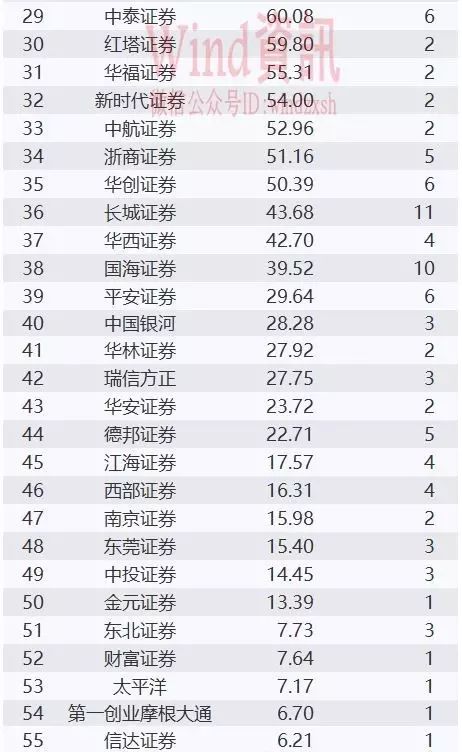

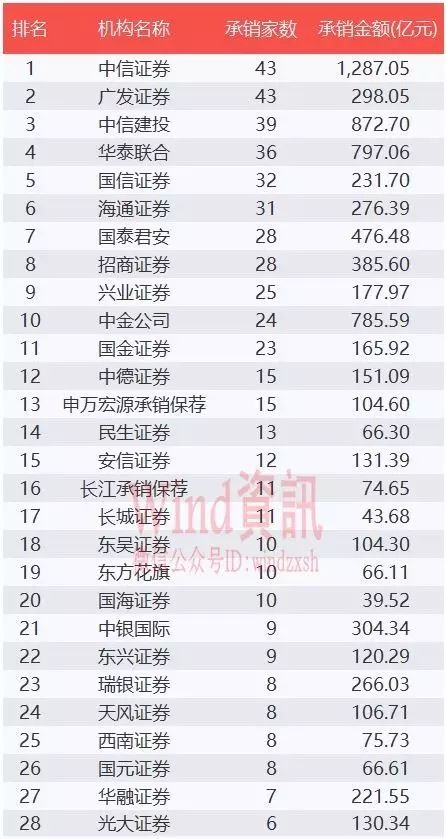

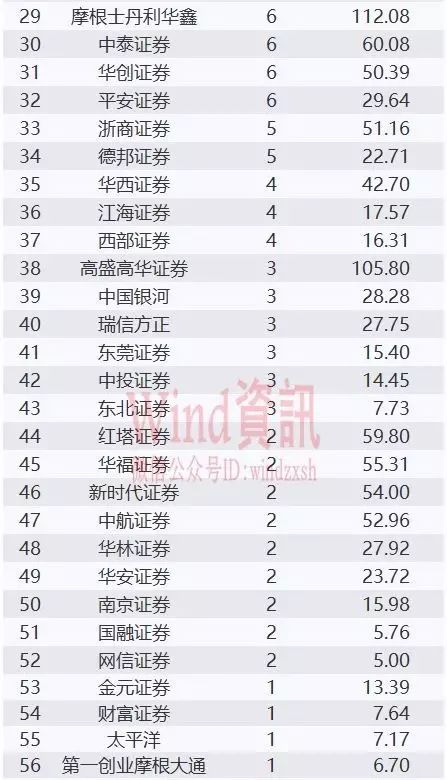

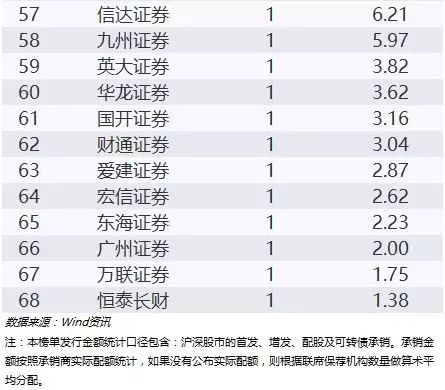

截止到2017年6月末,沪深市场股权融资为8741.3亿元,中信证券以1,287.05亿元占据股权承销业务总排行榜的榜首。承销总金额的榜眼与探花由中信建投及华泰联合取得。而承销数量排行榜的前三则为中信证券、广发证券及中信建投,分别承销了43、43及39家。

广发证券半年来IPO承销金额突破百亿,夺得IPO承销榜第一。

截止到17年6月,IPO承销数量第一为广发证券,共承销21起,承销金额113.15亿元。

截止到2017年6月末,中信证券以1,120.45亿元的承销金额夺得增发榜第一。

2017年上半年的增发主承销商劳模为中信证券,共完成了28家增发融资。