综合自:财新网、资管云

证券基金经营机构不得从事让渡管理责任的所谓“通道业务”,包括券商资管、基金公司及子公司。

监管收紧通道业务已是行业共识,但一直以来证监会并未明确禁止通道业务,而是给予机构充分缓冲期逐步压缩通道业务规模。

在5月19日的新闻发布会上,发言人张晓军首提全面禁止通道业务,强调不得让渡管理责任。

这一表述是在谈及新沃基金专户业务风控缺失导致重大事件处罚时提及的。

张晓军表示,证券基金经营机构从事资管业务应坚持资管业务本源,谨慎勤勉履行管理人职责,不得从事让渡管理责任的所谓“通道业务”。

接近监管人士表示,上述表述虽然是在谈及新沃基金后提出,但实际针对的不仅仅是基金行业,而是整个资管行业,包括券商资管、基金公司及基金子公司的通道业务。

2016年以来,监管层压缩通道态度明显。基金业协会在2016年资产管理业务统计年报中表示,通道业务整体增速下降,证券公司、基金公司资管通道业务发展继续保持较快增长,增速保持与2015年相近的水平,但基金子公司专户通道业务受监管政策影响较大,增速大幅下降。

截至去年底,整个资管行业内“一对一”产品规模约为27.08万亿元。根据基金业协会统计,截止2016年底,基金子公司一对一专户存续产品管理规模达8.21万亿元,公募基金存续的一对一专户规模为4.18万亿元,而相应的券商定向资管规模约为14.69万亿元。

券商资管寻求主动管理突破,通道业务仍是主力

截至2016年底,券商资管业务规模达17.82万亿元,同比增长50%。近六年来,券商资管业务保持着快速持续的上升态势,已然成为大资管领域的主力军,未来发展前景广阔。

数据来源:中国证券业协会

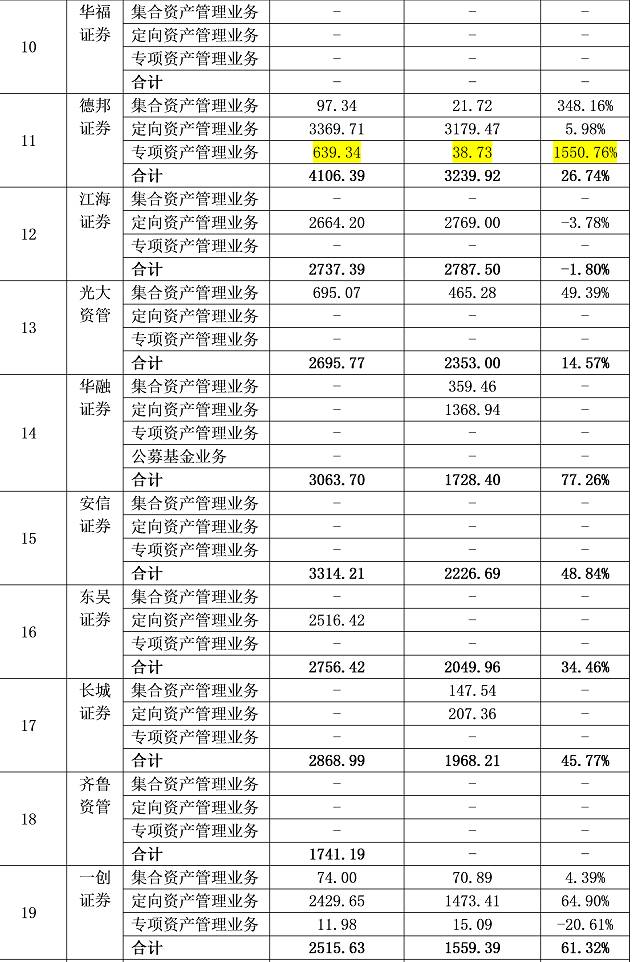

如下表所示,券商资管行业格局仍在不断变化中。华融证券、第一创业证券的资管业务规模均为首次进入前20,增幅均超过60%,崛起的趋势不容小觑。

需要说明的是,协会的统计口径为2016年12个月末资产管理规模的算术平均值。

而本文统计的口径为截至2016年末的资产管理业务规模,且全部按照公司财务报表项目注释中的集合资产管理业务、定向资产管理业务、专项资产管理业务和公募基金业务计算的总规模。(注:标黄为变动幅度较大的部分)

数据来源:智信研究院整理

从以上统计数据,我们可以看出:

2016年,在激烈竞争和监管趋严的双重压力下,不少券商开始寻求主动管理方向的突破,尤其是专项资管计划规模增长明显。其中,德邦证券更是凭借639.34亿元的总量稳居第一,且遥遥领先,一跃成为券商ABS业务的最大黑马。

不过,中国基金业协会公布的最新统计数据显示,截至2016年12月31日,券商资管共发行2.4万只产品,总规模17.58万亿元。其中,定向资管计划2.02万只,规模14.69万亿,占比高达83.6%。由此可见,通道业务依旧是券商资管业务的中坚力量。

通道的风险

通道业务并非正式的业务名词,只是在分业监管下各类金融机构利用监管缝隙发明的业务。

一般为银行为解决资金出表,将资金委托给券商或基金成立定向资管或者一对一产品计划,但具体资管计划的管理权仍然掌握在银行手中,券商基金等机构仅仅充当通道,通道业务的核心是管理责任的让渡。

过去五年间,我国资产管理行业在银行主导表外融资业务的驱动下,规模快速扩张。

但快速发展背后风险也在不断累积,看似仅仅是承担通道业务的资管机构在真正出现问题时很难全身而退。

比如近期由中山证券担任管理人的“中山融盛5号定向资产管理计划”由于出现实质性违约,中山证券与资管计划的委托人、托管人兴业银行青岛分行共同站上了原告席。

去年,中航证券及爱建证券也分别因旗下的定向资管计划出现透支交易而被处罚。

虽然公司公告中强调与委托人有合同协议,诉讼所涉委托贷款及诉讼程序的法律风险与收益均由兴业银行青岛分行承担和享有,但中山证券能否真正撇清所有风险仍有待观察。

上述资管计划相关方明确,但在诸多通道业务中,“虽然合同里约定原状返还,但实际运作中风险并未完全规避,”证监会副主席李超在去年一次公开讲话中表示通道业务风险责任难以说清。

此次新沃基金被处罚的乾元2号特定客户资产管理也是一只“一对一”的专户产品,在通过多次回购,以极高的杠杆集中持有债券,相关债券出现兑付违约后,导致回购交易无法偿付,直接将风险传导至多家其他金融机构。

一位基金公司督察长认为,即使是通道业务,基金公司也是产品的管理人,需要履行风控,不能造成其缺失,投顾说什么就投什么,风控的核心在于债券信用风险及异常交易。

但在实际操作过程中,是否能严格进行风控把关存在很大的不确定性。

一位基金子公司副总坦言,管理人是应该对资产产品实行风控,但在实际操作过程中,尤其是涉及单一出资方,产品的管理人一般不想做到很复杂。

一方面委托人不配合,另一方面通道业务很多运作模式在业内也是约定俗成的。“调查成本、客户配合度都是需要考虑的问题。”

净资本约束倒逼缩减通道

从行业现状看,单一出资人的产品是出现让渡管理权、风控缺失的“重灾区”。

目前行业资管产品从类型上看,主要分为券商资管计划、公募基金专户、基金子公司专户。

更细分看,券商产品主要分为集合计划(一对多)、定向资产管理计划(一对一)以及专项资管计划(一对多);基金公司有一对一的专户产品以及一对多产品;基金子公司也可分为一对一专户产品及一对多专户产品。

多位业内人士表示,上述一对一专户及券商定向资管计划并非全部为通道业务,也有部分主动管理产品;但确实存在当沦为通道时可能会委托人话语权更大,甚至拥有绝对话语权的情况。

针对通道业务可能存在的风险,证监会在2014年曾有过一轮规范,发文规定“禁止基金子公司通过‘一对多’专户开展通道业务;

明确要求证券公司“不得通过集合资产管理计划开展通道业务”。但在“一对一”的专户和券商定向资产管理计划上一直没有明确严格限制。

2016年,监管层继续发文约束基金子公司及证券公司,倒逼行业自己回归主动管理,缩减通道业务规模。去年12月,基金子公司净资本约束正式落地,各项业务均需与净资本挂钩,基金子公司通道业务量骤减。

从法律关系上而言,不应存在通道类的资管产品。一位从事并购重组的律师说,信托关系是受托人是以委托人名义按合同约定做事,而委托关系则是受托人以委托人名义做事;委托关系就是出借账户,属于通道业务。

但《证券法》第八十条规定,禁止法人非法利用他人账户从事证券交易;禁止法人出借自己或者他人的证券账户。也就是说“既不能出借账户,也不能借用账户,所以不应该有委托关系的资管产品”。

两会期间银监会信托部主任邓智毅表示:“信托要回归到支持实体经济上来纯通道业务要予以遏制!”看来继16年末基金子公司新规限制通道业务、前阵子的期货资管通道业务即将停止,信托通道业务也岌岌可危啊!

其实近年来监管条例的出台都在逐步地促使各类金融机构主推发展主动管理业务,从某种程度上讲对信托业的长久可持续发展也有一定的帮助。

毕竟只能赚个通道费的通道业务其实也不是长远之计,这快业务赚的钱少还辛苦。

房地产融资与资产证券化实务培训第五期 2017年6月10日-11日北京

2017年以来,美元加息引致中国的货币政策总体收紧,金融监管从严使得房地产行业的传统融资方式受到限制,创新的融资方式包括房地产信托、地产基金、CMBS、REITs、ABS等获得重大发展机遇。如何认识当前形势?如何综合运用各类金融工具,为房地产企业提供融资、并购、资产管理等服务?机械工业出版社与结构化金融微信公众平台在成功举办四期“结构化金融与资产证券化培训”的基础上推出“房地产融资与资产证券化实务培训”,本次课程内容由结构化金融微信平台创办者宋光辉整体设计,主要来自于其所著《资产证券化与结构化金融》与翻译之《REITs》,各位实操专家基于整体结构,结合自身专业与实际操作案例精心制作。

|课程大纲

1、当前:房地产融资收紧:特殊形势下的业务机遇分析;

2、房地产结构化融资实务案例分享:购地配资、开发贷款之前的另类融资、房地产项目的夹层融资、购房尾款ABS、房地产行业的供应链融资等;

3、房地产开发的全流程及各阶段的融资需求及解决方式;

4、房地产开发贷款及预售款融资的介绍与操作要点;

5、房地产的创新融资之CMBS、REITs、地产基金:业务模式介绍与实务操作案例分享;

6、地产基金的发起运作及房地产的项目并购与商业地产的资产转让:业务模式介绍与实务操作案例分享;

7、不良贷款中的地产项目运作与房产抵押物的处置:业务模式介绍与实务操作案例分享。

点击左下角“阅读原文”或结构化金融微信平台底部菜单可查看培训详情