邮储银行28日发行,募资总额高达284亿。

11月27日凌晨,中国邮政储蓄银行发布《首次公开发行股票发行公告》。

公告显示,11月28日,邮储银行将正式启动申购,网下发行与网上申购同步进行。

本次发行价格为5.50元/股,股票简称为“邮储银行”,股票代码为“601658”,该代码同时用于网下申购

。本次发行网上申购简称“邮储申购”,申购代码为“780658”。

银行业的资产质量是投资者普遍关注的问题,干净的资产负债表一直是邮储银行的最大亮点之一。

截至2019年6月末,

邮储银行不良贷款率仅为0.82%,不到行业平均水平的一半;

拨备覆盖率396.11%,接近行业平均水平的2倍

;不良贷款与逾期90天以上贷款的比值为123.60%,逾期60天以上贷款纳入不良比例99.70%,逾期30天以上贷款纳入不良比例97.11%。

邮储银行副行长张学文表示,邮储银行始终奉行稳健审慎的风险偏好,坚持审慎的经营原则,不轻易涉足不熟悉的风险领域,实施“一大一小”信贷策略。“大”的一端,主要投向大型基础建设项目、国有或行业龙头企业,贷款质量优良;“小”的一端,重点发展个人消费贷款和小微企业贷款,户数多、金额小,风险分散。

凭借“一大一小”的信贷结构,邮储银行一直保持优于同业平均水平的资产质量。

谈及未来如何延续优异的资产质量,张学文表示,邮储银行在继续坚持“一大一小”信贷策略的同时,将持续完善“全面、全程、全员”的全面风险管理体系,优化风险管理方法和工具,管控好信用风险。

邮储银行本次发行引入了“绿鞋”机制,

意味着新股上市后30天的后市稳定期内,如股价因市场波动出现低于发行价的情况,承销商将从市场上买入股票,稳定二级市场价格

,这是近期发行的银行股所没有的。

据了解,这也是A股近十年首单、历史上第四次引入“绿鞋”机制的IPO。

中泰证券表示,邮储银行引入“绿鞋”机制,新股发行后30天之内,如果股价出现低于发行价的情况,将有43亿元的“绿鞋”资金入场。

10年来A股仅有3单IPO设置了“绿鞋”:工商银行(2006年)、农业银行(2010年)和光大银行(2010年),均在上市30天内全额执行,在“绿鞋”行使期内股价均表现良好,平均股价涨幅超过10%。

券商人士分析称,整体而言,

“绿鞋”制度对合理定价、稳定后市等方面均有正面作用,在一定程度上,保护投资者的利益。

对投资者而言,“绿鞋”有助于降低股票上市后初期的波动,有利于股价由一级市场向二级市场平稳过渡,降低投资者在短期内的市场风险;此外,股票上市后初期承销商在市场上买入股票的过程中,稳定了股价预期,也增加了股票的流通性。

另外,上市3年后若连续20个交易日股价低于最新经审计的每股净资产,邮政集团、邮储银行以及相关高管都将进行增持稳定股价。

超额配售选择权也叫“绿鞋机制”,因美国波士顿的绿鞋制造公司(Green Shoe Manufacturing Co.)于1963年首次公开募股(IPO)时率先使用而得名。

从1993年起,香港地区IPO市场开始采用绿鞋机制并逐渐形成常规,大多数新股上市均会向主承销商授予绿鞋期权。

A股IPO采用绿鞋机制的时间较晚且不常见。

相比之下,美国和香港证券市场对绿鞋机制的接受程度很高,大多数IPO的发行人都会将超额配售选择权授予主承销商。

超额配售选择权的本质是授予承销商要求发行人超额发行一部分股票的权力,期限内新股不破发,则承销商行权,要求发行人超发股票,期限内新股破发,承销商通过二级市场买入股票以稳定股价并赚取差价,并放弃行权。承销商买入下跌股票所承担的市场风险由超额发行的承接方对冲。

“绿鞋”机制是一种寻求“多赢”的制度安排。

对于发行人而言,可获得更多融资;对于承销商而言,可获得更多承销费用或二级市场收益;对于投资者而言,可减少新股价格下跌带来的损失。

机构普遍看好邮储银行未来估值。

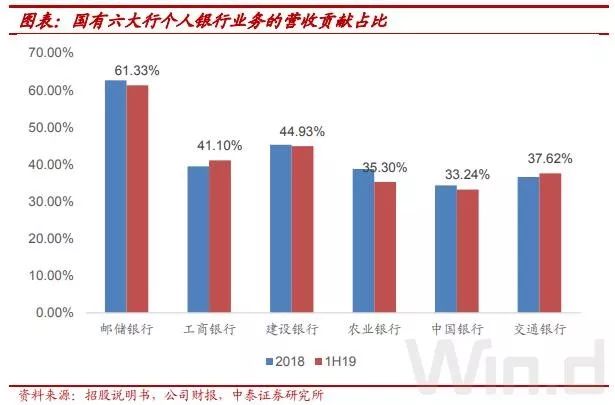

中泰证券认为,邮储银行为全国营业网点数最大、覆盖面最广的大型零售商业银行。

零售特色鲜明,负债端有较深的护城河,资产质量优异,盈利能力逐步提升,是具有差异化特色的国有大行。

天风证券认为,

邮储银行作为深耕县域的零售大行,新任董事长为其带来更加市场化的机制,代理网点发展潜力巨大,看好其未来发展

。零售银行ROE较高,3Q19邮储银行年化ROE达15.69%,领跑大行。相较于海外摩根大通及富国银行以及国内零售银行王者-招商银行之较高估值,A股往往给予四大行略微折价。

综合考虑邮储银行资产质量优异且不良隐忧小,深耕县域未来发展空间大等因素,天风证券认为,邮储银行未来6个月合理估值为1.0倍20年PB-1.1倍20年PB,对应区间[6.59-7.25]元/股。

华泰证券指出,邮储银行作为零售型大行,估值与五大行,以及规模相近的零售银行龙头招商银行可比,可比上市银行2020年Wind一致预测PB 0.79倍。

邮储银行作为A股中稀缺性较强的零售大行,应享受估值溢价

(较同期可比标的港股2020年Wind一致预测PB的估值溢价为8%),2020年1.0-1.1倍PB对应的合理价格区间为6.27~6.89元。

国泰君安表示,

邮储银行属国有大行,但规模较四大行更小,增速更快。

A股的零售型银行享受更高溢价,邮储的零售业务,既有“好料”也有“好工”,且已初见成效。参照四大行平均估值和零售银行估值水平,邮储银行2019年合理的PB估值范围应略高于可比银行估值的平均水平,在1.0倍PB左右。

邮政集团的绝对控股地位,为邮储银行发展零售业务打下良好基础。邮储银行将打造“一流大型零售银行”作为其发展战略,符合其自身禀赋。

战略投资者为邮储银行提供细分方向的业务支持,并展开合作

。邮储银行的战略投资者为大型金融和科技公司,有望助力邮储银行发展综合金融服务,构建金融生态圈。

金融企业方面,

摩根大通或可助力邮储银行发展投行业务。

瑞银和星展银行在财富管理业务方面有丰富的经验,助理邮储银行零售轻资本业务发展。淡马锡可协助邮储银行构建信贷工厂,助力小微业务发展。

科技公司方面,蚂蚁金服和腾讯分别拥有电商和社交大数据,可为邮储银行金融科技发展提供一定技术支持。