并购汪·添资本社群,高端人脉与价值分享平台

添加微信好友18519783108,点击上方加关注↑

未来的蓝色光标,会是一家数据科技,乃至金融科技企业么?

先有“员工离职”风波,又有“京东公关”风波,最近的蓝色光标可谓是处于风口浪尖之中,成为了市场讨论的热点。

虽然有关蓝色光标的讨论热闹非凡,但似乎很少有人注意到蓝色光标在三天以前发布的一条对外投资公告。这条公告为,3月14日蓝色光标董事会通过决议,同意子公司上海投资以1.5亿元增资的方式,取得深圳众赢25%股权。

深圳众赢实际上是拉卡拉剥离出来的子公司。在2016年筹划与西藏旅游的交易时,拉卡拉剥离了小额贷款、信用评估等十多项业务,其中之一就包括作为拉卡拉集团产品和研发中心的深圳众赢。

结合联想控股/拉卡拉在此之前上位蓝色光标第一大股东,以及此次蓝标增资入股原拉卡拉金融科技部门,蓝色光标转型的路径似乎已经清晰了。

未来,蓝色光标是否会朝着数据科技乃至金融科技方向,进一步的坚持转型下去呢?企业的业绩以及估值又是否会有所改善?

在《跨境并购》报告中,小汪@并购汪@添信资本对蓝色光标过去的海外并购和投资策略,包括罕见的纳斯达克借壳方案有过详细分析与解读,在今天的文章中,小汪进一步解析目前蓝色光标正在发生的改变。

首先我们要理解蓝色光标最近一系列变革的背景。

众所周知,蓝色光标是A股外延式扩张的典型。从2010年上市以来,蓝色光标2011年收购SNK、美广互动;2012年收购今久广告;2013年收购博杰广告、Huntsworth、WAVS;2014年收购了北联伟业等一系列公司。

蓝色光标的目标一直是做“中国版的WPP”。WPP(Wire & Plastic Products Group)是目前全球排名第一的广告集团,2016年营业收入超过500亿英镑。正是在1987年、1989年完成了对智威汤逊和奥美广告的两次大并购,WPP奠定了行业领先定位。

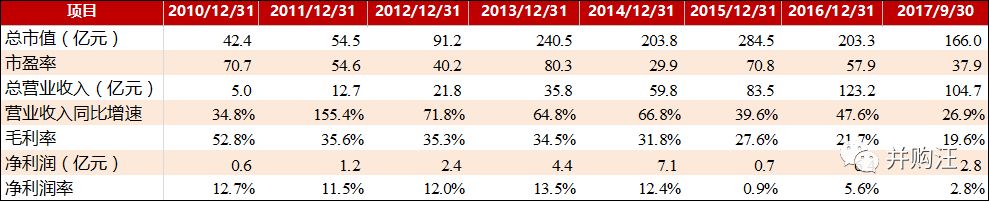

通过效仿WPP的外延式扩张策略, 蓝色光标的总营业收入快速增长。从2010年上市之初的5亿元,增长至目前的超过100亿元,同时总市值也由上市时不到50亿元,最高一度突破300亿元。

通过并购,蓝色光标用了七年时间,达成了三个目标。

第一,通过外延式扩张,蓝色光标成为第一家中国市场收入过百亿人民币的本土营销企业,营业收入由2010年上市之初的5亿元,7年内快速突破至100亿元,总市值也一度增长超过5倍。

第二,蓝色光标完成了从公关向数字营销的转型。2016年蓝色光标超过120亿的收入中,源自上市前公共关系业务的收入大约占比1/4,其余90亿均来自于并购,数字营销收入占比达到80%

蓝色光标旗下的蓝标数字成为了国内数字营销业务的旗舰品牌。多盟、亿动和Facebook 代理公司蓝瀚互动共同构成的蓝标移动是蓝色光标数字营销另外一块核心业务,也逐步进入稳定阶段。

第三,通过并购蓝色光标实现了国际化,完成了从公关公司到国际化的数字营销公司的转型,成为唯一一个能够在全球市场为客户提供营销服务的中国本土企业。

蓝色光标的国际业务板块目前包括了总部位于加拿大的Vision7 集团、总部位于伦敦的We are social 公司,总部位于新加坡的Financial PR 集团,位于旧金山的Fuse Project 公司和位于香港的Metta公司等公司。

毫无疑问,蓝色光标是目前中国唯一的全球化数字营销企业,也是亚洲第一的公关公司,具有出色的行业地位。

但随着最近两年营销行业发生巨变,蓝色光标目前其实也遭遇了不小的挑战。

2015年,由于业绩未能达标的原因,蓝色光标对前期收购的博杰广告、今久广告计提了约9亿元的商誉减值以及无形资产减值,导致2015年净利润仅为0.67亿元,同比下降超90%。

2016年,蓝色光标的业绩有所恢复,全年实现123.19亿营业收入、6.40亿归母净利润。但实际上净利润中有3.01亿元是转让部分少数股权投资确认的投资收益,有1.53亿元是由于人民币汇率波动带来的汇兑收益。

而根据2017年业绩预告,蓝色光标2017年预计实现盈利2.3亿-3.5亿,将同比下降45.28%-64.04%,业绩并不十分出色。

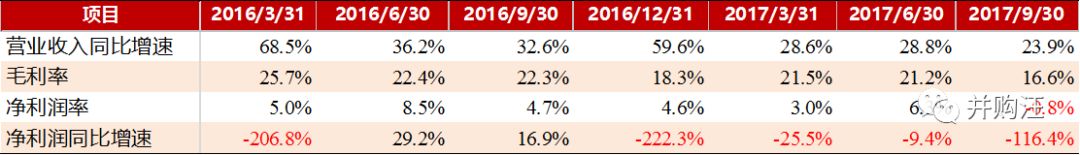

从各项指标来看,2016年以来的连续7个季度,蓝色光标的营业收入同比增速、净利润同比增速、毛利率、净利润率均下滑。蓝色光标的总市值也由2016年底的203亿元下降至17年底的122亿元,总市值下降约40%。

其实蓝色光标所遭遇的挑战,与目前广告营销行业全球竞争格局的变化息息相关。营销行业竞争格局已经从原来传播集团互相之间的竞争变成传播集团一方,互联网技术公司一方,大型软件公司和咨询公司一方的三分天下的格局。

• 咨询公司一方 :代表企业为埃森哲、PWC、贝恩资本、德勤旗下数字营销部门;

• IT云计算公司一方:代表企业为Adobe、Salesforce等传统企业软件巨头;

• 传统4A广告公司一方:代表企业为WPP、Omnicom等。

大型软件公司和咨询公司正在展开积极地并购,进入数字营销领域。在2017年全球营销公司排行榜中,埃森哲等四家咨询公司在TOP10中占据了 4 席。 而Adobe、Salesforce等传统企业软件巨头也已经在营销云上占据了绝对优势。

随着竞争不断加剧,行业整体毛利率在下降,WPP等传统4A公司的优势显著削减。蓝色光标无疑也受到了行业竞争环境变化的影响,业绩产生下滑,同时面临寻求业务突破的压力。

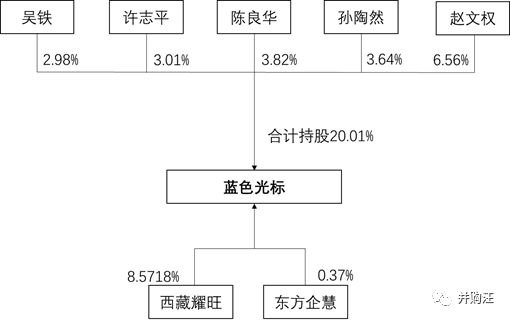

正是在这一背景下,才有了蓝色光标第一大股东变更的交易。2018年3月7日,蓝色光标五位联合创始人中的三位吴铁、徐志平、陈良华,成功将部分股份协议转让给联想控制的西藏耀旺。

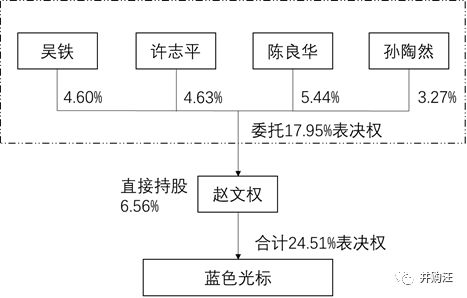

在协议转让前,孙陶然、陈良华、许志平、吴铁原四名创始人合计持股19.42%,并将其中的17.95%股份委托给了赵文权,未委托股份比例合计为1.48%。

赵文权直接持有蓝色光标6.56%股份,受让17.95%表决权,合计持有24.51%表决权,为蓝色光标实际控制人、第一大股东。

与此同时联想控制的东方企慧、西藏耀旺和两个主体,通过二级市场增持以及参与重组定增的方式,已经获得了蓝色光标2.96%的股份。

在协议转让中,陈良华、许志平、吴铁三位创始人分别将1.99%的股份协议转让给联想控股控制的西藏耀旺,转让价格为7元/股,转让总价为9.2631亿元。

协议转让之后,联想控制的的西藏耀旺持有8.57%股份,替代赵文权成为蓝色光标新任第一大股东。

一旦转让完成,蓝色光标将行程如下股权结构:

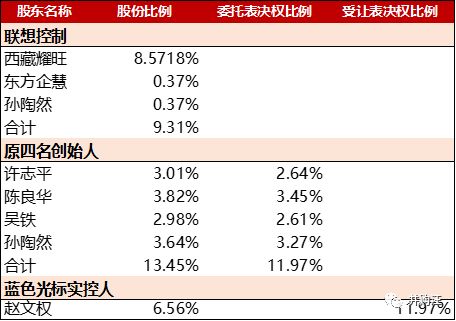

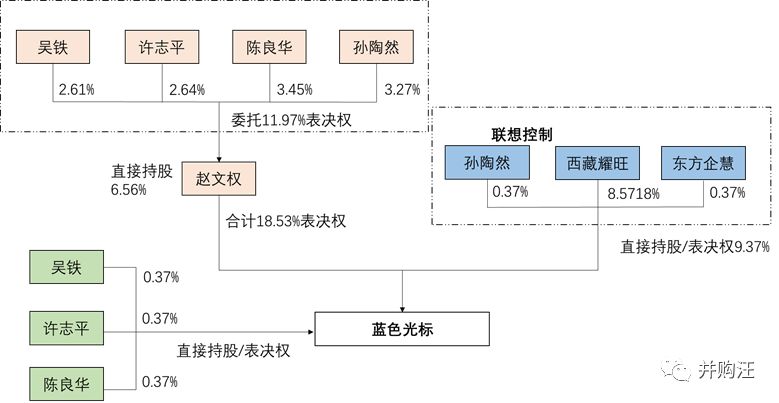

我们可以来看一下协议转让完成后的表决权结构:

实际上这一次股权转让之所以看起来如此复杂,是因为蓝色光标一直以来采用的是表决权和收益权相分离的一种现代形式股权结构。在线上课中,小汪@并购汪@添信资本将对于采用这种形式的优点,以及股权及控制权转让中这种结构的影响会有更加深入的讲解。

总而言之,协议转让完成后,蓝色光标形成了如下股权/表决权结构:西藏耀旺持股比例由2.59%增加到8.57%。而许志平、陈良华及吴铁三人的持股比例分别下降1.99%,相应的赵文权持有的表决权比例由24.51%下降至18.53%。

(转让完成后蓝色光标股权结构)

此外公告披露,“西藏耀旺基于财务投资的目的,拟于未来十二个月内继续增持蓝色光标的股份,增持比例不超过5%。增持将基于对公司股票价值的合理判断,根据股价波动及资本市场整体趋势择机实施。”

假如未来增持5%,西藏耀旺将持有13.57%的股份,而联想通过西藏耀旺、东方企慧等合计控制的蓝色光标股份比例将到达14.31%,距离实际控制人赵文权的18.53%表决权仅相约4.22%。

此次协议转让方案刚刚公布的时候,很多小伙伴们都很好奇,为什么联想控股会突然选择采用这种方式入股蓝色光标,成为第一大股东?联想以及蓝色光标是怎么考虑的呢?

小汪@并购汪@添信资本在当时就曾经分析过,从西藏耀旺结构搭建来看,此次交易像是一个蓝色光标、拉卡拉、联想控股三方的战略结盟。

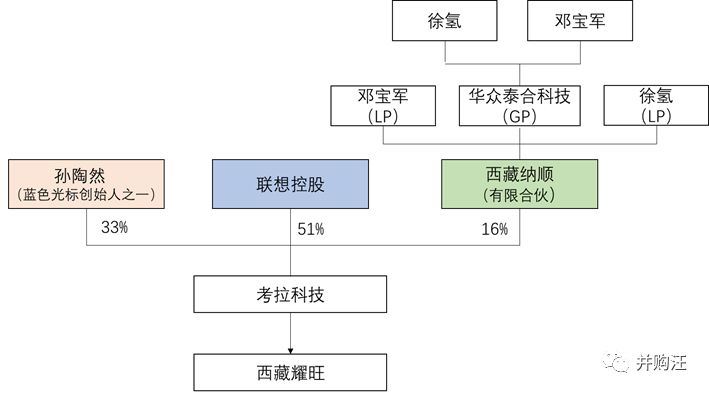

我们来看联想控股受让股份的主体西藏耀旺的结构搭建。

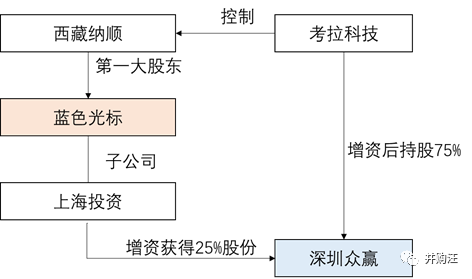

西藏耀旺是考拉科技的全资子公司。考拉科技成立于2016年9月,在拉卡拉筹划借壳西藏旅游的交易时,拉卡拉剥离了小额贷款、信用评估、影业等十多项业务,考拉科技正是承接这些业务的主体。

原本考拉科技的股东为联想控股和孙陶然。在2017年10月份,考拉科技发生了股权变更,引入了西藏纳顺。股权结构变为如今的联想控股持股51%、孙陶然持股33%。西藏纳顺持有考拉科技剩余16%的股份。

西藏纳顺的两名股东/出资人分别为徐氢和邓宝军,均是拉卡拉的高管。徐氢是拉卡拉控股高级副总裁、考拉金服集团董事长;邓宝军也是拉卡拉的元老之一。

别忘了,拉卡拉是联想控股战略投资的项目,孙陶然不仅是蓝色光标的创始人,而且还是拉卡拉的董事长。

所以这次协议转让中,不仅涉及到联想,更值得注意的是其中的拉卡拉。

从蓝色光标此次公布的最新交易情况来看,小汪@并购汪@添信资本的推测基本上是正确的。拉卡拉此前剥离出来的由考拉科技持有的部分业务,确实与蓝色光标进行了整合。

3月14日,蓝色光标董事会通过决议,同意子公司上海投资以1.5亿元增资的方式,取得深圳众赢25%股权。

深圳众赢是一家金融科技公司,拥有金融科技研发、金融科技运营、金融科技输出等核心能力,通过对大数据分析、人工智能算法、反欺诈、安全服务、人脸识别、语音识别等模块和要素的组合,形成对互联网用户进行信用评估、风险控制、反欺诈等能力。

目前深圳众赢自主研发的“鹰眼”风控系统及“天穹”反欺诈系统已经完成亿级的用户交易运行,为小贷、银行、保险、信托等金融机构提供全面技术解决方案。

根据增资协议,蓝色光标增资深圳众赢的价格为投前估值4.5亿,投后估值6亿元。同时考拉科技承诺,深圳众赢2018年实现的净利润不低于8,000万元。

事实上,深圳众赢就是以前拉卡拉集团的产品和研发部门。由于拉卡拉在筹划借壳时需要剥离非第三方支付除外的其他金融增值服务,因此深圳众赢等一系列公司都被剥离到了考拉科技中。

目前考拉科技持有的其他公司还包括:北京拉卡拉小贷、广州拉卡拉小贷、考拉众筹、拉卡拉影业、中北联、拉卡拉科技、广州众赢、昆仑天地、拉卡拉网络。这些主体中承接了原拉卡拉的信用借款服务、企业评级业务、不良资产处置、股权投资业务。

那么,未来蓝色光标又是否会进一步对它们进行整合呢?小汪@并购汪@添信资本觉得这一点后续值得关注。

总而言之,从拉卡拉/联想上位蓝色光标第一大股东,再到此次蓝色光标整合原来拉卡拉旗下的金融科技部门,都表明了蓝色光标似乎正在进入一个全新的发展阶段。

在业务上,获得联想以及拉卡拉的助力之后,根据公告蓝色光标准备加速转型为一家数据科技公司,不断强化数据基因、技术基因。

同时蓝色光标在公告中表示,未来将依托大数据构筑能力,为整个营销体系的智能化发展提供强有力的引擎。并不断完善现有 CRM业务、 自媒体智能投放业务、Data+精准用户画像投放等一系列为企业经营顾客赋能的数据科技产品。此外,蓝色光标还将进一步提升大数据营销传播环境下的数据转化能力。

小汪觉得,这样的转型有可能带来估值的切换以及收入利润空间的增长。举例而言,Adobe在2012年向营销云等数字营销领域转型后,市值由200亿美元提升到目前1,112亿美元,目前市盈率TTM高达65倍。而蓝色光标此前模仿的WPP,2017年市值暴跌至200亿美元,市盈率TTM目前还不到10倍。

基于目前蓝色光标通过并购实现的中国唯一全球化数字营销企业,亚洲第一公关公司地位,结合蓝色光标进一步向数据科技转型的策略,未来蓝色光标有可能成为中国唯一具有世界影响力,能和Adobe等IT云计算公司、德勤等世界性咨询公司,在同一层面竞争的数字营销公司。

甚至,如果将拉卡拉的其他业务进行整合,蓝色光标有可能在金融科技领域同样有所建树。

此外另一点值得重视的是,在经营策略上,蓝色光标目前已经进入到了降本增效的阶段。在收入继续保持较快增长的同时,依靠业务创新和业务协同重点提升业务毛利率,会是蓝色光标未来关注的重点。

2017年蓝色光标实施了两大提质增效的关键举措:KA(关键客户)和媒体集中采购。

通过向关键客户提供OTT,CRM,营销云等新型业务,多个业务单元同时服务,蓝色光标关键客户的黏性增加,预计关键客户未来收入有增长超过50%的空间。同时,通过集中采购加强谈判能力提升毛利空间,加强媒体采购的利润管理,也是蓝色光标利润增长的重要切入口。

目前蓝色光标运营优化的效果已经逐渐开始显现。在蓝色光标发布的2018年一季度的业绩预告中,业绩有了极大幅度的提高。

根据公告,一季度蓝色光标将盈利13,000 万元–15,000 万元,比上年同期上升:61.00% 至 85.77%。

业绩预增的原因为,“采取的运营优化调整措施效果开始展现,主要客户的市场投入预算逐步增长以及服务范围进一步扩展,公司预计各主营业务单元收入及营业利润相较去年同期将实现大幅增长。公司投资收益预期较去年同期有所增加。另外,随着人民币汇兑损益影响的减小,财务费用也将得到有效控制”。

目前蓝色光标的总市值为166亿元,市盈率(TTM)37.93倍,2017年前三季度营收104亿元,净利润2.79亿元。2018年,蓝色光标企业业绩又会怎样?估值水平又是否会向数据公司的高市盈率逐渐切换呢?

小汪@并购汪@添信资本觉得,随着蓝色光标的大规模并购扩张阶段已经结束,经营管理的日益精益化,未来业绩或许会有不断改善的可能。

当然,所有的投资与思考均需基于未来,而非简单外推过去。小汪@并购汪@添信资本也仅仅是对于几种未来的可能性进行沙盘推演,但深入理解这个市场上的交易,探究交易背后的深意,才能在这个市场上生存和进化得更好。欢迎大家加入并购汪会员,与我们日拱一卒,共同精进。如果大家有更好的想法,也欢迎加入社群与小汪一起讨论。

市场首个最全面、全深刻、最系统、最前沿的《并购基金》!

10余年实战经验,30万字精华浓缩。从市场到案例,全方位讲解。从入门到精通,从理论到实践。

精选市场上最精华的24个高能案例,募投管退,合规问答,囊括有关并购基金的一切!

售价:358元/本

购买链接

详情咨询请微信联系任一汪老师

或电话18519783108

免责声明:本文根据公开资料撰写,并购汪无法保证公开资料的准确性。在任何情况下,本文不代表任何投资建议。

公众号并购汪,企业家都在看

咨询、顾问服务,资产管理、产业并购基金

联系方式:[email protected]

并购汪·添资本社群

专业、靠谱、开放、互助

添加汪老师好友(18519783108)提交名片

申请群内专业交流/项目资源对接/职业信息

▼

版权声明:本文版权归“并购汪”运营主体所有,转载本文时,需在正文前显著位置标注文章来源且在文末附上“并购汪”公众号二维码并简要说明,否则视作侵权,“并购汪”运营主体将保留追究法律责任的权利。引用观点、数据、图表,请注明来自专业机构并购汪。