本文首发于36氪出海网站(

letschuhai.com

)

,欢迎点击文末“阅读原文”,获取

更多全球商业相关资讯。

2020年末中欧投资协定签署、英国正式脱欧等大事件将我们的目光引向欧洲大陆。未来几年,伦敦能否保持其欧洲科创中心的地位,哪座城市会成为欧盟下一个科创中心,是大家非常关注的问题。

近日,36氪出海以法国 Idinvest 投资人 Alexandre Dewez 的2020年法国科创生态系统报告为框架(经授权,原文链接:

https://alexandre.substack.com/p/-the-state-of-the-french-tech-ecosystem

),结合对 La French Tech 深圳-香港分部主席 Cecile Israel、参与 French Tech Tour China 的法国创业公司 Aidaxis 创始人 Nicolas Bravin 的采访,以及作者收集到的资料,从融资情况、投资方、初创公司、重要机构等角度,详解了法国科创生态系统现状,文末还有对2021的展望。

1. 2020年法国融资情况

1. 2020年法国融资情况

(2017-2020年法国融资数量和金额 图片来源:Idinvest)

法国初创企业的融资数量和金额在2017-2020年间一直处于上升趋势。2020年,法国初创企业在476轮融资中筹集了43.5亿欧元(同比增长9%),2019年的462轮融资额为40亿欧元。

(2020年欧洲部分国家融资金额增长率对比 图片来源:Idinvest)

根据 Crunchbase 数据,2020年,英国筹集149亿美元,占欧洲总量的37%。排名二、三、四位的德国、法国和瑞典共筹集143亿美元,比2019年的149亿美元略有下降。其他筹集超过10亿美元的欧洲国家包括瑞士、荷兰、丹麦和芬兰。筹资额接近10亿美元的国家包括比利时和西班牙。在疫情条件下,法国创投生态系统比大多数欧洲国家更具韧性。相比之下,2020年欧洲初创企业总投资金额只增加了2%,英国和瑞典同比增长也为2%,德国下降7%,丹麦下降13%,瑞士下降22%,西班牙下降34%。

(2017-2020年巴黎融资数量和金额 图片来源:Idinvest)

(2014-2020年欧洲部分城市融资金额对比 图片来源:Idinvest)

(2020年欧洲部分城市融资金额增长率对比 图片来源:Idinvest)

英国已正式退出欧盟,未来几年,伦敦能否保持其欧洲科技中心的地位是大家都很关注的问题。法国75%的融资发生在巴黎,其他科创较活跃的城市包括波尔多、图卢兹、雷恩、南特等。2020年,巴黎融资金额同比增长12%。相比之下,2020年伦敦(-1%)、柏林(-32%)、斯德哥尔摩(-6%)、慕尼黑(-50%)的初创企业融资金额都有所下降。巴黎融资金额继2018年后再次超过柏林,成为欧洲第二科技中心,3-5名分别是斯德哥尔摩、阿姆斯特丹和慕尼黑。

(2017-2020年每季度法国融资数量 图片来源:Idinvest)

融资数量上看,2020年 Q1 和 Q2 基本持平,后显著下滑,Q3 和 Q4 基本持平。与2019年相比,2020年 Q1 融资数量大幅上升,但随后每季度相比去年略有下降。

(2017-2020年每季度法国融资金额 图片来源:Idinvest)

融资金额上看,2020年 Q1-Q3 融资数量呈下降趋势,Q4 回弹。与2019年相比,2020年 Q1 融资数量略有上升,Q2 大幅下降,Q3 和 Q4 均远超去年。

(2020年法国融资金额 Top 15 初创公司 图片来源:Idinvest)

可以看出,是大额融资推动了法国科技生态系统的发展。2020年,15笔最大的融资共筹集了19亿欧元(占2020年法国融资总额的43%)。

(2020年法国融资金额 Top 15 初创公司详情 图片来源:36氪出海根据 La French Tech 数据整理)

(法国头部初创公司融资历史 图片来源:Idinvest)

(2017-2020年法国融资数量轮次分布 图片来源:Idinvest)

(2017-2020年法国融资金额轮次分布 图片来源:Idinvest)

与2019年相比,2020年 A 轮(500-2000万欧元)和 B 轮(2000-5000万欧元)轮融资较少。B 轮融资也正在成为法国最难融资的一轮,原因有二:一是缺乏欧洲本土的成长期资金,二是国际成长期投资者只支持前十名的公司,而且对估值不敏感。

(2017-2020年法国融资金额商业模式分布 图片来源:Idinvest)

(2017-2020年法国融资金额商业模式分布 图片来源:Idinvest)

(2017-2020年法国融资金额商业模式分布百分比 图片来源:Idinvest)

SaaS 和 Marketplace 一直是融资金额最多的商业模式,2020年分别占49%和14%。

(2017-2020年法国融资金额行业分布 图片来源:Idinvest)

(2017-2020年法国融资金额行业分布百分比 图片来源:Idinvest)

2020年,金融(15%)、营销(14%)、云和零售/电子商务占融资总额的50%,这四个行业都在2019/2020年呈现爆发式增长。

(2017-2020年法国受疫情负面影响的行业融资金额 图片来源:Idinvest)

法国受疫情负面影响最大的两个行业是交通运输和旅游。2019-2020年,交通运输融资总额从2.65亿欧元降至5800万欧元,旅游业融资总额从6300万欧元降至3400万欧元。

(2017-2020年法国被疫情促进的行业融资金额 图片来源:Idinvest)

疫情也对一些行业起到促进作用。一些已经从融资金额上体现出来,如云(2020年融资4.06亿欧元)和娱乐(2020年融资1.36亿欧元)。另一些将在未来有所体现,如医疗、教育和游戏。

(2020年法国融资轮次4次及以上的赛道 图片来源:Idinvest)

2020年,可持续发展(37笔)、D2C(28笔)和保险(14笔)是融资数量最多的赛道。

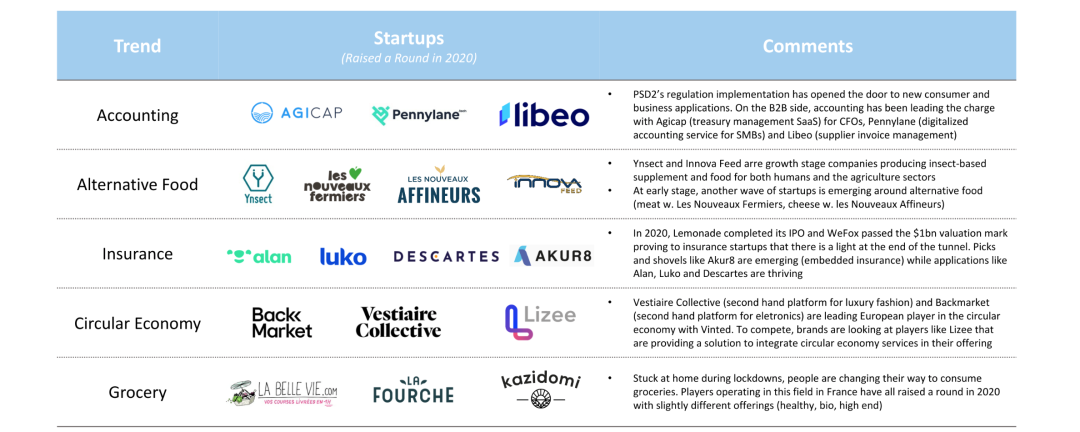

(2020年法国各赛道趋势 图片来源:Idinvest)

报告中还挑选了一些有趣的赛道进行详述:

财会:

PSD2 法规的实施为新的消费者和商业应用打开了大门。在 B2B 方面,会计一直处于领先地位,知名初创公司包括面向 CFO 的 Agicap(财务管理SaaS)、Pennylane(中小企业数字化会计服务)和 Libeo(供应商发票管理)。

代餐:

成长期的公司包括 Ynsect 和 Innova Feed,他们为人和农业部门生产基于昆虫的补充和食品。一些早期创业公司也正在出现,如 Les Nouveaux Fermiers(肉类)和 les Nouveaux Affineurs(奶酪)。

保险:

2020年 Lemonade 完成 IPO,WeFox 突破10亿美元估值大关,证明了保险类创业公司的前景。像 Akur8(嵌入式保险)这样的工具正在出现,像 Alan、Luko 和 Descartes 这样的应用也正在蓬勃发展。

循环经济:

Vestiaire Collective(奢侈品时尚二手平台)、Backmarket(电商二手平台)和 Vinted(二手交易平台)是欧洲循环经济领域的头部公司。品牌商为了保持竞争力,也开始关注如Lizee这样的玩家,他们提供将循环经济服务整合到产品中的解决方案。

日用杂货:

因为疫情期间长时间被困在家里,人们的日用品消费方式正在改变。这一领域的法国玩家(健康、有机、高端产品类)在2020年都实现了一轮融资。

商业重塑:

疫情期间,电子商务赛道爆发式增长。在法国有许多公司正在为商家提供转型工具以优化消费体验,如 Ankorstore(产品采购)、Alma(分期付款 )、Gorgias(客户支持 )和 Joko(忠诚度)。

消费化医疗:

2020年,消费化的医疗产品和服务已经成为主流,2021年这一领域的创新很值得期待。Alan 在疫情期间大幅升级了其应用,为用户提供新的解决方案,而 Biloba 则在儿童垂直领域发力。

公寓(此处的公寓特指 Condos,即每个住宅单元主人都拥有产权;而不是 Appartment,即产权全部归属业主):风投 Index 投资了 Samaipata,Lakestar 投资了 Connect,这将是一个即将面临大变革的市场。

生产力:Notion、Airtable 和 Roam 是2020年全球生产力赛道的领军企业。法国的创业者们也正在这个领域发力,Slite 和 Notion 比较相似,Clind 是 Pocket 的增强版,Beam 正计划打造一个与 Chrome 竞争的浏览器。

硬件:法国有很多热衷于硬件制造的创业公司,如 Kineis(微型卫星)、Storelift(自助商店)、Angell(电动自行车)、Withings(可穿戴设备)和 Exotec(仓库机器人)。

JAMstack:JAMstack 是一种新型网站创建方式,速度更快、更安全,是一个工具开发空间。国外投资人已注意到法国在这个领域有很多优秀的团队并进行了投资,如Firstminute投资了Nuxt、Blossom 投资了Api.video、Index +Accel+Stride 共同投资了 Strapi。

加密货币:加密货币在这一年里表现出色:BTC 创下历史新高、DeFi 热潮、稳定币崛起。Multis 和 Paraswap 正在围绕 DeFi 进行建设,而 Sorare 则在建立一个基于数字足球卡的 NFT 游戏。

物流:物流是物理世界和数字世界之间经常被忽视的过渡,我们需要在这个领域有所创新,以创造新的数字应用。这一领域的初创公司包括为电商提供解决方案的 Shipup 和 Bigblue、优化仓库的闲置空间的 Spacefill。

手机应用:Idinvest 投资了 MWM(创意应用移动工作室),其被投公司 Yubo(面向 Generation Z 的社交网络直播)也进行了新一轮融资。Photoroom 和 Biloba 是值得关注的公司,他们拥有经验丰富的团队且顺应当下的趋势(创客经济/消费化医疗)。

D2C:D2C 就像时尚潮流,每年都会有两三个主题,世界各地的创业公司都会去关注。2020年的趋势是植物素肉(Les Nouveaux Fermiers)、营养品(Cuure)和洗涤产品(Spring)。

机器学习:Dataiku 是一个典型成功案例,2020年又筹集了一轮资金,离上市越来越近。法国还有一些专注于更细分领域的早期阶段公司,如 Prevision(autoML)和 Mydatamodels(small data)。

针对青少年的 Neobank:Neobank 专注于某个垂直领域是必然趋势,但作者表示他没想到还有三个玩家专注于青少年领域,因为这个领域比较难盈利,而且当青少年变成成年人后,会产生客户流失。

航天:法国是航天创业的沃土,有两大工业巨头(Airbus 和 Thales),政治上愿意站在最前沿,还有打造航天公司的知识储备。这个赛道的创业公司包括Kineis(IoT 微卫星),Exotec(微卫星硬件)和 Preligens(下游应用)。

视频:疫情是视频赛道的拐点,玩家包括视频应用 PlayPlay(营销视频)和 Livestorm(Webinar 解决方案),以及视频基础设施 Qortex 和 Api.video。

B2B Marketplace:Marketplace 在 B2B 领域也似乎有所发展,Mirakl 最近的增长便是受 B2B 市场兴起的影响,Spacefill(物流)和 Ankorstore(批发)都是欧洲模仿美国的成功案例。

(2018-2020年在法投资退出数量和金额 图片来源:Avolta)

2020年法国每季度退出数量维持在45-60笔之间,Q2 和 Q3 略有下降,Q4 回升。退出金额波动较大,经过 Q2 大幅下降后,Q3 和 Q4 强势回弹,约半数金额都来自最大的一笔交易。

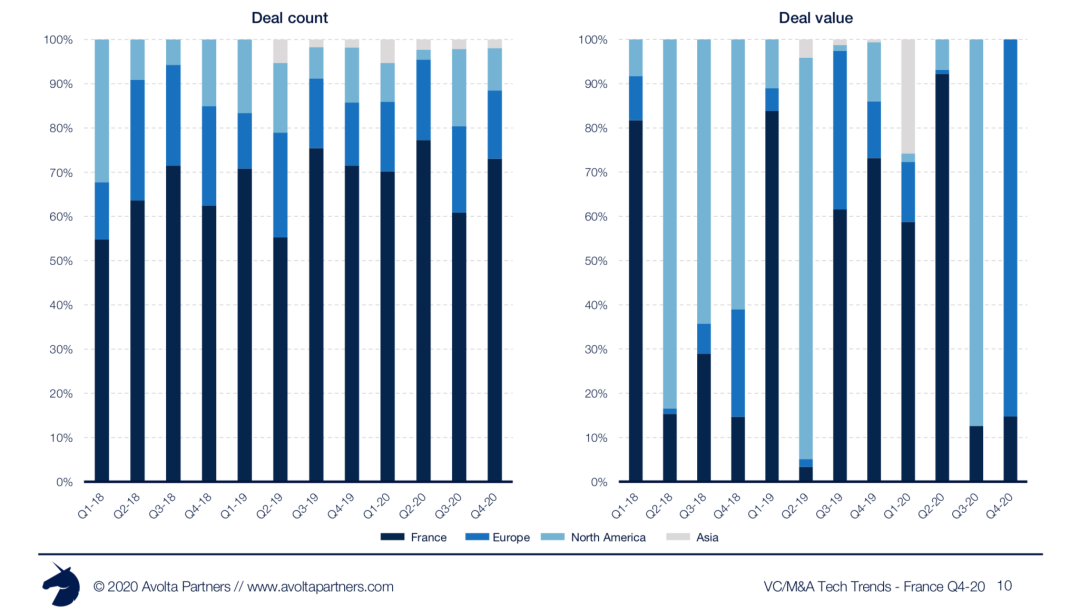

(2018-2020年在法投资退出数量和金额按买方地域分布 图片来源:Avolta)

(2018-2020年在法投资退出数量和金额按买方地域分布 图片来源:Avolta)

从退出数量来看,60%以上买方都来自法国;但从退出金额上看,Q1 约60%买方来自法国,Q2 超过90%买方来自法国,Q3 超80%买方来自北美,Q4 超80%买方来自欧洲其他国家,总体看来大量资产正在流向法国以外。

(2018-2020年在法投资退出数量和金额按买方地域分布 图片来源:Avolta)

VC 退出种类占比最高的是企业收购,其次是 PE 收购和 IPO。2020年,PE 收购的比例逐步升高,Q4 达到约40%。

2020年,VC 背书的退出比例少于一半,即大部分退出此前并没有接受外部融资。

2020年,VC 退出依然存在问题。两笔最大的科技类退出都不是 VC 背书的公司:高盛 PE 背书的 Meilleurtaux.com(抵押贷款融资中介)以7亿欧元的价格卖给美国 PE Silver Lake;无外部融资的 Silae(基于云计算的薪资和人力资源软件)以6亿欧元的价格同样卖给了 Silver Lake。最大的一笔 VC 支持的科技类退出,是 Shine(针对自由职业者和小公司的 Neobank)以1亿欧元(A 轮估值)卖给了法国兴业银行 Société Générale。

不过,VC 依然可以通过在新一轮融资期间进行股份转让来退出投资,如法国 VC Serena 在2019年12月将 Dataiku(机器学习数据分析公司)的股份出售给 Capital G。并通过这种二次交易为 LP 提供流动性,如法国 VC Idinvest 向英国 VC Pantheon 领导的财团出售投资组合。

法国企业正在连续收购科创公司,如法国兴业银行 Société Générale 在2020年收购 Shine 和 Reezocar(数字营销平台),家乐福在2020年收购 Dejbox(食品外送公司)和 Bioc'Bon(法国最大有机食品超市之一)。

PE 正在进入法国初创企业融资市场,并在成长期持有多数股权,如英国 PE Permira 投资 Mirakl(基于云计算帮助零售商建立 Marketplace 并管理销售)、英国 PE Bridgepoint 投资 SendinBlue(企业数字营销平台)、CVC 投资 Ecovadis(其开发的平台可允许企业评估其供应商的社会责任(CSR)表现,如环境保护与可持续发展等)等。

Xavier Niel(法国电信业巨头、Iliad 创始人),Matthieu Pigasse(法国银行家、前 Lazard 法国 CEO、现 Centerview 法国办公室负责人)和 Moez-Alexandre Zouari(法国零售业巨头、Picard 和 Casino 大股东)共同创建了一个用于收购消费领域可持续发展公司的 SPAC,名为 2MX Organic。2020年12月上市后共筹集3亿欧元,是法国市场上最大的一次 IPO。

2. 在法投资机构

2. 在法投资机构

(欧洲 PE Mapping 图片来源:ESCP Finance Society)

(在法投资 VC Mapping 图片来源:Serena)

(2017-2020年法国 VC 融资数量 Top 19 图片来源:Idinvest)

2017-2020年,比较活跃的法国 VC 包括:Idinvest(Eurazeo)、Partech、Elaia、Alven、Breega、Go Capital、Newfund、Serena、XAnge、Aglaé、West Web Valley、Axeleo、Isai、360 Capital、Raise、Eutopia、Founders Future、凯辉、Saint James 等。

(2016-2020年法国VC募资金额 图片来源:Idinvest)

2020年,法国 VC 募资总额仅为7.03亿欧元,为2016年后最低。

(2020年法国VC募资情况 图片来源:Idinvest)

2020年,法国 VC 仅募集了10支基金,其中只有两支为新合伙人所募集。

(2020年法国投资机构募资情况 图片来源:Idinvest)

(法国政府对科创生态的支持与其他国家对比 图片来源:Idinvest

)

法国政府大力支持法国科创生态发展,法国国家投资银行 BPI 是其重要的媒介。从上图可看出,法国政府在科创生态上的投资远超欧洲其他国家。

(2017-2020年法国国家投资银行 BPI 投资情况 图片来源:Idinvest)

法国国家投资银行 BPI 以稀释和非稀释股权两种方式支持法国科技生态系统的发展。BPI 有三个团队,分别针对不同阶段的创业公司进行股权投资:F3A 创立于2015年,投资种子轮;Ambition Numérique 创立于2011年,投资 A 轮和 B 轮;Large Venture 成立于2013年,投资成长期。

(2017-2020年法国天使投资情况 图片来源:Idinvest)

2020年,法国天使投资方参与的融资轮次比例达44%,这个比例在2017-2020年间持续上升。上图左侧还列出了在法投资活跃的天使投资人。

(法国50% IRR 天使投资方 图片来源:Idinvest)

法国的天使投资人在支持法国和国外的初创企业方面非常成功。Kima Ventures(Xavier Niel)、Thibaud Elzière 和 Fabrice Grinda 的内部回报率均超过50%。

(Influencer 作为天使投资人在法投资 图片来源:Idinvest)

一些明星、球星、Youtuber 等也作为天使投资人背书创业公司。

(2017-2020年包含国外投资机构的轮次占比 图片来源:Idinvest)

(2017-2020年国外投资机构投资总金额占比 图片来源:Idinvest)

(2020年在法投资2次及以上的23家国外投资机构 图片来源:Idinvest)

国外 VC 已经注意到法国的生态系统正在蓬勃发展。2020年,17%的融资轮次包含至少一位国外投资方,59%的融资金额来自国外投资方,有23家不同的国外基金在法国做了至少2笔交易。

(在法投资的国外投资机构 图片来源:Idinvest)

(在法投资的美国投资机构 图片来源:Idinvest)

(国外投资机构在法国的投资组合 图片来源:

Idinvest)

这只是一个开始,红杉和 Bessemer 等美国基金正在积极进入欧洲科技市场,众多欧洲一线基金也试图将自己定位为泛欧洲的基金。一些投资方(如 Accel、Balderton Capital、GFC、Index Ventures)已经在法国构建了优秀的投资组合。

(2020年腾讯在法国的投资 图片来源:Idinvest)

2020年,腾讯在法国进行了大笔投资:2020年8月收购 Voodoo(超休闲游戏开发者,估值14亿美元)少数股权;2020年1月领投 Lydia(移动支付平台) 4000万欧元,12月再次参与由 Accel 领投 Lydia 7200万欧元;2020年1月与 DST 共同领投 Qonto(服务于欧洲的中小型公司以及自由职业者的 Neobank) 1.04亿欧元。

腾讯已在不同可以与其核心业务(游戏、电子商务、金融、社交)带来协同效应的领域投资了700+家公司,其中包括美国公司 Riot、Epic Games、Snap、Activision Blizzard、Reddit、Discord、Roblox,以及欧洲公司 Spotify、N26、Supercell、UMG、Farfetch、UiPath。

(国外投资机构在法国的种子轮投资 图片来源:Idinvest)

国外投资者一直相当积极地支持处于成长阶段的法国优秀公司,但他们现在也开始投资种子轮和 A 轮。

3. 法国初创公司

3. 法国初创公司

(法国独角兽和即将成为独角兽的公司 图片来源:Idinvest)

法国目前有11家独角兽,其中3家为2020年新晋,还有十余家即将成为独角兽的公司。

(法国独角兽和即将成为独角兽的公司详情 图片来源:36氪出海根据 La French Tech 数据整理)

(注:因每家公司给出的估值不同,且数据来源更新时间不同,对于独角兽的划分可能不同。表中按照报告中的结论划分独角兽公司,但具体估值数据来源为 La French Tech,二者可能略有差异,敬请谅解。)

(French Tech 40/120 2021 图片来源:La French Tech)

La French Tech(下文即将介绍到的法国科创机构)每年也会评选出法国最有潜力的40+120家创业公司,并提供特殊支持。

3.3 French Startups Mafias

Startup Mafias 指的是从某几个强大的初创公司核心管理层中走出去的人,创立了其他公司,进而衍生出一个复杂但同源的公司关系网络,互相产生正向促进。我们往往会发现,该地区的许多初创公司都在这个网络中。因此是一个非常值得研究的主题。