上市公司社群,已有60+上市公司入驻

定向邀约

区块链、人工智能、大数据

专家入驻

长按识别二维码,联系我们

▼

这是一个IDG操刀跨境并购的经典案例,十分经典,特别有趣,非常值得学习!

本案,IDG既扮演了买方,又扮演了卖方,甚至还扮演了撮合方。

IDG一人分饰三角,奥斯卡影帝非他莫属了。

是什么案子这么好玩,让IDG沉迷的无法自拔?

原来,是华灿光电啊。

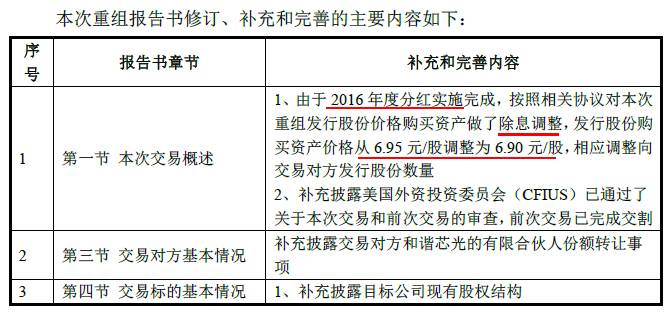

本案,华灿光电拟向NSL、和谐芯光发行股份购买和谐光电100%股权,总作价16.5亿。同时募集配套资金不超过2亿。其中:

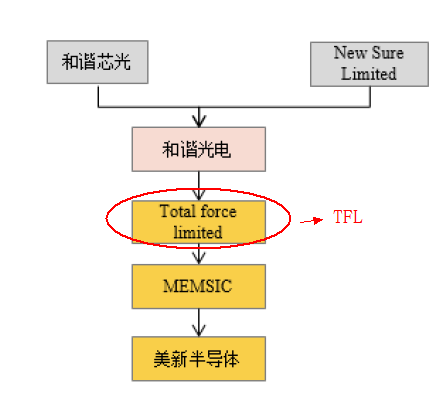

和谐光电是SPV,实际标的是MEMSIC100%股权;

和谐芯光是并购基金,协助和谐光电完成对MEMSIC的收购,最后再转手卖给华灿光电。

也就是说,先由并购基金买入MEMSIC,再由并购基金将标的卖给上市公司。老司机们对于这个套路,真的是熟悉的不能再熟悉啦!

By the way,本案目前的最新进展是,并购基金买入MEMSIC的事项已经通过了美国外资投资委员会(CFIUS)审查,标的资产MEMSIC已经完成了交割。

最后,如果有小伙伴好奇,想观摩IDG大佬的“奥斯卡”演技。那就从下文中找答案吧~

“IDG玩并购基金,确实厉害了”

文:并购优塾团队

看点一

██

█

█

█

█

交易双方背景

买方:

华灿光电(300323)

华灿光电,成立于2005年11月,主要生产LED外延片及芯片,是显示屏市场的第一供应商。

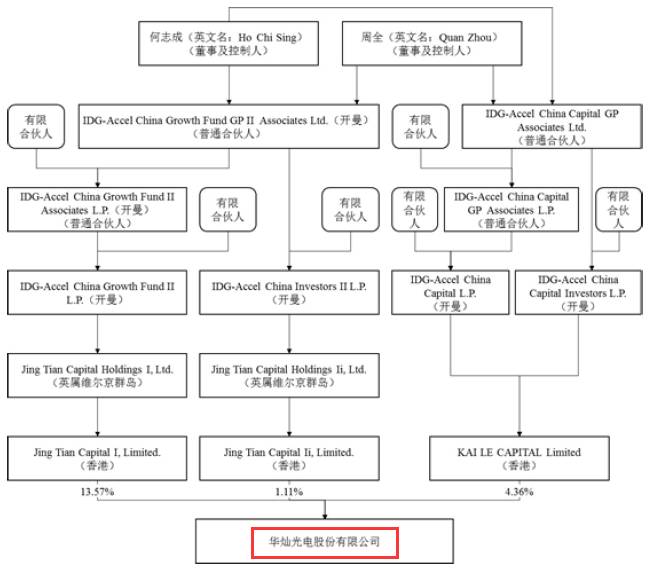

华灿光电股权结构较为分散,无控股股东和实际控制人。

第一大股东为JING TIAN I及其一致行动人JING TIAN II、KAI LE。具体股权结构如图:

▼

(华灿光电股权结构)

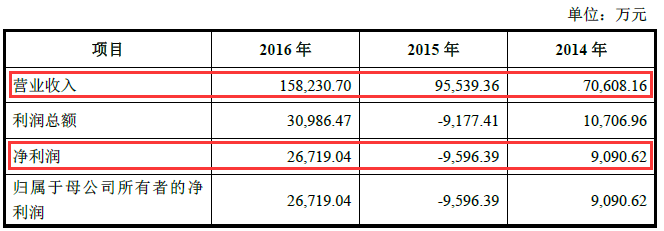

2014年-2016年,华灿光电的营收为7.06亿、9.55亿和15.82亿;净利润为9,091万、-9,596万和2.67亿。具体如图:

▼

(

华灿光电财务数据)

标的资产:

MEMSIC

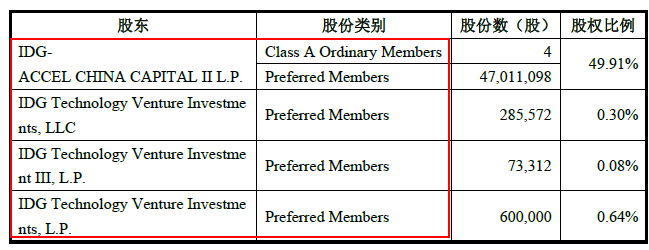

MEMSIC,1999年2月成立,2007年在纳斯达克上市,成为全球第一家MEMS上市公司。后于2013年4月,被IDG私有化。

MEMSIC主要做传感器和系统集成两大业务,是国内少数能够采用标准CMOS工艺,实现MEMS大规模量产的公司。

主要产品有加速度计和磁传感器,应用于智能手机及消费电子、汽车等多个领域。

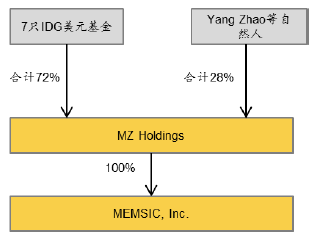

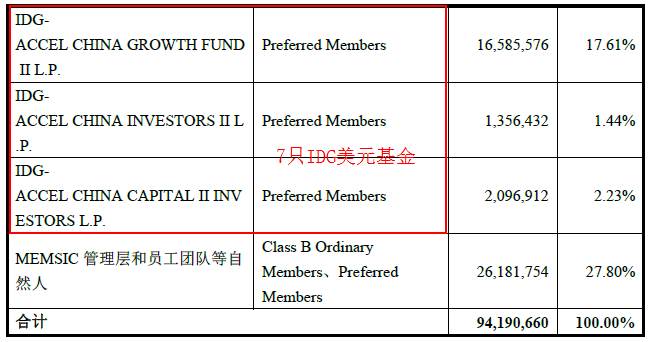

截至目前,MEMSIC的股权结构如下:

▼

(MEMSIC股权结构)

值得提醒的是,上图中的MEMSIC,是经过内部业务重组后的MEMSIC,是为了满足华灿光电收购传感器业务而被拆分的(系统集成业务被剥离)。

看点二

██

██

█

█

本次交易设计

华灿光电拟通过两步走,完成交易:

第一步:

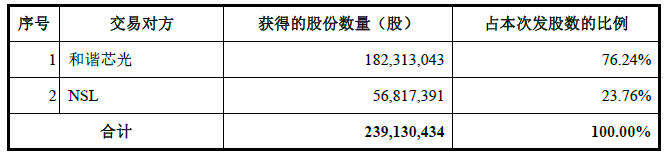

向NSL、和谐芯光发行股份购买和谐光电100%股权,总作价16.5亿。

▼

(发行股份分配方案)

由于5月17日,上市公司实施了2016年分红,发行价格从原方案的6.95元调整为6.90元,发行数量相应调整为2.39亿股。

▼

第二步:

向不超过5名的特定对象募集配套资金,募集金额不超过2亿。

募资用途将用于高精度单芯片陀螺仪项目,和非制冷红外成像传感器项目。

看点三

██

██

█

█

MEMSIC的私有化过程

本次,华灿光电收购和谐光电100%股权,实际目的是收购MEMSIC100%股权。

MEMSIC是境外公司,又曾在美国纳斯达克上市。所以,要想拿下MEMSIC,必须要进行私有化。

私有化是跨境并购的常见情形。我们简单复盘一下:

2012年11月,IDG-Accel中国成长基金以及旗下附属基金(以下简称IDG),向MEMSIC发起了不具约束力的私有化要约。

当时,IDG持有MEMSIC19.3%的股份,所以,IDG拟以4美元/股收购剩余的80.7%的流通股,交易对价约为8637万美元。

2013年4月,IDG、MZ(IDG关联方)、MEMSIC签订了《兼并协议与方案》,私有化完成。(MEMSIC对应的100%估值约1.07亿美元)

后来,2016年10月,MZ又将MEMSIC100%股权转让给TFL(和谐光电香港子公司),作价2.3亿美元。和谐光电间接持有了MEMSIC100%股权。

▼

目前,上述MEMSIC100%股权转让的最新进展是:2017年5月9日,已经取得了美国外资投资委员会(CFIUS)的审查;5月10日,完成了标的资产的交割。

看点四

██

██

█

█

并购基金是怎么搭建的

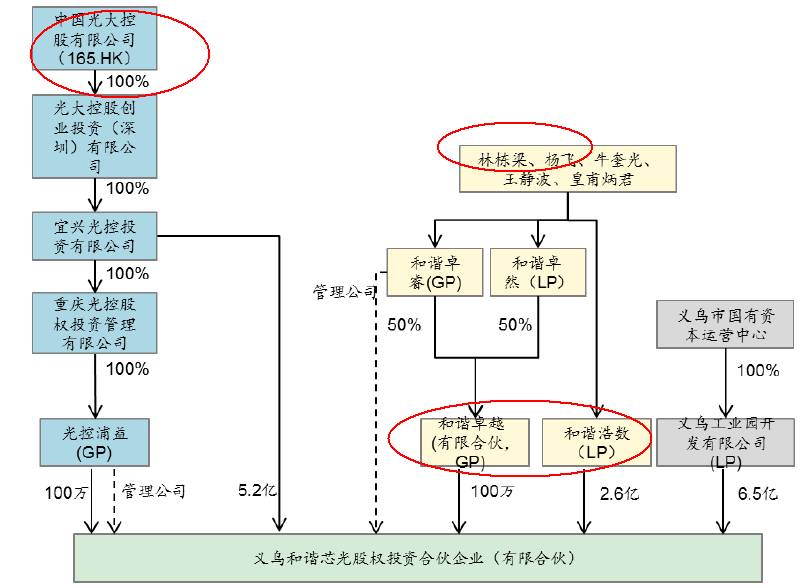

2016年6月,和谐芯光由义乌工业园、爱奇光控、和谐卓越、光控浦益出资设立,出资额为21.804亿。其中:

义乌工业园和爱奇光控分别认缴出资8亿、13.8亿,担任有限合伙人;和谐卓越、光控浦益各自认缴出资20万,担任普通合伙人。

而后,和谐浩数入伙,并将和谐芯光的出资额由21.804亿变更为14.32亿。其中:

和谐卓越、光控浦益仍然担任GP,各认缴出资100万,和谐浩数、义乌工业园和爱奇光控分别认缴出资2.6亿、6.5亿、5.2亿,担任LP。

到了2017年5月,爱奇光控转让5.2亿认缴出资份额给宜兴光控,爱奇光控退出。和谐芯光的注册资本金不变。

▼

最终,和谐芯光的股权结构图如下:

▼

小伙伴们注意,和谐浩数、和谐卓越,这两个名字,

不久前,出现在我们分析的

木林森收购欧司朗

一案中哦。(

他们也跟IDG息息相关,感兴趣的可以回看

)

五

██

██

█

█

中介机构

保荐机构:

华泰联合证券有限责任公司

法律机构:

国浩律师(上海)事务所

审计机构:

安永华明会计师事务所

评估机构:

中通诚资产评估有限公司

PS:

纵观本案的并购结构安排,可谓环环相扣。

每一个交易结构的搭建,每一个交易步骤的实施,IDG一个都没落下。我们总结一下本案的逻辑:

首先,IDG镇守华灿光电的第一大股东之位。

本次交易前,IDG通过Jingtian I 及其一致行动人Jingtian II 和KAI LE,合计持有上市公司华灿光电19.04%股权,为公司第一大股东。

▼

其次,IDG冲锋陷阵,私有化MEMSIC。

IDG的7只美元基金参与MEMSIC的私有化过程。MEMSIC私有化后,其股权结构如下:

▼

再次,勾搭光大控股,搭建并购基金,联合成立SPV:和谐光电。

IDG的4只美元基金先成立了NSL,同时又牵手光大控股,成立并购基金和谐芯光。(并购基金结构见看点四)