特别声明:

《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。

通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿对本资料进行任何形式的转发。

若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号,请勿订阅、接收或使用本订阅号中的任何推送信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

事件:

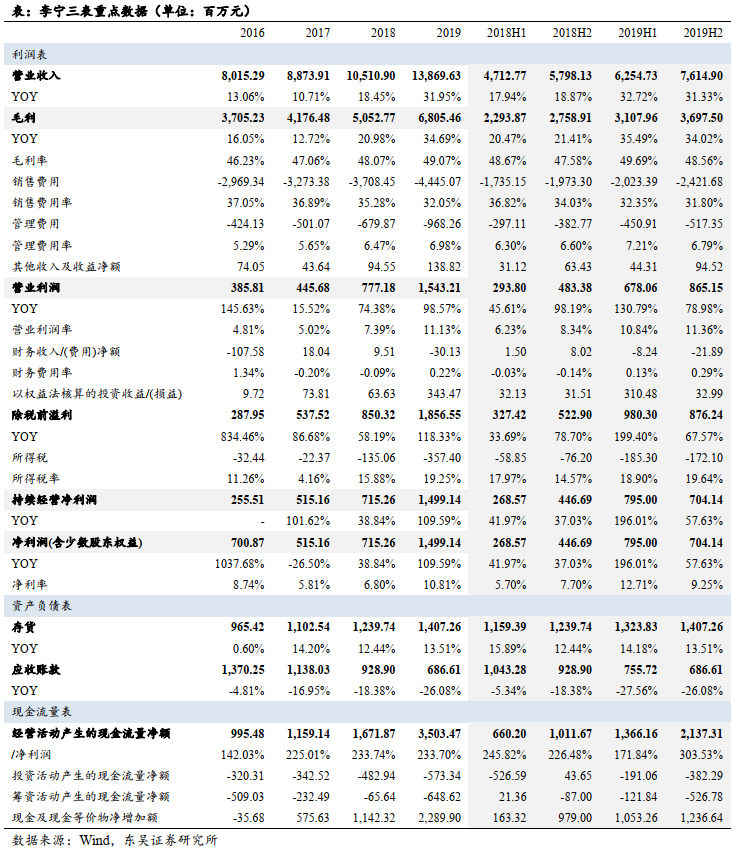

公司公布年报,收入同增

32%

至

138.7

亿元,归母净利同增

109.6%

至

15.0

亿元,若剔除

2.34

亿红双喜土地出

让带来的一次性收益,主业利润同比增长

74%

至

12.66

亿元,主业净利润率由

6.8%

提升至

9.1%

(

+2.3pp

)。

强劲零售增长带动各渠道收入增长同时盈利能力提升。

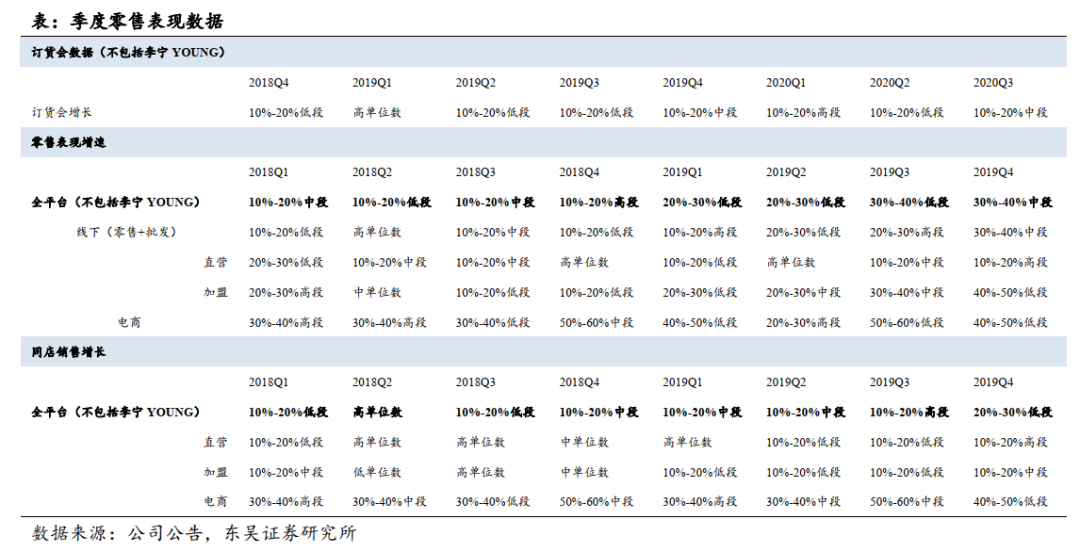

2019年公司成人装全渠道零售流水增长28%,其中线上增长30%-40%高段,线下增长26%(ASP的增长贡献低双位数、量的增长贡献中双位数)。

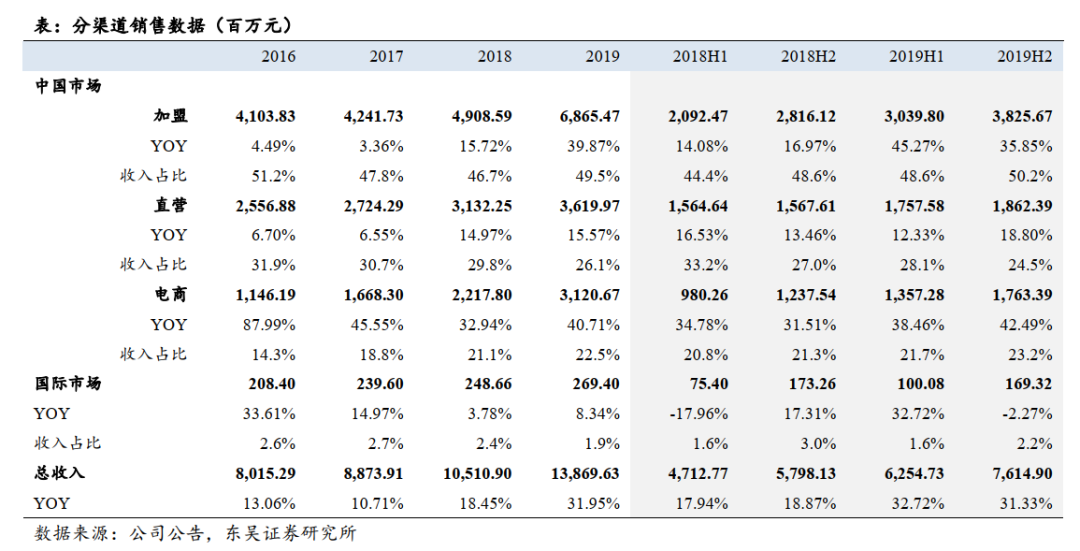

高零售流水带动公司线上/线下加盟/线下直营报表收入增长41%/40%/16%

,其中:

1)线上:

溯系列为代表的线上专供款受到追捧,ASP上升带动毛利率提升;

2)线下加盟:

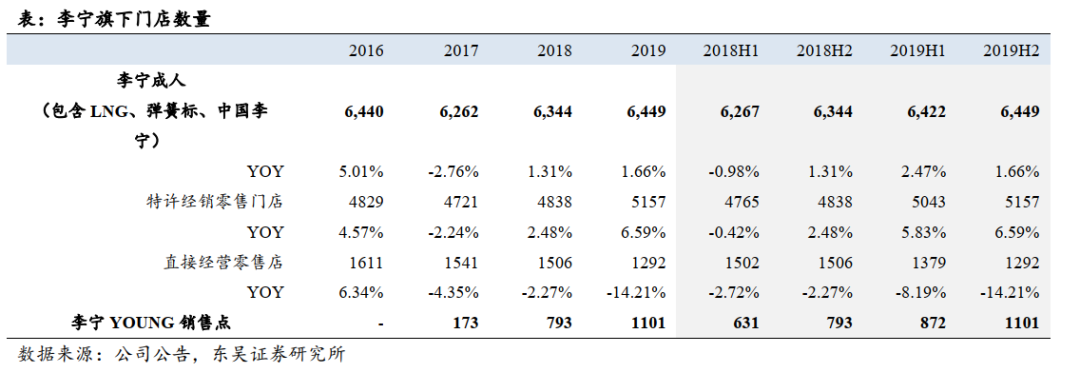

可比同店低双位数增长,门店数量同比增加319家店至5157家(包含部分之间应转加盟门店),拿货折率上行带动毛利率增长,以加盟渠道为主的中国李宁系列独立门店数量达到120家(2018年为23家);

3)线下直营:

可比同店低双位数增长,门店数量同比减少214家至1292家,老店的同店持续提升叠加单产更高的次新门店带动直营渠道收入增长16%的同时营业利润率提升3pp至高双位数。

由于2019年公司所有渠道都呈现收入增长同时盈利能力提升现象,公司营业利润同比增长99%至15.4亿元,

营业利润率提升3.7pp至11.1%,高于此前公司3.0-3.5pp提升的指引,带动2019年主业利润的超预期。

收入高增同时更出色的营运资本管理。

2019年公司存货绝对值增长13.5%至14.1亿元,但周转效率提升明显,

整体存货从4.9个月下降到4.2个月,店铺存货从4.2个月下降到3.4个月

;应收账款绝对值下降26%至6.9亿元,由此公司在收入大涨32%的同时营运资本下降16%,带动经营现金流同比大增110%,即使剔除会计准则变化带来的影响,经营性现金流同比也有90%的增长。

2020年展望:现金储备充分,开源节流,盈利能力有望继续提升。

不考虑疫情影响,公司原有20年收入增长目标为中双位数到高双位数,净利率提升至10%-10.5%,疫情发生后公司迅速响应,执行开源节流及控制库存工作,3月初零售下滑幅度在4成左右,月末收窄至2成。考虑疫情影响,

公司预计20年:1)

收入端:上半年收入持平或微降,下半年需视疫情情况而定;

2)毛利率端:

预计20H1毛利率下滑1pp,全年下滑不超过1pp;

3)净利润率目标保持不变

,较19年提升0.9-1.4pp至10%-10.5%

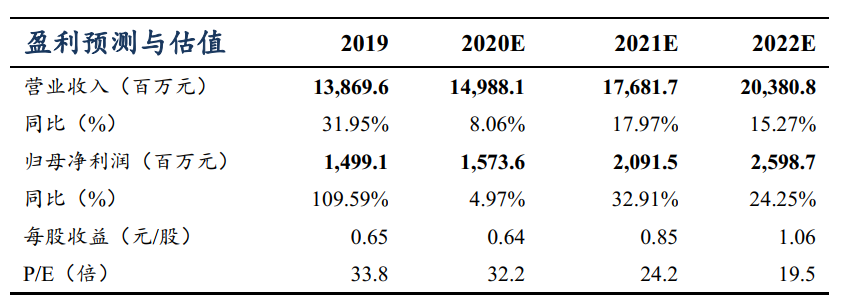

准确的消费者洞察、有鲜明特色的产品矩阵以及持续年轻化的品牌形象让公司竞争力持续提升,更细致的零售、供应链以及后台管控也让公司在收入增长同时盈利能力连续上行,虽然20年上半年难免受到疫情影响,但我们对公司长期增长仍然充满信心,预计20/21/22年收入同增8%/18%/15%至150/177/204亿元,归母净利同增5%/33%/24%至15.7/20.9/26.0亿元(其中剔除19年2.34亿一次性损益影响,20年主业利润实际增长达到24%),对应估值32/24/20X,作为产品年轻化、管理精细化的龙头标杆企业值得持续关注,维持“买入”评级。

东吴证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司不对任何人因使用本报告中的内容所导致的损失负任何责任。在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。

市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。

本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发、转载,需征得东吴证券研究所同意,并注明出处为东吴证券研究所,且不得对本报告进行有悖原意的引用、删节和修改。

买入:预期未来6个月个股涨跌幅相对大盘在15%以上;

增持:预期未来6个月个股涨跌幅相对大盘介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对大盘介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对大盘介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对大盘在-15%以下。

增持:预期未来6个月内,行业指数相对强于大盘5%以上;

中性:预期未来6个月内,行业指数相对大盘-5%与5%;

减持:预期未来6个月内,行业指数相对弱于大盘5%以上。

马莉 东吴证券副所长、大消费负责人、纺织服装行业首席分析师

南京大学学士、中国社会科学院经济学博士;现供职于东吴证券研究所,曾供职于中国纺织工业协会、中国银河证券研究部。十三年消费品行业研究经验,为投资者创造价值,在市场下打下深深烙印。

2019年新财富轻工及纺织服装行业第3名,水晶球纺织服装行业第1名;

2018年纺织服装行业水晶球第1名;

2017年新财富纺织服装行业第1名,水晶球第1名;