两千多年前,太史公司马迁写下了他“究天人之际,通古今之变,成一家之言”的不朽杰作《史记》。《史记》的内容包罗万象,除了对历史人物、政治制度、天文、地理等的记录之外,还包含了不少关于当时富豪和致富方法的内容,这就是《货殖列传》。

《货殖列传》里,

太史公说:

无财做力,少有斗智,既饶争时

。

没有钱就要靠劳动去赚,有了钱要用智慧让它增殖,而富裕之后就要去把握天时。所谓天时,就是周期。

▌

一、周期无处不在

周期广泛存在于各个地方,是自然界的规律。周期包括繁荣、衰退、萧条、复苏四个阶段,在经济活动中表现的很明显。

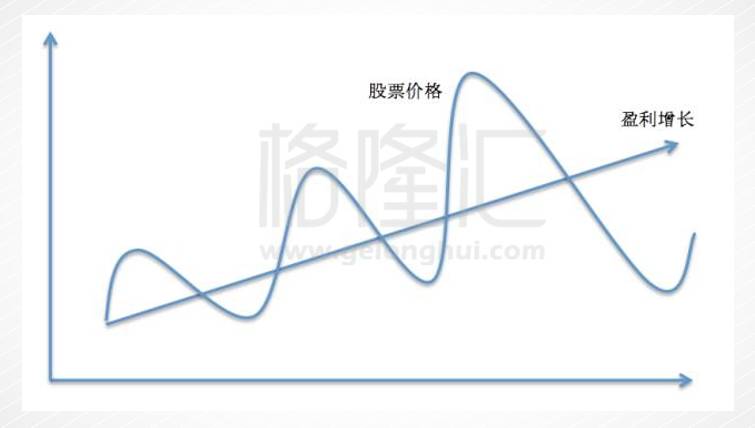

对于股市而言,盈利的增长是缓慢、长期的,而估值水平,即投资人的情绪的波动是导致股票市场大幅波动的主要原因,造成指数围绕长期增长的曲线上下震荡。

事实变化长期而缓慢,态度变化短暂而迅速

。

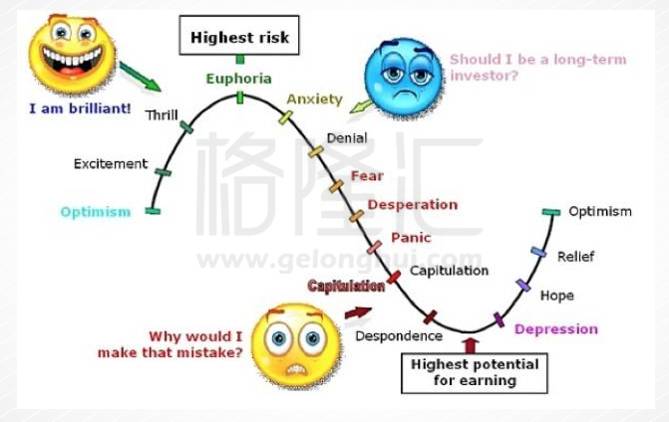

投资者对于未来的乐观程度的周期性变化也形成了股市整体的牛熊周期。

牛熊与情绪变化互为因果

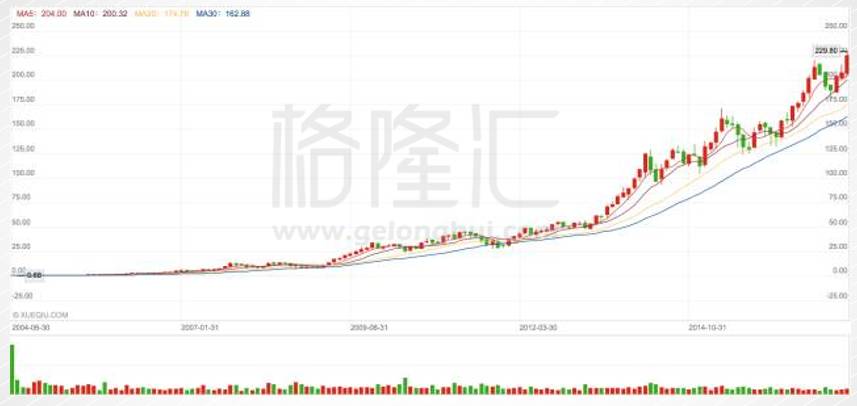

当然,成长性和竞争力超级强的公司可以忽略估值的震荡。它们优秀的长期回报不是来自于估值水平的提升,而主要是企业自身业绩的长期增长。这样的企业比如

茅台、腾讯等,它们一般强者恒强,能够长期保持获益超额收益的能力。投资这样企业的策略就是买入并长期持有。

腾讯 - 短期来看170卖出是正确的

腾讯 - 长期来看任何价格卖出都是错误的

事实上长期复合增长的企业比较少,能否成长为这样的企业也比较难把握。君不见马化腾当年想五十万卖腾讯,后来也数次减持在股价低点。最了解自己公司的老板尚且如此,把握公司价值的难度可见一斑。

而

容易把握的是一定会发生的群体的情绪高低起伏

,造成的对相对不变的企业情况的或乐观或悲观的看法,使得价格在长达数年的大周期里高低变化。这个震动的幅度是投资者可以利用的空间。

▌

二、如何利用这样的周期?

赚钱的方法就是低买高卖,古今不变。要在股票的高点,也就是牛市卖出股票而不是买进股票。牛市卖出的股票从哪里来?是在熊市买入的。

中国的股市在2007年和2015年分别有两次大牛市。这告诉我们一个大规模的牛熊市的周期可能就在七八年左右。在牛市的故事失效、泡沫破裂之后,人们需要几年的时间抚平伤痕和损失,然后才能相信下一个故事,投入到下一次牛市。

要在漫漫熊市中坚守,坚持投资,相信牛市在未来一定会到来,每一天都离下次牛市更近一点。

在牛市卖出后的问题在于人们难以抑制自己的交易心理,很容易被短期大幅下跌显现出来的投资机会所吸引,再度入市。实际上这样的下跌只是

“喜马拉雅山上一个坑”,整体估值仍然处于高位,这时买入会面临一年以上的整体下跌。

所以问题就在于如何保留住牛市套现的胜利果实,抑制住人性的投机心理和交易冲动。

▌

三、如何抑制交易冲动?

决定回报的首要因素在于资产本身的性质和持有的期限,而持有的期限取决于投资者的财务基础、心理素质和资产本身的流动性。

股票的长期收益并不差,问题在于股票的流动性太好了-分秒间就可以买卖,交易的费用和价差也都很低廉。

巴菲特这样的圣人当然已经到了随心所欲不逾矩的自如程度,能够完全控制自己的心理和决策,但对于大多数的芸芸众生,频繁交易的冲动难以抑制,不能过于相信自我控制能力。

更简单的解决方案就是

买入流动性差的资产,强迫自己长期持有。符合这个特征的就是房地产

。房地产的特征在于资金量大、流动性差、自带杠杆,并且具有长期升值回报。

炒股要研究的东西很多,成功赚钱的千里挑一,说明人性的弱点要克服是很难的。而很多大爷大妈买房不需要什么知识,十几年下来却赚取了惊人的收益。

巴菲特说,投资就是跨越一尺高的篱笆而不是一米高的护栏。

如果一个简单的方法能够解决问题,那它就不简单

。

很多人买房有巨大收益的原因主要在于首先它的流动性差,买卖价差大,佣金高,让买房者即使短期看跌也不得不

长期持有。其次是它的资金量大,所用杠杆高,这样即使增长幅度不是很大总价回报也是很高。最后房产是长期升值的资产,具有对于通胀很好的防护作用。尤其在北上广深等一线城市,房产本质是类似股权的资产,它的价格支撑主要来源于区域内没有房的高收入人群。当然,某些房产(学区房)的特别溢价可能因为政策变化而消失,但是房产的这些总体特性将一直存在。

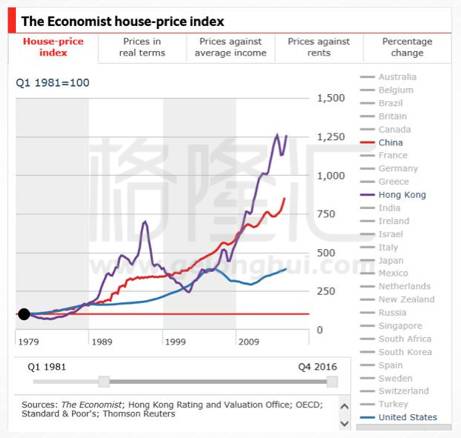

中国大陆、香港、美国的房地产价格走势,总体持续上涨

▌

四、轮动策略

房市股市作为两大吸引资金的池子在存量博弈的时期有比较明显的跷跷板效应。这是资金流动的方向决定的。

在股市牛市的高峰,房市一定是平静的。在大家都在抢房的楼市顶点,股市一定是比较落寞的

。

投资者可以充分利用这种资产轮动的特点,在股市上零存整取,牛市套现后在楼市集中投资。

在股市上,适合大多数人的是定投。在买入端最大的风险在于买的太贵,定投是定期投资一定数额,这样可以在时间上充分平滑买入成本,化解买入成本太高的风险。

定投也分几种,笔者看好的主要是这三类:

1、定投性价比高,长期持续增长、竞争力极强的企业(茅台、腾讯、美的等)

这类企业拥有很强的竞争力和溢价能力,并且长期保持较高的增速。定投它们能够获得企业自身增长的红利。

2、

定投增强型指数基金

指数增强基金是以指数为基准,通过各种包括量化等方法在内的手段实现争取超越指数表现的基金。有些增强基金确实在长期取得了超越指数的回报。

3、定投指数基金

指数基金就是严格追踪指数的基金,指数基金可以过滤掉各种非系统风险,巴菲特也多次推荐普通投资者投资指数基金。实际上考虑到各种费用,长期看来大多数专业的机构投资者都不能战胜指数基金。

持有期间要关注自己账户的市值表现和市场情绪的变化。如果确认为牛市之初可以把持仓换成券商,经验表明券商在牛市之初的表现最好。相反,券商的表现也可以作为牛市的一个验证指标。

在牛市之中要持有不动,不因为自己的持仓表现的暂时落后而来回变动持仓。统计表明,在牛市绝大多数人跑不赢指数,原因在于一是投资者牛市中持续买入,成本不断提高,二就是仓位不断变动。所以

牛市中期最简单的稳赢策略就是放弃选股,持有指数,获得超越大多数人的市场回报,并且如果在风险度不高的情况下适度增加杠杆可以扩大收益

。

随着赚钱效应的发酵会有越来越多之前远离股市的人带着钱进入股市,这时候牛市的泡沫就逐渐变大了。

股市整体高估的表现可以看新闻,如果这些事情发生了说明泡沫已经不小了。

沪深市场的市盈率处于历史高位区间

高中生开户用压岁钱赚几十万

身份不炒股的朋友纷纷向你打听股票的事

公司的保洁阿姨也开始讨论股票

券商营业部人声鼎沸,门庭若市,正如今天的抢房现场

这时市场已经明显高估(总体市盈率、市净率在历史前10%),这是一个理性投资者应该卖出的时候。

在卖出端有两种做法,一种是在最高峰出现之前卖,即所谓“左侧”,另一种是在最高峰出现之后卖,即所谓“右侧”。关于这两种方法孰优孰劣久有争论。笔者的看法是相信自己人性的弱点难以克服,右侧卖的主要问题是人会把市值的最高峰在心里标注下来,跌下来之后总会幻想它再次回到高点,这是行为金融学已经证实了的心理现象。在终于认清牛市结束决定卖出的时候,往往已经泡沫快速破裂,市值下降很多。

所以笔者认为

左侧卖的难度要小的多,因此更适合大多数人

。

卖出端类似于反向的定投,即每月固定卖出一定数量的股票,按照节奏卖完。卖完之后就不要再关注股市了。

牛市必然的结果是泡沫破裂,一大堆人跌的嗷嗷叫

。

卖出后的问题是套现的现金怎么办?现金决不能再放在股票账户里,这样很容易产生交易冲动再次入市。

锁定资金的最好办法就是买房

。

买房能够占据大量现金,同时股市最热闹的时候楼市是比较寂寞的。查理芒格说,做唯一的出价者。买房的最好时机绝不是仍在人声鼎沸的购房大厅抢楼,而是在他们门可罗雀时做唯一的出价者。

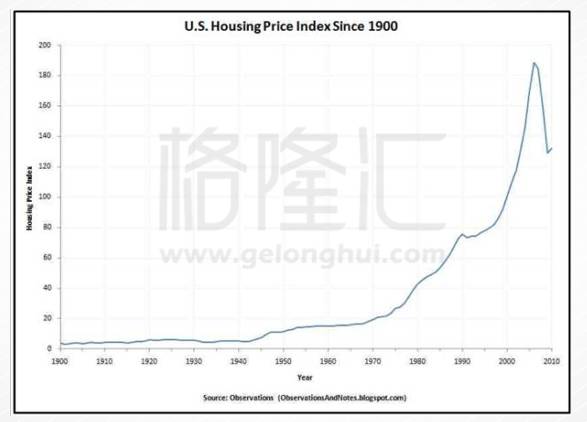

美国房价百年历史证明房价能抵御通胀

一般在牛市结束后整体下跌的过程中泥沙俱下,有很多基本面优秀、业绩稳定的企业

如优质的白酒、药企、家电企业等,

也会跟随大市下跌,估值下降。这提供了不小的安全边际。

可以等它们估值水平有吸引力的时候用闲钱再次投资

。

这就完成了一个股房轮动的周期。

▌

五、结语

世界上的宏观大势、经济格局、商业模式和科技创新都是在不断变化的,正因为如此它们难以把握。而投资中不变的是人性。成功的投资要参透这种变与不变,看破周期,在大多数时候要与多数人相反,因为交易的对手就是多数人。

投资中实际上需要做的事很少,定投很简单,卖出也是反向的定投。对于房地产持有就可以了。可能九成以上的时间是安静地等待,等待机会的到来,等待时机的成熟。

那么如何等待?对于一个普通人,他可能

需要一份繁忙的工作或者沉溺其中的爱好,把心思从股市波动中脱离出来。而更高境界的人能够用更高的道德控制自己、抑制贪欲。

“德不配位,必有灾殃”。一个有大智慧的成功的投资人是厚德载物的,拥有通常意义的美好品德,正是高尚的品德才能承载他所能享受到的财富。

要想投资成功,就要

不断提升个人的“道”和“德”的水平,学习世间一切美好品质,仁爱、宽容、智慧、坚忍、自省、谦虚、积极、勇敢、乐观、豁达、独立思考、洞察人性的善与恶、对未来的美好抱有坚定的信念

。这样不仅能收获财富,也会得到人生的幸福与自由。

·END·