今年Q1全球VR/AR头显出货量达230万台,其中VR设备占了98%。

智东西 编 | 十四

6月1日,业内权威机构发布了今年第一季度(Q1)全球VR/AR头显出货统计:出货量达230万台,其中VR设备占了98%;预计今年全年VR/AR销量将实现三位数的增长。

调研公司GfK指出,VR还未到市场普及阶段,在这一阶段,市场会表现略微遇冷的情势,但势能会持续集聚,无论硬件还是软件技术都将持续升级,VR及AR是未来趋势之一。

业内人士分析认为:硬件并不是VR市场的主要问题;市场更大的挑战是相对于大量受众来说,内容增长过于缓慢,且跨平台的缺失引起了一定的混乱。AR方面,年出货增长率达77.4%,市场前景庞大,目前市面上的产品大多针对开发者。

本期的智能内参,我们推荐来自GfK的VR市场分析报告,结合产品品类、价格和品牌市场,以及线下体验店实况对VR行业现状进行分析。如果想收藏本文的报告全文,可以在智东西(公众号:zhidxcom)回复关键词“nc156”下载。

以下为智能内参整理呈现的干货:

品类份额分析

从行业参与者而言,大部分都是之前做VR游戏的玩家,切换到行业内容制作难度不大,但也存在一些早期在特定领域深耕的厂商,这类型厂商一般都有了一定的积累较具优势。尽管存在一些障碍,但整体来看各行业从业者都很看好VR在行业应用领域的前景。

入门级市场偏好的简单便宜

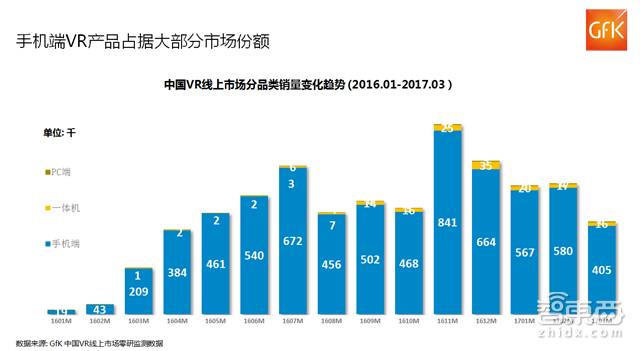

*中国VR线上市场分品类销量变化趋势 (2016.01-2017.03)

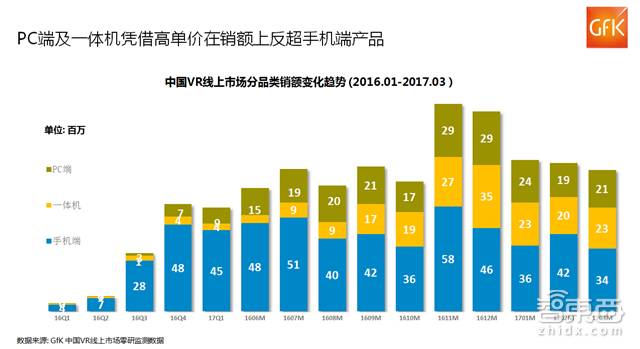

*中国VR线上市场分品类销额变化趋势 (2016.01-2017.03)

当下应用较多的行业主要有教育、房地产、医疗、旅游、零售及工业等,虽说不同行业的应用现状及面临的问题各有不同,但也有诸多共通之处。从发展阶段而言,虽然各行业开始应用的时间及发展速度存在一些差异,但整体都还处在发展初期。

IDC数据显示,2017年Q1全球出货的VR头显中三分之二是不带显示屏的,即Gear VR、Daydream View此类;一体机以及基于PC端的产品,如HTC Vive、Oculus Rift、PlayStation VR(PS VR),销量占三分之一。手机端成市场主力,这与GfK中国VR线上市场零售监测数据基本吻合。

GfK指出:目前VR市场中手机端产品占据大部分市场份额,究其主要原因还是手机端产品价格优势明显且操作简单,与之相比高端产品不仅价格昂贵、操作繁琐,缺少适配内容,其配套主机、外设的价格也并不亲民。

进阶市场看好一体机和PC端产品

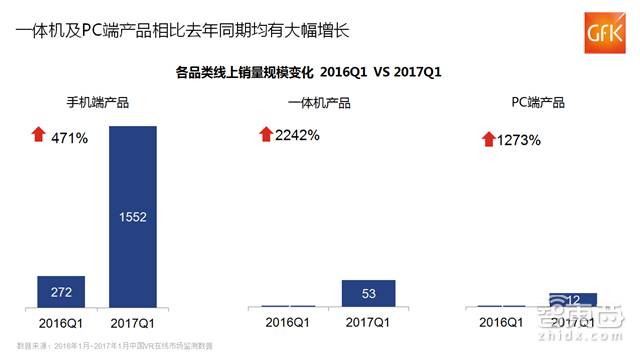

*各品类线上销量规模变化

虽然一体机和PC端产品在销量上优势较弱,但考虑到技术含量、品牌价值等因素,这两类产品一直处于中高端价位段,这也使得它们在销额上的市场份额已经逐渐反超手机端产品。因此厂商若想在销额上寻求突破,应当不断提升产品质量,塑造良好品牌形象,同时注重推广及运营。

市场2017年Q1季度销量同比增长488%,具体到各个品类的销量同比变化上来看,一体机、PC端市场虽然体量较小,但其销量同比增长明显,其中一体机市场总量的增加主要由国产品牌推动,这类产品既脱离了手机独立使用,价格与PC端产品相比也较低,因此收获了大幅增长。

PC端产品总量的增长则主要得益于国际大牌如HTC VIVE , Sony等纷纷进入这一市场,拉动量级上涨。由此可见一体机和PC端这类中高端产品仍有较大的市场潜力。相信在内容丰富、体验进一步优化后会有更多消费者转向这一市场。

价格市场分析

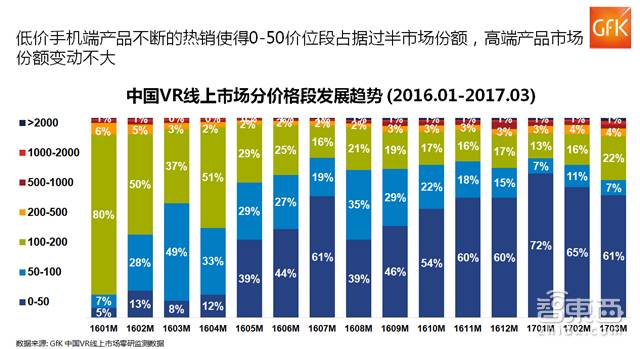

*中国VR线上市场分价格段发展趋势 (2016.01-2017.03)

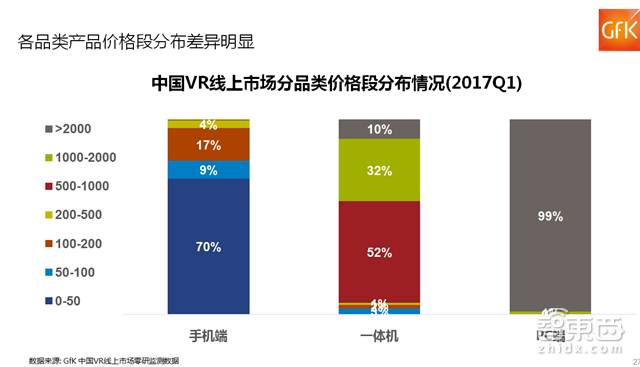

*中国VR线上市场分品类价格段分布情况(2017Q1)

如前所述,作为新生市场,消费者的心态比较谨慎,价格亲民,操作简单的产品更讨巧,但随着市场的成长,消费者的追求逐渐转向品质。

具体到价位段来看,自今年1月以来,100元以下价位段份额一直呈下降趋势,取而代之的是100-200元价位段的增长,这两大价位段99%的产品均为手机端VR,这也反映了一部分手机端消费者开始追求更高品质的产品。

从布局来看,手机端产品主攻50元以下价位段以低价策略扩大市场份额;一体机厂商则多将重点放在500-2000元价位段,PC产品相对高端,2000元以上价位段是其布局重点。

品牌竞争分析

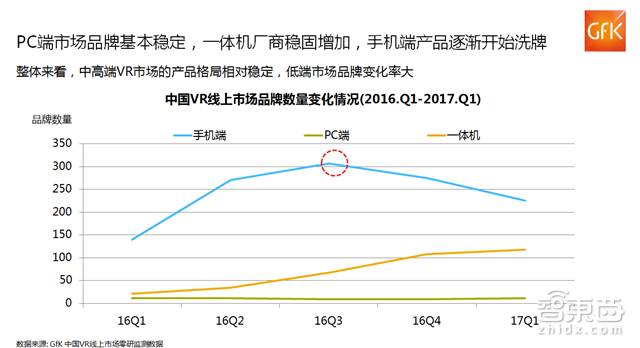

*中国VR线上市场品牌数示意

手机端VR相比PC和一体机品牌迭代率相对较高,在一体机及PC端的品牌数量稳定发展的情况下,手机端市场品牌数量却在16年第三季度后不断减少,持续洗牌,均价高于50元的品牌占据所有消失产品的70%,这也反映了手机端市场中低价产品主导的特点。

三星:定位明确 销量称王

Gear VR一季度继续保持VR头显销售第一的地位,今年第一季出货量达49万台,市占率高达21.5%。这主要归功于三星庞大的分销网络以及Oculus提供合作支持。

接下来Gear VR需要注意的市场影响因素是智能手机产品销量的下滑,不过这主要是旗舰机的缺席;正面因素则有Gear VR控制器的发布,某种程度上可以刺激市场。

索尼:粉丝群庞大 强势布局全产业

PlayStation VR面市仅两季但已经挤入榜单前五,今年第一季出货量达43万台,市占率高达18.8%。这与索尼对整个虚拟现实生态的把控有关,包括头显、游戏主机和内容。鉴于PS系列强大的用户基础和AAA级游戏支持,索尼很可能在短期内称霸基于PC的VR市场。

HTC:押宝高端求突围

HTC Vive今年第一季出货量达19万台,市占率高达8.4%。定位高玩的HTC已经推出自有的虚拟现实内容平台Viveport,内容已超过500个,这也许是主要优势。

HTC定位也是基于PC的VR市场,且在追踪精度方面更有优势,打法也比之索尼更为紧张一些,选择了联合多方:加盟谷歌Daydream,联手内容方VOLVE、华纳兄弟、腾讯等,求助硬件商英特尔寻求WiGig无线解决方案,求助英伟达寻求计算优化,合作多个地区线下分发渠道,甚至把手伸向了企业级运用……

Facebook:爆冷谜团

VR热多少与Facebook收购Oculus有关,但接连跳票、价格过高、功能局限等原因导致备受期待的Oculus Rift仅排榜单第四,今年第一季出货量达10万台,市占率高达4.4%。

针对Oculus Rift零售遇挫,Facebook已经采取了一系列的战略和人事调整,包括Oculus联合创始人、Rift发明者Palmer Luckey离职,将Rift价格从599美刀降至499美刀,增加了控制器,扩大位置追踪范围,加入社交元素,招聘AR人才等。

此外,有媒体披露Oculus将关闭VR内容工作室Oculus Story Studio。Oculus内容副总裁杰森路鲁宾博客声明:“我们决定将业务重心从内部内容制作转向支持外部制作。”这一策略倒是与HTC截然不同。

TCL:“附庸品”的尴尬

TCL VR今年第一季出货量达9万台,市占率高达4.0%,也许是榜单中最低调的品牌,因为它往往是与TCL的智能手机Alcatel Idol 4/s绑定的“附庸品”,内容上主要依赖于Cardboard和Littlstar(一家第三方虚拟现实视频公司)提供的应用、游戏和视频,比较有限。如果TCL追求VR份额,在内容兼容性上可能要有一番苦战。

份额巨大的“其他”

难以置信的是,经过五大主力品牌的瓜分,其他品牌的市场份额依旧有43%,Q1出货总量达98万台。这也从一个侧面论证VR市场远未饱和,有待圈地。

GfK预计未来中国VR市场总量依然会保持增长态势,随着硬件的优化,内容的提升,消费者对于VR体验感的要求也将日益提升,劣质、粗糙、体验感差的产品将逐渐被淘汰。

国内线下体验店分析

3个月是一个分水岭

全国目前有4000多家体验店,开店时间集中在2016年5月到12月,相比于其他行业如餐饮网吧等这种店铺数量并不算多。去年体验店整体共创造了2-3亿左右的票房,产生了约7个亿的2B的销售,目前线下体验店是资金最集中的地方,番禹几家生产厂商销售额均过亿。

该领域利润分配并不均匀,体验店现在能够盈利的大概占到3成左右。3个月是一个分水岭,盈利多集中在开店后三个月时间内,之后部分经营较好的店面持续盈利,大部分店面销额会有明显下滑甚至倒闭。

体验店虽说是当下VR变现的主要渠道,但整体盈利率不高,因为存在诸多问题及障碍,总结为以下四点:

一、商业模式不清晰:现在VR体验店没有摸索出一套成熟的商业模式,还处在探索阶段;

二、内容缺失:没有可以建立客户粘性的内容是现在面临的最大的问题;

三、硬件:硬件沉重,体验感受不好,不能长时间体验;

四、资金缺乏:大部分中小店主都是小成本投入,没有足够的资源和资金支持。

运营模式尚未定型

国内体验店目前运营的设备、方式都还属于早期的摸索阶段。各体验店加盟商虽然都是既卖外设又赚取加盟费,但具体的运营模式及侧重点仍各有不同,差异化路线主要体现在对于经营外设及打造品牌的路线各有不同。

今年“VR体验店+”将会成为一大趋势,主要有餐饮对冲及卖货对冲两种实现方式,主要的经营模式为刷单及会员制两种,大部分都是两种兼有。部分人流旺铺可能会只采取刷单的模式。平台方和体验店之间的合作主要包括以下三种模式:内容运营、运营流水分成及协助开店收入。

两类目标客户

目前VR体验店的消费人群主要有两类——亲子家庭、情侣。

亲子家庭是VR线下体验店的重要顾客群,这类消费者的复购率高,能够达到30%。这一方面是因为家长对VR的认可度高,认为它属于高科技产品,另一方面也和儿童对新事物接受能力强,对VR内容接受度高有关。根据调研,许多商家也在针对儿童推出相应的VR外设,为使家长在儿童体验的时候也参与其中,部分商家还计划引入家庭型的VR游戏及外设。

此外,情侣在VR线下体验店的消费者中也占有一定比重。如今众多体验店都将店址选在人流量密集、休闲娱乐设施齐全的购物中心或大型商场,而这类地点也正是情侣约会的首选。 同时我们发现,情侣间女生对于是否体验VR的决定权更大,男生多听从她们的选择,因此各商家可以考虑在店内设置一些女性类游戏或设备吸引女生体验,进而带动情侣消费。

目前促使消费者在线下进行付费VR体验的因素主要有二,一个是以往体验中感受较好,另一个则是好奇心驱动。此外,内容吸引力不足、体验单价偏高、设备操作复杂、沉重等也是阻碍消费者进一步体验的重要因素。因此,线下体验店需要通过引进优质内容及设备来吸引更多的消费者前来体验。

致体验店从业者的四点建议

VR体验未来发展趋势主要有以下几点:

一、“VR体验店+”将成为2017年主要模式;

二、硬件及软件将会持续升级,这对于提升复购率至关重要;

三、品牌体验店将会持续发展,中高端体验店由于其各方面资源较具优势因此机会更多,但面对消费者尝鲜期已经逐渐过去的形势,无论从运营还是品牌建设等角度而言也都具有一定压力;

四、细分趋势渐显,目前跟多商家开始关注儿童及情侣市场,未来或会有更多细分市场出现。

因此,GfK给体验店从业者四点建议:

一、用心经营,虽说整体而言盈利的体验店比例较小,但根据调研结果显示,店主用心经营的话,盈利的可能性大大增加;

二、注重内容,且内容可以多考虑与本店主要客户群体贴合;

三、善用资源,无论是从店面、软硬件还是运营,都应该积极开拓思维好好利用资源;

四、打造品牌,今年开始品牌体验店的优势将日趋明显,可以考虑从细分角度切入建设。

智东西认为,从销量数据可以看出,VR市场整体相比于去年较为平稳,季节性趋势明显:产品类别上,今年一体机或将继续增多,手机端稍显颓势,且面临品牌、价格市场的洗牌;线下体验店VR+模式兴起,细分趋势渐显,差异化和壁垒设置重要性逐渐凸显,一批小型店面面临淘汰。因此,从业者需要认真规划产品定位,基于合作等方式丰富内容,寻求场景应用,调动既有的行业资源等。

目前来看,VR硬件开发进展良好,游戏更是搭上如火如荼的电竞游戏,前景较为明朗;在三星、HTC等公司的支持下,谷歌Daydream平台初具雏形;线下体验店成为2C突破口,有望发展成重要分销渠道;金融、工业场景应用,体育、社交等内容直播的尝试也有所进展。预计不久的将来,VR整体行业将逐渐兴起,从业者及客户数量都将增加。

下载提醒:如果想收藏本文的报告全文,可以在智东西(公众号:zhidxcom)回复关键词“nc156”下载。

智能内参

权威数据·专业解读 读懂智能行业必看的报告

在智东西回复“智能内参”查看全部报告