本文主要讨论了美国几大科技巨头在2024年三季度的财报表现,包括谷歌、AMD、Visa、微软、Meta、亚马逊和苹果等公司的营收和利润情况,以及它们未来的成长性和市场反应。同时,也提到了中国互联网开户的最新情况。

谷歌的财报显示,其营收和净利润均实现了同比增长,其中谷歌云和搜索广告业务表现出强劲的增长势头。谷歌对于广告的依赖在逐步降低,这是一件好事。

AMD的财报显示,其三季度业绩超出了预期,但市场对AMD的未来成长感到担忧。AMD的估值较高,需要高速且稳定的成长来维持并消化估值。总体来说,AMD的财报表现不错。

作为全球最大的信用卡通道公司,Visa的商业模式是一本万利的。除了新冠疫情时期国际旅行大幅减少的影响外,Visa的营收和利润几乎所有时间都保持稳健增长。其护城河深厚,业绩安全感十足。

微软的营收多样化程度高,各个部门的护城河都很深厚。在智能云业务中,Azure和其他云服务的营收增长强劲。微软称三季度Azure的增长中有很大一部分来自于AI的贡献。不过,微软股价经历了两年来最大的单日跌幅,原因是业绩指引中对四季度Azure营收增速放缓以及资本支出增长较高。

Meta虽然实现了快速增长,但面临一些挑战。其日均DAP增长低于分析师预期,新业务特别是元宇宙和AI的营收增长也不及预期,市场担忧其新业务烧钱。不过,随着经济的改善和利率下降,数字广告需求可能会迎来更快的增长。

亚马逊在降本增效方面做得最好,净利润出现了爆发式增长。其长期的高成长与自由现金流的重视有紧密关系。亚马逊自由现金流是亚马逊成长的基石。

苹果的服务营收持续增长,但受到欧盟裁决的影响,净利润出现下滑。另外,苹果在大中华区的表现不佳,是唯一一个营收同比下降的市场。

目前中国互联网上已经不允许再推广开户的信息。为满足读者的需要,作者仍然组建相关的群聊,提供交流和帮助。这对一些特定群体可能会产生影响。

这次主题谈两个事情,一好一坏。

先说好消息吧(坏消息放在最后再说),

本周除英伟达外,美国最大的几家头部企业都已经公布了三季度财报,但是在各大公司整体营收利润均大幅增长的情况下,市场出现下跌,我对此感到非常高兴,因为利润的增长和价格的调整使得估值在短时间内

变得更便宜了,这

给了

普通人更多的

机会。

这里按照财报公布的时间顺序,看看过去这一周值得关注的巨头在三季度的表现。

谷歌

谷歌三季度营收同比增长15%至883亿美元,净利润同比增长34%至263亿美元,净利润率提升至30%;

其中各个板块包括传统的广告业务和新兴的云业务均超预期增长,谷歌搜索广告和YouTube广告均同比增长12%分别至494亿美元和89亿美元,谷歌云营收同比增长35%至114亿美元。

在非广告业务高速增长的背景下,谷歌对于广告的依赖在逐步降低,这是一件好事。作为对比,微软之所以估值显著高于谷歌和Meta,一个重要原因就是微软的营收多样性是几大科技巨头里最丰富最均衡的。

由于谷歌的财报没有短板,所以财报后谷歌大涨。

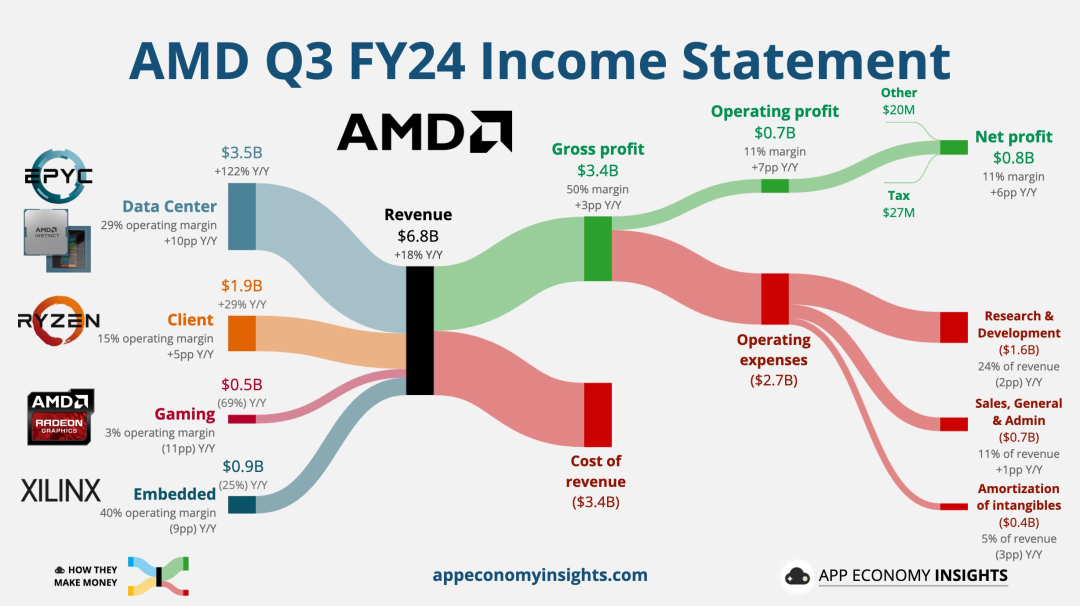

AMD

从三季度本身看,AMD的业绩是超预期的,营收同比增长18%至68亿美元,超出预期的67亿,净利润同比增长223%至7.24亿美元。

其中AMD数据中心业务同比增长122%至35亿美元,说明AMD在AI时代也分到了自己的市场,整体毛利率50%也高于去年的47%,但投资看的未来,AMD对四季度的指引在72-78亿美元之间,低于市场预期,导致市场大跌。目前AMD的估值是比较高的(和英伟达不同),需要高速且稳定的成长来维持并消化估值,因此市场会更在意下一步的成长。但总的来说,AMD的财报还是不错的,至少显著消化了估值。

多说一句,我自己没有配置AMD,因为我觉得英伟达对我来说已经够了,我曾经不止一次在星球和订阅内容中谈过我的一段思考:在第一次买入台积电之前,就曾在AMD、阿斯麦和台积电之间选择,觉得AMD和英伟达同质化较强且竞争力暂时不足,考虑到阿斯麦的产业位置距离AI和应用较远,因此选择了护城河深厚,各家芯片厂商都离不开的台积电。现在回头看,这个选择是正确的(这部分思考可参考往期主题:

三个月获利20+%,我为何看上这家公司?

)。

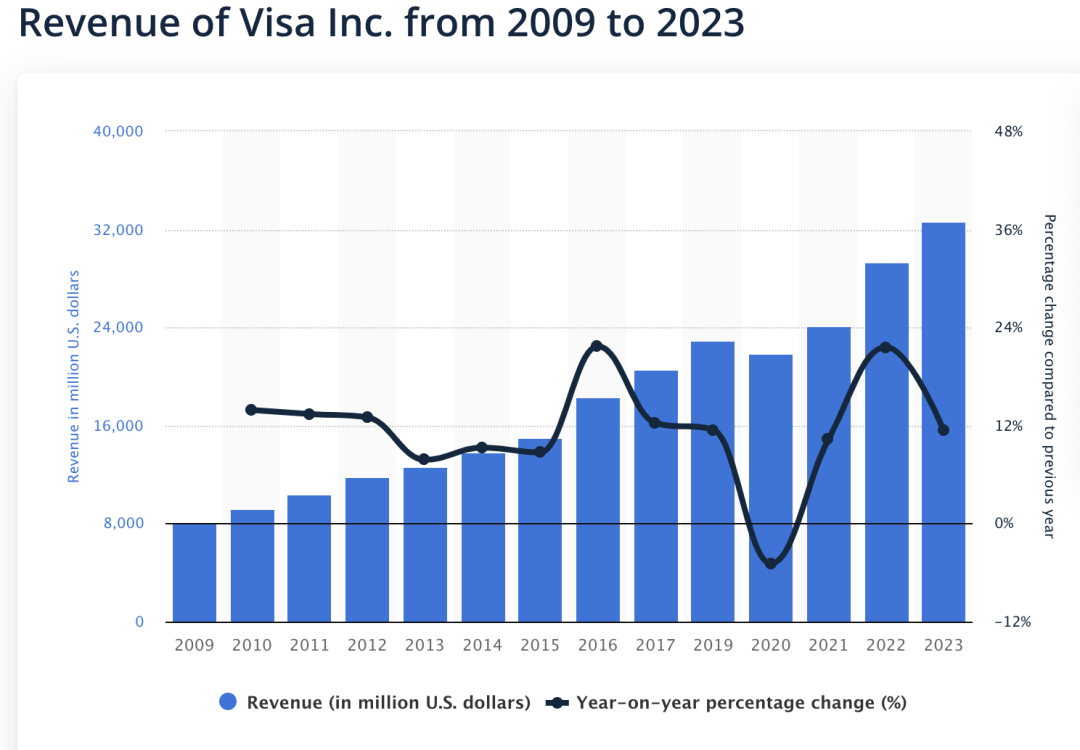

Visa

VISA作为全球最大信用卡通道公司,几乎是一本万利的商业模式,是典型的具有深厚护城河的公司。

除了新冠疫情时期VISA业绩受到国际旅行大幅减少的影响,其余几乎所有时间,VISA的营收和利润都保持稳健增长,这次2024年三季度的业绩依然安全感十足,

三季度VISA营收同比增长11.7%达到96.2亿美元(超预期),净利润同比增长13%至54亿美元(超预期)

,注意这恐怖的净利润率,96.2亿美元的营收里有超过56%是净利润,这就是护城河的重要性。

Visa的长期成长性

Visa的长期成长性

微软

在2024年三季度,微软的营收为655.85亿美元,同比增长16%;净利润为246.67亿美元,同比增长11%。

微软的营收多样化成都很高,不像谷歌Meta高度依赖广告,且微软的每一个部门的护城河都很深厚,所有业务类型在这一季度都取得了很好的增长:

生产力和业务流程部门的营收为283.17亿美元,与去年同期的252.26亿美元相比增长12%;

智能云部门的营收为240.92亿美元,与去年同期的200.13亿美元相比增长17%;

个人计算业务的营收为131.76亿美元,与去年同期的112.78亿美元相比增长17%。

在智能云业务中,三季度Azure和其他云服务的营收增长33%,高于分析师预计的30.4%,也明显强于微软在二季度财报后电话会议上提供的指引区间28%至29%。

微软称,

三季度Azure的增长中,有12个百分点都来自AI,这一比重高于二季度AI贡献的11个百分点。由此可见,AI的应用已经在不断落地,盈利能力有业绩证明。

这样的财报下,微软股价居然经历了两年来最大的单日跌幅,主要原因被认为是业绩指引中对四季度Azure营收增速放缓至31%-32%;以及三季度资本支出加速增长(主要是

AI基础设施投资

)同比增近79%,预计四季度还将环比增加,导致投资者担心巨大的资本支出将会进一步压缩微软的盈利能力。

但总的来说,我认为微软仍然是科技巨头中成长稳定性最强的一家,没有之一(即使英伟达中短期内增速快于微软,但英伟达的长期确定性不如微软),加上微软当前估值并不高,微软的短期急跌对于长期投资者来说都是很好的配置机会。

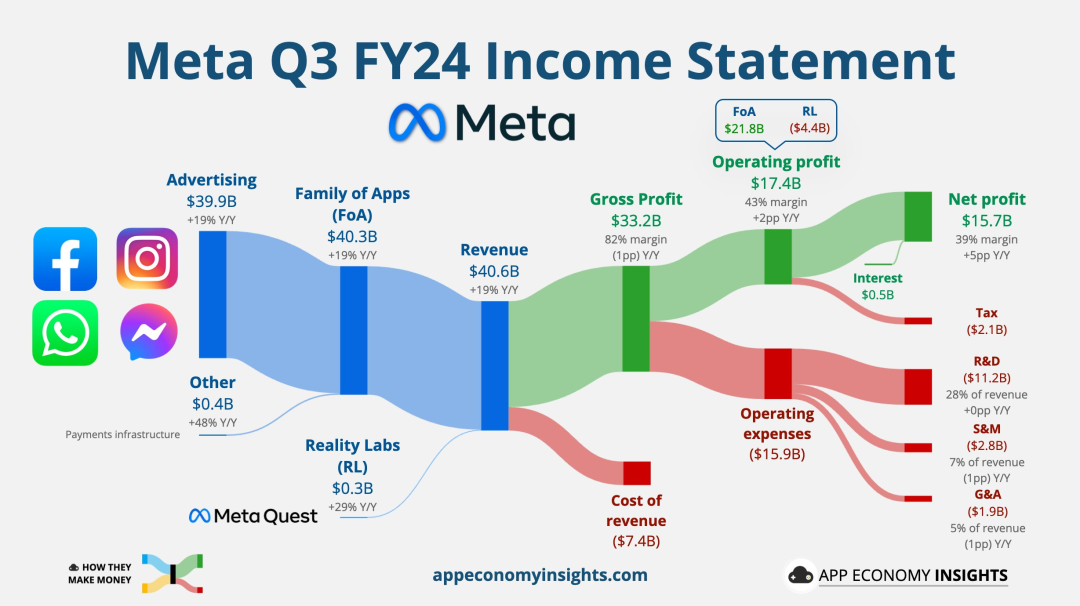

Meta

Meta也实现了很快的增长,在2024年三季度营收405.9亿美元,同比增长19%,三季度净利润增长35%至157亿美元。

然而在这样快的增长数字公布后,Meta经历了财报后的大跌,主要有三个原因:

一是本季度末Meta的日均DAP为32.9亿,同比增长5%,不及分析师预期的33.1亿,Meta的基本盘是社交网络,这个数字下降可能有更深远影响;

二是Meta只有广告营收超预期,其他业务特别是备受期待的Reality Labs(元宇宙和AI)营收同比增长29%至2.7亿美元,低于分析师预期的3.1亿美元,运营亏损44亿美元,不仅增加了市场对于Meta新业务烧钱的担忧,

三是Meta本季度的营收更依赖于广告一项。

我认为Meta作为全球社交网络之王,元宇宙和AI的应用落地已经指日可待,Meta现在预计假日四季度销售额将超出预期,并称其核心广告业务的AI改进取得了显著成效。而且随着经济预测改善,利率下降和消费者支出持续,下一步数字广告需求可能迎来更快的增长。

亚马逊

在2024年三季度,亚马逊的净销售额为1588.77亿美元,同比增长11%;净利润为153.28亿美元,同比增长55%。

从净利润的爆发看,亚马逊是这一季度科技巨头中,降本增效做的最好的一家,因为其他家(典型如微软)在巨大的资本支出之下,利润的增速跑输营收,但亚马逊的利润出现了爆发式增长。

大概在十年前,英伟达和特斯拉还没有成为美国最活跃的个股之前,当时亚马逊的体量还远没有今天这么大,那时的亚马逊就是今天特斯拉和英伟达的角色,亚马逊长期的高成长与贝索斯最重视自由现金流(而非当前净利润)的思想有非常紧密的关系,贝索斯认为财务报表上的利润不是公司的核心能力,一个公司的核心能力是自由现金流 - 你有多少钱能够支付到对未来的投资上去,这才是决定公司价值的最核心指标。

所以我们看到,亚马逊的净利润在2011年到2020年的10年间非常不稳定,但自由现金流每年都是正数,并超过净利润。自由现金流是亚马逊成长的基石,

经过长期高速成长,亚马逊的销售额已经达单季1600亿美元的巨大规模,利润也开始迅速跟上,本季度亚马逊自由现金流高达477亿美元,较上年同期的214亿美元增长123%。

多说一句,过去几周由于我布置美国的软装和家具,在亚马逊上密集下单70多个(其中退货换货三次),不得不说用户体验是真的好,Prime会员物有所值,很多东西当天就送到,绝大多数24小时内送到,亚马逊官方在半夜都有人工客服,只要你满意,他们几乎可以答应你一切不太过分的要求。例如我有一个地毯清洁器,不确定是因为操作失误还是产品问题导致刷子无法转动,这时退货或换货都可以,运费由亚马逊承担,后来由于难以拆卸,在旧产品寄回时多了一笔包装费,后来联系亚马逊也给我报销了。

苹果

在2024年三季度,

苹果营收为949.30亿美元,同比增长6%;净利润为147.36亿美元,同比下降36%。

净利润出现这样大幅度的下降,原因是本季度苹果因欧盟此前的裁决支付了102亿美元的一次性税款,导致净利润出现下滑。

若不考虑这一因素影响,苹果净利润同比增长8.3%。

苹果最值得关注的是服务营收,因为这部分营收的毛利是最高的,持续性最强的,本季度苹果服务营收为249.72亿美元,同比增长11.9%,服务营收占总营收比重继续新高,但增速放缓,勉强维持两位数增长水平。

另外,苹果在大中华区的表现不佳,大中华区也是苹果唯一一个营收同比下降的市场,本季营收为150.33亿美元,低于市场预期的158亿美元,相较于上年同期的150.84亿美元也略有减少。

一个现实是,在美国头部的几家科网巨头中,苹果的成长性

是最弱的,但

换一个角度看,苹果又是最有科技属性的

一个消费股

,

这也许是巴菲特

迟迟到2016年苹果已经熟了之后才开始投资苹果的原因,

但即便如此,他还是在苹果上获取了

巨大

回报。

值得一提的是,包括上述所有公司在内,本季财报的背景依然是美国的超高基准利率,企业是有融资和扩张需求的,这样的逆风背景下获得这样的成绩是很不容易的。在经济不发生衰退,利率稳步下降的背景下,未来一个阶段这些公司的业绩将会令人期待。

每一次财报季对于屡创新高的市场来说都是

一次估值下调的窗口,因为利润增长后,指数的加权市盈率就会相应下降,最终带来的效果就是资产价格增高,但从价值看这个资产甚至在变得越来越便宜,这就是成长的奇妙之处。

好消息说完了,最后谈一下坏消息,我这几天从券商工作人员那里得到最新消息,目前中国互联网上已经不允许再推广开户的信息了,

所以我之前推广过的信息

现在和将来都不会再分享,希望读者朋友能理解;

另外

,中国人开新户也必须持有之前有其他美港股账户的存量证明才行…

总之,

这扇门在以肉眼可见的速度关闭

,但为了满足一些读者的需要,我仍然努力组建相关的群聊,

大家可以就开户、投资、以及其他各种观点在这里交流,我也会在这里尽量提供一些大多数人能用上的帮助和资源。