期货市场的那些事儿

作者:黄劲文、邵任远、袁松

2020

年10月

【编者按】今年是中国期货行业成立三十周年。在新冠疫情全球泛滥,逆全球化和外部环境恶化的严峻形势下,广州期货交易所获国务院和证监会批准正式筹建。加快金融市场改革开放是推动经济转型升级的重要战略。“他山之石可以攻玉”。本文作者在期货的发源地芝加哥有十多年的行业资深经验。通过对美中这两个全球最大的期货市场进行系统地比较和分析,探寻期货市场的经验和教训,解锁期货品种成功的密码,为中国期货市场未来发展提供具有国际视野的参考意见。

本文以连载的形式,在微信公众号“舌尖上的华尔街”首发。谨以本文作为中国期货市场三十周年的献礼,向中国期货人致敬。

第二章 纽约期货交易所的前世今生

一、纽约棉花交易所 (NYCE)与雷曼兄弟(Lehman Brothers)

十九世纪中叶,棉花种植是美国最重要的支柱产业。1861-65年的南北战争就是由蓄奴的南方棉花种植园奴隶主与需要棉花作为工业原料的北方资本家之间的矛盾引发的。

(图2-01:南北战争前的棉花种植园)

(图2-02:美国十九世纪的纺织厂)

1870年,一百位纽约地区的棉花贸易商和代理人在纽约汉诺威广场聚会,联合创立了纽约棉花交易所(New York Cotton Exchange,“NYCE”)。成立的初衷是在当地活跃的棉花交易中建立正式的协会和制定公平的贸易规则。Stephen D. Harrison当选为首任总裁。1871年,NYCE获得纽约州执照,正式开始棉花交易。

(图2-03:纽约棉花交易所NYCE大楼)

NYCE

是纽约地区第一个期货交易所。棉花是第一个进行合约交易的大宗商品。为什么呢?首先,依托东部密集的人口,纽约地区的棉花纺织工业发达,也是棉花出口贸易的重要中转站。纽约成为棉花现货贸易中心。但,这并不是主要原因。

棉花贸易历史悠久。在棉花收成之前,农场主普遍缺乏现金。在南方各州的棉花主产区,商人甚至愿意接受棉花作为交易的支付手段,使棉花成为实际上的货币替代品。棉花现货凭证和贸易合同逐渐成为可转让的商业票据。

从交易现货到可转让的合同交易,这是实现标准化合约交易和中远期交易的重要条件。

纽约棉花交易所制定交易规则,承担买卖双方的信用担保和中介。远期合约的条款包括:商品的品质、产地/生产场家、交易数量、价格或计价方式、交收实货日期和地点、付款方式、买者与卖者等条款。此外,交易所同时享有对会员实行纪律约束的权利。至此,棉花的期货合约才最终形成。

(图2-04:现代化的棉花种植)

进入二十世纪,NYCE开始向棉花以外的其他农产品拓展。NYCE成立了羊毛协会(The Wool Associates),柑橘协会(The CitrusAssociates)和西红柿协会(The Tomato Products Associates)负责这些合约的交易。1966年,冰冻橙汁(Frozen Concentrated Orange Juice,FCOJ)期货在NYCE上市。下一节我们将介绍这个品种以及与之相关的一部经典好莱坞喜剧电影。

现在,本章的主角雷曼兄弟正式粉墨登场。

1844

年,23岁的德国犹太人亨利雷曼Henry Lehman从巴伐利亚州移民美国。他在阿拉巴马州蒙哥马利市定居下来,并开了一家以他的名字“H. Henry”命名的杂货店。随着亨利的弟弟Emanuel和Mayer从德国来投奔哥哥,1850年,亨利把店名改为 Lehman Brothers,“雷曼兄弟”。

(图2-05:Emanuel & Mayer Lehman,雷曼兄弟联合创始人)

在南北战争之前,棉花种植是阿拉巴马州第一大产业,在棉花种植园劳动的黑人奴隶占本州人口的45%。雷曼兄弟经营的杂货店开始接受棉花作为货款。他们由此进入棉花贸易的生意,以实现货款的变现。逐渐,棉花贸易成了雷曼兄弟最主要的业务。

1858

年,随着棉花贸易的中心从南方转移到纽约,Emanuel移居纽约,开设了雷曼兄弟的纽约分店。到战争结束后,雷曼兄弟参与了1870年纽约棉花交易所的筹建,是NYCE创始会员。

从棉花贸易起家,雷曼兄弟逐渐成长为大宗商品交易巨头。到1906年,在Emanuel的儿子PhilipLehman菲利普雷曼的带领下,雷曼兄弟进入投行业务。当年,雷曼与高盛合作,把General CigarCo.通用雪茄公司带上市。由雷曼兄弟保荐上市的著名企业有:百货商店行业巨头Sears, Roebuck andCompany和May Department Stores Company梅西百货商店,便利店 F.W. Woolworth Company,汽车公司The StudebakerCorporation,轮胎公司B.F. Goodrich Co。

(图2-06:菲利普雷曼 1861-1947,雷曼兄弟第二代领导人)

菲利普雷曼1925年退休后,他的儿子波比雷曼(Robert “Bobbie” Lehman)成为家族企业的第三代领导人,继任公司董事长。他带领雷曼兄弟渡过了1929-33年的经济危机,并将公司业务拓展到风险投资。

经过一百多年的发展和多次并购重组,雷曼兄弟在21世纪初成为华尔街第四大投资银行。2008年,雷曼兄弟是美国房地产衍生品最大的发行方和持有者。美国房地产市场的崩盘触发次贷产品爆雷,击垮了雷曼兄弟。而雷曼兄弟的破产引爆华尔街金融的系统性风险,引发了2008年美国金融危机。我们在本书后面的章节会多次提到雷曼兄弟。

二、咖啡、白糖和可可交易所 (Coffee, Sugar and Cocoa Exchange)

咖啡作为欧美的主要热饮料,十七世纪中就开始在英国流行。到十八世纪后期,咖啡随着英国移民流入北美。到南北战争结束后的十九世纪中后期,咖啡馆已遍布美国的各大城市。

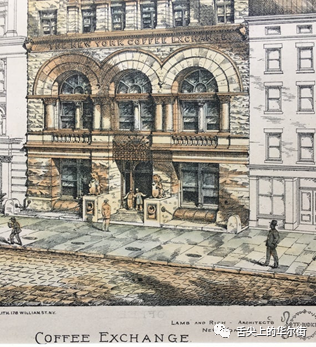

1881

年,咖啡现货价格在投机商的操纵下暴跌,史称“Coffee Crash of 1881”。痛定思痛,1882年,纽约地区的咖啡贸易商组建了纽约咖啡交易所(The Coffee Exchange in the City of New York),制定公平的贸易规则,规范咖啡交易。

(图2-07:纽约咖啡交易所)

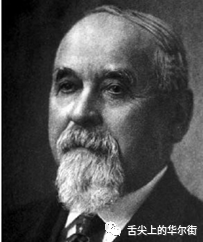

BenjaminGreen Arnold

是纽约咖啡交易所的第一任总裁。咖啡经纪人Joseph J. O'Donohue 是交易所其中一个发起人。他后来成为纽约市的园林局长(NYC Commissioner of Parks)以及布鲁克林-纽约轮渡公司的发起人(Brooklyn-New York Ferry)。

(图2-08:Benjamin GreenArnold,纽约咖啡交易所创始总裁)

纽约咖啡交易所的另一个会员就是大名鼎鼎的雷曼兄弟。据纽约市历史资料,雷曼兄弟至迟在1883年就成为了咖啡交易所会员。这比他们加入纽约证券交易所(New YorkStock Exchange)还早四年。

1914

年,咖啡交易所引入白糖期货,交易所名字也随之改为纽约咖啡白糖交易所(New York Coffee and Sugar Exchange)。(编者:你有没有觉得交易所起名都好直白啊?)同年,清算所(Clearinghouse)开始运营。

(图2-09:纽约咖啡白糖交易所)

1925

年,一家新的交易所,纽约可可交易所(NewYork Cocoa Exchange)成立。可可粉是食品原料,主要用来制作巧克力、可可饮料,以及蛋糕。二十世纪初,巧克力的销量大幅上升,纽约可可交易所应运而生。这是唯一一家交易可可期货合约的交易所。

(图2-10:纽约可可交易所)

在半个世纪后,1979年,纽约咖啡白糖交易所与纽约可可交易所合并。新交易所命名为咖啡、白糖和可可交易所(Coffee,Sugar and Cocoa Exchange)。(编者:起名能不能有点创意啊?)交易所以其英文缩写“CSCE”为人所知。

(图2-11:九十年代的CSCE交易池)

1982

年,CSCE推出了白糖期货期权。(Options on Sugar Futures),

这是美国期货交易所上市的首个商品期权合约

。1986年,可可和咖啡的期权合约也相继上市交易。

三、纽约期货交易所(NewYork Board of Trade)

1998年,纽约棉花交易所 (NYCE)与咖啡、白糖和可可交易所(CSCE)合并。新的交易所命名为纽约期货交易所(New York Board ofTrade, NYBOT)。(编者:这次起名总算是有水平,够高大上了。)

(图2-12:Frederick WSchoenhut,NYBOT董事会主席)

纽约期货交易所的总部在纽约世贸中心3号楼(3 WTC)。作者曾于2001年去NYBOT拜会交易所同行,并参观了交易大厅。“9/11”事件后,3号楼损坏严重,NYBOT迁往附近的国际金融中心(WFC)并与纽约商品交易所(NYMEX)共用同一个交易大厅。

(图2-13:介于世贸中心北塔和南塔之间的3号楼)

(图2-13:介于世贸中心北塔和南塔之间的3号楼)

(图2-14:NYBOT交易大厅)

本世纪头十年是交易所行业并购和公司上市的高峰期。纽约期货交易所在成立仅仅九年之后,2007年就被行业后起之秀洲际交易所(InterContinentalExchange,“ICE”)收购。NYBOT农产品期货版块在洲际交易所内被命名为“ICE Futures US”美国期货事业部,与ICE欧洲事业部的能源期货区别开来。

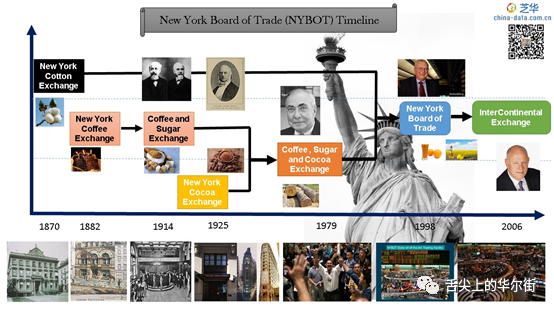

我们把纽约期货交易所100多年的演变,制作成以下的NYBOT时间线,供读者梳理清晰其复杂的历史变更。

(图2-15:NYBOT时间线)

据洲际交易所2019年财报,美国农产品期货板块实现日均交易量442,000个合约,占美国期货市场农产品期货版块的23.2%。对照芝商所(CME集团)的农产品日均交易量145.4万(76.3%)和明尼苏达谷物交易所9000个合约(0.5%)。

以下是ICE US目前上市的主要农产品期货和期权合约:

|

ICE

美国农产品期货

|

|

|

|

Contracts

|

期货合约

|

交易代码

|

|

Canola

|

菜籽油

|

RS

|

|

Cocoa

|

可可

|

CC

|

|

Coffee

|

咖啡

|

KC

|

|

Cotton

|

棉花

|

CT

|

|

Frozen Orange Juice

|

冰冻浓缩橙汁

|

OJ

|

|

Sugar

|

白糖

|

SB

|

(表2-01:ICE美国农产品期货)

四.延伸阅读:纽约期货交易所记录片【交易池】

演绎华尔街风云的电影很多,有【Wall Street】(华尔街)、【The Wolf of Wall Street】(华尔街之狼)、【The Big Short】(大空头)和【Inside Job】(监守自盗)等好莱坞大片。

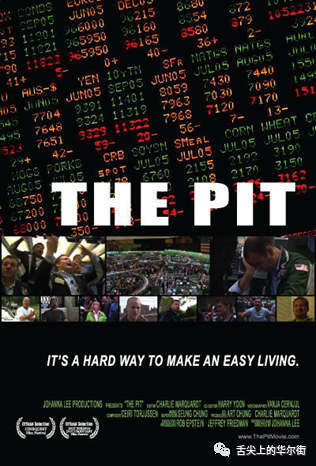

相对而言,以期货交易为背景的电影很少。因为期货本身太专业,它们的知名度和票房纪录都很低,属于冷门片子。不过,相信国内的期货从业者和投资者应该有浓厚的兴趣。现在给读者介绍的是一部纪录片,名字叫 --“交易池”!

“The Pit”,这部2009年的纪录片,在国内被非专业人士翻译成了“纽约期货交易所”。电影聚焦在纽约商品交易所(NYBOT)的咖啡期货(Coffee Futures)交易池。通过对九名场内交易员(Trader)和两名助理交易员(Runner)的采访,展现了公开喊价交易的混乱和紧凑的节奏。这部60分钟的纪录片有大量的真实交易场景,让观众得以在零距离观察不为世人了解的期货交易池。细心的朋友可以通过交易池里公开喊价的交易手势,从电影里解读交易对手之间实时报价、还价和成交的场景。

(图2-16:The Pit,交易池,2009年纪录片)

大家如果看过讲述中国企业家曹德旺投资美国建厂的纪录片“American Factory”【美国工厂】,会发现有一个特点,整部片子都只记录被采访对象的讲话、工作和生活情景。没有主持人和解说人。导演让观众自己去看和分析判断,不进行任何观点诱导。纪录片【交易池】也是这种风格。电影采访了九名交易员,分别是Joseph 'Hollywood' DiGiso,Jon 'Stiffy'Stefanick,Sean Walter,Jon'Witz' Horowitz,Paul 'Seal' Sealock,Rich Blake,Dave Martin,Paul Digiso和女交易员Jeanette 'Gert' Young。还采访了两名穿黄马甲的Runner,交易员助理Steve Rizzo 和Alex Plonski。

在影片里,NYBOT咖啡期货交易员们向观众展示了他们真实的工作和生活。很多人以为他们一天只需要工作四个小时就赚得盘满钵满。但是,看过电影就知道交易池里生存是残酷的丛林法则。每天上午9:15到下午1:00的3小时45分钟,对体能的消耗就像打一场体育比赛,普通人根本承受不了。

交易员需要对不完全的信息迅速做出决策,一天上百次之多。一堆人在大喊大叫,在快速做各种手势,墙上的价格在迅速变化,还有CNBC财经频道不断推出热点新闻,一般人大脑怎么反应得过来?交易瞬间产生的盈亏,对精神的消耗更是只有抗压能力极强的人能顶得住。

(图2-17:2009年纪录片【交易池】截图)

交易员不一定有高学历或者是书本意义上的聪明人,但是无一例外都有street smart, 街头智慧。他们敏感的嗅觉、快速响应的能力、大胆的冒险精神、和止损时的决断,是白领职场人和电子交易员中非常少见的。

JonStefanick

,是咖啡交易池里唯一的高材生,哈佛大学经济学专业毕业。他也是大学橄榄球队队员,体能和抗打击能力极强,绝不是文弱的书呆子。

影片采访的交易员都是“Local”,自营交易会员。他们用自有资金交易,对自己交易的盈亏负责。成功的交易员像绰号叫“好莱坞”的Joseph DiGiso,拥有郊区的大别墅,开法拉利跑车。混得不好的DaveMartin,交易亏损了六万美元,现在每天下午去兼职,挣10美元一小时。交易池上还有一些broker,他们为客户提供交易撮合服务,挣佣金。