基本预判:

铜价经常被认为是全球经济健康与否的晴雨表,因此有着“铜博士”的绰号。在2016年1月15日到2017年12月28日之间,随着中国经济增速反弹,巴西和俄罗斯等新兴市场国家开始从衰退中复苏,同时全球其他地区经济表现出色,铜价大涨72%。但是今年,铜价与去年高点相比下跌了大约5%,铜期权的下行风险似乎超过价格的上涨风险。下面我们来看看铜的供需情况,以及可能的轨迹。

中国:铜最关键的需求来源

部分人士可能会有些困惑:为什么中国经济增长稍微好转就会在铜市产生如此巨大的反应?毕竟,中国经济增速从6.7%到6.9%(图1),这种改善看起来微不足道。

对于这个问题我们可以提供以下原因分析。首先,中国每年消耗全球40-50%的铜矿,使其成为全球铜价的一个重要决定性因素。其次,中国经济增速从2011年的11%降至2016年的6.7%,导致出现对更大范围和更深层次经济减速的担忧,而这种担忧没有演变成现实,因此引发铜等工业金属价格的反弹。另外一个我们认为更加具有意义和更加可信的原因,就是中国官方GDP未能完全体现2011-16年经济放缓以及之后反弹的程度。

图1:铜市对中国经济增长好转反应过度吗?

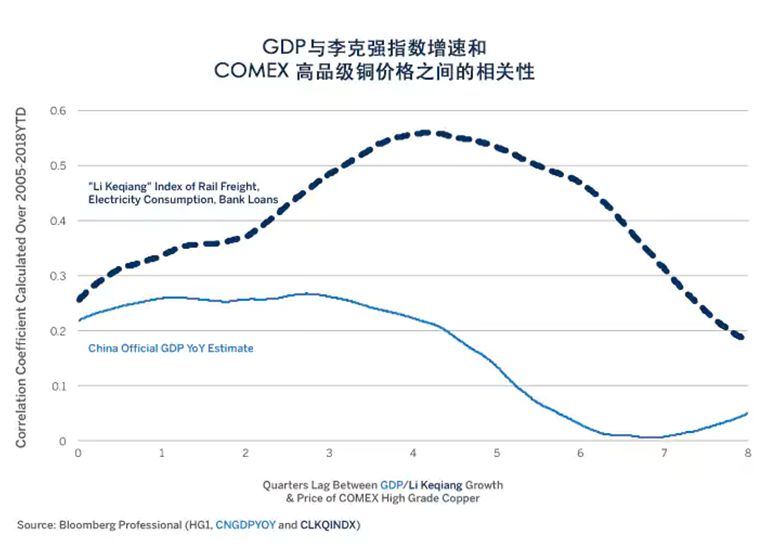

用于计量中国GDP增长的另一个替代和更狭义的指标是李克强指数,该指数主要计量银行已发放贷款、耗电量和铁路运货量的变化,显示中国经济增速从2011年的20%下降至2015年的2.5%左右,然后在去年反弹至12%左右。即使以中国国家总理李克强命名的这个指数没有包括中国的服务业表现,它也可以相当准确地反映中国工业部门的加速和减速期,这与铜和其它原材料的价格具有密切的关联性(图2)。

不出意料,铜表现出来的与李克强指数的相关性要比与中国官方GDP的相关性强许多(图3)。因此,铜投资者最关心的问题是:接下来中国经济的增速将会如何?答案可能未必那么让人舒心。中国不仅面临与美国展开贸易战的可能,内部也同样问题多多,包括趋于平坦的收益率曲线——通常是经济减速的标志——以及庞大的债务水平。

图2:铜价通常比李克强指数滞后3-6个季度

图3:相比官方GDP,李克强指数对于铜价一直是一个更好的指标

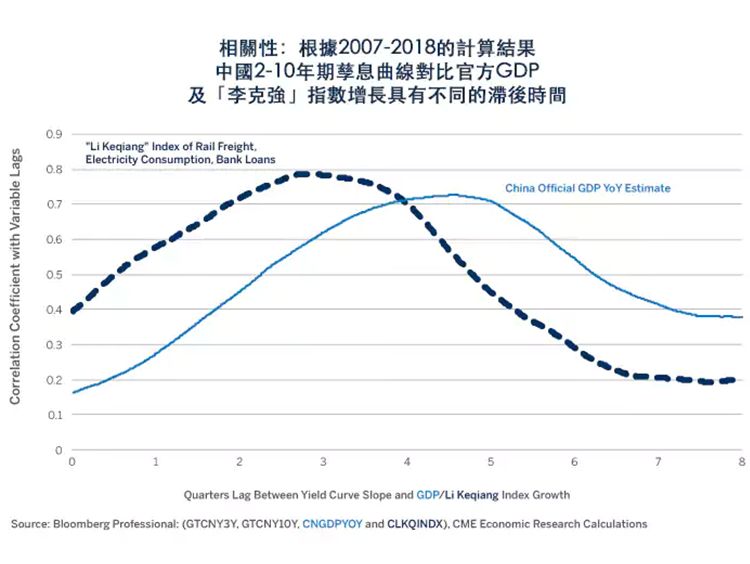

中国收益率曲线与李克强指数的未来变化高度相关,高达0.7-0.8,并且提前2-4个季度(图4)。目前的收益率曲线预示无论是官方GDP还是经济表现的替代指标李克强指数都会在未来出现放缓(图5)。此外,中国庞大的债务水平也会影响增长。

图4:中国的收益率曲线一般比增速提前2-5个季度。

图5:中国相对平坦的收益率曲线可能预示着未来增速放缓。

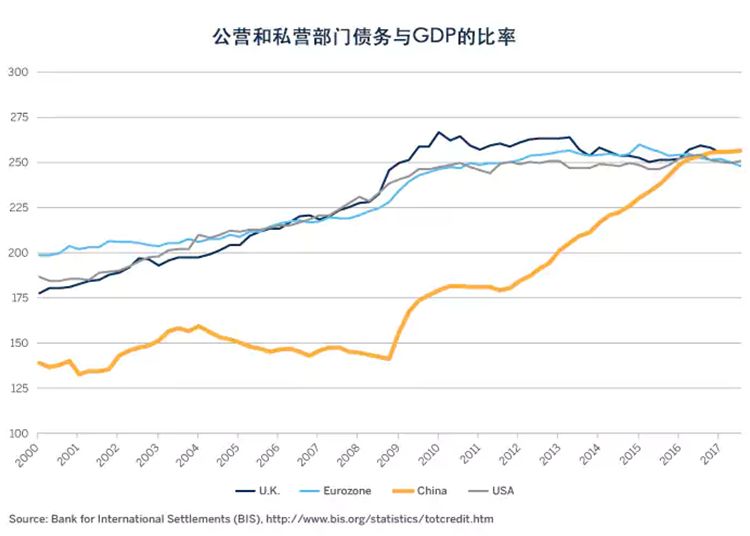

若中国确实由于高债务水平、信贷条件收紧(如相对平坦的曲线所证实),重心从工业化向更高质量增长的转变,或与美国的贸易争端而出现增长放缓,这对铜可能将是一个坏消息。 回到2009年,当时中国开始加大杠杆,债务增加推动经济增长,抵消了西方国家金融危机造成的负面影响。随着中国实现的增长水平越来越高,额外的杠杆不再能够提升经济产出,因为新的贷款主要被用来为原来的债务提供融资,而不是产生新的投资活动。总体来看,中国的债务水平与美国和欧盟国家相似——如果以强劲的经济增长为目标,这应该不是各国希望加入的对象(图6)。

图6:中国的负债率已经达到西方国家水平。

上行风险:美国经济增长、赤字和美元

虽然中国给铜带来的主要是下行风险,但是我们认为,同样存在大量上行风险,而其中主要是来自美国,不过可能不是很多人预计到的原因。减税和增加支出相结合可能在今年和明年提升美国经济增长。美国国会预算办公室(CBO)估计美国2018年的增长是3.0%,与前几年相比明显好转。如果美国增长真的达到或超过这个目标,可能会对铜价起到支撑作用,但是美国的事件可能引发铜价反弹的主要原因不在此。

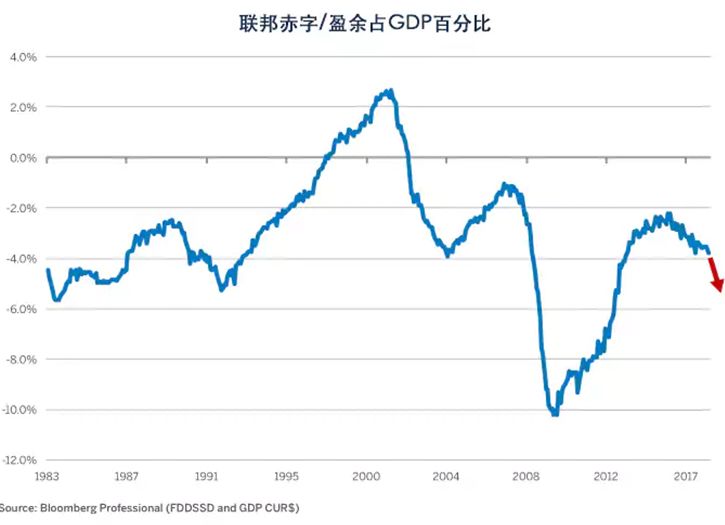

除了暂时推动增长外,减税和增加支出相结合将会引爆美国的预算赤字(图7)。美国预算赤字已经从2016年占GDP的2.2%上升到现在的3.8%,并且这些数字还没有反映出最新的减税和增长支出。预算赤字扩大,加上大部分其他国家普遍在控制或不断压缩财政赤字,可能使美元承受下行压力。请注意图8中“双赤字”(贸易+预算)规模和美元指数水平之间的相关性。这种关系不成立的唯一一次是从2009年到2013年。在此期间,美国财政状况恶化但美元并没有崩盘,只是因为同时期几乎所有其他国家的状况也出现恶化。一般来说,美联储加息预示着美元走强,但美国相对于欧洲、中国以及其他地区和国家的财政恶化,将置美元于不利的境况。美元贬值对于商品价格来说是个利好。

图7:到2019年美国赤字占GDP的比重可能从2016年的2.2%和现在的3.8%上升到5.5-6.0%

图8:除2009年危机外,“双赤字”上涨通常意味着美元下跌。

也就是说,铜投资者应该警惕,不要期待美国经济增长或美元贬值在长期内形成太多支撑。首先,国会预算办公室表示到2020年美国增长将放缓至仅有1.8%,如果美联储按照类似于目前的力度继续加息,收紧的货币政策将抵消掉大部分的财政刺激。也就是说财政刺激的效果会被货币政策抵消。此外,事实可能会证明,对于铜价来说中国经济增长要比美国经济增长或美元价值更加重要。