掘金次新股

随着证监会的监管越来越严格,市场的规则也越发健全,我们认为接下来的股市机会越来越大,尤其适合长期持有优质公司,独角兽研究将带您一同挖掘优质公司的投资机会。

作者|曹柳龙、陈杰

来源|广发证券

编辑|独角兽智库

一、A股并购重组市场概览

1.1 A

股并购规模大幅提升,中小创成并购的主战场

2013

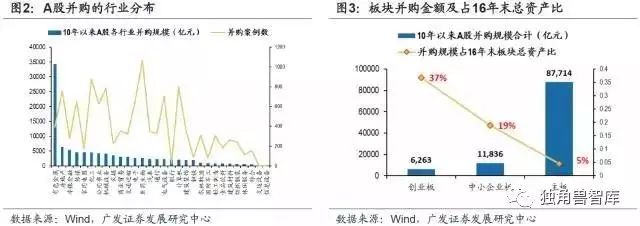

年以来,A股上市公司的并购重组进入爆发式增长阶段。由于经济增长放缓,上市公司寻找新业务增长点的需求显著提升,同时,A股上市公司普遍具有较高的估值溢价,这为外延式并购的大规模增长奠定了基础。2013年A股整体发生并购案件1226起,合计金额5116亿;到了2016年,A股整体发生并购案件2127起,合计金额接近2万亿;16年A股并购案件数约为13年的两倍,并购金额规模接近13年的4倍;

中小创是A股并购的主战场。从并购的行业分布来看,2010年以来,有色金属、地产和非银金融等行业的并购规模较高(但并购案件数不大,即单个并购标的交易价格较高,这或许与行业属性有关),而信息设备、交运设备和休闲服务等行业的并购规模和并购案件数均较低;从并购的板块分布来看,中小创是A股并购的主战场,2010年以来,创业板累计并购金额6263亿元,占16年末创业板总资产的37%;中小板累计并购金额约1万亿,占16年末中小板总资产的19%;主板累计并购金额超过8万亿,仅占16年末主板总资产的5%。虽然从绝对规模来看,主板的并购金额远超中小创,但从并购金额占板块资产比重的角度来看,中小创无疑是并购重组的主战场,中小创的业绩受并购重组的影响相对更大。

1.2

并购重组法律法规体系逐步完善

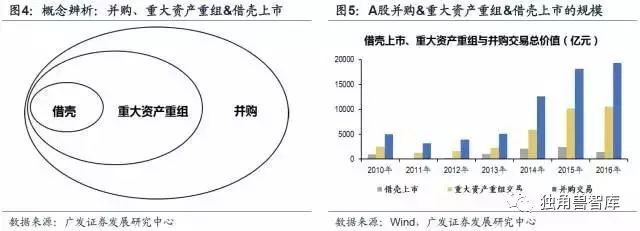

并购重组涉及3个重要的概念:并购、重大资产重组和借壳上市,这些概念既有联系也有区别:

并购:上市公司的并购业务主要包括收购、重组、股份回购、合并、分立,涵盖面比较广泛;

重大资产重组:购买、出售的资产总额占上市公司最近一个会计年度报告期末资产总额或营业收入或者期末净资产额的50%以上;

借壳上市:在重大资产重组的基础上,如果以上财务指标占比超过100%,则属于借壳上市,严格按照新股发行标准执行。

并购、重大资产重组、借壳上市属于包含关系,借壳属于重大资产重组的一部分、重大资产重组属于并购的一部分。2010年以来,A股上市公司累计发生的并购规模为6.7万亿,其中,属于重大资产重组的部分为3.4万亿(占50.8%)、属于借壳的部分为0.8万亿(占12.3%)。

在股权分置改革后,为了规范日益增多的上市并购案件,并购相关的法律法规也在不断完善。2008年,证监会颁布《上市公司重大资产重组管理办法》,用于调整和规范重大并购活动中的法律关系;2011年,证监会修订《上市公司重大资产重组管理办法》,首次明确借壳上市要求与IPO趋同;2013年,证监会颁布《关于在借壳上市审核中严格执行首次公开发行股票上市标准的通知》,进一步明确借壳上市的制度,即“与IPO标准等同”;

在2015年牛市期间,A股外延式并购规模达到了历史高点,但也不断暴露出诸如商誉快速增长、忽悠式并购、跨界并购进行概念炒作、炒壳卖壳等一二级市场套利的行为,有鉴于此,2016年9月,证监会修订《上市公司重大资产重组管理办法》,完善借壳上市的认定标准:规定借壳上市不得进行配套融资、并购后主业发生根本变化、受处罚的上市公司不得进行借壳等,本次修订将给“炒壳”降温,促进市场估值体系的理性修复,继续支持通过并购重组提升上市公司质量,引导更多资金投向实体经济。

二、16年新政进一步修补制度漏洞,并购市场将去伪求真

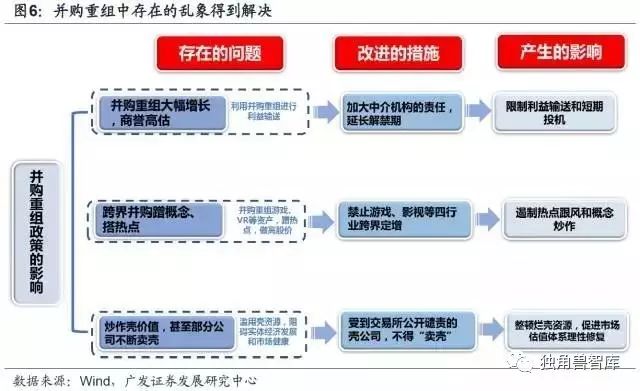

并购重组政策不断完善,夸大并购价格进行利益输送(导致商誉畸高)、跨界并购进行概念炒作以及炒“壳”卖“壳”等行为得到有效遏制。

2.1

遏制商誉快速增长,规避商誉频繁计提减值损失对业绩的冲击

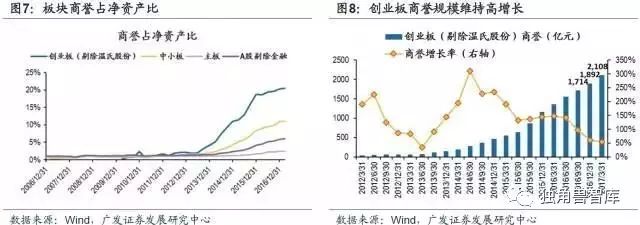

创业板商誉规模巨大,商誉增速依旧处于高位。在并购交易中,支付对价的公允价值高于被并购资产公允价值的部分,计为商誉;在大类板块中,创业板的商誉占资产比处于高位,已经超过20% ;创业板商誉增速从15年开始不断下行,但即使是17Q1的低点,商誉增速依旧在50%左右的高位。

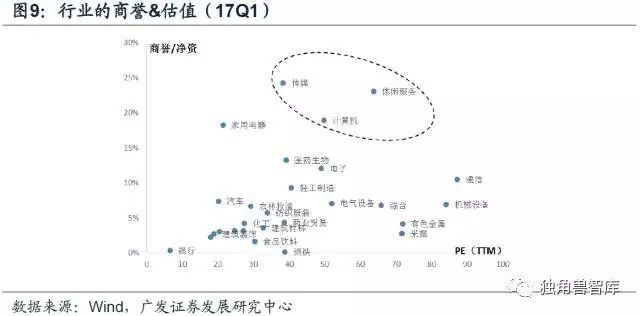

商誉减值风险存在于那些商誉占净资产比重较大、估值较贵的行业之中,目前来看传媒、休闲服务和计算机是商誉减值的高危行业。

针对这一问题,在去年修订的《上市公司重大资产重组管理办法》中新增了如下规定,能有效遏制住并购中定价过高的问题,有效降低商誉规模:

上市公司重大资产重组因定价显失公允、不正当利益输送等问题损害上市公司、投资者合法权益的,由中国证监会责令改正,并可以采取监管谈话、出具警示函等监管措施;情节严重的,可以责令暂停或者终止重组活动,处以警告、罚款,并可以对有关责任人员采取市场禁入的措施。

同时,《上市公司重大资产重组管理办法》趋严,在一定程度上,本身就能对上市公司的并购行为进行一定的限制,防止忽悠式并购以及炒作式并购。

2.2

限制纯概念炒作式的跨界并购,使企业并购更注重于本业经营

部分没有业绩支撑的上市公司,为了做高股价方便大股东减持套现,经常会通过跨界并购的方式,装入市场热点行业的相关资产来“蹭概念”,部分装入的资产和公司主业可能没有任何联系,此类并购对于上市公司的业务协同没有太大的帮助,仅仅是大股东进行市值管理的工具。

很多公司会通过跨界投资收购等业务,成功涉足当时“爆炒”的VR、游戏、影视、PPP等概念,几次成为市场热炒的明星概念股,然而牛市过后却发现并购难以兑现业绩,只是“一地鸡毛”。

针对这一问题,在去年修订的《上市公司重大资产重组管理办法》中新增了如下规定,增加上市公司跨界并购的难度,以及,限制上市公司过度跨界并购:

上市公司收购的资产可能导致上市公司主营业务发生变化的,应当视为借壳上市。

同时,去年5月,证监会也已经叫停了上市公司的跨界定增,涉及互联网金融、游戏、影视、VR四个行业,也能有效遏制传统行业上市公司进行跨界并购“蹭概念”的行为。

2.3

规范炒“壳”卖“壳”的行为

由于A股上市需要较长时间的排队,市值小、盈利能力差、股权分散以及负债率较低的公司常常会作为壳资源受到市场追捧。最近几年,壳资源被不断炒作,上市公司即使业绩很差股价也可能在短期内飙升,使得股市资源配置的效能被大幅削弱。部分公司甚至在几年内被连续借壳,通过借壳的方式来进行一二级市场的套利,严重扰乱金融市场秩序。

针对这一问题,在去年修订的《上市公司重大资产重组管理办法》中新增了如下规定,可以有效限制“烂壳”的炒作:

上市公司及其最近3年内的控股股东、实际控制人不存在因涉嫌犯罪正被司法机关立案侦查或涉嫌违法违规正被中国证监会立案调查的情形,但是,涉嫌犯罪或违法违规的行为已经终止满3年,交易方案能够消除该行为可能造成的不良后果,且不影响对相关行为人追究责任的除外。

三、并购重组政策对A股的影响:创业板业绩或回归内生性增长

3.1

创业板业绩受并购重组的影响较大

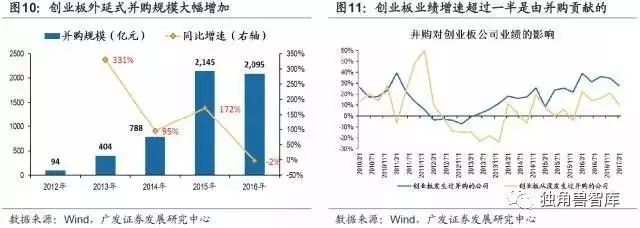

创业板业绩增长超过一半是由并购重组贡献的。创业板的并购规模也是从2013年开始爆发式增长的,2013年创业板并购规模404亿,相对2012年扩大了4倍,2015年创业板并购规模2145亿,相对于13年进一步扩大了5倍;在创业板并购大幅增长的同时,创业板业绩增速也进入了一个高速增长期,而且,创业板业绩增长有超过一半是由外延式并购贡献的:我们把创业板公司分为“发生过并购的”以及“没发生过并购的”两个组合,可以看到,“发生过并购的创业板公司”的业绩增速,长期高于“没发生过外延式并购的创业板公司”,特别是从2015年以来,“发生过外延式并购的创业板公司”业绩增速约为“没发生过外延式并购创业板公司”的一倍以上。

3.2

创业板业绩或回归内生增长

由于并购重组审核趋严以及再融资监管(特别是定增)趋紧,预计未来创业板外延式并购的规模将继续下滑,创业板业绩增速也将进入下行周期,创业板业绩或越来越依赖于内生性增长。创业板外延式并购的高速增长期已经过去:2015年创业板外延式并购规模2145亿元,同比增速高达172%,但2016年创业板的外延式并购规模已相比2015年出现小幅下滑。