本体检报告所有数据均由wind下载自动计算完成,本文采用的部分财务分析算法与广泛使用的方法存在着较大的差异,其目的为更好的透视企业,但由于会计科目以及完全忽略基本面信息等原因的限制,结论可能与事实存在着较大的差异,仅供读者参考

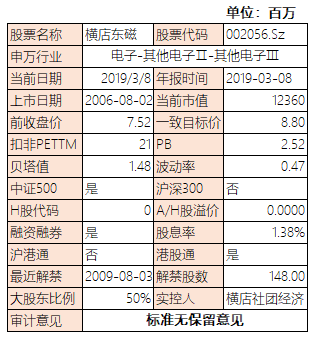

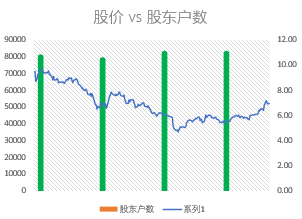

下表户均持股金额为剔除前十大股东持股之后的金额,比传统户均持股更加准确

评:机构略退散户略进

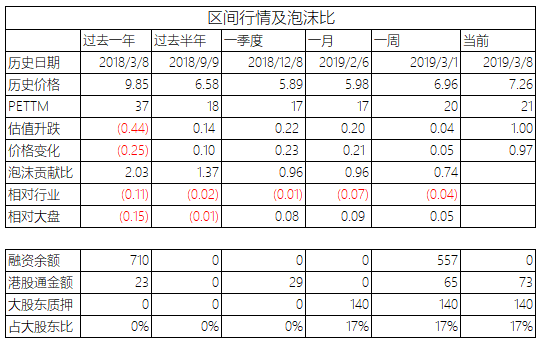

下表泡沫贡献比旨在衡量股价变动来源是估值变动还是业绩推动,泡沫贡献比与业绩贡献之和等于1

评:较大幅度跑输大盘与同行,对股价下跌承担过多责任的是估值,外资兴趣不大

评:历年分行业可以看出原来的主业已经占不到5成了

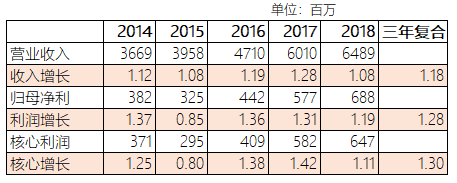

评:比成长股增长的差、比价值股增长的好

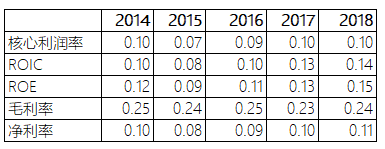

评:每个数字都差不多是历史最好水平,赞

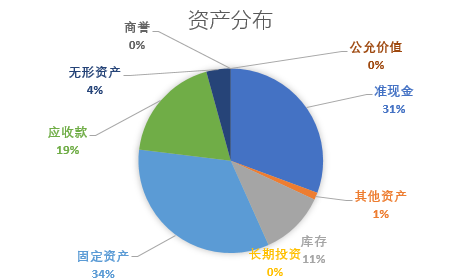

评:图形与色彩还行

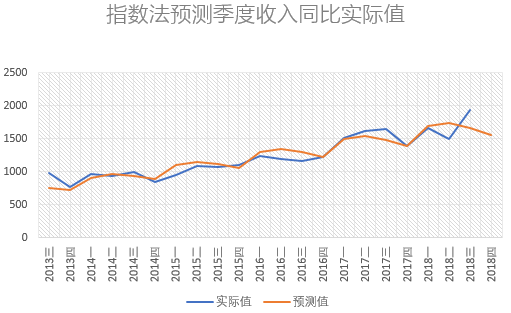

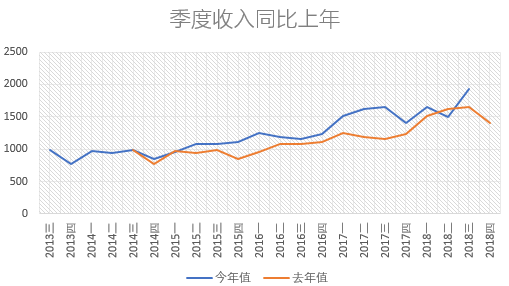

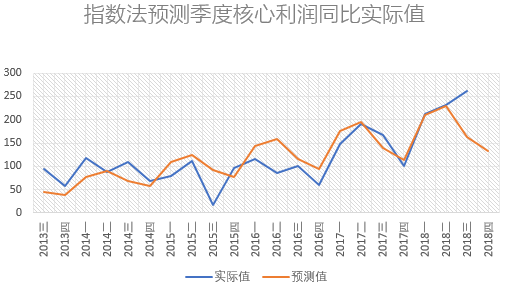

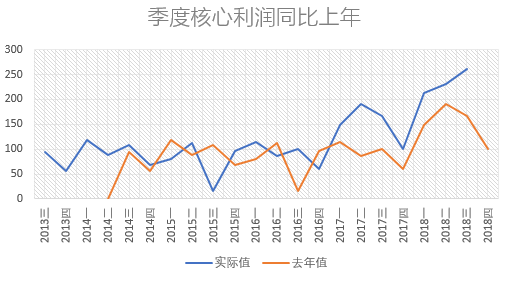

下面指数法预测法采取历史时间序列预测业绩,旨在观测实际业绩与趋势的对比

评:收入与核心利润都在突破趋势的束缚

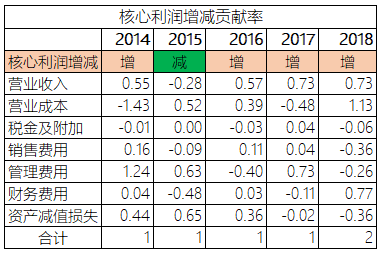

下表旨在分拆核心利润增减的贡献来源,更好认识企业利润驱动力

评:应收增长基本都是大头

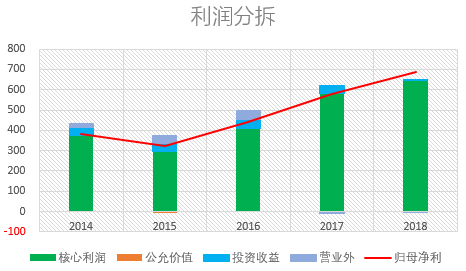

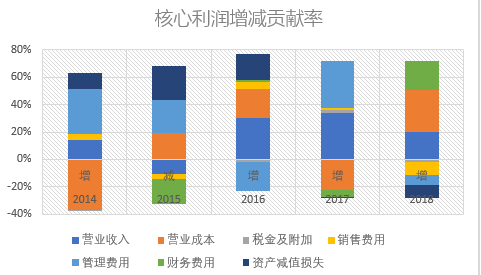

下图用图形化表现前表,纵坐标0以上为正贡献,0以下为负贡献,更直观

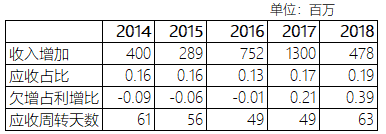

下表计算企业新增利润由新增应收款创造的比例,旨在发现试图通过放账促销做高利润的行为

评:这个可以有两种解释:做多点利润、或者是生意难做钱不好收了

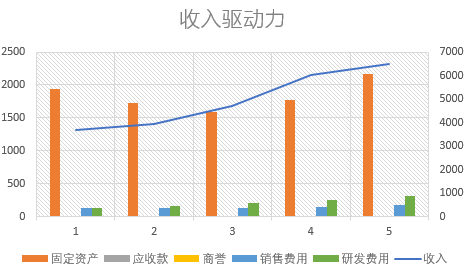

下表汇总可能驱动收入增长的几个因素变化,旨在通过观察过去数据,预判未来收入可能增长的途径

评:拼产能的制造业

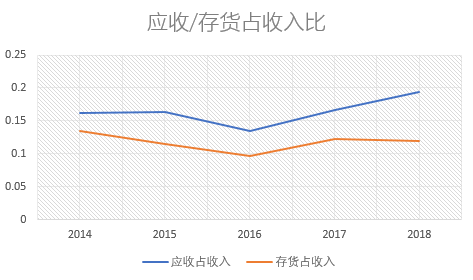

评:趋势似乎不太好看

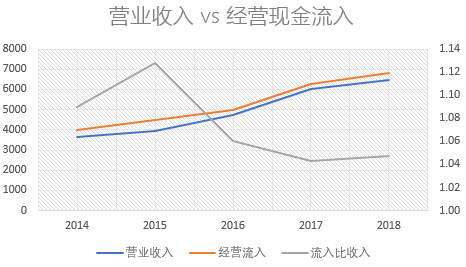

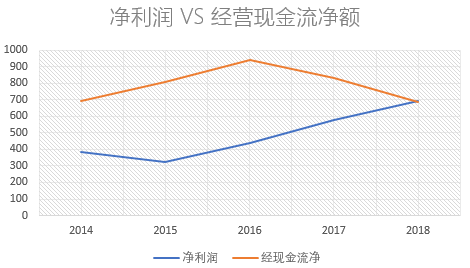

评: 现金流不算差吧

评:统统往差的方向在走

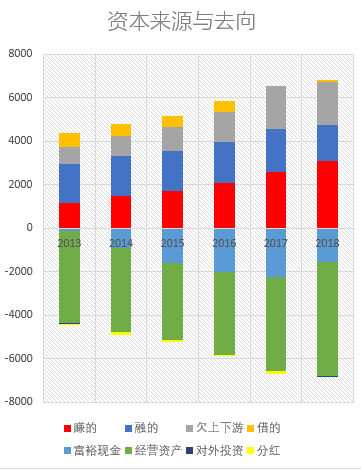

一个老板弄个公司脑子里想啥呢?从哪里弄钱、弄来的钱去干啥就这两件大事。那从哪里可以弄到钱呢?赚、融、借、欠就这四招,弄来的钱能干啥呢?投主业、对外投资、账上趴着、分红。下表就用来说明这公司过去几年上面这几件事是咋弄的

评:靠赚钱把黄色欠债的大帽子基本拿掉了,在教科书里毛都不算

啥,但是在大癌股算是罕见的优等生了吧

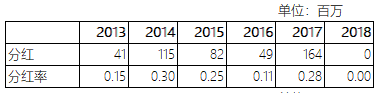

评:比较抠门,当然也许是因为要钱去投资

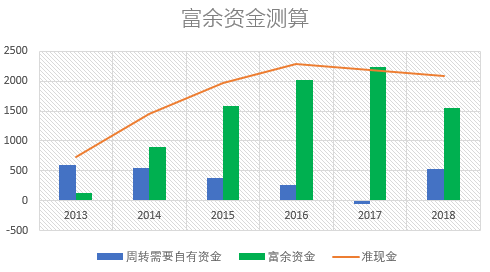

下图富余资金的测算是指企业账面准现金扣除企业一个营业周期内所需要的资金净额之后多余出来的资金,该测算是大致估算,不存在准确金额,仅供参考

评:图形一年好过一年的势头在18年开始反转了

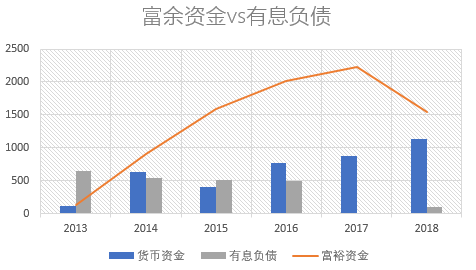

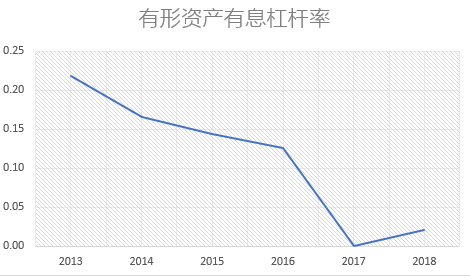

评:不差钱,多了的那一点有息负债不知道是为啥

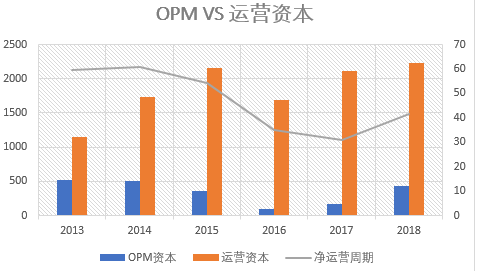

OPM是上下游欠款的净额,负数表明欠别人多过别人欠款,意味着企业占用了上下游资金,正数表明企业占不了还需补资

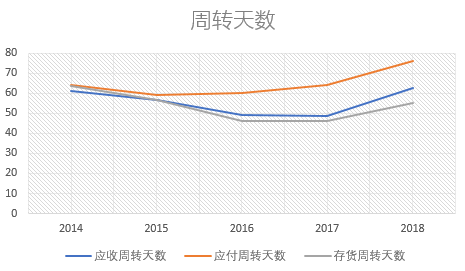

评:蓝色图形在反转上升

评:触底反弹应该是个假反弹

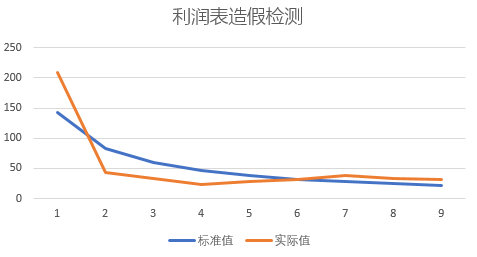

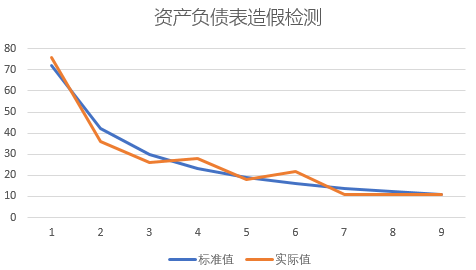

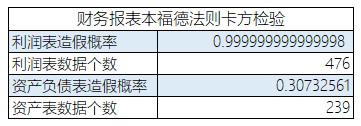

本节采用国际公认的本福德法利用统计学卡方检验,检验财务报表不符合本福德分布的概率,本节选取的数据利润表为过去六年的季报,资产负债表为过去六年的年报。检验作假概率高并不代表本年年报存在造假行为,因为:第一本检验检验的是过去六年的整体结果,第二造假概率为财报数据不符合本福德分布的概率,现实中财务报表本身也并非一定完全复合本福德分布,因此,造假概率需要用模糊的认识看到这个精确的结果

评:不太像个实在人

行业综合排名旨在模糊了解该企业在同行中的排名,所用评价标准为本文前述信息,该排名忽略基本面定性信息,不代表真实排名,仅供大概参考

该企业在申万行业三级其他电子全部33家企业中综合排名

第3名

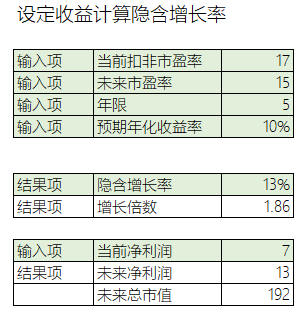

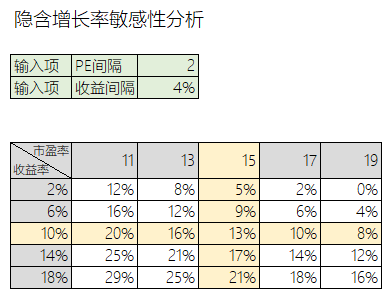

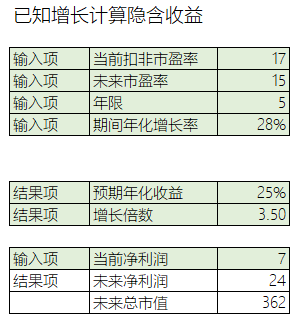

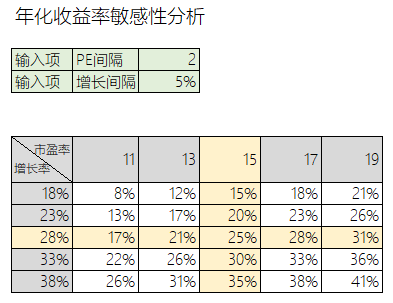

本估值以假设已知未来5年后市盈率以及目标投资收益率来测算隐含所需增长率,以及已知未来5年年化增长率来分析隐含投资收益率,请注意:为了简化计算,以下估值过程不包括分红,觉得有必要的请自行代入计算。

特别提醒:该估值忽略一切基本面信息,粗略计算仅在于把模糊的认识更细致一点而已,并不代表您将真实获取的收益

评:如果您投资希望取得年化10%的收益,那么未来五年如果保持不低于13%的增幅,且届时市盈率不低于15的话,您可以实现这个目标

评:如果您的目标回报超过18%,未来市盈率保持15的话,需要年化增长需要达到21%!

评:如果未来五年都以18年的增速前进、届时市盈率保持不低于15的话,您可以得到的年化收益是25%

评:五年后市盈率低于11、增速低于18%,您还能赚8%