作为大数据时代的“独行侠”, Splunk是机器数据领域的绝对龙头。传统的IT选型,企业通常会找三家左右的供应商进行PK,但对splunk中国客户而言,却并非如此。splunk中国客户主要分为两大类,除了必须招投标的一类客户外,另外一类客户基本上没有选型一说,当期目前市场上splunk没有竞争对手。

1.1. 客户、收入稳定增长,FY2020Q1财务表现低于预期

公司收入稳定在35%的增长,客户增长绝对值得以保持,世界百强企业的覆盖率达到92%,产品续费率高达95%,毛利率高达80%,每年稳定创造现金流,non-GAAP基准下公司净利润增速高达50%以上,以上要素是公司股价多年持续走牛的主要因素。但是由于FY2020Q1数据的公布,公司股价遭遇较大的抛压,几大因素显示了公司未来存在一定的不确定性。FY2020一季度毛利率、non-GAAP净利润以及现金流的下滑引起了市场对公司经营上的担忧。另外公司取消了软件永久使用权的购买选项,这有可能成为公司未来续费率下降的一个伏笔。公司FY2020收入指引的下限只有23%,低于过去几个季度的35%。

总体而言,公司基本面表现强劲,但是从近期的季报可以看出公司短期经营存在一定的不确定性。

1.2. 机器数据领域绝对龙头,成长前景较好

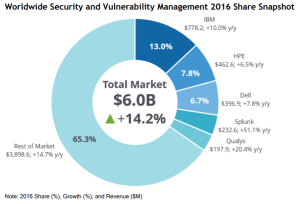

公司是机器数据(非结构化数据,主要为各种电子设备的工作日志)领域的绝对龙头,目前市场上仍然未能找到一家非结构化数据检索、处理、分析能力能与公司匹敌的企业,甚至都不具备能够灵活处理机器数据的企业。而据IDC分析2020年非结构化数据容量将达到结构化数据的3倍,因此机器数据领域还是一片蓝海。基于强大的数据处理引擎,公司IT运营软件得以获取极高的市占率,虽然目前市场仍然比较分散,但是公司已经是与IBM并驾齐驱的龙头,各自占有10%的市场份额。另外在数据安全防护领域,公司主打的主动防护也深得用户认可,目前市场上评分最高的两款产品分别为IBM QRadar和公司的Splunk Security Intelligence Platform。

总体而言,公司具备极高的技术壁垒,所处行业竞争格局又较为分散,甚至于是一片蓝海,因此看好公司的长期成长。

1.3. 当前估值不具备明显优势,市场给予一定溢价

采用PSG的方法将公司与同行进行比较,目前下一年度收入指引增速比公司慢的标的中,仅有一家公司PS高于公司,公司当前估值较为合理。

2.1. 公司简介

SPLUNK INC是一家数据收集分析软件提供商,总部位于美国旧金山,目前员工4400人。

公司主要提供即时的营运资讯,客户通过软件可以收集、索引、搜索、浏览、监控和分析任何形式或来源的用户数据。

目前公司是市场上非结构化以及半结构化数据(机器数据)的独家处理、分析提供商,同时也是信息安全领域能与IBM对标的唯一一家企业。

公司于2012年4月登陆纳斯达克,

保荐机构包括大小摩、瑞士信贷、UBS以及PACIFIC CREST SECURITIES和COWEN AND COMPANY。

2.2. 历史沿革

公司成立于2003年10月,2012年成功登陆纳斯达克,保荐机构包括大小摩、瑞士信贷等大行。公司2013年开始进入并购高峰期,其中最大手笔为3亿美元收购Phantom,溢价2.5亿美元,收入增长贡献为2000-3000万美元。

2.3公司业务

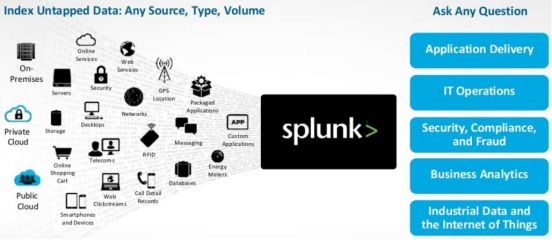

公司目前产品主要包括:应用软件开发、IT运营、信息安全、大数据以及商业分析五个方面。公司拥有企业用户数量超过4700家,世界百强企业覆盖率达到92%。

图2:

公司产品及业务矩阵

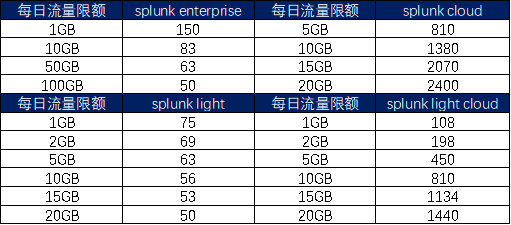

产品定价方面,公司目前主要的标准化产品包括splunk enterprise、splunk cloud、splunk light以及splunk light cloud四种,均已每日数据流量限额为定价。公司2018财年取消了Perpetual License的销售套餐,全部转为Term license的销售模式。相对于Perpetual License而言,Term License的费用包括了日常使用以及维护支持,而在Perpetual License的模式下,日常使用费用一次性缴清,而维护支持费用按需支付。

修改销售模式后,公司增量收入构成由维护支持费用转换为产品定制收入。

图3:

公司产品定价(美元/月)

公司成本支出方面主要包括员工工资及津贴支出、云设备租赁费用以及第三方咨询费用等。

2.4 股权结构

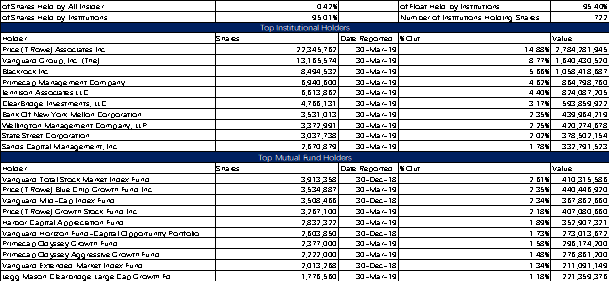

从股权结构来看,公司目前高管持股比例为0.42%,机构持股比例为95.01%,普信为公司第一大股东,持股比例14.88%。

另外目前持股的公募基金还包括先锋、黑石等著名机构。

图4:

公司股权结构(2018-7)

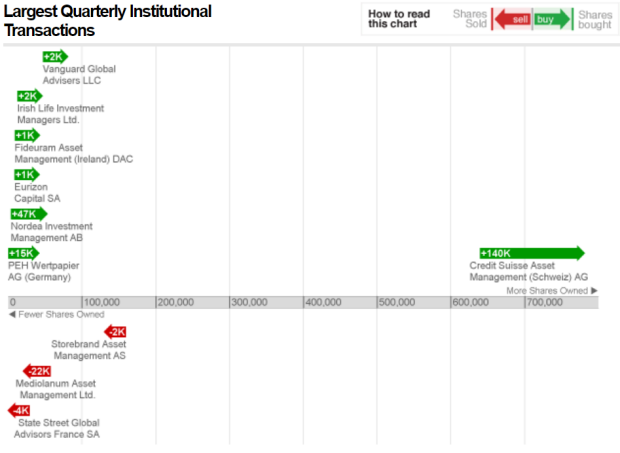

近一季机构以增持为主,最大手笔的为瑞士信贷的14万股增持,总金额为1820万美元。

图5:

机构交易情况(2018-7)

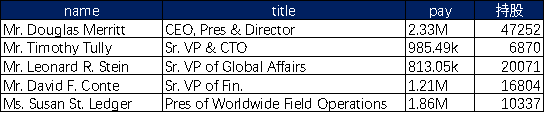

图6:

公司高管情况

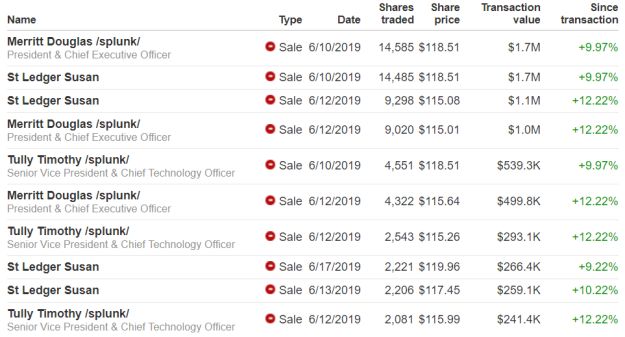

图7:

公司高管交易情况

3.1. ITOM行业

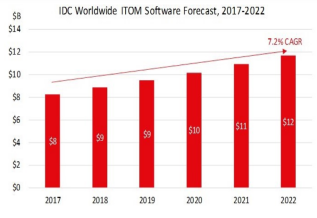

根据IDC数据,目前全球ITOM市场约为90亿美元,公司占据10%左右的份额,收入增长远高于行业增长,为行业领跑者。目前行业格局较为分散,龙头企业IBM市场份额与公司不相上下。在该领域公司较其他企业具有一定的先发优势,同时是目前为一家能够高效处理非结构化数据的企业,这为其后续市场的开括建立了极大的竞争优势。根据IDC的预测,未来大数据市场将由非结构化数据占据主流,公司凭借其在非结构化数据的处理能力,有望跃居成为行业第一。

|

图表8:I

T

运营市场规模(十亿美元)

|

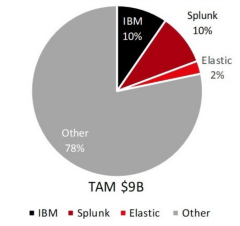

图表9:IT运营行业竞争格局

|

|

|

|

|

|

资料来源:

IDC,

|

资料来源:

IDC

|

|

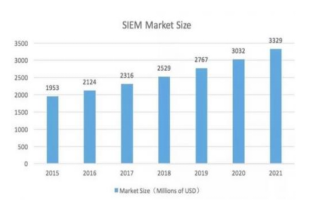

3.2 SIEM行业

根据Cartner数据,2019年SIEM(信息安全管理)市场将达到27.67亿美元,增长率在9%左右。从IDC给出的市场份额占比来看,公司2016年在安全领域额市占率为3.89%。

但从目前的产品来看,公司目前已经基本与IBM处于并驾齐驱的竞争态势。

|

图表10:SIEM行业市场规模(百万美元)

|

图表11:云协作行业竞争格局

|

|

|

|

|

资料来源:Gartner

|

资料来源:

IDC

|

4.1. 公司核心竞争力

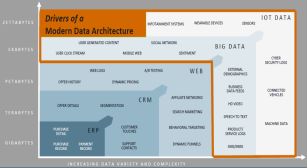

4.1.1. 行业领先的大数据分析平台

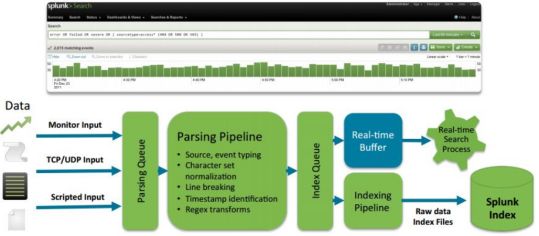

公司软件可用于监控、分析实时的机器数据以及TB级的历史数据,且数据来源不限,可以是本地也可以来自云。比方说,Splunk可以实时对任何app、服务器或网络设备的的数据进行索引并提供搜索,这些数据可以是日志、配置文件、消息和告警等。利用Splunk可监控分布部署在多个数据中心的成千上万台服务器,可以管理PaaS云的基础设施,可监控云交付SaaS解决方案的性能,并可监控SaaS与托管混合型的中心。

图12:

公司产品功能示意

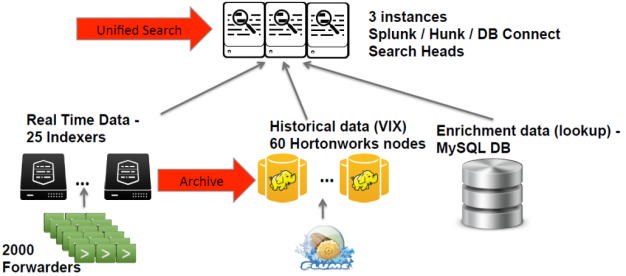

公司的索引技术可以在搜索的同时实时显示新数据,从而实现对企业IT系统状态的实时监控。此外splunk的索引范围甚至可以扩展到外部数据库,虚拟索引使Splunk能够访问存储在外部数据库(如Hadoop)中的数据,并将计算推送到用户的系统中。

图13:

公司索引+实时显示技术示意

公司用户还可以直接从数据库将结构化数据导入Splunk Enterprise以及对存储的参考字段执行查找外部关系数据库(例如DB2,MySQL,AWS Aurora或Teradata.22)从而组成完整的索引结果。通过虚拟索引和数据库连接,用户能够跨库索引在Hadoop上的结构化、非结构化以及半结构化数据,以及在相关数据库中的结构化业务数据。此外,Splunk还能作为数据通道,通过API将数据转发到其他部分企业的IT网络。

图14:

公司外部数据连接示意图

4.1.2.

深耕机器数据领域,坐拥物联网风口

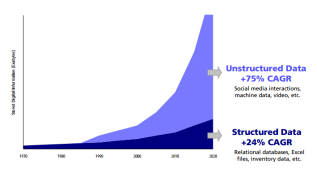

机器数据主要指电子设备日常使用的过程中产生的日志及记录,主要为非结构化数据,相较于结构化数据,其更难以被识别、分析以及创造价值。根据IDC的预测,机器数据将以年化75%的速度继续增长,至2020达到结构化数据的3倍以上,并在物联网时代成为主要的数据分析来源。

|

图表15:机器数据增长预测

|

图表16:机器数据用途示意

|

|

|

|

|

|

资料来源:

IDC

|

资料来源:

IDC

|

|

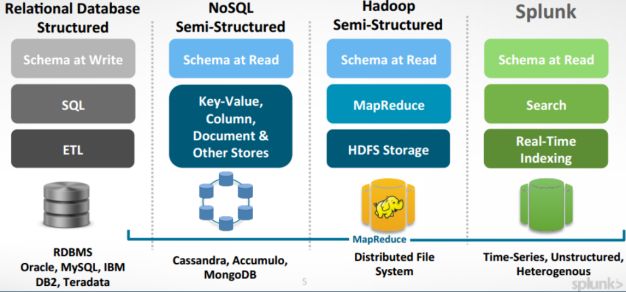

公司是目前唯一一家能够将机器数据灵活运用的大数据公司,核心产品为专门用于管理机器数据的数据引擎。数据引擎包括收集、索引、搜索和管理功能,无论信息的格式和来源的复杂程度,公司数据引擎每天都可以提供TB级别的信息索引。

|

图表17:公司是目前唯一一家能够将机器数据灵活运用的大数据公司

|

|

|

|

资料来源:

Splunk

|

4.1.3 信息安全防护领域领跑者

根据Garner数据,目前信息安全防护(SIEM)领域主要包括IBM、Splunk、LogRhythm等玩家,从产品力上来看,2018年公司基本与龙头IBM处于并驾齐驱的竞争态势。两款产品IBM QRadar和Splunk Security Intelligence Platform在市场中也收获了不相上下的行业口碑。

|

图表18:2

017

年SIEM领域竞争态势

|

图表19:2

018

年SIEM领域竞争态势

|

|

|

|

|

|

资料来源:Garner

|

资料来源:Garner

|

|

|

图表20:

SIEM市场产品成熟度

|

|

|

|

资料来源:

eSecurityPlanet.

com

|

4.1.4. 产品生态完备,平台适用性较强

公司搜索处理语言(SPL)是专为查询机器而设计的专用语言,能够支持算法优化搜索并实时计算搜索结果。

相对于其他数据库语言(例如,SQL),SPL的设计简单灵活,同时兼顾性能,具有更高的适用性。

图表21:SPL的优势

|

|

|

|

资料来源:

Splunk

|

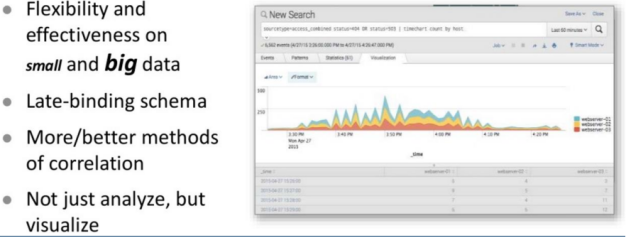

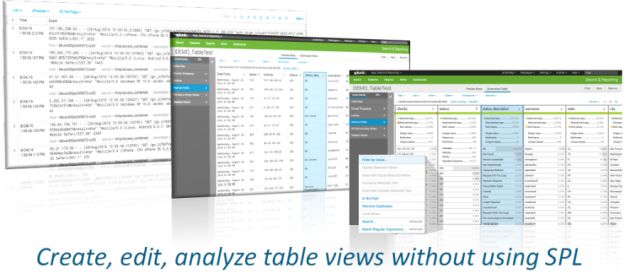

公司产品拥有较为直观的用户终端设计。

傻瓜式的操纵使得公司软件终端在不使用SPL的情况下就可以实现部分关键功能,同时图文并茂的展示形式更能够便于用户理解操作流程和分析结果。

从而降低用户入门难度。

|

图表22:

直观的用户界面

|

|

|

|

资料来源:

Splunk

|

公司产品的设计充分考虑了其在整个软件生态中的适用性,通过第三方扩展,公司产品不仅能够访问外部数据库、支持多种编程语言,还能在一定程度与外部应用实现功能互补。

|

图表23:

公司产品拥有开放的生态

|

|

|

|

资料来源:

Splunk

|

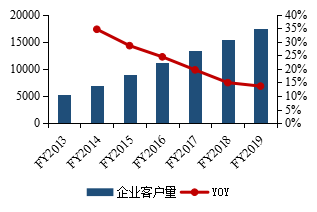

4.2经营数据分析

得益

于行业的高速发展以及公司产品竞争力的提升,过去的6个财年公司用户始终保持上升态势,近年公司用户量达到17500,虽然由于基数的原因增速有所下滑,但增长绝对值保持稳定。

公司续费率至2014财年二季度以来,保持在94%以上的高水平,一方面由于公司销售类型包括永久使用权,另一方面也得益于公司用户粘性的提高。

|

图表24:

公司企业客户数量

|

图表25:

公司续费率

|

|

|

|

|