要解决中国经济里一些很重要的结构性问题,例如消费不足、创新少、劳动相对于资本收入减少等,就必须解决轻资产企业融资难的问题。

1. 中国经济长期趋势的典型事实以及重抵押和担保的融资模式

过去三十多年,中国经济的增长速度大大高于同期世界上其他经济体,同时中国经济的增长存在着周期性和波动性。那么,如何区分经济增长中的趋势性部分和周期性部分?其中存在着哪些典型事实?他们与国外的事实有哪些不同?怎么用经济理论来解释?对中国改革尤其是金融改革的寓意是什么?解答上述问题对中国经济的研究和决策都有着重大意义。

笔者与查涛、陈凯迹等几位学者在美国著名的国家经济研究局的宏观年鉴(“Trends and Cycles in China’s Macroeconomy”, NBER Macroeconomics Annual 2015)上发表了一篇论文,该文运用现代计量经济学方法区分宏观变量的趋势和周期波动,并总结、发现和研究了中国宏观经济长期趋势性和周期性的一些“典型事实”(基本事实)。

笔者发现,

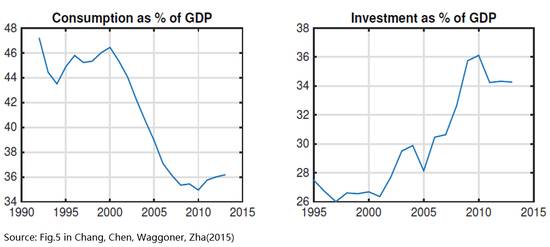

中国经济增长的长期趋势之一是投资对GDP产出的比值从1990年代的26%上升到2010年后的35%左右,而与此同期消费对产出的比值从45%下降到35%。

图1

图1

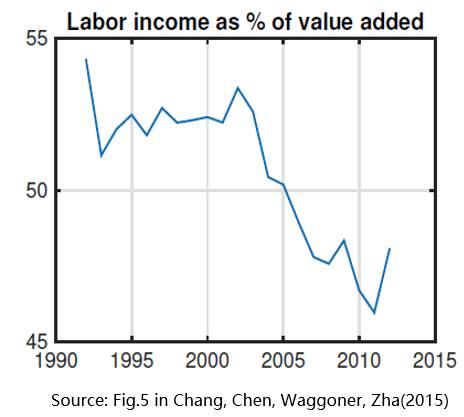

第二个事实是劳动收入占总收入的比率从1990年代的53%左右下降到2010年的47%。

图2

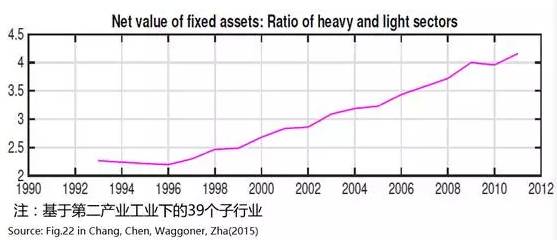

第三个事实则是重工业资产总量对轻工业资产总量的比值从1996年的2.2上升到2010年后的4以上,轻资产行业相对发展比较慢。同时重工业增加值对轻工业增加值的比率从1990年代后也大幅上升。重资产行业发展比较快,呈现一个长期上升的趋势。

以上这三个长期趋势在2012年左右开始略有稳定或逆转。

图3

图4

我们还发现了关于经济周期波动的一些典型事实:

从1990年代末期开始,投资和消费的相关性很弱甚至是负的;从1990年代末期开始,投资和劳动收入的相关性也很弱甚至是负的。

这些发现和国外的事实很不一样,

在西方发达国家一般投资和消费有很强的相关性,投资和劳动收入也是正相关。

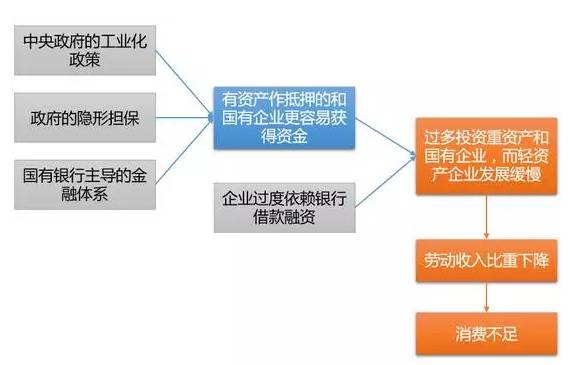

那么,我们怎么解释这些长期的趋势性和周期性的变化?众所周知,中国企业过度依赖商业银行的贷款融资,尤其是短期贷款融资,而中国的商业银行大多数是国有,贷款要看担保和抵押,这就造成拥有有形资产做抵押的重工业和有国家担保的企业更容易获得资金。

因此,

投资过多地进入重资产的企业,使得轻资产的企业(往往是偏消费品的、服务性的、创新型的、和运用更多人力资本的企业)较难获得资金,发展较慢。而这也造成了劳动者收入比重的下降,

资本拿的钱多了,劳动者的收入就下降了。劳动者收入下降和消费不足是相辅相成的。它们的下降和投资的增加造成了消费和投资、收入和投资的弱关系。

图5

总结来看,

中国经济投资过度等多个问题的一个重要根源是中国只有重资产企业和有政府担保的企业才能获得融资,

而如果这个推论正确的话,

要解决中国经济里一些很重要的结构性问题,

例如投资过高、杠杆高、消费不足、创新少、劳动相对于资本收入减少等,

就必须解决轻资产企业融资难的问题。

下面我们再从中国宏观经济的需求端和供给端分别分析一下最近几年的变化趋势。

先从需求端来看最近年中国经济的增长,需求的三驾马车——出口、投资和消费都不是很乐观。

消费增速从2011年的20%左右下降到2016年10%左右。

图6

净出口的总量在前两年大幅减少后最近几个月略有增加,这可能和人民币去年的贬值有关,不过目前贬值预期已降低,净出口量继续快速增长的可能性不大。

图7

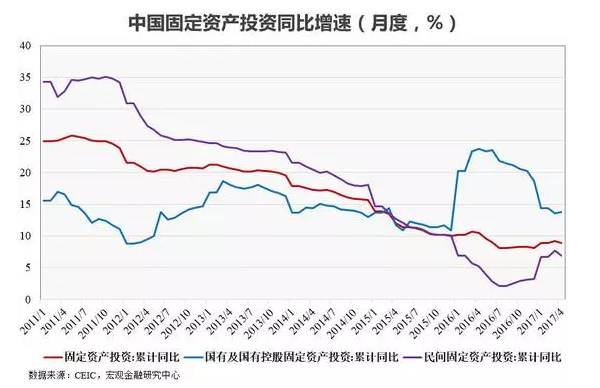

总投资增速从2011年的25%下降到现在的9%,民间投资增速下降很多,而国有投资增速去年上升到20%以上,不过今年也在下降。

图 8

在笔者看来,

中国经济增长的问题可能并不主要在需求端,而是在目前的供给结构下,有些供给过剩,有些供给还不足,现有的供给端结构已经开始并亟待更大的转型。

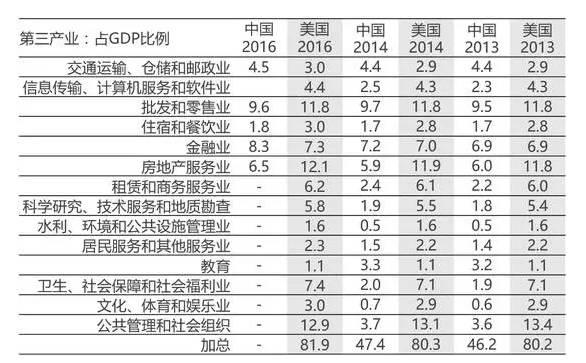

从中国的供给端三大产业占比来看,第一产业是农业一直在下降,最近有一点企稳,基本上符合经济发展规律;第二产业是制造业,原先是中国经济增长的支柱产业,最近几年增长率占GDP的比率是下降的,目前降至42%。这几年一直呈现上升趋势的是第三产业即服务业,目前已经接近52%,但仍然大大低于发达国家70%-80%的水平。

图9

因此,

未来中国经济增长的机会肯定在第三产业

,对比中美第三产业占GDP比例来看,机会主要在卫生、教育、房地产服务、租赁和商业服务、科技和技术服务、文化体育等人力资本偏重的行业(请注意美国大多数教育机构是统计在“公共管理和社会组织”里的)。而这些行业的发展和政府放权以及体制改革有非常重要的关系,同时,这些行业也是人力资本比较重要(轻资产)的行业。

可惜的是,中国金融体系对这些行业的服务是比较落后的。

图10

为什么中国的轻资产创新型企业发展较慢?

笔者认为,

除了政府在服务业放权的问题外,融资问题也一样值得重视,

中国金融的发展大大滞后于实体经济的发展,尤其是不能很好地解决重人力资本的高科技、服务行业的企业的融资问题。

中国偏短期的银行贷款占社会融资总额的2/3以上,获得信贷往往需要抵押和担保,所以重资产企业和国有企业更容易获得信贷。

而根据笔者早年关于人力资本和资本结构关系的理论研究发现:首先重人力资本的企业应该更偏向股权融资,同时在公司治理上需要给人力资本的提供者更多的控制权,才能激励他们投入更多的人力资本以创造更大的价值(张春 “Capital Structure as Optimal Contract between Employees and Investors”, Journal of Finance 1992)。

中国股权融资不够发展有两个主要原因:一个是中国的金融体系主要依赖间接(通过银行)融资;另一个是中国股权融资过程中存在种种问题

:包括公司治理、散户导向、行政干预过多等。虽然有较高的估值,很多高科技和新型商业模式的企业还是选择到境外去融资和上市,比如BAT和很多未上市的高科技公司。

中国居民缺乏好的投资产品,但是好的企业又到境外融资,而这是一个很悲哀的事情,也从一个侧面说明重人力资本的轻资产企业在国内融资过程中所面临的挑战。

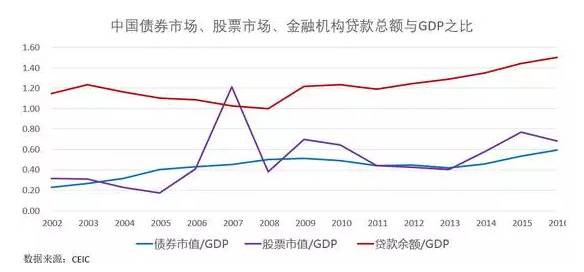

对比来看,美国直接融资的比率要大大高于间接融资

:1990年代中以来债券市场余额对GDP的比和股票市场总市值对GDP之比,除了次贷危机附近的几年,都高于美国的间接融资(即金融机构贷款总额)与GDP之比。这种融资体系是创新型企业或服务型企业所需要的。

而中国则更依赖于间接融资,

股市除了在2007年有泡沫外,其对GDP之比都比贷款较低(和美国比就更低)。

更重要的,银行贷款往往是短期的,对没有抵押担保的轻资产企业的流动性风险会很大,而直接融资(即使是债券融资)的期限一般会比较长,风险也比较小。

图11

图12

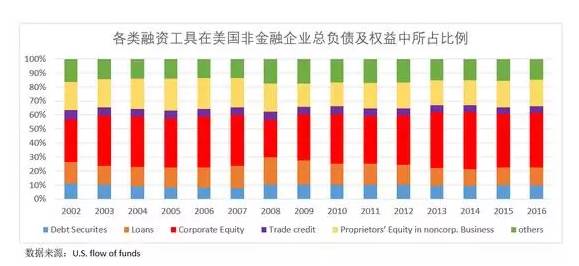

从以下的表来看,美国近年来股权融资在非金融企业总融资结构当中的比率是50%以上,而中国则不到20%,中国非金融企业资金来源最大占比71%是银行贷款,而股权融资比率是非常低的,这种融资结构是非常不适合中国发展服务业和新型高科技企业的。