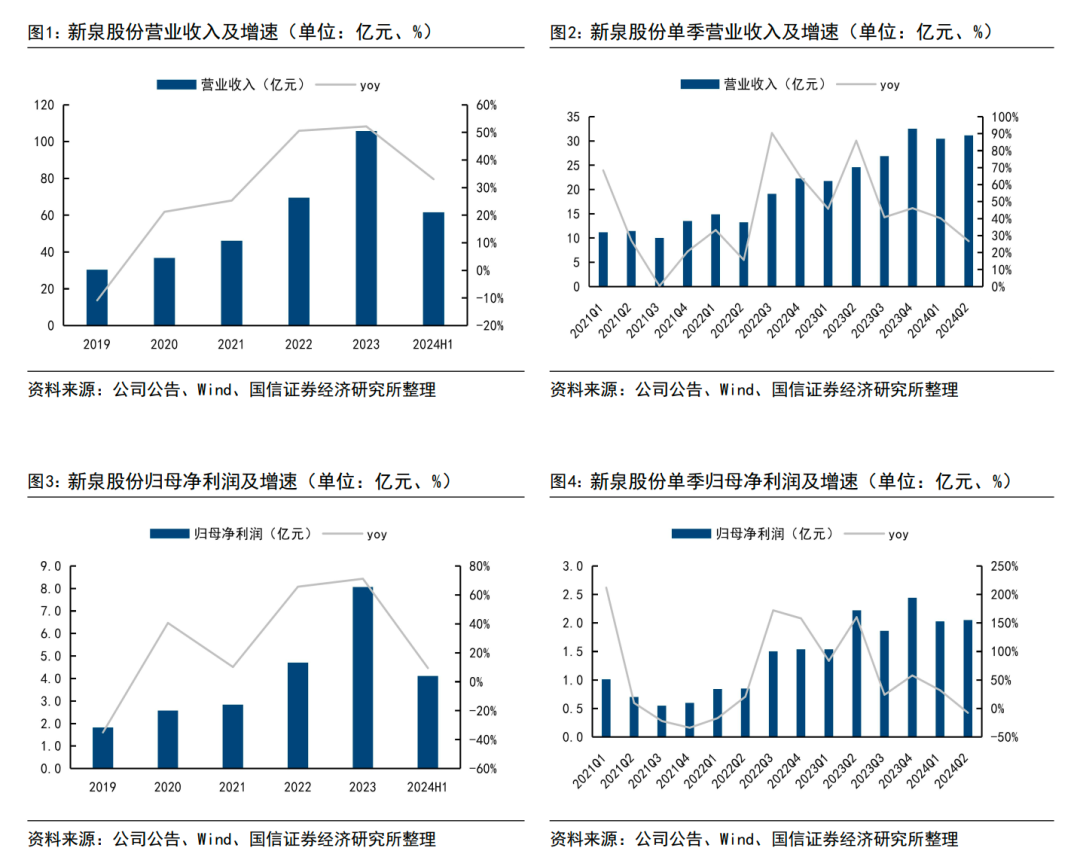

新泉股份2024年第二季度实现收入31.17亿元,同比+26.74%,超越行业23pct;归母净利润2.06亿元,同比下滑,环比+1.13%,主要受汇兑变动及公司转债费用影响,加回汇兑后公司经营性净利润同比增长44%。公司处于十年内第三轮高速增长期,从历史数据看,公司业绩基本符合中国汽车行业走势,增速超越行业,核心受益于下游客户销量及公司在客户内配套份额提升。根据中汽协,二季度中国汽车产量729万辆,同比+3.7%,公司核心客户销量增长迅速,吉利/奇瑞/比亚迪二季度销量同比+25%/39%/40%;优质新势力客户理想销量同比+25%。

公司24Q2毛利率为19.86%,同/环比接近持平;归母净利率为6.60%,同比-2.5pct,环比-0.10pct。公司销售/管理/研发/财务费用率分别1.64%/4.36%/3.72%/1.64%,同比-0.32/-0.03/-0.30/+3.79pct,受转债费用影响财务费用同比上升,公司24Q2经营性净利率(扣非归母净利润加回转债费用)约8%,同比提升近1pct。

内饰平台化供应体系初步形成,外饰业务打开成长空间,客户结构及规模效应带动产品利润率持续提升

公司在核心产品仪表板总成(单车价值约3000元)基础上持续拓展品类,初步形成平台化供应体系,乘用车内饰单车价值约6500元,商用车内饰单车价值约4500元,仪表板总成在国内市占率达18%,扩展保险杠总成等外饰产品,单车价值约2700元。

公司围绕主机厂持续推进合肥、安庆、常州、上海、墨西哥等地产能建设,在建产能预计新增210万套仪表板总成、120万套门板、40万套座椅背板和90万套保险杠总成等配套。公司进一步在斯洛伐克投资6500万欧元设立子公司,在美国投资5000万美元(加利福尼亚州投资400万美元,得克萨斯州投资4600万)设立下属子公司,用于研发、制造、销售,海外市场持续拓展。

公司二季度收入同比增长 27%,再创二季度新高。

新泉股份 2024 年第二季度实现收入31.17亿元,同比+26.74%,环比+2.30%;归母净利润2.06亿元,同比有所下滑,环比+1.13%,主要受汇兑变动及公司转债费用影响,加回汇兑及转债费用后公司经营性净利润同比增长 44%。公司处于十年内第三轮高速增长期,从历史数据看,公司季度间表现基本符合中国汽车行业走势,同时增速超越行业整体,核心受益于下游客户销量及公司在客户内配套份额提升。根据中汽协数据,二季度中国汽车产量729万辆,同比增长3.7%而公司核心客户销量增长迅速,吉利/奇瑞/比亚迪二季度销量同比增长 25%/39%/40%;优质新势力客户理想销量同比增长 25%。

24Q2毛利率同环比接近持平

,公司24Q2毛利率为19.86%,同比-0.06pct,环比-0.24pct;归母净利率为6.60%,同比-2.5pct,环比-0.10pct。公司销量/管理/研发/财务费用率分别为1.64%/4.36%/3.72%/1.64%,同比-0.32/-0.03/-0.30/+3.79pct,财务费用同比明显上升,主要是转债费用影响。同时考虑公司去年为正向汇兑收益,今年是负向汇兑损失,考虑加回汇兑及转债费用后,公司经营性净利率表现可观。

内饰平台化供应商,外饰打开成长空间。

公司目前产品主要包括仪表板、门内护板、保险杠等,受益于公司在核心产品仪表板总成(单车价值量约3000元)基础上持续拓展品类,目前初步形成平台化供应体系,当前乘用车内饰件产品单车价值量6500元左右,商用车内饰产品单车价值量4500元左右。

公司2012年推出保险杠总成产品,配套奇瑞等乘用车客户,2022年1月成立芜湖全资子公司,专营保险杠总成、前端模块、塑料尾门等汽车外饰件系统业务,公司外饰件单车价值总和约2700元。

仪表板总成是核心产品,公司市占率持续提升。

公司产品主要包括仪表板、门内护板、保险杠等,仪表板总成是公司核心产品,公司以商用车仪表板总成业务起家,是国内中重卡车仪表板总成细分行业龙头,近几年市占率约为25%水平。同时乘用车业务不断放量,

2020-2023年公司在乘用车仪表板总成领域市占率从5.6%提升至17.7%。

管理层战略眼光卓越,优质客户赋能,2013-2023年公司营收复合增速超越行业28pct。

复盘历史,公司2013年至2023年营收复合增速为31.3%,远超乘用车行业销量复合增速的3.8%及汽车行业销量的3.17%。其中除2019年受乘用车销量影响,公司增速略低于行业外,其余年份,公司营收增速远超行业增长。其中,一部分来自公司产品种类及单价提升;另一部分来自公司管理层卓越眼光赋能下客户销量增长。公司乘用车业务起家于自主品牌,与奇瑞、吉利、上汽自主等主流自主品牌深度绑定,享受自主品牌份额提升带来营收高速增长。2019年,公司持续深化与上汽大众、一汽大众、长安福特等合资客户配套关系,获得了上汽大众NEO、长安福特Mustang、一汽大众新捷达VS5/VS7等新车型项目仪表板、门板重点产品的定点项目,突破合资客户,拓展新市场。2020年,公司与上海大众、长安福特、国际知名品牌电动车企业等乘用车企业达成了合作关系,取得了部分新车型项目仪表板、副仪表板等重点产品的定点开发和制造,拓展外资客户。

受益于规模效应及客户结构升级,公司核心产品毛利率提升。

2023年,公司仪表板总成与门板总成仍为公司核心业务,两项收入合计占主营业务收入的91.85%;

受益于公司下游乘用车客户订单量增长,上述两项业务收入同比分别增长53.13%和37.08%,规模效应持续兑现;

叠加客户结构升级,2023年公司仪表板总成和门板总成毛利率分别同比上升0.50个百分点和1.77个百分点,公司主营业务毛利率同比上升0.36个百分点至20.55%。

合理规划产能,持续扩产满足新客户新产品需求。

公司已经在常州、丹阳、芜湖、宁波、北京、青岛、长春、鄂尔多斯、长沙、佛山、成都、宁德、重庆、西安、上海、杭州、合肥、天津、大连等 19 个城市设立生产制造基地,提高产品供应效率和准时交付能力,降低产品运输成本。结合现有客户未来新增车型以及潜在客户汽车饰件需求,公司围绕主机厂持续推进合肥、安庆、常州、上海、墨西哥等地产能建设,在建产能预计新增210万套仪表板总成、120万套门内护板、40万套座椅背板和90万套保险杠总成等产能配套。同时公司进一步在斯洛伐克投资6500万欧元设立全资子公司,投资5000万美元在美国设立下属子公司,拓展海外市场业务布局。

全球化战略持续推进。

2019年,公司在马来西亚设立合资公司并建立生产基地,开拓东南亚市场业务;2020年,公司在墨西哥设立全资子公司并建立生产基地,开拓北美市场业务;2021年,公司在美国设立全资子公司和向墨西哥子公司增资3,000万美元进行基地建设,将更好服务当地客户和开拓北美市场业务。2023年2月,公司召开董事会拟向墨西哥新泉增加投资5,000万美元,以满足墨西哥新泉新增定点项目的产能扩充,更好的服务当地客户和开拓北美市场业务。2023年9月,公司公告向墨西哥新泉增资9500万美元,同时设立新加坡全资子公司从事国际贸易和投资。2023年10月,公司投资总额6,000万欧元(含24年3月公告增资4500万欧元)设立斯洛伐克投资全资子公司用于汽车零部件的研发、设计、制造和销售,公司国际化战略得到进一步推进。2024年3月,公司公告在加利福尼亚州投资 400 万美元设立新泉美国集团;在得克萨斯州投资4,600 万美元设立子公司,负责汽车零部件研发、设计、制造和销售。

具体内容详见国信证券汽车团队于2024年9月3日发布的《新泉股份(603179.SH) - 二季度营收增速超越行业,产品盈利能力持续提升》。