央行的终极目的是

将整个支付体系纳入监管之下

8月4日,央行的一份文件,给“非银行支付机构”的“网络支付业务”带来一场天翻地覆的巨震。处在巨震核心的,是支付宝、微信的财付通等耳熟能详的第三方支付巨头,和大大小小的第三方支付平台。

这份文件里,央行宣布:

从2018年6月30日起,类似支付宝、财付通等第三方支付公司受理的,涉及银行账户的网络支付业务,都必须通过“网联支付平台”处理,

受央行监管。

简称“网联”。

也就是说,

除了银联,央行又扶持起网联这个小儿子。

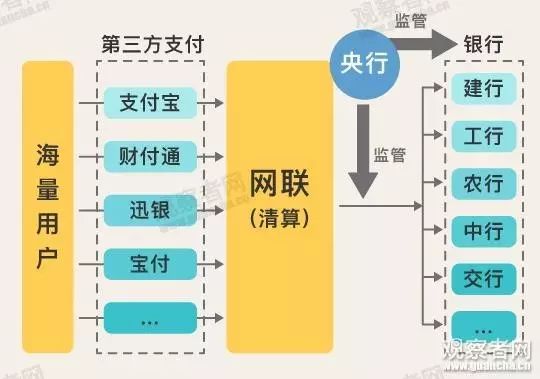

这个小儿子只做一件事:作为第三方支付机构服务的支付清算平台,主要

处理由支付宝、财付通等非银行金融机构发起的涉及银行账户的网络支付业务。

央行曾强调,

网联就像“

线上版的银联

”,

不发卡,也不做支付。

央行为何有此一举?

答案无非“

监管

”二字。

央行的终极目的是将整个支付体系纳入监管下。

中国第三方支付市场发展迅猛。根据互联网研究公司艾瑞的数据,

去年中国市场通过第三方支付平台完成的交易达到58.8万亿元人民币

,相当于美国市场这类交易总额的

50倍

,用户量和交易规模均为全球第一。以支付宝和财付通为代表的大量第三方支付机构绕开了银联,形成了直连银行的模式。

传统支付模式 来源:零壹财经

在网联成立之前,央行要监管线上交易,只能要求支付机构报送数据。但支付机构即使完成报送,央行也无从核查数据的完整性和真实性。

也就是说,直连银行的模式绕开了央行的清算系统,使其无法掌握具体交易信息和准确的资金流向,也给反洗钱、金融监管、货币政策调节、金融数据分析等央行的各项金融工作带来了很大困难。

支付宝线上支付模式,绕开银联 来源:观察者网

网联的体系搭建好以后,央行可掌握具体商品交易信息和资金流向,防范洗钱、挪用备付金等行为,其建立也对第三方支付行业的风险进行了有效管控。

网联监督下的线上支付 来源:观察者网

这一监管决心早已有迹可循。早在今年3月底,网联就已经试运行了。今年6月末,网联平台正式启动业务切量。

网联成长史:

2016年4月14日,按照央行等部委4月14日印发的《非银行支付机构风险专项整治工作实施方案》,支付机构开展跨行支付业务必须通过人民银行跨行清算系统或者具有合法资质的清算机构进行。

2016年8月,央行批复非银行支付机构网络支付清算平台。

2017年1月17日,“网联清算有限公司”名称已获(预)核准。

2017年3月31日, “网联平台”启动试运行。在此期间,需验证网联平台的系统功能、业务规则和风控措施的完整性和有效性,并完成首笔跨行清算交易。

2017年6月30日,非银行支付机构网络支付清算平台(网联平台)正式启动业务切量,支付机构接入方面有多家支付机构和银行接入。

2017年7月28日正式确定股东的情况,45家股东正式亮相网联平台。网联计划到年底完成接入银行数量接近200家,接入支付机构接近40家。

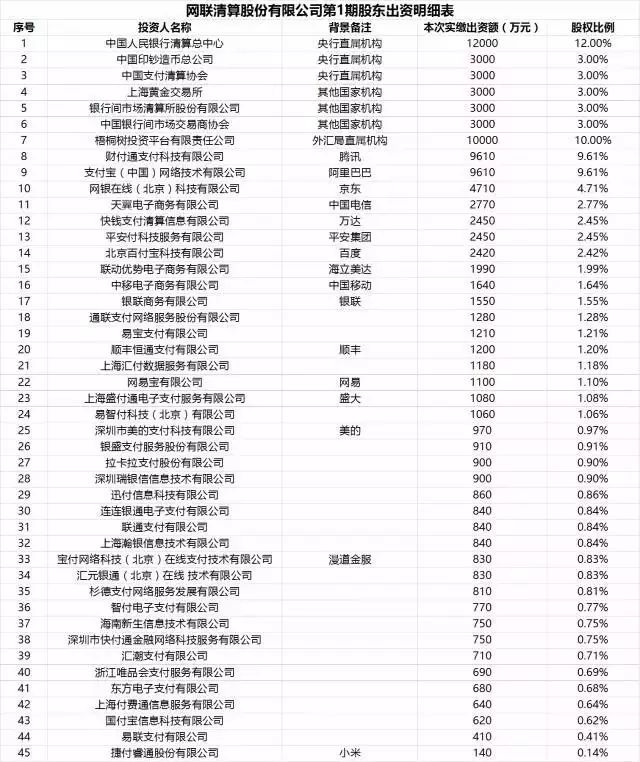

在《通知》下发前两天,《网联清算有限公司设立协议书》被曝光。根据协议,央行清算总中心、支付宝、财付通等45家机构和企业入股。

来源:中国支付网

央行清算总中心、上海清算所等央行下属7家单位共同出资7.6亿,占股比例达到37%;备受关注的财付通和支付宝均持股9.61%,也算占有一席之地。其他35家第三方支付机构共出资36.07%。

央行系成为第一大股东,掌握最大话语权。

另一层影响在于,巨头们不能再垄断未来的金融、消费大数据了。

争夺这些数据的控制权

,也是央行推出网联的重要原因。

目前来看,央行的目的已经达到,对第三方支付机构资金流向的控制权尽握手中,

以后任何第三方支付机构想要接入银行,用户进行跨行转账,只有两种方式,一种是走银联的清算渠道,一种通过网联平台。

至于具体落地,只是时间问题。

网联动了谁的奶酪?

1.

对消费者有什么影响?

网联并不直接服务于消费者,

不会改变用户对第三方支付服务的使用方法。

线上支付步骤也不会增加。

第三方支付机构付给网联平台的转接清算成本,可以部分地由其内部成本的下降所抵消。原本

消费者负担的部分也会相应减轻

。

不管是信息安全还是费率方面,

网联的参与

对用户来说都是一项利好。

2.第三方支付平台

对巨头们来说,它们之所以能够覆盖这么多支付场景,产生如此广泛的影响力,倚靠的是和各家银行的谈判与合作。

对接的银行越多,可覆盖的用户越多。

银行考虑到规模,往往会给

小型支付公司较高的对接价格。

这也是比起规模较小的第三方支付机构,巨头们最大的优势。

网联一出,所有第三方支付平台都对接银行,

对第三方支付平台来说,这节约了对接银行的渠道拓展和维护成本——但问题是,

土财主和贫民搬进了同一间房,大家突然站在了一条线上,马云和马化腾怎么高兴得起来?

总而言之,接入网联之后,虽然第三方支付平台的后台清算体系变更,但不影响业务,也不影响沉淀资金。央行能够更加高效地监测支付公司的业务,借助清理整顿互联网金融的时机,

某些业务不规范的劣币会被筛掉。 这对整个行业来说无疑是好事。

3. 银行

在支付宝、财付通独霸线上支付的时期,银行痛失用户的交易信息,无法实现数据的二次应用和开发。一旦网联监管所有交易信息,

如果银行能获得这些数据,必将是一大口“肥肉”。

考虑到网联由央行主管、扶持,这种可能性是存在的。

值得注意的是,

网联是排除银行入股

的,也就是说,银行在网联中并没有话语权,

网联的介入势必会干涉银行和第三方支付之间的利益分割。

从前还能通过与第三方支付机构的合作捞到点手续费的银行,现在失去谈判的话语权。

4. 银联

银联曾经是清算市场(包括线上线下)的唯一的参与者。网联的上线直接宣判了银联线上清算的失败。

银联在线上线下清算吃独食的时代终结

,他和网联这个央行的小儿子,难免一战。

网联接手所有线上支付,消化得了吗?

《经济观察报》曾援引一位消息人士的说法:“网联眼下的目标是今年双十一切一半支付宝的数据到网联。”试想一下双十一的数据吞吐量:

2016年支付宝双11支付峰值达到2万笔/秒

。鸡年除夕当天,微信支付和QQ钱包两大平台的移动支付峰值超过了2万笔/秒。

根据《北京商报》报道,一家国有大行曾透露,该行去年将TPS从

2000/秒提升到4000/秒,仅硬件就投入了20亿

。可以想像,在目前的技术条件下,要做到满足“双十一”并发需求,仅硬件投入就要超过百亿级别。但据了解,初期网联规划的容量仅为数千TPS,以目前网联系统是远远无法满足第三方支付公司的交易需求的,仅能作为第三方支付公司的备份渠道。

目前网联的数据处理技术能力还未经过“双十一”这样海量交易的考验。

本文综合自央视财经、《经济观察报》、网易财经、36氪、

《北京商报》、

界面等

本文仅代表作者观点,不代表本刊立场

值班编辑:叶墨如荫

▼

推荐阅读

点击图片阅读

| 花两千元将74平米出租房改造成带花园的家,然后他们就去领证了|TV