作者:刘博,曾任职鑫田基金(香港)著名索罗斯基金管理人戴霁昕先生的宏观经济研究员。此之前,曾担任中国国际金融有限公司(北京)研究部彭文生、梁红团队担任宏观经济分析师;

上文链接:刘博:对当前一些汇率市场的研究和判断(上篇)

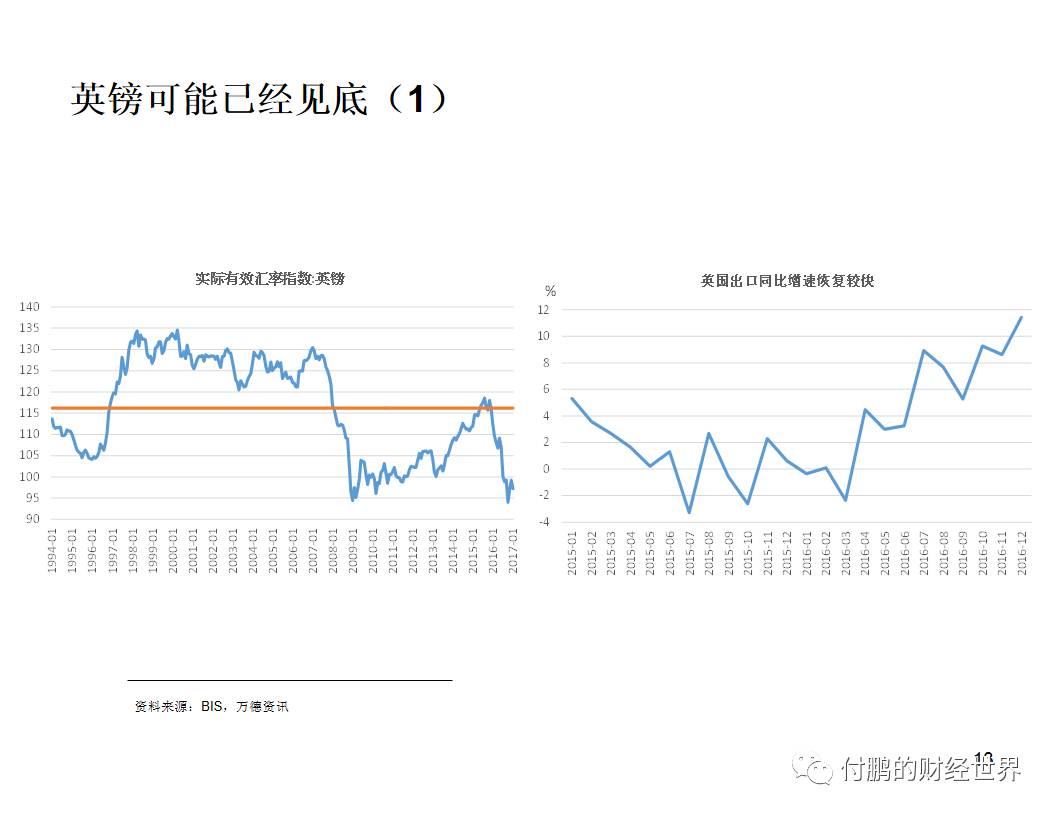

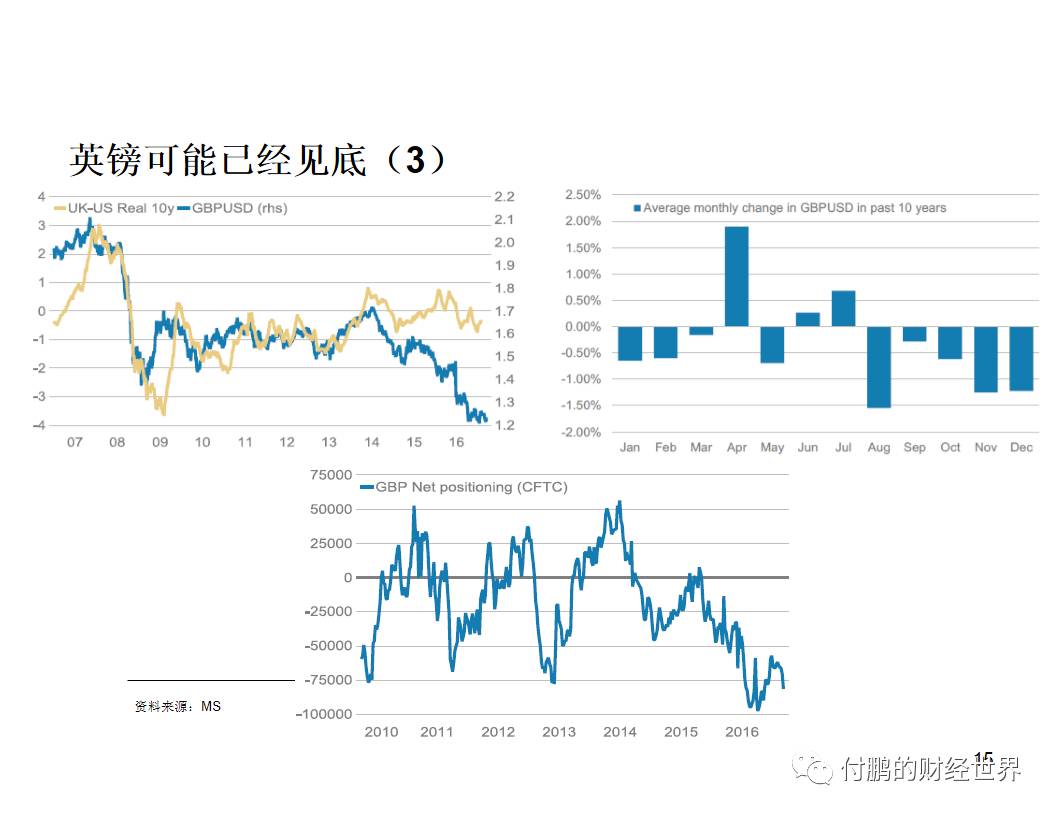

我们可以看到,美元现在的真实利率和英镑的真实利率是拉大的,也就是说,英镑的真实利率减去美元的真实利率的差值是在走高的,隐含的含义是英镑有走强的动力。我们还看到欧元和英镑的实际利率差也是上升的。虽然欧元现在可能也是很强的,但是从实际利率的角度来看,英镑可能相对于欧元和美元都会走强。

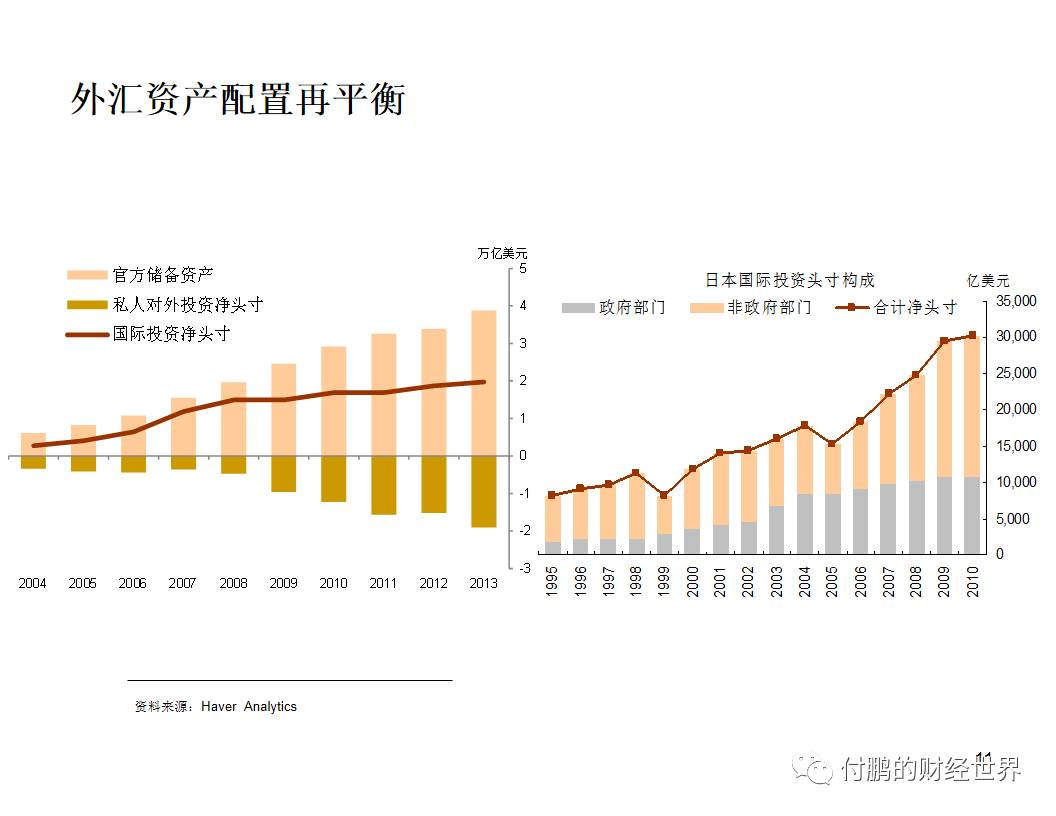

做外汇投资的第三个角度,大家可以尝试从资产配置,也就是全球资产流动这个角度来进行分析。我举一个例子。人民币现在面临很大的贬值压力,有很多的影响因素,比如经济增长的因素、比如之前货币政策的因素,还有一个结构性的因素是中国现在面临着外汇资产配置再平衡的趋势。数据显示,中国对外的净投资头寸是2万亿美元,但是其中大概有3万亿美元是我们的外汇储备(外汇储备相当于国家对外的投资),私人部门有1万亿美元的对外净负债,这是我国的结构。反观日本,日本对外的投资头寸大概是3万亿美元,其中有1万亿美元是政府的外汇储备(政府的对外投资),2万亿美元是私人部门的对外投资,所以我们可以看到,中国私人部门的外汇资产配置严重不足,官方外汇资产配置过度。中国的私人部门能不能从对外净负债变成对外净资产,然后官方的对外净资产下降呢?这是一个私人部门外汇流出的过程。这种外汇资产的平衡过程会带来人民币贬值的压力。英镑也有类似的问题。英镑在全球的外汇储备中大概只占5%左右,欧元的比重明显比英镑要高,中国外汇储备的英镑大概占11%左右。现在英镑调整到了底部,会不会引起国际的外汇储备增配英镑来对冲欧元区一些潜在的政治的风险和不确定性?这也是分析外汇的一个角度。

以上是第二部分的内容,跟大家说了这么多,主要是强调分析外汇的三个角度,这三个角度可能是我们平常容易忽视的:第一个是不仅要看名义汇率,更要注重实际有效汇率。第二个是不仅要留意美债的名义利率的变动,还要看美债的利率减去CPI以后的真实利率的变化。第三个是要留意中国、日本等国家的外汇储备和私人部门的海外资产、海外投资和对外投资对外汇资产的影响。

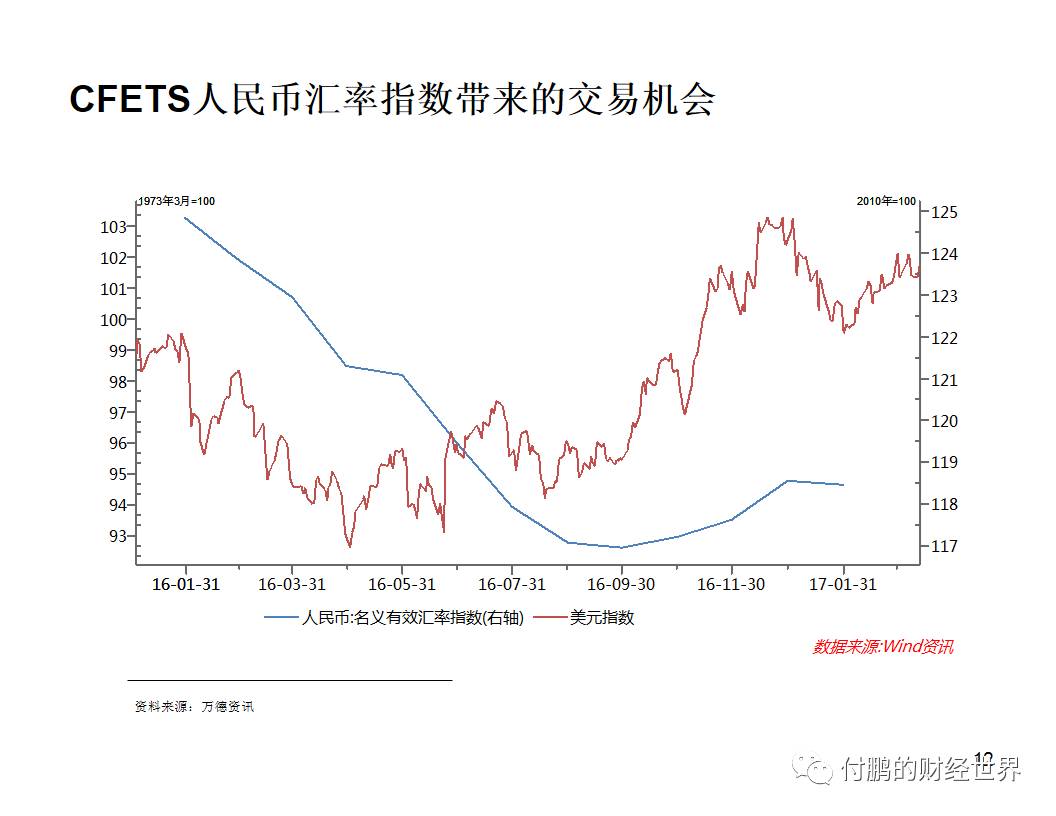

第三部分内容,我想和大家简要的分享一下当前的一些交易机会,这并不是投资建议,只是和大家分享一些现在的外汇投资中可以看到的一些机会。我先回顾一下过去的2016年外汇市场有哪些机会。刚才说过的一个例子是通过实际利率的走势判断日元的交易机会,比如2016年5月份开始做多日元,这是实际利率向我们展示的一个日元的交易机会。去年还有一个比较明显的人民币汇率给我们带来的交易机会,就是人民币的CFETS指数。去年投资这个的人,如果空人民币CFETS指数,能获得很好的回报。当然市场上并没有这个指数现成的交易品种,今年二季度港交所可能会推出人民币一揽子指数的交易。去年央行的周小川行长在FT上曾经发表了一篇文章,他在文章中提到中国的货币篮子(也就是CFETS,相当于中国的名义有效汇率指数)大概高估了10%到15%。由于央行外汇的干预和离岸流动性的收紧,如果你觉得人民币高估,就直接空人民币对美元,会有很大的风险。但是去年三四月份开始,央行的干预偏小,并且美元指数走弱,如果那个时候我们构建一个人民币CFETS指数,一边做多USD/CNH,另一边做空一个跟人民币篮子一样的美元指数,这个回报率是不错的。去年可以从100左右的位置介入,一直到去年9月份,它跌到了93、94的水平。现在由于我们的经济形势有所企稳,这个货币篮子指数大概在94左右的位置徘徊。往前看,如果美元指数走弱,假设中国经济本身有这种从周期阶段性的高点回落的迹象,这个时候再度做空人民币可能未必是一个好的交易机会,而这个时候如果继续做空CFETS指数可能是一个不错的交易机会。

第三部分内容,我想和大家简要的分享一下当前的一些交易机会,这并不是投资建议,只是和大家分享一些现在的外汇投资中可以看到的一些机会。我先回顾一下过去的2016年外汇市场有哪些机会。刚才说过的一个例子是通过实际利率的走势判断日元的交易机会,比如2016年5月份开始做多日元,这是实际利率向我们展示的一个日元的交易机会。去年还有一个比较明显的人民币汇率给我们带来的交易机会,就是人民币的CFETS指数。去年投资这个的人,如果空人民币CFETS指数,能获得很好的回报。当然市场上并没有这个指数现成的交易品种,今年二季度港交所可能会推出人民币一揽子指数的交易。去年央行的周小川行长在FT上曾经发表了一篇文章,他在文章中提到中国的货币篮子(也就是CFETS,相当于中国的名义有效汇率指数)大概高估了10%到15%。由于央行外汇的干预和离岸流动性的收紧,如果你觉得人民币高估,就直接空人民币对美元,会有很大的风险。但是去年三四月份开始,央行的干预偏小,并且美元指数走弱,如果那个时候我们构建一个人民币CFETS指数,一边做多USD/CNH,另一边做空一个跟人民币篮子一样的美元指数,这个回报率是不错的。去年可以从100左右的位置介入,一直到去年9月份,它跌到了93、94的水平。现在由于我们的经济形势有所企稳,这个货币篮子指数大概在94左右的位置徘徊。往前看,如果美元指数走弱,假设中国经济本身有这种从周期阶段性的高点回落的迹象,这个时候再度做空人民币可能未必是一个好的交易机会,而这个时候如果继续做空CFETS指数可能是一个不错的交易机会。

推荐链接:刘博:不久的英镑或许值得期待

另外我认为今年的一个好机会可能是英镑。首先,刚才已经介绍过,从实际有效汇率的角度来看,英镑大概已经低估了16%到17%的水平。第二,英国脱欧以前,英镑在1.5左右的位置徘徊的时候,基于英国大幅的贸易逆差,海外市场对英镑的看法已经是负面的,但是我刚才提到,由于欧洲经济的恢复,全球贸易可能有一个比较明显的复苏,现在英国的出口已经回到12%左右,也就是说英国经常帐户的逆差可能已经见底,甚至有逐渐回升的可能。第三,从实际利差来看,英国的实际利差和美国的实际利差最近明显的拉开,也就是说英国的实际利差和美国的利差保持在较高的水平,通过他们的相关系数来看,英镑有回升的基础。

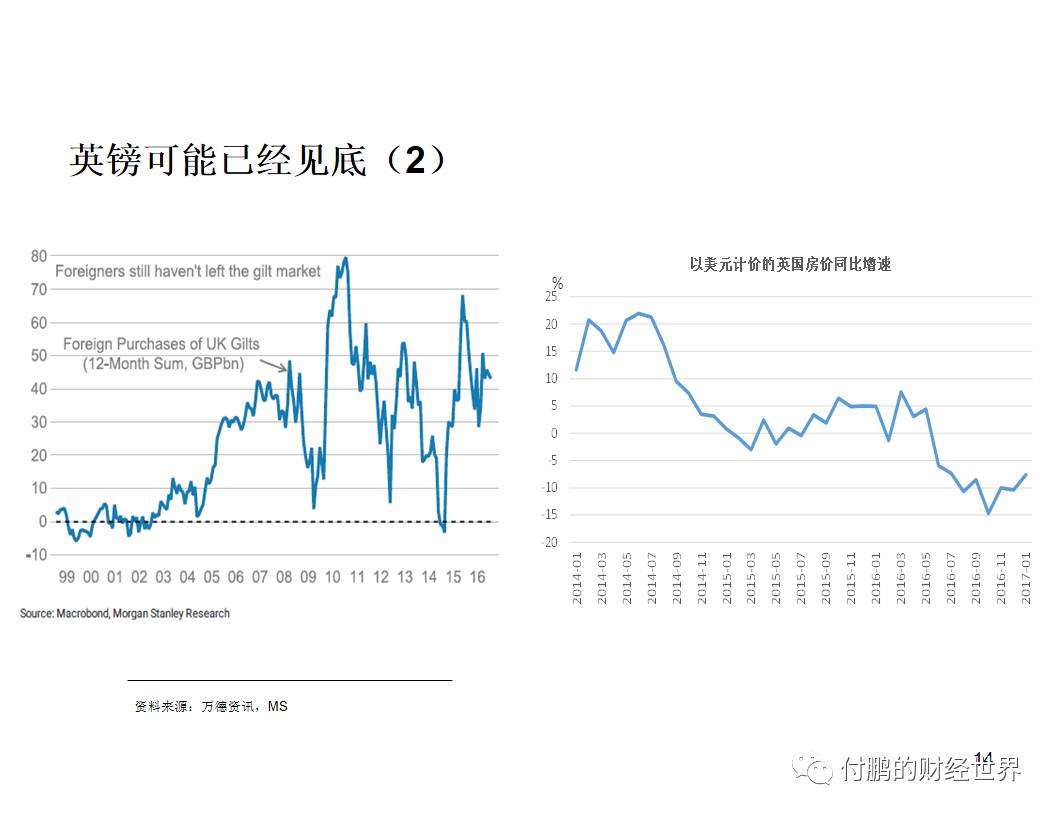

再者,英镑大幅度贬值以后,英国资产的吸引力并没有削弱,反而是在提高。之前市场一直担心英国脱欧会冲击英国的金融帐户,但是现在的实际情况是英国股市在上涨,英国的海外投资者(可能主要是欧元区的投资者)还在净买入gilt。然后我们看到以美元计价的英国房价的同比增速还是负的,在全球房价都明显上涨的时候,英国资产的吸引力在增加。

从仓位的角度和CFTC的持仓量看,英镑还是一个净空投的头寸,并且相当拥挤。从历史数据来看,大概每年4月份,英镑的收益率都要回升大概一个百分点到两个百分点左右。这些数据表明,我们至少可以持有这样一个观点,英镑可能已经见底。从投资的角度来说,英镑的汇率未来的升值值得期待。

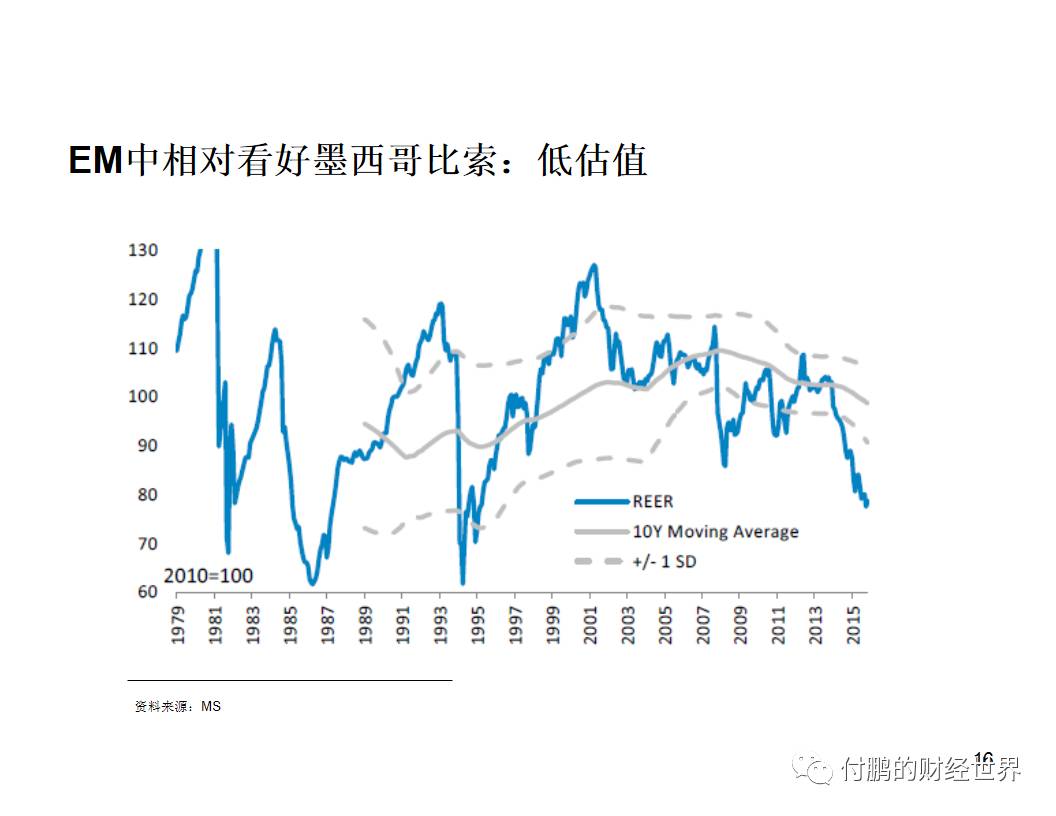

此外,由于美国现在的美元指数走软,再加上今年全球贸易的复苏,相对来说,对新兴市场货币有一个支撑。从外汇估值的角度来说,特朗普上台对墨西哥比索的冲击很大,从实际有效汇率的角度来看,墨西哥比索是全球主要货币中被低估最严重的。当然此前墨西哥比索上涨势头也很凌厉,墨西哥比索兑美元从大概21.5的,现在一路升值到了19。往后看,如果由于油价回落或者其它原因,墨西哥比索有一个回调,现在在一个被明显低估的位置当回调出现时做多墨西哥比索,未来的升值空间可能还是比较大的。现在市场上有的机构用一些比较积极的模型预测墨西哥比索甚至可能会升值到17.5(现在差不多是19),这是比较积极乐观的看法,但是单纯从估值的角度看,墨西哥比索在新兴市场货币中颇有吸引力。

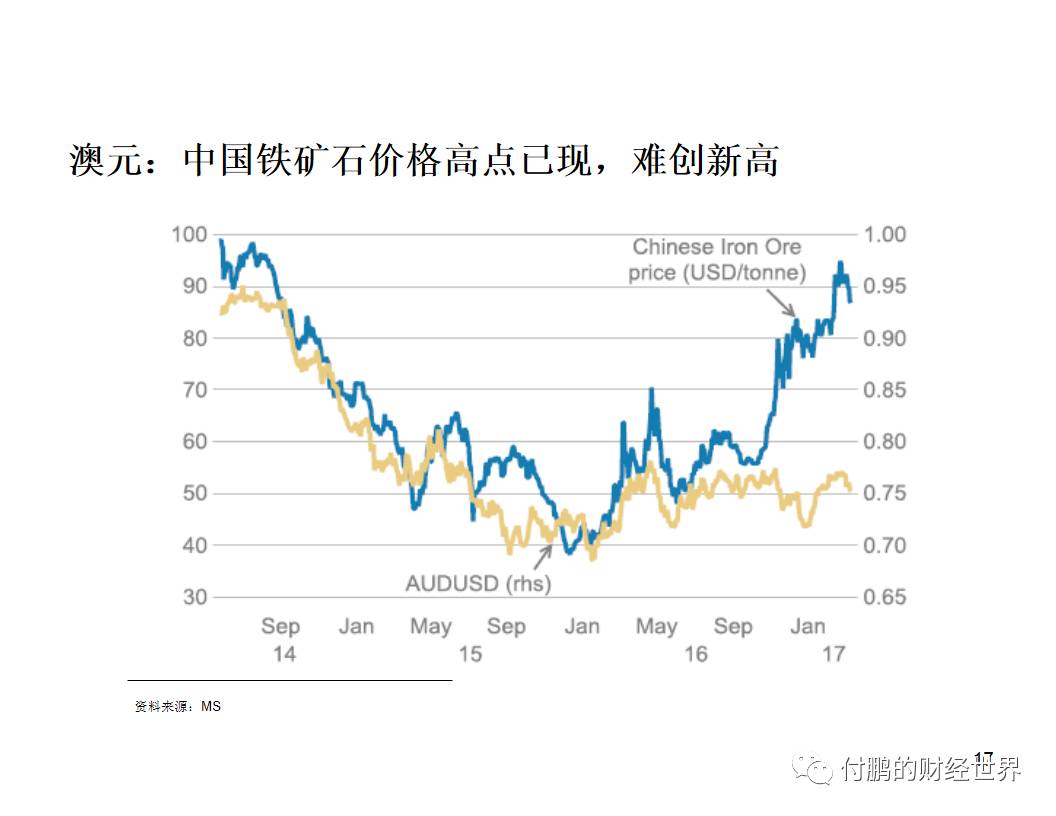

无论是英镑还是墨西哥比索,都是空美元的一个交易。如果从做多美元的角度来看,做多美元空澳元可能会有一个机会。为什么这么讲呢?主要是从中国的角度来看,大家现在交易澳元主要影射的还是中国。中国2月份的最新数据中,从环比的角度来看,PPI从0.8回落到0.6,PPI环比增长动能在逐渐回落。由于美国加息,中国央行处于一个被动收紧的过程。美联储加息以后,中国央行很快提高了公开市场操作的利率,今年美联储可能还要再加息两次,每次25个基点,中国央行公开市场操作利率差不多提高10个基点,中美利差还是在加大。为了弥补中美利差的加大,不排除中国央行未来升息的幅度会进一步加大。如果中国央行加息的幅度加大,中国的货币条件由于美国的加息而被动的收紧,会对中国的大宗商品价格,包括铁矿石等,形成一定的抑制。去年中国的螺纹钢和黑色铁矿等价格都在极低的水平上,实行供给侧改革和供给侧的收缩造成铁矿石和螺纹钢的价格有一个明显的反弹。当前它们的价格都处于高位,在这个高点上继续向上攀升的幅度可能非常有限,甚至中国的铁矿石和螺纹钢的价格可能已经处于顶部。如果遵循这样的判断,做空澳元相对来说可能是一个比较合适的交易。因为今年年初到现在,澳洲的就业情况一直非常不好,它的外债也很高,又有房地产泡沫的问题,再加上美国处于加息的过程中,如果现在让我做多美元的话,我可能更喜欢做空AUD/USD。

虽然大宗商品价格,大宗原材料铁矿石、螺纹钢等的价格会因为中国的货币条件收紧而出现回落,但是我并不认为今年中国会有明显的问题,主要原因是十九大的政治周期和之前财政政策和货币政策的放松有一些后续的作用,再加上去年中国的工业企业利润增速回升,中国现在和之前的经济周期类似。1999年的时候,中国的GDP增速还在回落,但是工业企业利润率先回升,此后从2000年到2012年,中国经济一直都处在底部徘徊振荡的过程,就是现在所说的L型。所以中国经济不会有很强劲的反弹,我们暂时看不到足以支撑大宗商品价格再暴涨一轮的需求。但是从另一个角度讲,关于中国经济发生明显的继续加速下滑的这种担忧在减轻。外汇投资方面,之前一些比较流行的交易,比如说2014年、2015年、甚至2016年下半年都有一些海外投资者在做多USD/ASIA,都是在表达对中国和对人民币的悲观情绪。现在这种情况下,美元本身在走弱,做多USD/ASIA在这个时点来看,可能未必是一个好的交易。

综上,我向大家汇报的观点是从中期(大概一个季度到两个季度)的视角看,我对美元看法是偏负面的。未来美元会不会再度走强,本轮美元走强的高点在哪儿,到底会不会再次出现,可能我们要看到一些基本面的变化才能够下这个结论。比如说FED是否扭转了现在这种加息的频率,比如加息更快,比如今年可以加息四次(现在市场的预期还是美联储今年大概加息两次半)。还有一个是油价能否大幅的回升,美元更像一个石油货币,油价回升刺激全球的通胀预期,如果这个能够实现,美元就会走强。再加上美元实际利率的上升,我们才能够判断美元会强势归来。如果没有看到这些的话,我现在的观点是美元短期或中期可能会是一个偏弱的走势,尤其是英镑兑美元、新兴市场货币像墨西哥比索兑美元都会走高。但是相对来说,我看空澳元。这是我现在的一些观点,请大家指正。

下面请大家提问。

Q&A:

Q1:上述提到的美元名义实际利率在哪里可以查看?

关于名义利率,现在市场上用的比较多的反映长期的利率是美国的十年期国债收益率,这个在国内的wind数据库和其它经济数据库都可以查到。海外的话,可以在Bloomberg上看到美国收益率的情况,从2年的一直到30年的收益率都可以看到。关于实际利率,美联储会计算一个扣除通胀以后的实际利率。我们自己也可以计算,通过在wind或者美联储的网站上找到它的名义利率,减去CPI以后就可以计算它的实际利率。

Q2:人民币兑美元汇率大概会跌多少?

人民币兑美元这种双边汇率,要考虑到美元指数强弱会影响人民币兑美元汇率的绝对水平的估值。如果美元指数很强,人民币汇率可能会迅速突破7,然后一路继续往下贬。如果美元指数很弱,就像我们现在看到的这种趋势,美元指数不再凌厉的上涨,开始有一个缓慢回落的走势,则会对美元短期企稳有一定的帮助。从名义有效汇率或者实际有效汇率来看,人民币仍然高估的比较严重,大概还有10%左右的高估,这就是为什么韩国、新加坡和台湾这些之前货币贬值相对较充分的国家地区的出口要比中国恢复的好的一个原因。我们的CPI、国内的需求受到一定的抑制,也是由于汇率高估导致的。所以如果美元指数走弱,人民币兑美元也不会走强,它还会走弱,但是它走弱的压力和走弱的幅度跟美元指数走强的时候不同。所以单纯来说人民币会贬到什么水平呢?我认为首先CFETS指数在94这个位置可能坚持不住,它有可能会回到90的水平。如果美元指数现在处于徘徊状态,人民币在现在这个位置,应该还可以继续贬3%到4%左右。

Q3:请简单讲一下纽元。

我对纽元的看法和澳元是一致的,也是偏负面的,主要是因为新西兰、澳大利亚他们自身的经济问题比较严重,无论从就业还是从它的房地产市场来看,都有回落的迹象,并且大家对纽元或者澳洲加息的预期还是比较强烈的。如果从短端的收益率看,大家还是认为新西兰央行(RBNZ)会加息,大家认为澳元也已经不会降息了,也就是说澳洲自身的降息空间也已经没有了,其实这些还存在变数,尤其是它的房地产市场。如果真正出现房价回落,房地产市场明显走软,就业问题继续恶化,再加上中国对澳大利亚贸易条件的支持因素如果减弱,澳洲也是有降息空间的。新西兰也一样,新西兰自身的经济回落,包括它的房地产问题如果继续恶化,市场对它的加息期待可能会落空。

Q4:美联储加息后哪个大国央行可能会跟着先行动?

关于美联储加息之后哪个大国会先行动,现在已经比较明显了,先行动的国家是中国。中国在去年11月份、12月份,一直到今年的1、2月份的经济数据,总体还是处于一个稳中有升状态,尤其是六大电厂耗煤量等一些微观的数据表明中国经济在底部有企稳的势头,再加上资产价格(主要是房地产市场)还算比较火爆,所以中国跟随美联储最快。

当然我们现在看到的只是央行提升了公开市场操作利率,提高了短端的利率,但是长端的利率貌似并没有太强烈的反映中国会持续的进入加息周期。但是从中国这一次的反应来看,美联储夜里加息以后,第二天9点中国央行公开市场操作立刻加息,反应的坚决和效率表明未来中国跟随美联储继续加息的趋势应该是比较明确的。中国可能是进入加息周期最明确的。

Q5:讲解一下欧元的情况。

对于欧元这个货币,我现在的个人看法是最好不要碰欧元。为什么这么讲呢?因为欧元现在受正反两方面的因素影响都比较强烈。正面的因素,现在大家看的比较清楚,就是欧洲的经济数据都在好转,无论是从CPI、就业,还是从制造业的PMI来看,欧洲经济复苏都是比较强劲的。它的负面因素主要是政治因素,包括法国大选。法国4月份和5月份的大选可能会牵动欧洲欧元区的汇率的走势。所以之前市场上有人说ECB这次表现出了偏鹰派的论调是为了对欧元形成支撑,也是对政治风险进行对冲的一种做法。

为了表达看好欧洲经济这个观点,可以做多对欧洲出口比较多的这些EM的货币,比如说有很多新兴市场国家,它对欧洲的出口贸易份额占它总的出口份额比较多,可以做多这些EM的货币。此外,英镑是一个对冲欧洲政治风险的选择。如果它的政治因素能够尘埃落定,那么欧元是会上涨的,但是欧洲的政治因素可能是一个很大的不确定性,尤其是勒庞当选的可能性还较大。

Q6:能否从实际利率与其他方面谈谈英镑兑纽元及澳元两个货币的情况。

从交易的角度来看,相对来说我比较欣赏作多英镑作空澳元、作多英镑作空纽元的交易。因为刚才已经对英镑和澳元基本面的因素变化做了一些分析。单纯的从交易角度,做多GBPAUD,做多GBPNZD都是相对来说比较好的交易。当然这只是我个人的看法,具体情况大家要结合当时的市场变化和方方面面的情况来定。从货币政策的角度来看市场对BOE的反应,之前大家认为BOE还有降息的空间,现在大家认为降息的空间没有了,英国的CPI通胀看起来情况不错,一直在超出市场的预期。英国本身的经济数据不能说是非常的强劲,但是在通胀上升的大环境下,加上英国BOE这一次也说如果通胀超过2%太多或者太久就要考虑加息,所以我认为英国BOE对加息的反应和真正落实加息的情况都要比澳元和新西兰要强,大家现在对RBA加息和新西兰加息的反应都太强了。

Q7:澳元和美元利差还是一直加大,汇率却坚挺大半年,为什么?

关于澳元利差加大但是它仍然非常坚挺的原因,我感觉其中一个主要的原因是大宗商品价格的上升。从2015年一直到2016年初,澳元下跌的比较猛。2016年年初,铁矿石、螺纹钢这些黑色的价格在一个很低的水平,中国实行供给侧的结构性改革,拉高了中国进口大宗商品的价格,改善了澳洲的贸易条件,澳洲经常帐户一直好于预期,澳洲央行一直对澳大利亚的经济是偏乐观的态度,再加上市场更认同澳洲可能会升息,这些因素加在一块儿可能是造成澳元最近走势偏强的一个原因。

但是就像之前和大家所分享的一样,如果从外汇估值的角度来看,澳元仍然有至少10%的高估,新西兰元大概有13%左右的高估,单纯从估值的角度看,他们处在一个估值偏贵的情况。另外从中国这些大宗商品的角度看,尤其是在中国货币条件开始收紧并开始跟随美联储加息的环境下,再加上当前大宗商品的价格已经处于一个相对较高的位置而且去年这一轮涨幅非常可观的情况下,继续上涨的动力不足,继续上涨的空间可能非常有限。

Q8:苏格兰独立是否会成为下一个黑天鹅,导致英镑闪跌?

关于苏格兰独立和英国脱欧的问题,包括像摩根史丹利等海外的一些大行的观点在内,市场总体的观点是这些因素已经被消化了,都已经反映在英镑的下跌过程中了。所以至少现在来说,英镑闪跌的可能性较低。反倒是欧元可能恰恰和英镑相反,由于经济数据偏强带来的欧元的一些政治因素并没有反映到它的汇率当中。

Q9:中国经济阶段性企稳的经济正向,和澳洲就业负债等经济负面,对AUDUSD产生的影响是否矛盾?

从资产价格轮动来说,中国经济阶段性的企稳是在去年的3月份。去年3月份,螺纹钢的价格就开始大幅上涨,螺纹钢的价格在中国的资产价格里是反应最快的。去年4月份中国的债券进行了反应,债券收益率有一拨上升,但是之后伴随着全球收益率下降,在6月份慢慢的又开始回落。中国的债券收益率真正的上升是在去年第四季度的时候。所以从资产轮动的角度来看,大宗原材料价格,也就是中国的黑色价格的反弹,反应是很快的,当时就已经对澳元形成了一个很强的支撑。现在中国的黑色价格处于一个相对较高的水平,PPI同比虽然在上涨,但是环比涨幅已经开始回落。由于环比是领先同比的,加上中国的货币条件收紧,再加上大宗原材料价格处在一个比较高的位置,未来中国经济企稳对大宗商品价格走强的支撑力在减弱,也就是说中国经济企稳对澳元和对澳洲的支撑其实在2016年的3月就已经发生,一直持续到现在,但是从现在往后看,这种支撑的力度在减弱。就像刚才那位朋友所说,澳洲的经常帐户并不是澳元的主导因素。我们也看到,由于中国需求导致的澳洲的贸易条件的改善,也并没有带来它自身就业问题的好转。所以往后看,随着中国的支撑力度的减弱,澳洲自身的经济问题可能会成为主导澳元的一个因素。市场可能会从关注外部原因变为更加关注澳洲自身的问题。

Q10:RBA加息的话,资产泡沫风险不是非常大吗?

房地产价格升高、资产泡沫问题、美联储加息、外债敞口过大,这些都是澳大利亚的风险因素。新西兰和澳洲是捆绑在一块儿的,某种意义上说,一荣俱荣,一损倶损。所以从这个角度看,相对来说看空澳元和纽元。

Q11:对英国脱欧,欧盟的前景怎么看?而且近年很多欧洲选举风险事件,对汇率和商品的影响如何?

6月24号的时候,英国脱欧,当时市场的反应其实很大。前一天晚上英镑的汇率在1.5左右的位置,其实是一个非常好的空英镑的一个点位。在英国脱欧公投之前,我们就关注到一个很有意思的现象,英镑每八年就会有一个轮回,1976年、1984年、1992年、2000年、2008年、2016年都是英镑汇率大跌的年份。尽管当时市场认为英国脱欧可能性很弱,还认为它的民调都是失真的,但是从八年一次的这种轮回的角度看,当时隐隐的感觉到脱欧的可能性比较大。当时市场对这个脱欧事件的反应很大,但是就现在来看,我们没有看到英国脱欧严重的冲击了英国的资本和金融帐户。从最近英国公布的经济数据来看,比如工业生产和一些就业的数据,虽然有一些小幅不及预期,但是基本上和市场预期偏离都不是很远。所以无论从实体经济还是资本流动的角度看,我们现在并没有明显的看到英国脱欧对英国基本面产生实质性的变化,后续会怎么样,还要进一步的观察,但是目前还没有看到。

相反的是,欧洲的政治风险因素,比如勒庞的当选再加上欧元区自身明显的分化(欧元区最好的国家是德国,它的经济和贸易帐户都很亮丽,但是其他边缘国家又很差),巨大的差距如何能够维系欧元这么一个统一的货币,确实是一个长期的问题。现在从市场的角度来看,欧元现在在1.08左右的位置,英镑现在在1.24以下的位置,这个时候如果欧洲有一些风险动荡,相对来说,英镑可能会受益。再从经济的基本面来看,如果这些政治的风险因素短期内没有爆发,大家可能会迅速的回归到欧洲经济基本面的改善,包括欧洲经济对全球经济的贡献,可能会引发这种风险偏好的上升,然后欧元可能会走强,也就是说如果这些问题没有发生,欧元可能会走强,市场的风险偏好会继续提升,可能会对风险资产利好。大家之前谈到的澳元和纽元对这种风险偏好非常敏感,所以做空AUD或者空NZD的这种交易有一个风险,就是全球的风险偏好。如果大家此前预期的一些风险事件没有引燃,带动短期的风险偏好的回归,可能会对澳元和纽元的交易带来一些负面的影响,这是需要大家留意的。

但是英镑也是一种风险货币,之前也有机构研究过,英镑其实是和风险偏好还有英国自身的政治是有关的。如果英国的政治事件最坏的情形已经反映到英镑当中,那么风险偏好的提升会有利于英镑的走高,从这种角度来看,做多英镑同时做空澳元,有助于这种风险的平衡。

(完)