《研报挖掘机》专栏介绍:

猪年股市持续火爆,我们邀请了金融机构资深研究员开辟了这个专栏。本专栏内容来自于正规券商的最新研究报告,每周一篇。助您穿越市场噪音,提前布局,寻找市场主流投资机会。

美国基金经理迈克尔·奥希金斯在1991年的著作《跑赢道琼斯指数》(BeatingtheDow)提出了跑赢大盘的投资策略,被称为“道指之犬理论”。

“道指之犬”是一种简单有效的选股策略,年平均回报18%,年超额回报15%。

一、股息率是最重要的选股因子

每年年初,从道指找出10只股息率最高的股票,平均资金买入,每年调仓一次。

作为美国历史上最简单,也最实用的投资策略之一,“道指之犬理论”在美国拥有超过半世纪跑赢道指的回测记录。据有关统计,1975至1999年年间运用"道指之犬理论",投资的平均复利回报达18%,远高于市场3%的平均水平。

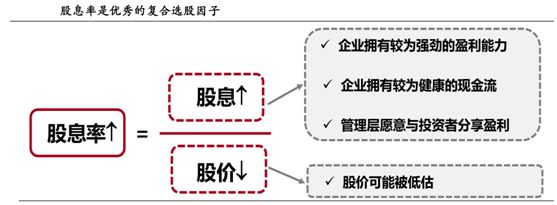

股息率是优秀的复合选股因子,运营健康、价格、低估是其能贯穿牛熊市的逻辑。股息率=股息/股价*100%,高派息率的股票意味着企业的股息派发金额较大(分子较大)或股价较低(分母较小),亦或者两者兼备。

首先,从分子端来看,企业的股息派发金额较大其实暗含了三个信号:1、企业拥有较为强劲的盈利能力;2、拥有较为健康的现金流;3、管理层看好企业前景并愿意与投资者分享盈利。

其次,从分母端来看,在股价下跌的情况下,假如管理者并没有没有因为股价下跌减少分红(分子分母同时减小不会使股息率增大),则一定程度上可以证明公司的运营情况并没有想象中那么糟糕,股价可能被低估。

正如汇丰控股(0005.HK),其在2016年因为欧洲和英国前景不稳定和巨额罚金,拖累股价大跌,股息率一度高达双位数。随着负面消息出尽,一年后,股价连同派息的回报率几乎达到了一倍。

二、“道指之犬理论”为何能够穿越牛熊呢?

比如:当熊市出现时,只要获得高于无风险利率如银行存款的利息,就相当于为资金构建了一个“熊市保护伞”,此为“守”。

而牛市开始时,“犬股”不但能继续享受股息收入,还能赚取股价上涨的价差,此为“攻”。

攻守兼备,是“道指之犬理论”能贯穿牛熊市并保持有效性的逻辑。

三、在A股,能运用“道指之犬理论”选股吗?

根据迈克尔·奥希金斯的理论,我们可以构建一个模型。通过筛选出历史上四次底部时期(2005年6月、2008年10月、2013年6月和2016年1月),构建“A股之犬”组合。

标准是:根据3年内的股息率进行筛选,并在此基础上辅以PE及业绩指标,旨在筛选出运营健康、价格被低估的“A股之犬”组合。

具体筛选办法是:取调仓节点前12个月、24个月、36个月共3期股息率均大于市场中位数的股票,然后再添加PE小于市场中位数,两期业绩增速大于0,这两个优中选优的筛选条件,最后按照近12月的股息率从高到底选20只股票,等资金建仓并计算组合往后一年的累计净值。

(一)2005年底部时期,“A股之犬”组合净值为1.97,超额收益为27%。

2005年6月7日,A股市场经历股权分置改革,到达第一个底部,沪指创下998的低点。这时A股市场前3年股息率中位数为1.1%,前2年股息率中位数为1.4%,近1年的股息率中位数为2.4%,PE中位数为21x。

根据筛选规则,选出以下20只股票,这些股票涵盖了钢铁、电子元器件、农林牧渔等12个行业,市值中位数为29亿元,从市值上来看,多为中小企业。

回测结果显示,2005年6月6日的底部形成后,第一和第二个月组合表现略弱于上证综指和沪深300,但是从第三个月开始追上市场,并在一年后取得1.97的净值,远远高于同期沪深300(1.70)和上证综指(1.65)。

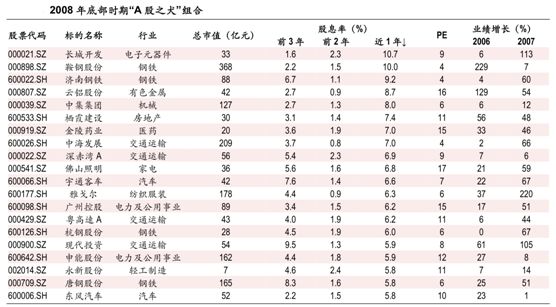

(二)2008年底部时期,“A股之犬”组合净值为2.06,超额收益为14%。

2008年受美国次贷危机冲击,A股到达第二个底部,沪指创下的1664低点。此时A股市场前3年股息率中位数为1.6%,前2年股息率

中位数为0.6%,近1年的股息率中位数为1.7%,PE中位数为17x。

根据我们的筛选规则,选出以下20只股票,这些股票涵盖了钢铁、煤炭、房地产、有色金属等11个行业,总市值中位数为53亿元。

回测结果显示,自2008年10月28日的底部起一年内,该组合的表现优于市场,一年后的组合净值为2.06,超过同期沪深300净值1.92和上证综指净值1.69。

(三)2013年底部时期,“A股之犬”组合净值为1.10,超额收益为18%。

2013年爆发小型金融危机,即钱荒,投资者担心此次金融危机蔓延成为整个市场的经济危机,沪指在6月25日创下1849的低点。此时A股市场前3年股息率中位数为0.8%,前2年股息率中位数为1.1%,近1年的股息率中位数为1.2%,PE中位数为28x。

根据我们的筛选规则,选出以下20只股票,这些股票以银行为主,涵盖了食品饮料、交通运输等13个行业,总市值中位数为199亿元。

回测结果显示,自2013年6月25日的底部过后,“A股之犬”组合表现大概率跑赢市场指数,一年后的组合净值为1.10,超过同期沪深300净值0.92和上证综指净值0.98。

(四)2016年底部时期,“A股之犬”组合净值为1.19,超额收益为12%。

2014到2015年中国处于严重通缩状况,企业大面积亏损,人民币大幅贬值,投资者担忧中国经济有硬着陆的悲观情绪日渐浓厚,沪指于2016年1月创下2638的低点。

此时A股市场前3年股息率中位数为0.9%,前2年股息率中位数为0.5%,近1年的股息率中位数为0.5%,PE中位数为45x。

根据我们的筛选规则,选出以下20只股票,这些股票以银行为主,涵盖了非银金融、食品饮料、交通运输等7个行业,总市值中位数为1,310亿元。

回测结果显示,2016年底部时期构造的“A股之犬”组合表现优于市场,一年累计净值为1.19,大幅高于沪深300净值(1.07)及上证综指净值(1.07)。

从上面分析可以看出,以“道指之犬”理论为核心的高股息率策略,在A股市场历史底部时期,是非常有效的,一年之内平均获得了18%的超额收益。而用未分配利润进行修正后,超额收益则达到24%。这无论是对于我们绝对收益投资者,还是相对收益投资者,都是非常重要的。

(五)未分配利润

历史的高派息已经是过去,未来的收益率还取决于长期是否能持续稳定地继续分红。所以可以通过修正指标,组建一个更高的超额收益的组合。

在此,我们采用的修正指标为:未分配利润。未分配利润具有两方面的含义:第一,留待以后年度分配的利润,在这一层面上未分配利润是决定上市公司能否持续稳定拿出真金白银回馈投资者的重要指标。第二,尚未指定特定用途的利润,在这一层面上未分配利润很可能是企业扩大生产规模、战略转型的推动器,在一定程度上代表了企业潜在的盈利空间。

未分配利润较多的上市公司,往往被各类投资者青睐,因为该类公司盈利和分红能力强。

用未分配利润来对“A股之犬”组合进行修正,其具体筛选方法是:筛选出每次建仓节点未分配利润/总市值大于均值的股票,在这基础上取建仓节点前12个月、24个月、36个月共3期股息率均大于市场中位数的股票,然后再添加PE小于市场中位数,两期业绩增速大于0这两个优中选优的筛选条件,最后按照近12月的股息率从高到底选20只股票,等资金建仓。经过修正的组合,四次回测全部战胜“A股之犬”组合,平均超额收益24%。

4月中旬以来,市场从3288点的半年内高点跌回2850点附近,当前市场缩量横盘整理已经有十几个交易日,虽然还在维持平衡态势,围绕2900点震荡,但量能不足,反弹上行的空间有限,而指数向下再度探底的概率较大。

在目前这个位置,大多数股票的价格已经处于历史低位,选择公司健康、股价被低估的股票,对于投资者来说至关重要。

股息率作为简单有效的选股因子,进可吃息看涨、退可收息减损,“攻守兼备”是其能贯穿牛熊市的逻辑。

(扫码可查看详情

原创文章:(点击蓝色标题可查看原文)

死扛和死耗≠价值投资!看价投的正确长期持有

价值怪谈一:越涨越便宜的牛股(颠覆你的炒股认知)。

那些成功而低调的投资者

3000点之下!5年以后,我会想念它!

干货:如何分析趋势?—中小投资者的法宝

千股跌停中的思考

正确择股,我是如何取得60倍的收益

我是如何在亏掉50%之后,开始正确打磨自己的投资模式的

在一片绿油油中,说一件奇特的事,这说明了投资的精髓

不作不死,杠杆资金爆仓实录

老手手把手告诉您股市挣大钱的真正方法

我们信奉投资知识的积累会让你的投资水平从量变发生质变,不管你想成为哪一类型的投资者,投资知识的积累都是必不可少的步骤。为了让更多的人学习正确的投资理念,进一步丰富A股训练营公众号的内容,特向广大读者征稿。

征稿类型:

个股研究报告(只刊登长牛股及有望成为长牛股的研究报告);上市公司调研报告;读书笔记;投资理念、投资经验、投资体系、投资之路的分享,以及其他一切和投资有关的内容。

稿件要求原创,投稿邮箱: [email protected]。稿件一经录用刊出,给予200-500元稿费,以资鼓励!