3、聚焦核心业务:打造高性能IDC能力,携手华平IDC规模持续扩张

1)公司是专业IDC第三方龙头,打造高性能IDC能力

公司是国内规模最大的第三方数据中心服务提供商之一,市场份额占比达到全国的24%。目前世纪互联已经在30多个城市运营超过80个数据中心,管理机柜总额超过2.7万个,网络节点(POP)500多个,骨干传输网总长15000km,传输带宽高达160G,并为超过4000家企业客户提供优质的服务。

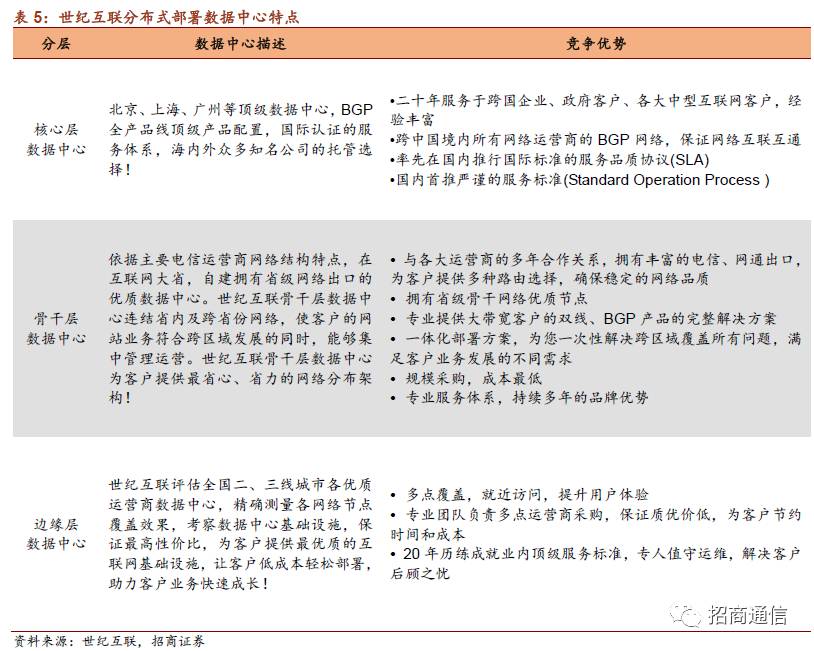

公司数据中心采用三层分布式部署,降低部署成本,提升用户体验。

中国网络环境复杂,以单点部署掌控全国业务的做法已不能满足互联网企业需求;尤其是视频、P2P、游戏、语音等流量较大、用户群遍布全国的互联网企业,分布式部署成为发展趋势。公司将数据中心分布式部署为三个层次:

即以北上广等核心城市为核心层,以互联网大省、骨干城市为骨干层,以二三级城市为边缘层。

互联网企业客户可根据应用等级及用户分布区域,通过在全国范围的科学选点,将应用分别部署在不同层级的城市数据中心,以降低总部署成本,提升用户体验。

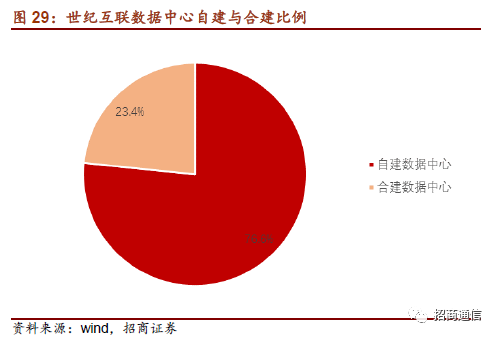

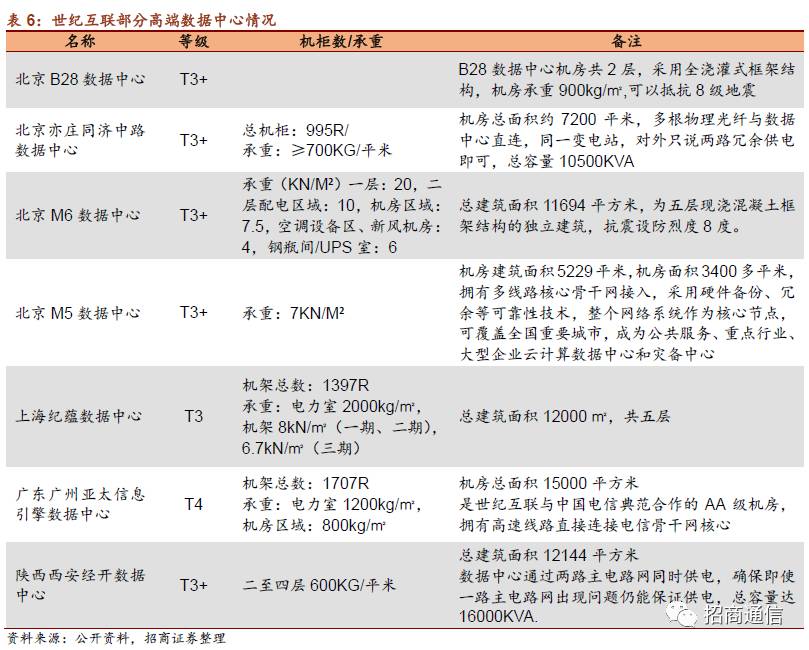

公司运营数据中心主要以高等级数据中心为主,其中骨干层数据中心主要为T3及以上标准,核心层数据中心主要为T3+与T4标准。公司秉着打造新一代绿色高效的数据中心为理念,不断通过自建与合作的方式打造高标准数据中心,目前运营总机柜数达2.7万个,其中自建机柜约2.1万个(18个数据中心),合作机柜为0.6万个(63个数据中心)。

IDC收入规模快速提升,单机柜能力突出。

纵向来看:近年来公司IDC收入规模呈快速上涨趋势,2012-2016年IDC收入CAGR为32.3%,虽然2016年增长速度有所减缓,但公司机柜利用率持续提升,托管流失率保持较低水平。随着未来业务调整到位,我们判断IDC业务恢复增长是大概率事件。

横向来看:

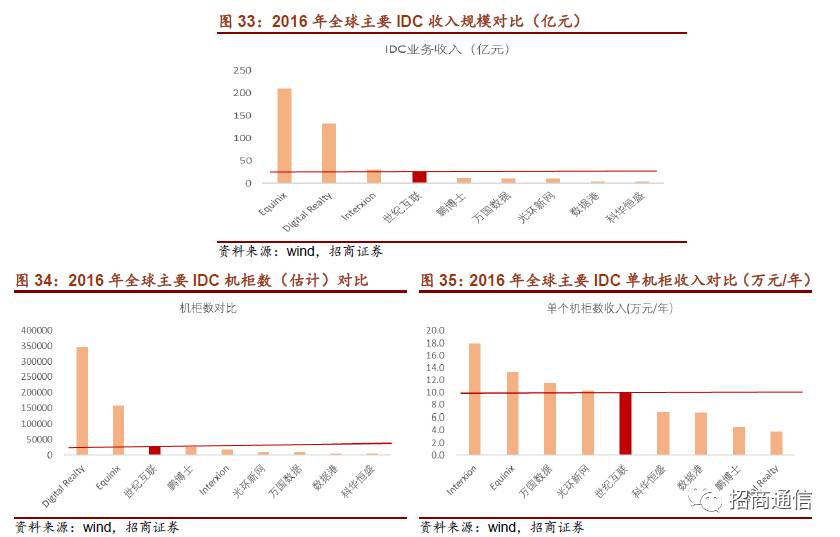

对比全球主要IDC服务商,世纪互联与国际巨头Equinix和Digital Realty还有些差距,但处于国内绝对领先位置。从单个机柜年收入来看,目前公司具有较高的机柜数量优势,且其单机柜年收入水平在国内行业中处于较高位置,公司盈利能力极强,未来随着公司新建数据中心的落地,将直接带动IDC收入规模化增长。

同时公司通过打造Switch+高性能数据中心,进一步提升机柜能力。

世纪互联Switch+高性能数据中心是以世纪互联数据中心大底盘为基础,整合全方位连接产品及云中立平台的核心优势,全面提升数据中心的服务能力,使客户、上下游合作伙伴的数据以及云端数据随意切换,在为客户带来数据指数级增长价值体验的同时,机柜能力得到全面提升。

2)对外合作,IDC规模化成长可期

规模化、集中化是未来趋势。

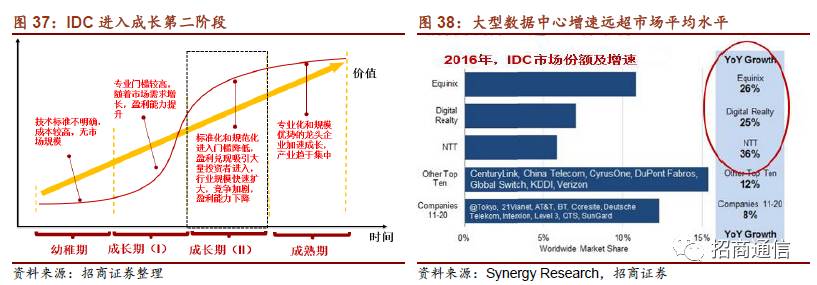

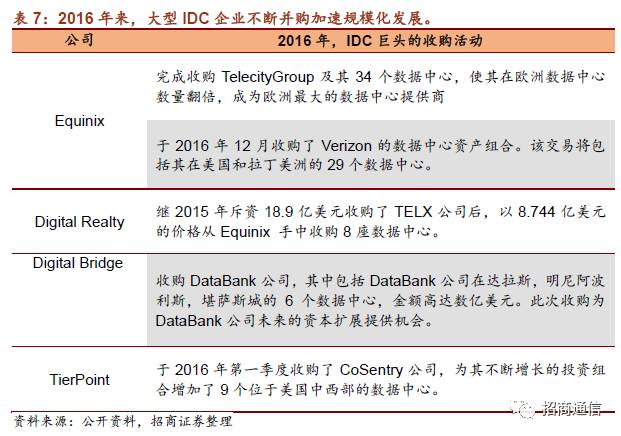

当前IDC产业当前正处在成长期第二阶段,进入利润兑现期,有大量投资者涌入“靠钱堆”出了大量硬件建设,未来在“硬件”之外的运维、管理等软实力有望成为差异化竞争的关键,龙头企业加速成长,规模化、集中化成为未来趋势。从全球范围来看,2016年以来,大型IDC企业不断并购加速规模化发展,同时大型数据中心服务商增速远超市场平均水平,规模越大增长越快。

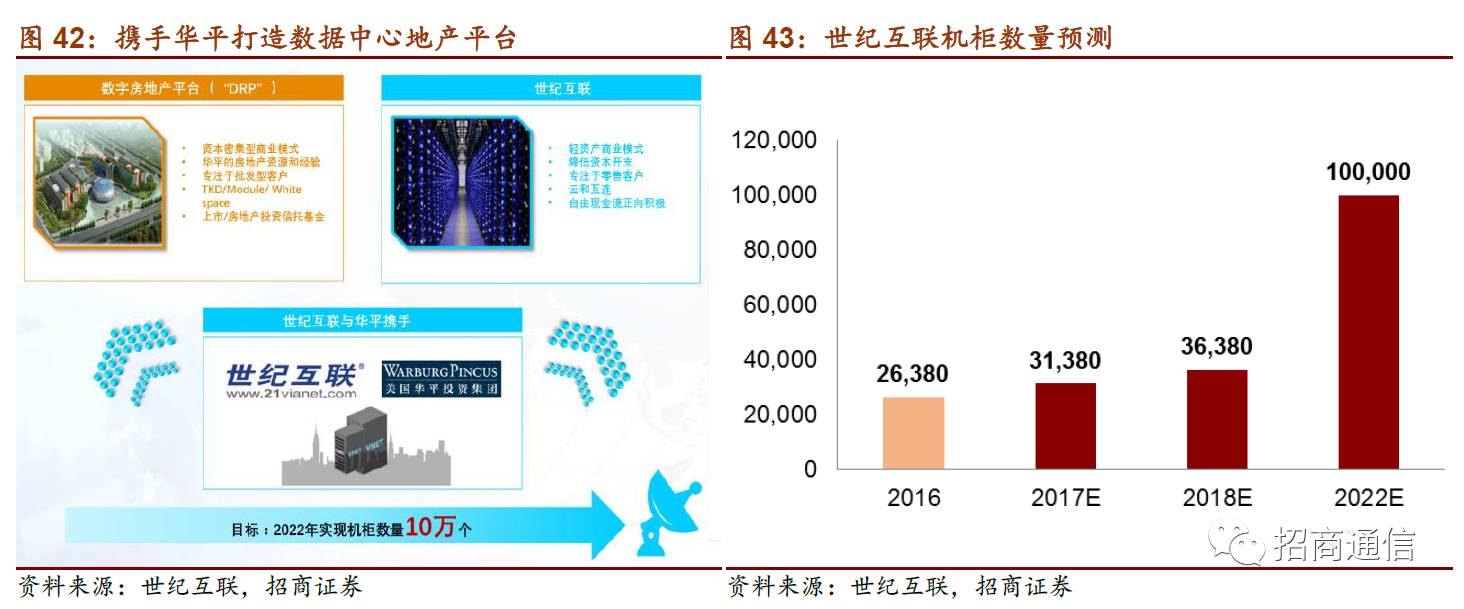

携手华平,数据中心规模再突破可期。

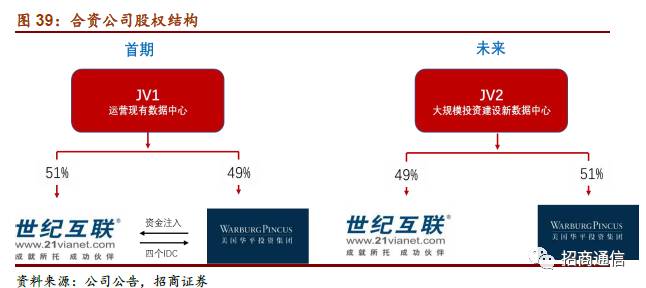

2016年11月,公司与全球领先的私募股权投资机构美国华平达成战略合作,组建一家专注于数据中心地产业务的新合资公司。首期,世纪互联将向合资公司注入4个现有的高性能数据中心,价值超过3亿美元,而华平将为合资公司扩展新的数据中心提供雄厚的资金支持。根据合资协议世纪互联现拥有合资公司51%的股权,华平拥有49%的股权,未来公司将进一步加深与华平的合作,成立第二家合资公司用于大规模投资建设新数据中心,第二家合资公司世纪互联将拥有49%的股权,华平拥有51%的股权。

与华平合作将降低公司资本开支,数据中心规模性增长重启。

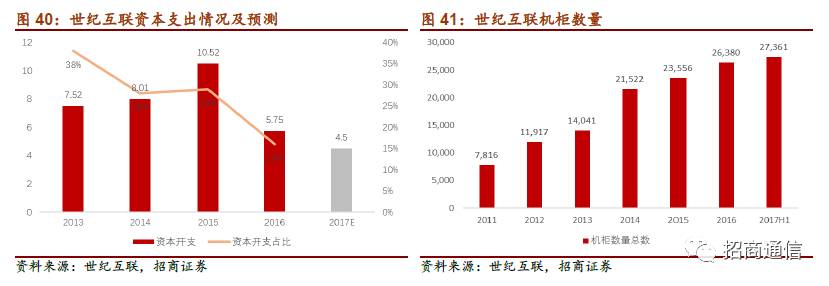

近年来公司资本开支一直维持在较高水平,2012-2015年,资本开支分别高达7.52亿元、8.01亿元、10.52亿元,资本开支占营业收入的比例分别为38%、28%和29%。随着世纪互联与华平公司展开战略合作,直接降低了土地租赁、数据中心与机柜建设的资本开支,公司2016年资本开支5.8亿元,占营业收入的比例为16%,同比下降13%百分点。

预计

2017年公司资本开支将进一步降低至4.5亿元左右,主要用于资本租赁、购买设备及光纤铺设。我们认为未来随着合作的进一步加深,公司资本开支将维持在4亿元左右。

此外新的合资公司将以世纪互联现有高品质数据中心资产为基础,结合华平的资本实力以及在中国及其他国家成功搭建地产、产业平台的经验和网络,共同打造国内最大规模的专业化数据中心地产平台。根据合资协议,合资公司将大规模建设批发型数据中心,优先租赁给世纪互联,再由世纪互联向零售型客户提供数据中心服务。2016年,公司机柜数增长有所减缓,我们判断,主要是因为公司处于业务调整和优化阶段,为后续大规模建设打好基础。预计今年将新建4-5千个机柜,明年至少新建5千个机柜,数据中心规模化增长重启。

在未来

5-7年里,公司机柜数将增长到8万至10万个,直接推动公司数据中心业务规模性增长,预计到2022年,数据中心业务营收有望突破100亿元。