非金融企业上市公司一季报数据显示企业盈利自去年以来改善明显。我们关心的问题是,企业财务状况的改善会不会带来持续的总量变化,尤其是后续企业进行补库存和资本开支可能性,这将直接影响工业增加值和投资等一系列数据,本周的周报我们将着重讨论这一问题。

一、投资情况

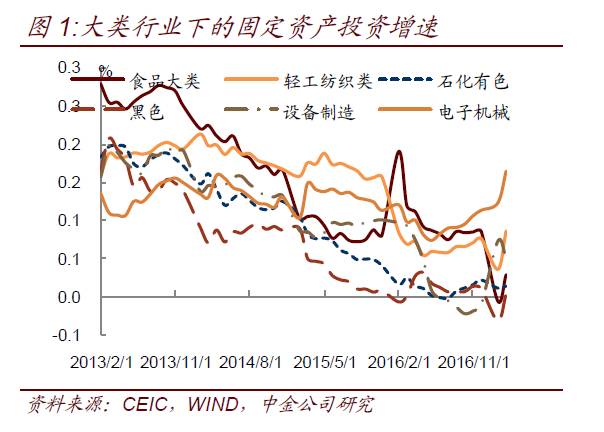

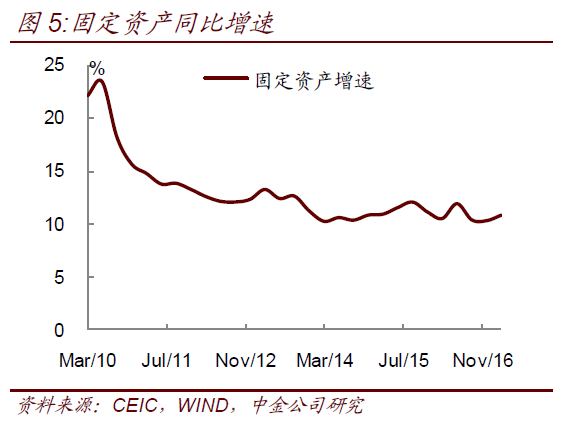

下游制造业投资增速在经历了长时间的低位徘徊后,在2016年底逐渐出现反弹,但是内部的分化比较明显,我们对制造业细分子行业进行了重新划分,将其分为六大类:食品工业,轻工纺织,石化有色,黑色金属,装备制造与电子机械,我们发现投资回升比较明显的行业大类是装备制造与电子机械两类,都属于下游行业(图1),而且下游行业国企集中度低,在衰退周期中出清较为彻底,产品外销占比较高,受益于本轮外需改善,下游行业产业链反弹更有“逻辑基础”。

在财务报表数据中,同样也有一些证据表明下游行业进行资本开支的意愿在提升,比如电子行业17年1季度的投资活动净现金流为-421亿元(上市公司口径,下同),而16年1季度为-155亿元,机械设备17年1季度的投资活动净现金流为-464亿元,而16年1季度为-218亿元。再比如电子行业17年1季度的筹资活动净现金流为435亿元,而16年1季度为53亿元,家用电器行业17年1季度的筹资活动净现金流为827亿元,而16年1季度为341亿元。虽然上市公司的固定资产存量还未发生显著变化,但是我们认为资本开支确实已经提速。

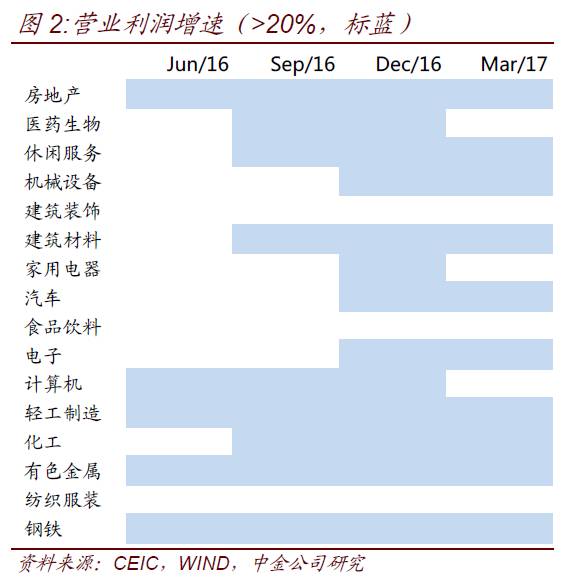

从利润向投资传导的角度,值得注意的是利润在产业链之间的分配问题,虽说当前利润增速的回升几乎是从2016年初开始的,但是从分布上,存在比较大的分化,自2016年年初开始,上游企业的利润增速上升而下游企业受到成本端的压力,利润增速始终处于低位,至2016年末,下游利润增速方才出现比较明显的上行。我们做一个简单的分析,分别计算16Q2-17Q1四个季度的营业利润当季同比增速,如果增速大于20%,则将其标蓝,如(图2),显然中上游行业的利润改善基本上从2016年上半年就开始了,很多下游行业利润增速的改善(尤其是装备制造)则是从2016年Q4开始的,当利润集中在上游行业时,在环保和供给侧改革等因素的影响下,企业没有进行资本开支的能力,而当下游的利润也开始修复时,由于行业本身出清就比较彻底,利润向投资的转化可能较快,企业利润和投资数据在行业和节奏上,都是比较匹配的。

现在的问题是:行业利润会持续反弹吗?我们认为,利润难以持续改善。如上文所述,行业利润增速在过去的几个季度中从“中上游改善”逐步转为“整体改善”,对于中上游行业,从收入端看,产品价格显著回升的行业集中在上游,如果从全年来看,价格水平相比1季度尚有一些回落的可能,而从产品产销量来看,1季度也基本达到了短期高点。未来的收入增速有下滑的可能。从成本上来看,浮动部门有可能随着大宗商品的价格回落而回落,但是如果收入下滑,摊余的三费占收入的比例可能增长。综合来看成本可能相比收入更具“刚性”。对于下游行业,我们认为存在一定的不确定性,首先,内部需求并没有快速走弱的迹象,而外部需求尚有扩张可能,其次对于下游行业来讲,在未来一段时间内,成本端的压力是减轻的。因此,需要再观察一段时间才能做出结论。

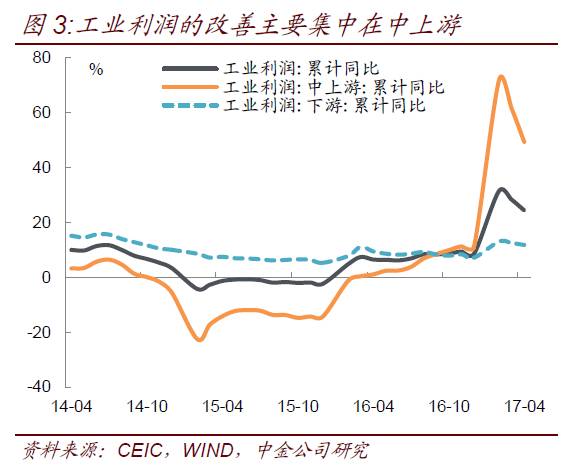

从最新公布的4月份工业企业利润数据来看,4月工业企业利润增速14%,较3月的23.8%回落明显,其中主要为中上游企业利润回落较大,从2月的71.3%回落至4月的42.2%;下游利润保持较为稳定的,但因成本下降不大,利润改善并不明显(图3)。往后看,随着PPI高位回落,工业企业利润同比增速预计将会继续下行。

从产业链的角度,现在的情况是中游工业品价格的回落在未来会带来中上游与下游利润的重新切割,但是究竟是利润大部分转移给下游还是大部分“湮灭”(因为终端需求走弱),尚不得而知。就目前的情况看,我们倾向于有相当一部分利润会“湮灭”而不是“转移”,造成总利润增速的回落。

另一方面,融资情况的恶化与实际利率的上升可能也会进一步影响企业进行资本开支的能力,而且这一因素对于投资的影响可能刚刚开始。

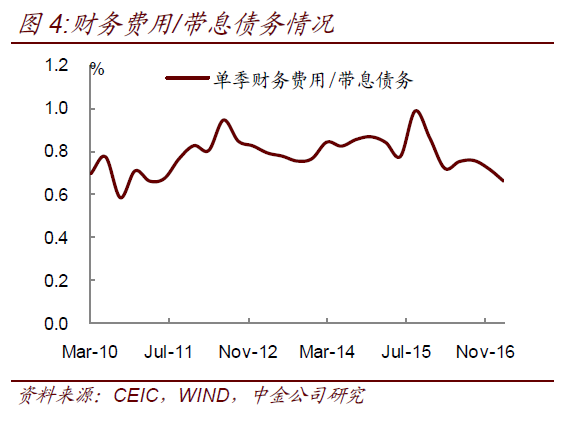

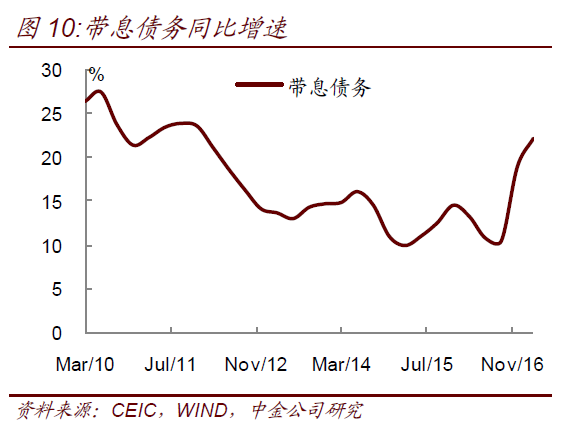

去年十月份债券市场发生调整以来,银行间市场利率发生大幅调整(10年国债收益率上行100BP),但是企业融资成本并没有发生实质回升(单季财务费用/带息债务这一指标却没有发生上行)。(图4)究其原因,在于银行贷款利率升幅并不高,同时在债券利率升高后,大部分企业取消了信用债发行转向非标资产进行融资。但接下来,受金融去杠杆影响,企业的融资情况可能会出现明显恶化。受债券市场大幅调整影响,信用债净增量已经连续几个月保持在低位,企业融资需求转向非标资产,一季度社融中委托贷款等快速上升。但监管的加强也影响了同业业务的扩张,而银行同业业务大部分投向了非标资产,未来同业业务的萎缩也会影响非标资产的发展。近期通道业务的发展也受到监管层关注,而通道业务大部分均投向了非标资产。银行贷款方面,根据货币政策执行报告,一季度银行一般贷款加权利率较去年12月份升幅不大,但从我们了解来看,二季度以来银行已经开始逐步上调企业的贷款利率,带来企业融资成本的上升。往后看,受金融去杠杆影响,二季度企业的融资利率将会有明显抬升,同时融资难度也会增加,带来企业融资状况的恶化。综合来看,融资的放缓也将制约企业未来投资的扩张。

二、库存情况

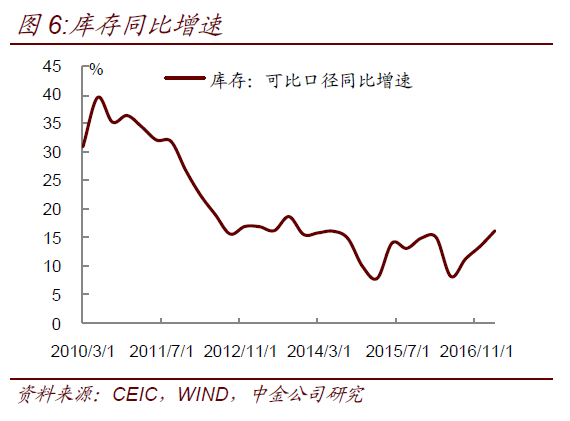

总体上看,近三个季度以来,存货同比增速快速上行,从16年Q2的8.3%上升到了17年Q1的16.3%(图6),分行业来看,钢铁,家电和汽车三个行业的存货同比增速上升较快。

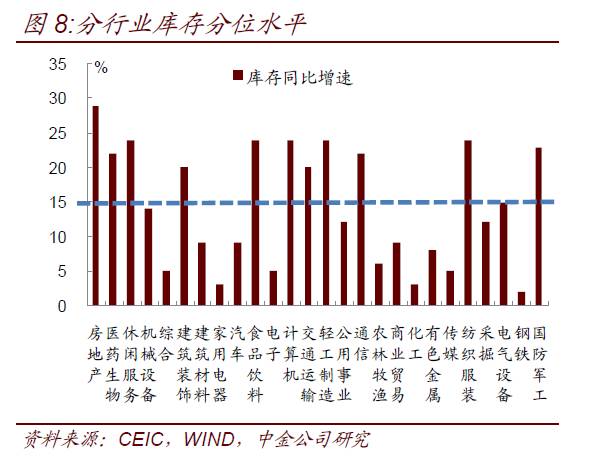

从更长期一点的周期来看,我们将当前的存货同比增长情况与2010Q1-2017Q1共29个季度的存货同比增长情况进行对比(计算当前存款同比增速在历史同比增速中的排序)(图8),发现分行业的库存水平存在分化,工业行业中,之前受益于价格上涨的行业,库存同比增速水平较高,如建材,汽车,家电,零售,化工,有色,钢铁的增速在历史前30%的水平(<9),但是如果从更高频的数据来看,情况有一些变化,比如钢铁行业的社会库存在经历了3-5月份的回落之后回落到了1000万吨左右,属于较低水平,重点企业库存水平则相对比较平稳,库存的回落有助于稳定接下来一段时间钢铁价格的预期,但港口铁矿石的库存仍在持续攀升,达到14000万吨左右的水平。

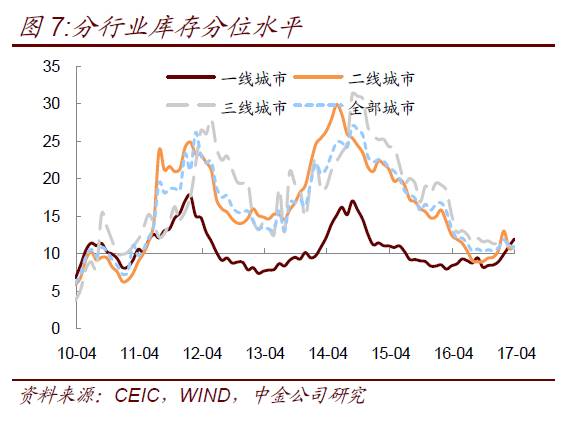

有些行业库存水平仍较低,如地产,医药与食品饮料行业,其中地产行业的状况可能对于经济总量的影响较大,这一轮地产周期对于地产库存的去化是相对比较彻底的(图7),结合当前的供地政策,未来一段时间库存可能继续缓慢回升。需求方面,虽然销售收入的同比增速出现快速回落,但是我们认为尚存在一定的不确定性,根据我们草根调研的结果,在三四线城市中,受益于货币化安置的地区未来的需求可能仍比较强劲(比如商丘,绍兴柯桥)。但是原先受核心城市高房价影响的溢出需求(异地购房)则不明显。

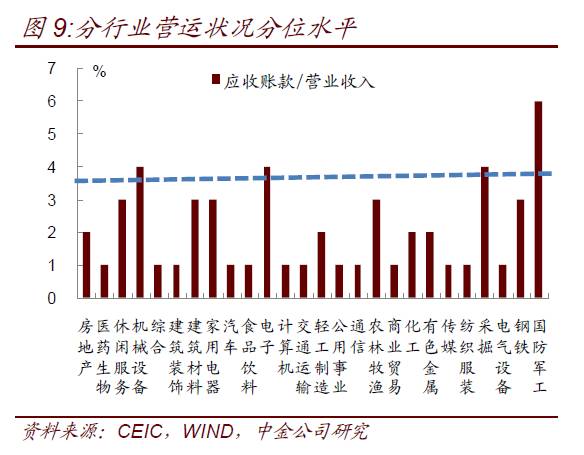

如果结合企业的营运状况上来看,补库情况存在一定隐忧,从应收账款/总资产这一指标看,目前仍处于较低水平,但经营活动产生的现金流净额与历史同季相比较低,本季为-3595亿元,2016Q1为-858亿元,2015Q1为-616亿元,这可能与企业较为激进的补库行为有关,更值得忧虑的是,当前各行业应收账款/营业收入这一指标都处于高位(我们对应收账款/营业收入这一指标也进行类似的分位数分析,但不同的是此数据存在季节性,因此我们只比较历史上的第一季度,样本点变为7个),而且与存货同比增速的“契合度”不好,从逻辑上讲,存货同比上升速度较快时,如果应收账款/营业收入这一指标比较健康,那么存货的增长可能意味着企业风险偏好的提升,但是如果应收账款/营业收入以及存货增长这两个指标都处于较高水平,那么企业则未来生产回落的压力则比较大,而从数据上看,大多数行业都是存货增速与应收账款/营业收入双高的组合,这个压力在未来会逐渐体现出来。综合当前企业的库存水平和营运水平,我们认为接下来一段时间库存周期对于经济增长的贡献将趋弱。

三、总结

分析企业财务报表数据的有助于解释一些总量数据不能解释的问题,究竟哪一个经济门类最难以判断?(投资四大门类:采掘,基建,制造业和地产;工业生产四大门类消费品,矿产,工业中间品和工业产成品)

我们认为:采掘业(投资)和矿产(工业生产)在供给侧改革和环保背景下,很难对相应的总量数据产生扰动,地产和基建(投资)又有其特定的分析逻辑,并不一定需要经济学的分析方法,消费品(工业生产)则相对比较稳定。因此我们认为:在总量判断中最具不确定性的就是制造业投资和工业中间品与产成品生产的判断。

我们之前的财务数据的分析至少可以部分的解决这些问题,首先,从库存同比增速与应收账款/总资产的勾稽关系看,大多数制造业企业的状况并不好,库存增速上升与营运水平下降同时发生(图9),而如果从工业产成品增加值的同比增速来看,已经回升到了近四年以来的最高水平,在这种情况下,我们认为后续生产同比增速继续回升的空间将比较有限,那么,当生产与利润指标开始回落,投资指标是否还能继续回升?历史上,投资一般是滞后利润的,本次也有可能重演历史,比如投资增速的高点会滞后利润高点一段时间,但是我们认为这一次投资增速跟随利润回落的节奏会变快,首先是风险偏好的下降,在之前漫长的经济下行周期中,企业处境艰难犹如惊弓之鸟,风险偏好非常低,对于利润下滑的敏感度会比较高,另一方面就是本轮企业资产负债表修复的程度比较有限,因为债务是刚性的,且价格反弹主要来源于供给侧,这就造成企业的财务费用率下滑是滞后于降息周期的,就目前,企业的债务增速又在迅速攀升,领先于资本开支,这说明刚性的存量债务非常高,产生的孽息对于经济是非常大的负担,中国经济至始至终没有摆脱“旁氏阴影”,这也是我们认为投资难以大幅反弹的原因。

另外,接下来一段时间应关注金融去杠杆对融资的影响,如果金融去杠杆使得融资数据发生实质性回落且需求没有改善,那么经济下行的压力就可能比较大。从我们了解到的情况看,5月新增贷款与社融的同比增速均可能较4月明显回落。如果这一情况发生,那么市场对未来经济的预期也可能发生转向,进而带来收益率下行的机会。