3月份参加了中国信通院和中国支付清算协会联合主办的“金融大数据创新应用与信息安全研讨会”,会上做“大数据智能风控”的主题演讲,对银行应用实践与思考进行了分享。信通院整理发言内容形成文稿,首发于金融科技行业智库,这里对部分内容进行了调整和完善。

最近还参加了数据治理和标准化的评审会,这次各参赛企业的平均实践水平要高于去年。印象最深刻的是应用触发的大数据治理,有数据变现触发,也有人力资源部门主导;面向各自的业务应用场景进行数据整合,配套完成治理体系规划以及数据标准、数据质量、元数据、数据安全等领域的建设。

自顶向下与自下而上相结合,多赢局面下的数据治理呈现出更加积极乐观的状态

。另外就是DCMM的推广,主观印象里面差不多的两个企业,一家评估为第三阶段,一家评估为第一阶段;我的理解是评估结果更多是为了满足各自的发展诉求,还不能刻画真实的水平。

总体上感觉今年各行各业对于大数据的应用需求都在增加,大致的发展思路也都差不多。我们在硬件上持续建设的多元化技术平台,对多渠道、多来源数据进行加工融合;软件上推进大数据创新社区启发文化建设,通过规范化的数据挖掘研发流程保障模型质量和工作效率;在此基础上,通过数据产品化对企业输出大数据风控、大数据营销、大数据运营的智能化数据产品,同时还提供

从工具、技能到解决方案的综合服务能力。

伴随大数据需求的增长,人才的缺口将是最主要的矛盾,所以需要有创新、有责任、有情怀。后面是演讲的正文,

整个演讲分成三个部分,首先是我们对人工智能技术的探索和研究,然后是在智能化风控方面的部分应用实践,最后是一些思考与展望。

一、人工智能技术的探索和研究

1

、技术发展与应用场景

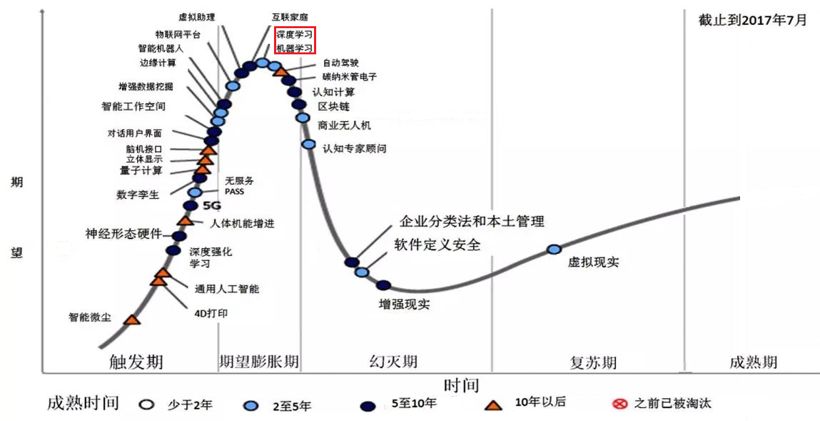

人工智能这个概念我觉得在去年已经非常的火了,火爆到有些“泛滥”的程度;刚才何所长也说了在历次科学发展阶段中最后都是人工智能来背黑锅,其实这个“黑锅”需要辩证的看。1956年是人工智能的元年,提出了人工智能的一些概念和问题,如果按照当时的标准来说我们在很多的领域已经实现了人工智能,前几天Jordan教授说不要把机器学习和人工智能进行简单的挂钩,因为他认为人工智能领域很多根本性的问题还没有取得突破性进展。这些基础性问题的解决可能需要很长的时间,因为现在人工智能的本质还是依靠数据驱动的机械智能,也就是所谓“大数据智能”的时代。2006年Hinton教授提出深度学习标志着这一轮人工智能的崛起,2016伴随AlphaGo人工智能真正进入大众视野。目前对我们来说最重要的工作是思考如何这些技术与业务需求进行结合,一切技术创新的目的都是为了解决问题,也就是靠谱的应用场景。

注:2017年7月 Gartner 发布的技术成熟曲线,表明已机器学习为代表的人工智能技术已经进入发展高峰期。

实际上人工智能在银行应用场景是很多的,如果将其应用水平划分为几个阶段来,那人工智能最简单的解决思路是提高效率,这还会涉及到一个“自动化”的问题。当然,过程中必然会出现一些议论和分歧。目前来讲“智能”的英文里面有很多单词,比如说智能投顾,还有区块链的智能合约,我觉得里面的智能更多还是自动化的概念。同时,现阶段生物识别等技术在银行的应用也更多还是解决效率和安全的问题。与此对应,智能客服、金融反欺诈等领域中,我们将更多的数据进行集成,从更多的视角进行组合应用,过程中还会让大数据和机器学习进行深度结合,这就对应了人工智能的第二个阶段:大数据智能阶段。最后的一个阶段是跨渠道、跨技术的融合,比如PC时代对应的是互联网金融,移动时代对应的是移动金融,而现在是物联网时代,物联网时代意味着多渠道、多平台对客户的深度触达。如果银行网点机器人发展到最高水平,实际上就是整合了多种技术并支持各类场景,“完美”的实现了人工智能标志性的转化。

从发展水平来看,目前我们处于人工智能从第一阶段向第二阶段的状态。比如我们的智能投顾首先解决自动化效率的问题,然后跟大数据融合进行智能运营、个性化推荐等方面的创新。

2

、大数据智能创新实践机制

为了支持上述工作,我们行建立了体系化的人工智能创新实践机制。从下图可以看出,主要是围绕这个科技创新实验室来开展工作,面向各金融科技领域探索业务创新。例如在区块链领域大家也经常会看到一些我们的成果,其背后均是基于科技创新机制。然后我们有人才的内部培养,外面是产学研一体化的工作,对应着人才、团队的建设与发展。

我们最近推动光大银行的大数据创新社区,这个反应了我们在用很开放的态度来做大数据创新,我们的口号是要“向外行一样思考、向专家一样求证”,只要大家有想法就可以尽管来提,由专业化团队来分析并确定解决方案。另外我们的人才梯队还包括银行科技子公司提供的支持,正好借今天这个会场插播一个广告,我们行信息科技部和光银科技正在大量招聘数据科学家,如果大家感兴趣可以跟我们聊聊,一起来做有趣的事情;比如我们可以做智能客服、智能运营、智能营销、智能风控,探索创新的大数据与人工智能技术。

3

、技术平台化与数据产品化

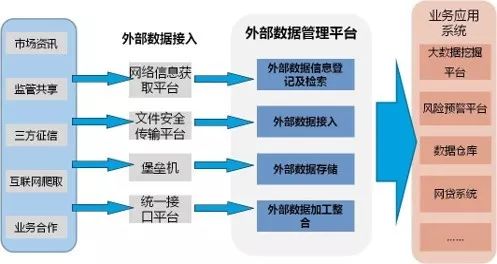

在人工智能的发展中,我们重点推动落实了技术平台化、数据产品化两个方案。在平台化方面,经过十多年来探索确定了目前的架构,整体分为三个层次。最底层实现的是数据的互联,包括数据仓库平台、贴源数据平台、准实时数据平台、外部数据管理平台、非结构化数据平台,以及综合分布式MPP架构数据仓库、Hadoop平台的多元化大数据技术平台。中间我们提供的能力是互联的分析,包括一个综合概念下的大数据挖掘平台,首先包括传统的SAS,现在基于分布式数据挖掘技术整合Spark、Python等开源生态,让更多的人来一起做数据挖掘,另外我们还为业务人员提供可视化的分析工具。整体上实现了互联的分析,这个互联是基于数据之上,数据跟整个平台工具是打通的。最上面是互联的交互,包括我们实时智能策略交互引擎,另外还有一个最重要的就是推动数据产品化的概念,这个在后面进行展开说明。

大数据管理是AI建设的基石,实际上从更广义的角度来看,数据是人类文明的基石,就是说我们现在本质上来讲很多科学研究都是由数据来驱动的。十年前进行机器学习算法研究的时候用的一个单词是train,现在更多用fit,这两个单词的变化很有意思,实际上对应着数据驱动理念的普及。我们引入更多的数据进行整合,选择合适的业务流程进行应用,对应着数据驱动业务发展的理念。为了支持这个场景数据管理是必不可少的,前几天银监会发布了《银行业金融机构数据治理指引》,其意义在于引导银行等金融机构加强数据治理方面的工作。实际上我行从十年前就开始做数据标准,2012年开始做整个数据体系的规划,最近又专门做了大数据的规划。数据治理/管理与数据应用保持整体上的平衡,保障了数据的安全、质量还有高效率,最近为了满足业务部门更复杂的需求聚焦数据资产这个领域。整体原则是在数据安全、可控的前提下,更加充分、有效的挖掘数据价值,持续高效的支持数据价值的转化。

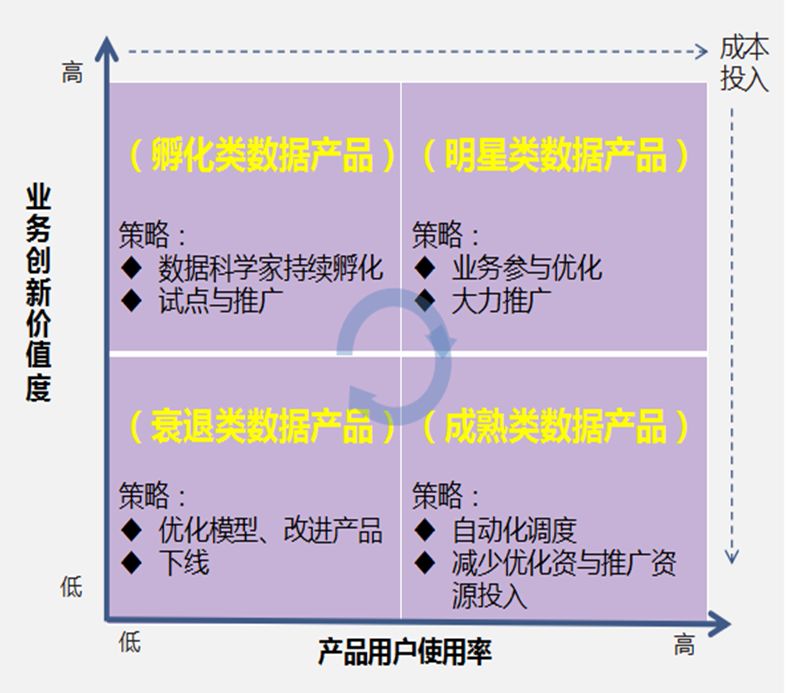

刚才讲了技术方面的平台化,在解决方案层面我们发力的是数据产品化。推进数据产品化的过程中,我们充分借鉴了互联网公司的经验,数据产品的定位是实现端到端的数据价值输出,将传统数据服务内容面向业务场景进行快速封装,目前累计研发上线17项数据产品,覆盖全行风险、零售、对公等主要业务条线。数据产品可以分为项目型数据产品、创新型数据产品、敏捷型数据产品。银行需要为数据产品投入成本,不同类型的数据产品投入成本和管理方法业有所区别。数据产品应用的时效性、需求特征、用户群体、模型方法不同,在原有的实施落地流程上应该进行调整和优化。

二、大数据智能化风控应用实践

刚才讲的主要是我行对人工智能技术的理解,以及大数据创新社区,还有探索数据平台化、产品化的一些思路和实践。下面重点讲一下大数据智能风控方面的应用实践,非常符合大会的主题。我行对大数据智能化的风控应用主要体现在风险预警、反欺诈等方面,在这个里面我们主要是结合大数据分析技术。比较流行的技术是社交网络分析,我个人理解这是非常符合大数据气质的一项技术,采用了更多的内外部数据,将业务实体及行为进行广泛的互联,通过更多的视角分析风险因素,进而实现风险的发现与预警。

再说说具体的数据产品,通过数据产品来实现数据价值端到端的处理,针对风控方面主要是这几个:滤镜、风险共同体、征信大数据,然后还有两个分别是钱去哪儿了和辛普森侦探。其中滤镜这个数据产品是这次要讲的一个重要案例,充分体现了我们行在产品上研发、落地的工作机制,过程中充分利用了外部数据来进行探索,比如用到了工商、互联网舆情等数据,跟行内数据充分结合之后辅以技术手段加持,也就是建立三类的大数据风险模型,最终交付内容是两份清单。这两个清单追踪企业的风险变化,然后我们用了可视化的手段,就是嵌入到给管理人员使用的光速观察中,使管理人员通过手机就可以直接的发现企业风险预警情况。滤镜体现了我们整个数据产品的发展理念,更多视角的数据洞察、更强力的算法支持、更加丰富的可视化手段。