说好要“港股化”的A股市场屡屡失言,港股创出25000点新高,A股却在艰难寻底,市场的悲观情绪与日俱增!事实上,A股却正在做着从量变到质变的积累,市场结构及筹码分布都在发生着重大变化,行情总在绝望中产生?这一次是否例外?

恒指今日轻松站上25000点,创近两年新高:这可是自2015年7月底以来,恒指第一次站上25000点的关口。

然而,号称港股化的A股市场还在跌跌不休,不足一个月时间,沪指便从3200点上方跌落至3050点附近,跌幅接近7%。今日沪指再跌0.9%,报收3052.78点,离3000点关口仅一步之遥。

其实,上演牛市行情的绝不仅仅只有港股一个市场:

美股市场中,纳指和道指纷纷创下历史新高,8年间纳指从1300点上行至6000多点,涨幅接近4倍;

黑天鹅频出的欧洲股市也迎来了牛市的眷顾,法国CAC40指数创9年新高,富时100指数和德国DAX指数近期更是创下了历史新高;

亚太市场身处牛市的也不少,富实新加坡STI指数今日创下了近两年新高,隔壁的韩国综合指数及孟买Sensex30指数于今日更是创下历史新高。

为何说A股市场的筹码分布正出现重大变化,我们来看海通策略荀玉根的最新调查结论:

①自由流通股样本,散户、机构持股占比降0.8、0.7个百分点至43.6%、23.7%,法人升2个百分点至25.6%,国家队稳定在5%。

②国家队第一季度未减仓,加金融、减消费;险资大幅加银行;基金加消费、减TMT;QFII加食品旅游、减汽车家电。

③科技股筹码分布显示散户占比明显高,金融股明显偏向法人和机构。

A股投资者的底牌:筹码分布剖析

对于A股结构变化已经市场最新筹码分布,海通策略荀玉根给出了最新数据:

1、整体持股分布:散户占比继续下降

与16年底相比,投资者结构最大的变化是散户投资者占比在持续下降,由16Q4的44.4%降至17Q1的43.6%。机构投资者(包括基金、保险、社保、私募、券商、R/QFII)占比也略有下降,17Q1和16Q4分别为23.7%、24.4%(按自由流通市值计)。一般法人的持股比例在上升,由16Q4的23.6%升至17Q1的25.6%,这可能与限售股解禁较多有关。

此外,17Q1A股投资者流通市值占比中,散户投资者占24.6%,一般法人58%、公募基金4.4%、保险和社保4.3%、阳光私募2.5%、券商1.0%、QFII和RQFII1.3%、国家队2.9%。

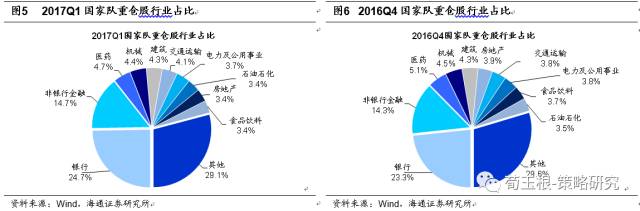

2、国家队:未减仓,加金融、减消费

17Q1国家队持股市值1.08万亿,与16Q4基本持平。根据上市公司前十大流通股东统计,国家队在17Q1持股市值为10778.6亿,绝对值与16Q4的10796.7亿基本持平,并没有出现大幅减仓。

一季度国家队主要增持了非银、银行等大金融行业,较16Q4分别上升1.4、0.4个百分点,增持个股如中信证券(16.5亿)、民生银行(15.7亿)等,主要减持了医药、汽车、家电等大消费行业,较16Q4分别下降0.4、0.3、0.3个百分点,减持个股如万科(-54.8亿)、格力电器(-43.8亿)等。由此可见,国家队在一季度主要卖出了获利较多的消费类个股,而为了稳定市场增持了权重较大的金融股。

持股偏好:大市值、低估值。通过与全部A股对比,从市值、估值、盈利能力、成长性多角度来看国家队的持股偏好。

3、保险:仓位略下降,大幅增持银行

17Q1险资投资于股票和基金1.8万亿,占比较16Q4有所下降。截止到今年一季度,保险资金运用余额为14.1万亿,同比增速为17.3%,相较去年年底的19.8%有所下降,主要受万能险收入大幅缩水影响。17Q1保险资金投资于股票和基金的比例为12.7%,较去年年底的13.3%有所下降,处于历史较低水平,而债券投资占比有所增加,从16Q4的32.1%升至17Q1的33%。

险资偏爱金融地产,大幅增持银行,减持地产、建筑。险资一季度主要大幅增持了银行股,较16Q4上升了2.1个百分点,其他行业增持比例都较小;减持最多的行业为房地产和建筑,较16Q4均下降1.0个百分点。

持股偏好:大市值、低估值、高盈利能力。通过与全部A股对比,从市值、估值、盈利能力、成长性多角度来看险资的持股偏好。

首先,险资偏好大市值公司,17Q1险资持有的100亿以上公司占比58.8%,全部A股中100亿以上公司占39.3%,且险资持股市值中值为115亿,高于全部A股的81亿。此外,险资也偏好低估值公司,17Q1持股PE在30以下的占比28.8%,而全部A股中30倍PE以下公司占比仅17.9%;另外险资偏好持有高盈利能力的公司,17Q1险资持有ROE10%以上公司占比45.9%,高于全部A股的38.8%。

4、公募基金:大幅增持消费,减持TMT

17Q1基金仓位变动不大,主板占比持续回升。

17Q1基金大幅增持消费,减持TMT。依据中信一级行业分类,从17年Q1基金重仓股的行业分布来看,医药、电子、食品饮料、机械、家电等占比较高,其中医药+TMT占比31.7%,较16Q4下降了1.5个百分点。对比16Q4基金重仓股行业分布,占比明显上升的行业有:食品饮料、电子、家电、电力及公用事业、建筑等;明显下降的行业有:基础化工、计算机、农林牧渔、医药、通信等。整体来讲,消费、制造、金融占比都有所上升,环比升1.2、0.2、0.2个百分点;新兴行业占比大幅下降,环比降1.2个百分点,其中TMT降0.5个百分点。相比A股自由流通市值的行业占比,大幅低配的行业有:非银、银行、房地产、交运、钢铁等;大幅超配的行业有:医药、电子、食品饮料、家电、轻工等。

5、QFII:加食品旅游,减汽车家电

QFII更偏爱蓝筹股,增持食品饮料、餐饮旅游,减持汽车、家电。最近几年来,A股对外投资额度不断放开,目前QFII投资额度已经增至907.6亿美元,海外机构投资者成为A股日益壮大的力量。

QFII一季度增持最多的行业为食品饮料、餐饮旅游、建材等,较16Q4分别上升0.9、0.8、0.7个百分点;减持最多的行业为汽车、家电、电子,较16Q4分别下降1.5、0.9、0.7个百分点。增持金额最多的个股分别为冀东水泥(1.2亿)、青岛海尔(0.8亿)、奥飞娱乐(0.7亿),减持金额最多的个股分别为美的集团(-8.8亿)、五粮液(-4.1亿)、海康威视(-3.9亿)。

6、各个板块的筹码都被谁拿了?

科技股散户拿的最多,金融股法人和机构拿的最多。我们将中信一级29个行业重新划分为周期、消费、科技、金融四大板块,周期包括石化、煤炭、有色、钢铁、化工、建筑、建材、地产、机械、电力设备、交运、电力与公用事业、军工行业、综合,消费包括汽车、商贸零售、餐饮旅游、家电、纺织服装、医药、食品饮料、农业、轻工行业,科技包括电子、通信、传媒、计算机行业,金融包括银行、非银行业。

根据17年一季报十大流通股东统计,来分析四大板块中各类投资者流通市值占比。

周期板块流通市值中,一般法人占65.9%、散户25.6%、国家队2.6%、公募基金2.4%、保险0.9%,一般法人占比较全部A股高8个百分点;

消费板块流通市值中,一般法人占57.2%、散户31.9%、国家队2.4%、公募基金4%、保险1.2%,散户占比相较全部A股高7.4个百分点;

科技板块流通市值中,一般法人占43.3%、散户45.4%、国家队2.5%、公募基金5.1%、保险0.8%,散户占比较全部A股高20.8个百分点;

金融板块流通市值中,一般法人占65.8%、散户11.7%、国家队5.5%、公募基金1.8%、保险12.1%,一般法人和保险占比较全部A股分别高7.9、7.8个百分点。

由此可见,从结构来看,科技板块中散户占比最高,筹码相对也更分散,而金融板块中散户占比最低,机构和法人占比相对较高,筹码相对也较为集中。

"风景"那边独好

恒生指数今日开盘便轻松站上25000点!这是自2015年7月底,恒指跌破25000点以来第一次站上25000点关口,即创下了近两年新高。最终恒指收涨0.51%,报收25015.42点。

再来看看“牛气冲天”的纳斯达克指数,5月9日,纳指再创历史新高,收涨0.29%,报收6120.59点。要知道,纳指已经走了长达8年的大牛市:纳指从2009年2月份的1300点左右启航,时至今日,纳指已经超过6000点,涨幅接近400%。

如前文所说,除港股市场及美股市场之外,英国、法国、德国、韩国等多个股票市场都走出了大大小小的牛市行情。其实,如果把统计区间缩短,以进入2017年为准,多数股市表现较为亮眼。

先来看美洲市场,如下图所示,纳指年初至今上涨13.7%,道指上涨6.14%,阿根廷MERV指数大涨24.96%。

继续看欧非中东市场,涨幅超过10%的几乎涵盖了大部分指数。

亚太市场今年的表现也不错,富实新加坡STI指数、韩国综合指数、孟买Sensex30指数等涨幅也都超过了10%。

牛市外的A股市场

看完牛市中的股市,我们再来看看牛市外的A股市场:今日沪指跌了0.9%,创业板指数跌幅更大,收跌1.73%。要知道,A股市场已经跌跌不休了近一个月时间,在这不到一个月的时间里,沪指跌幅接近7%。

相对于个股的跌幅,指数的跌幅只能算是微跌。

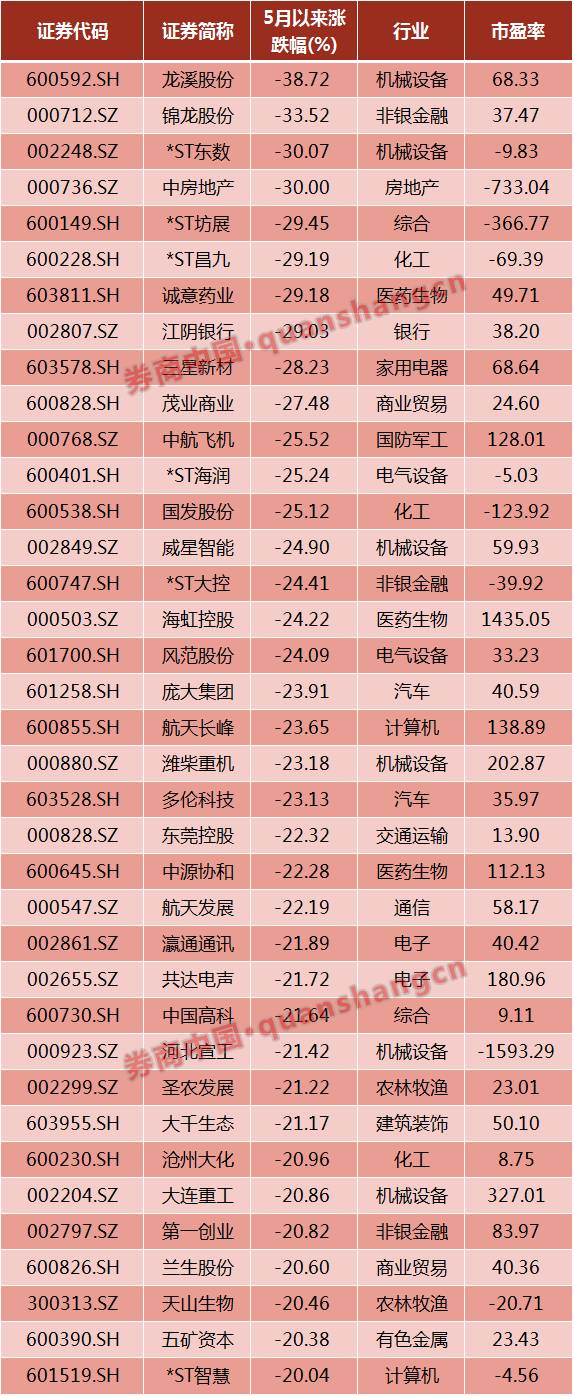

据券商中国记者统计,自5月份以来的7个交易日里,跌幅超过30%的个股共有3只,分别是龙溪股份、锦龙股份、*ST东数;跌幅超过20%的个股则多达34只,分别为中房地产、*ST坊展、*ST昌九、诚意药业、江阴银行、三星新材、茂业商业、中航飞机等。

虽然进入2017年以来,沪指只跌了1.64%,但是如果将个股跌幅的统计区间放大至2017年年初至今,个股的跌幅更为吓人。腰斩个股数量多达10只。

据券商中国记者统计,跌幅超过50%的个股共计10只,以ST个股为主,分别是*ST昌鱼、开尔新材、*ST准油、*ST上普、香梨股份、*ST云网、*ST墨龙、*ST宝实、*ST大控、健盛集团;而跌幅在40-50%之间的个股也不少,共计54只。

A股估值趋于历史底部

昨日券商中国刊发了《创业板盘中创下年内新低,黄金坑概率提升?且看四大变化》的报道,文中提到了今年跌幅最大的创业板市场已经出现了四大变化。

其中最大的变化在于,如今创业板的基本面已经与前期有较大不同:估值“高高在上”的神创板已然落地。在股价持续下跌以及业绩回升的双重作用下,多数个股的市盈率已然回到正常状态。

面对当前的A股市场,恐慌情绪四起。此时“别人恐惧时贪婪”的投资名言似乎又要应验。抛开恐慌情绪,我们理性的来看看A股市场当前的估值变化。

创业板的诟病在于估值太高、上百倍市盈率随处可见,而如今创业板的估值已经发生翻天覆地的变化。下图是创业板近两年的市盈率变化曲线图,图中可以发现:创业板整体市盈率已经从两年前的上百倍的市盈率降至如今的40倍以下。

如果将时间区间拉长,我们可以发现,创业板当前的市盈率已经趋于历史低位。自有历史数据(2010年6月)以来,创业板整体市盈率在40倍以下的时间并不多。

自2010年6月至今,时长约为84个月,而创业板整体市盈率在40倍以下的时间仅有14个月。创业板整体市盈率最低的月份发生在2012年11月,市盈率为29.44倍。如今,创业板市盈率已经降至38.11倍,趋于历史新低。

从市净率方面来看,A股市场目前亦处于历史低位。最新数据显示,沪指当前整体市净率为1.54倍。自2010年以来,沪指历史最低市净率为1.22倍,发生于2014年4月。

另外,与A股恐慌资金相对应的是,外资开始通过沪港通涌入A股市场。

那么,市场是否见底了呢?

机构普遍认为,目前的市场人气比较散漫,监管动向和经济数据也不具备市场出现大尖底的情况。这次市场见底可能需要反复盘整,才能出现级别较大的底部,否则反弹高度将极为有限。

不过,机会都是跌出来的,风险才是涨出来的。无人可以预测股市的涨跌,更无法预测股市的底部在哪。而如今唯一可以确认的是,当前A股市场的整体股市已经趋于历史地位。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。