引言:

市场上关于“漂亮50”的传说有很多种,本文使用了大量一手原始数据对“漂亮50”进行了全面、严谨、细致的分析,我们详细对比了“漂亮50”公司在行业、ROE、盈利增长等方面的特征,并对“漂亮50”发生的逻辑故事提出了自己的解释。希望这能有助于超越泛泛而谈“有段时间蓝筹股涨得很好”,对当时市场究竟发生了什么有更加进一步深入的理解。

目录:

一、界定“漂亮50”对应标的与发生时间

二、“漂亮50”崛起的宏观经济背景

1,总量看,长期增长中枢下降、短期经济见底回升

2,结构看,政府支出下降、私人消费投资快速回升

三、对“漂亮50”理解存在的误区

1,“漂亮50”不等于蓝筹白马

2,“漂亮50” 成长性故事的谬误

3,“漂亮50” 绝非低估值故事

四、“漂亮50”究竟是一个什么样的故事

1,行业特征:“漂亮50”所在行业产业集中度提升

2,公司特征:“漂亮50”公司ROE显著高于同行企业

五、“漂亮50”最后是如何收场的?

1,“漂亮50”行情终结于经济拐点出现

2,“漂亮50”的估值水平与后续市场表现

六、“漂亮50”对当前A股的启示

1,中国经济面临与“漂亮50”相似的经济环境

2,沿着两条主线寻找未来中国的“漂亮50”

报告正文:

一、界定“漂亮50”对应标的与发生时间

“漂亮50”(Nifty Fifty)证券投资历史上出现的一个特定专业术语,泛指在20世纪60年代末到70年代初收到市场投资者广泛追捧的50只蓝筹股票。

很多观点在讨论“漂亮50”时并没有很明确地给出“漂亮50”具体对应的标的是哪些、发生在什么时间。这使得关于“漂亮50”的讨论往往仅仅是泛泛而谈,大概其意思都是“有段时间蓝筹股涨得很好”,无法进行更进一步的深入研究。为便于后续进行严谨的数据分析,得出可靠的经验证据,本文首先明确界定“漂亮50”具体对应的标的,以及具体发生的时间。

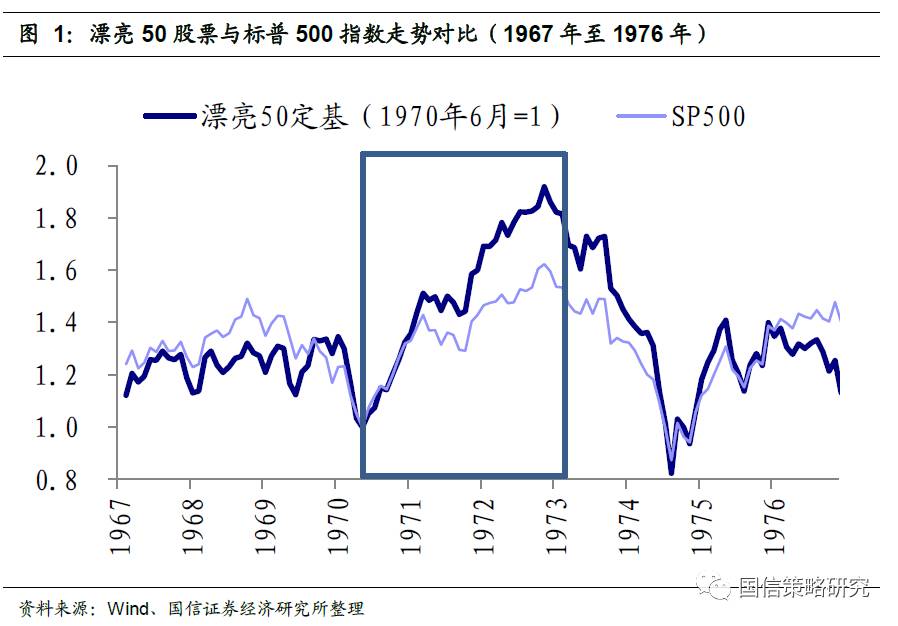

对于“漂亮50”行情发生的具体时间段,相关研究文献并没有一个统一的说法。通常以1972年底市场下跌前的高点作为行情结束的时间,而行情开始时间的说法各有不同。图 1展示了根据前述“漂亮50”计算的“漂亮50”指数与标普500指数走势的对比,从对比来看,“漂亮50”行情主要发生在1970年6月行情低点到1972年12月行情高点,这段时间内“漂亮50”股票表现明显跑赢标普500指数。因此,本文的后续研究中,以1970年6月到1972年12月作为“漂亮50”行情发生的时间段。

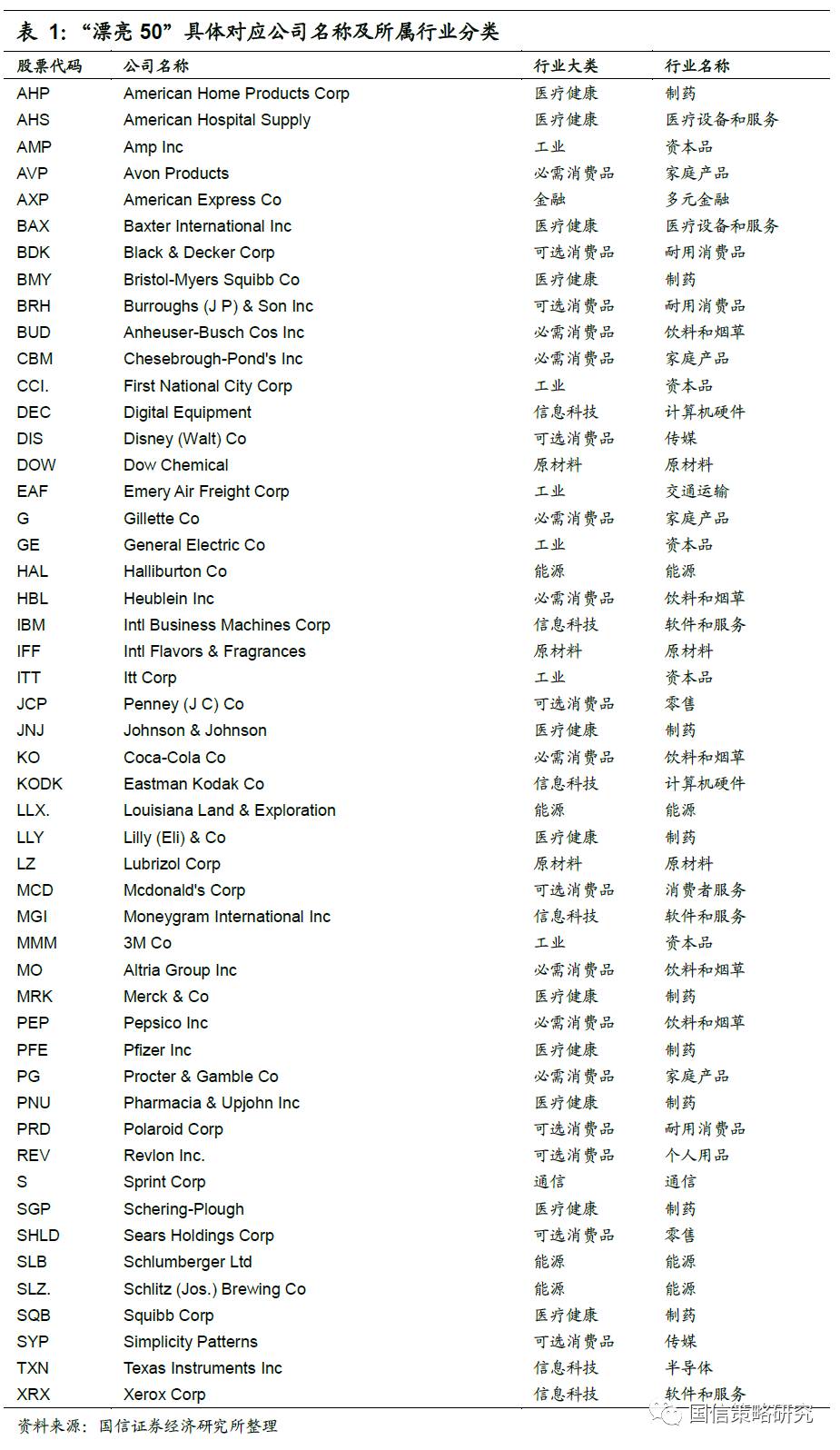

对于“漂亮50”具体对应的股票标的,国外的研究一般采用都是Morgan Guaranty Trust Co.提供的股票名单(Forbes. "The Nifty-Fifty Revisited."December 15, 1977以及Jeremy Siegel, “The Nifty-FiftyRevisited: Do Growth Stocks Ultimately Justify Their Price”, Journal ofPortfolio Management, 1995)。

本文同样采用这一名单,定义该名单上的50个股票为“漂亮50”对应标的。表 1报告了这50个股票的具体股票代码、公司名称以及对应的GICS行业大类和行业细分名称。

二、“漂亮50”崛起的宏观经济背景

“漂亮50”行情是在美国经济长期增速中枢下降、短期经济见底回升、政府支出大幅下降而私人部门消费投资回升的宏观经济背景下发生的。

1,总量看,长期增长中枢下降、短期经济见底回升

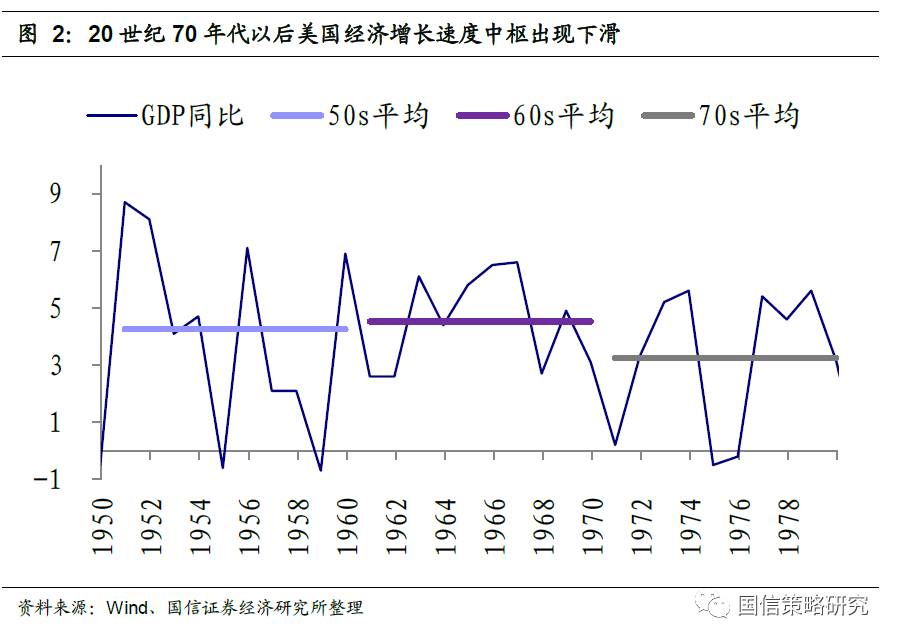

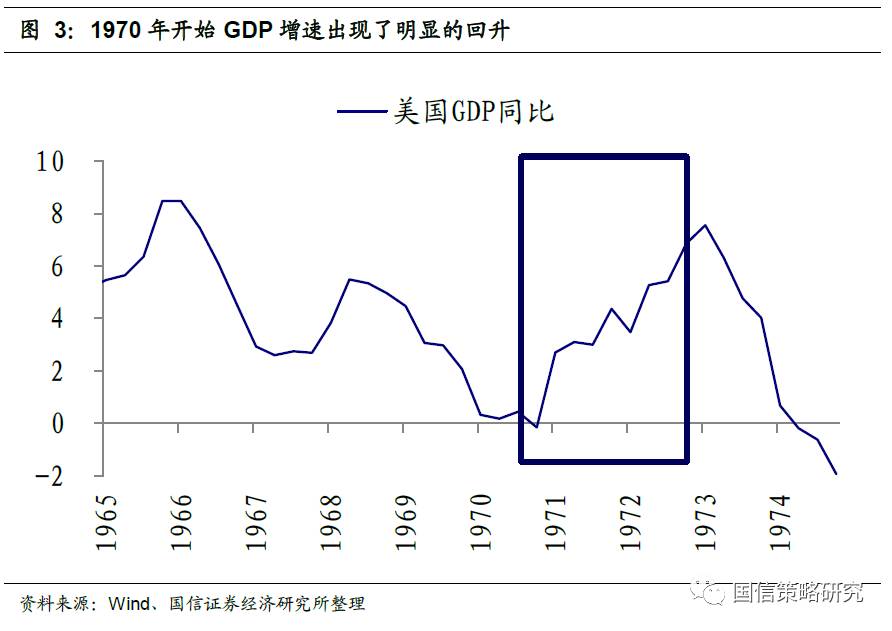

从宏观经济的总量来看,“漂亮50”行情发生的时间段前后,美国经济发生的变化特点是:(1)长期经济增长速度中枢明显下降,美国经济增速中枢在70年代有了明显回落。20世纪50年代、60年代、70年代的GDP平均增速分别是4.3%、4.5%、3.2%。(2)短期经济增速在经历了连续两年的回落后出现了见底回升。1968年、1969年美国经济增速连续两年持续下滑,从1970年开始,GDP增速出现了明显的回升。

2,结构看,政府支出下降、私人消费投资快速回升

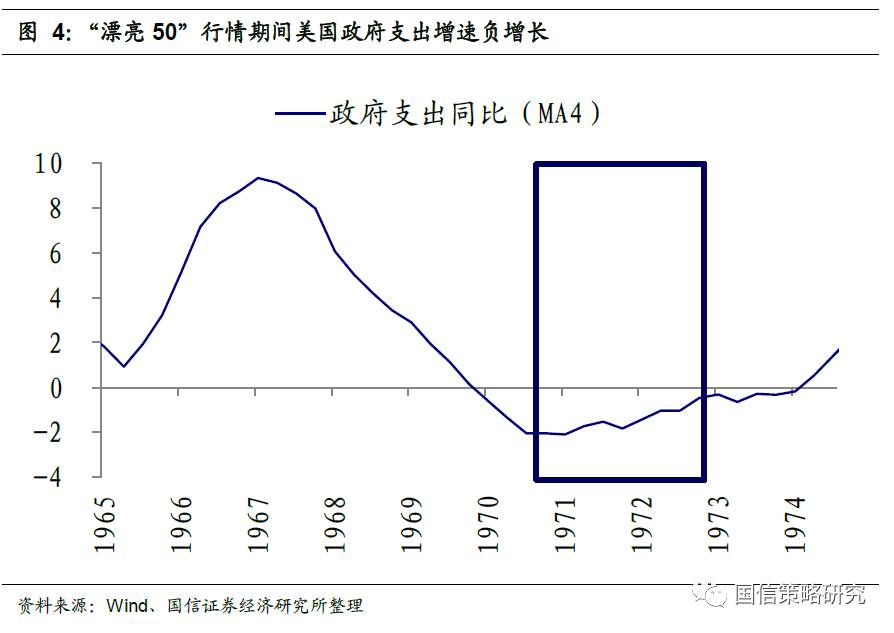

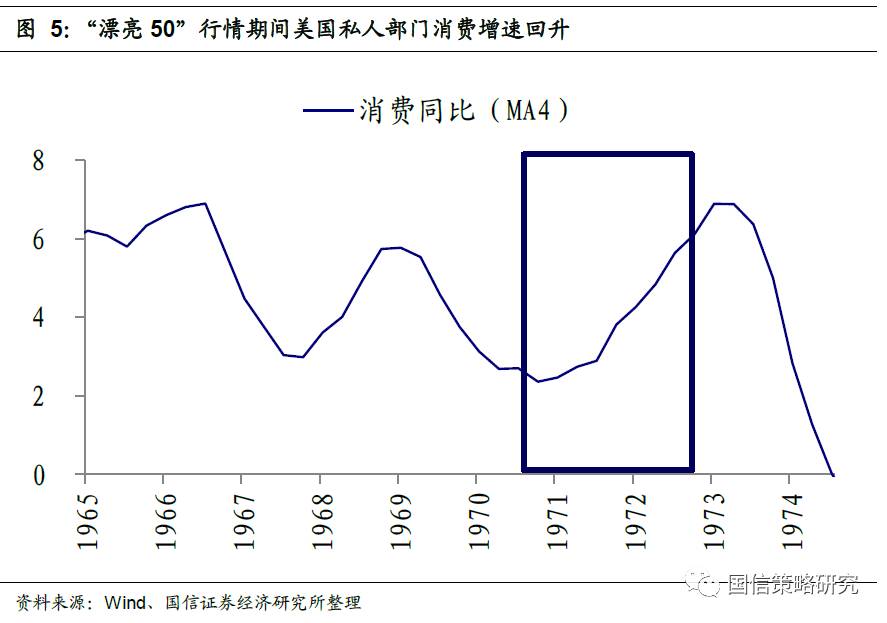

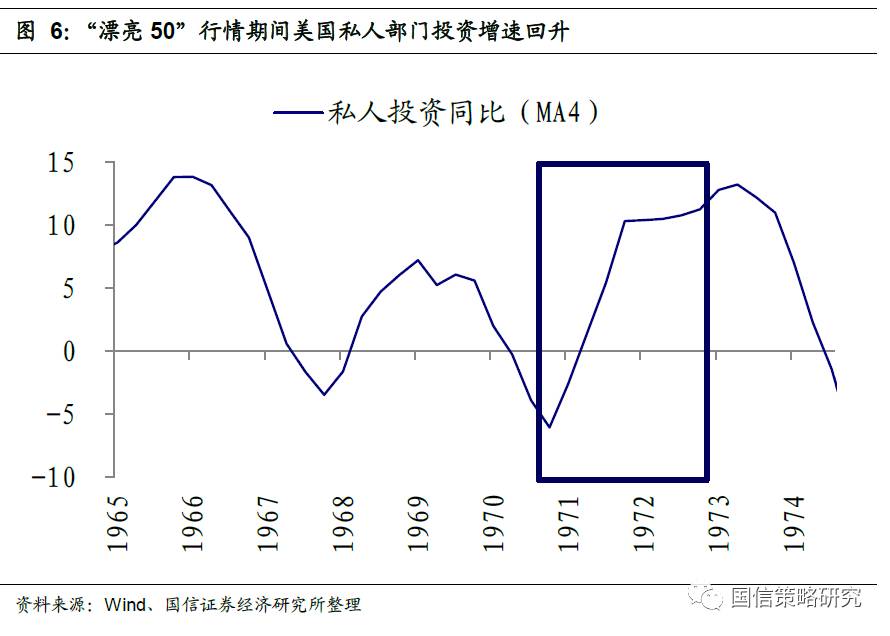

从经济结构变化来看,“漂亮50”发生的时期美国经历了政府部门支出增速大幅下降,而同时私人部门消费和投资增速快速回升的过程。

1965年美国对外正式直接派遣军队参加越南战争,同时对内又开始了轰轰烈烈的“伟大社会计划”。因此,从1965年到1967年美国政府支出的增速出现了快速大幅的上升。从1968年开始,美国的政府支出增速有了明显回落,到1970年政府支出增速开始变为负增长。从1970年到1973年,在整个“漂亮50”行情的时间段中,美国政府部门的支出增速一直维持在负增长。

在美国政府部门支出增速同比下滑至负增长的同时,从1970年下半年开始,美国私人部门的消费和投资增速出现了明显的回升。其中消费增速从2%上升到近7%,而投资增速从-6%回升到12%左右。而从时间上看,消费和投资增速回升与“漂亮50”行情基本同步。

三、对“漂亮50”理解存在的误区

“漂亮50”究竟是一个什么样的逻辑故事?市场上有各种不同的说法,有说是蓝筹股行情,有说是成长性故事,有说是低估值故事,也有说是大市值的故事。这里我们将通过经验数据验证上述不同的假说,还原“漂亮50”发生时期的历史真相。

1,“漂亮50”不等于蓝筹白马

一提到“漂亮50”,联想最多的就是“蓝筹白马”,因此市场中有很多观点认为“漂亮50”就是蓝筹白马行情。

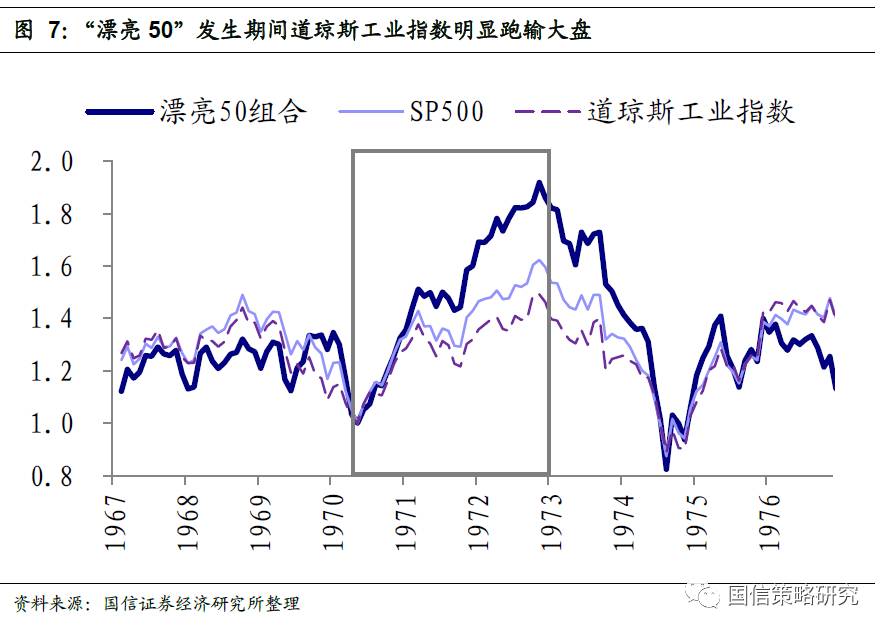

我们认为这一观点是存在理解误差的,“漂亮50”并不等于蓝筹白马。虽然我们很难对究竟什么是“蓝筹白马”给出一个明确的定义,但一个最有力的证据就是,道琼斯工业指数(30只最具代表性的蓝筹白马股票指数)在这一时期其实是明显跑输标普500的。

在前述“漂亮50”发生的时间区间内,从1970年6月的低点到1972年12月的高点,“漂亮50”个股组合涨幅是92%,标普500指数涨幅是62%,而道琼斯工业指数涨幅仅为49%。

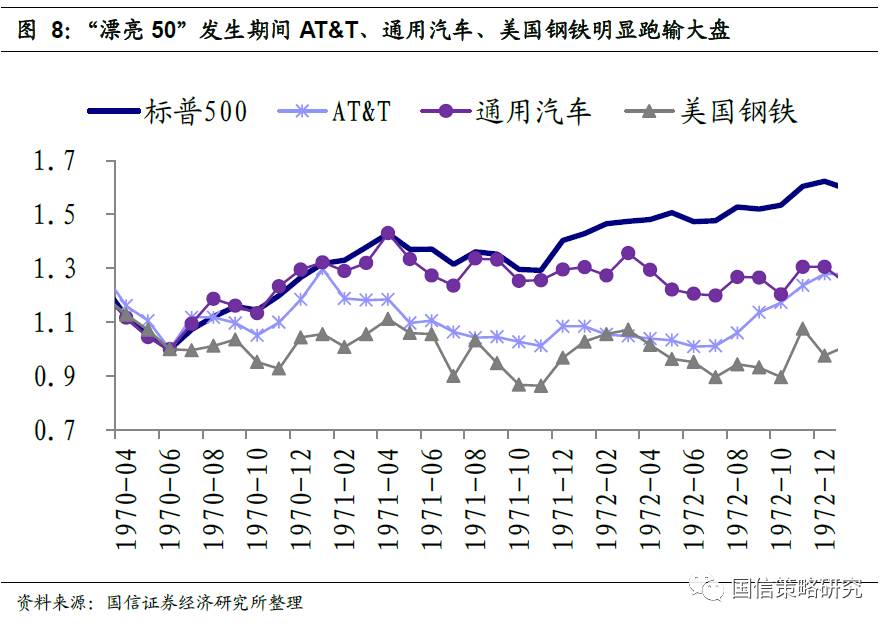

而且从具体个股来看,一些我们耳熟能详的蓝筹白马股票,如AT&T、通用汽车、美国钢铁,并没有出现在“漂亮50”公司名单中。而且在“漂亮50”发生的这段时间内,这几个公司股票实际上都是明显跑输大盘的。

2,“漂亮50” 成长性故事的谬误

其次,市场上很多观点认为“漂亮50”代表是公司的成长性故事。因为“漂亮50”公司虽然放在现在看业绩增速都已经较低了,但在20世纪70年代那会,“漂亮50”公司业绩都还有较高的增速。

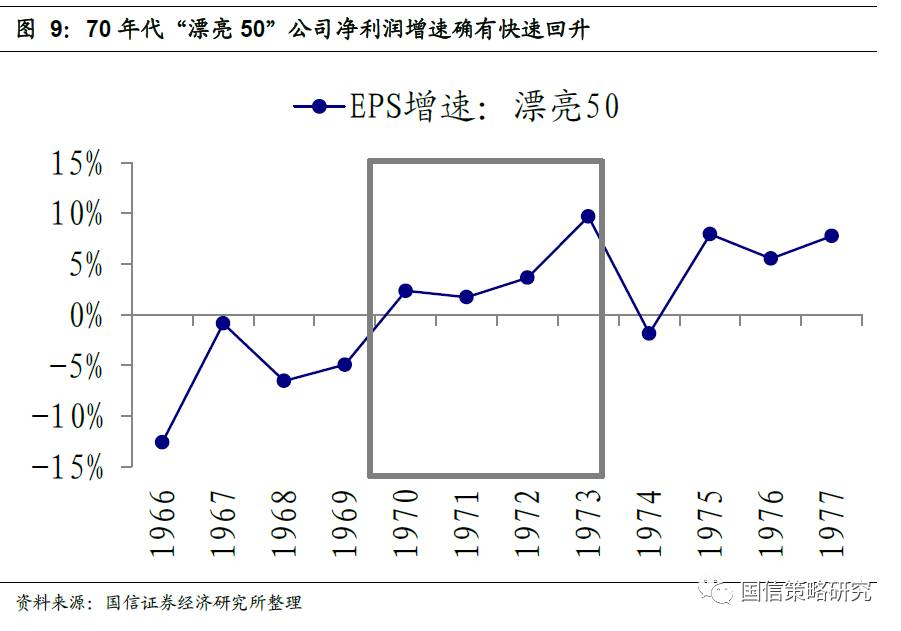

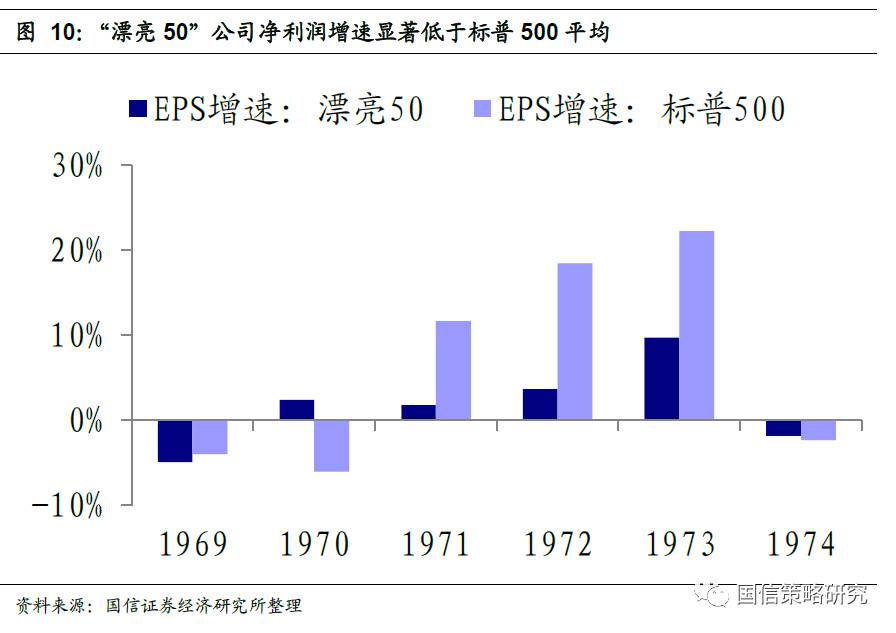

从下面这张图中我们可以看到,从1969年到1973年,“漂亮50”公司净利润增速确有明显的回升,且增速绝对值也不低。尤其是在70年代开始,“漂亮50”公司的利润增速达到了10%以上,10%以上的利润增速拿到今天来看确实是不低了。

但是,一个被大家所忽略的重要事实是:同时期“漂亮50”公司净利润增速显著低于标普500平均水平。1972年、1973年美股标普500的净利润平均增速达到了近20%,“漂亮50”公司在那段时间里绝不属于高成长公司。所以,我们认为“漂亮50”即使在当时,也绝非一个成长性故事。

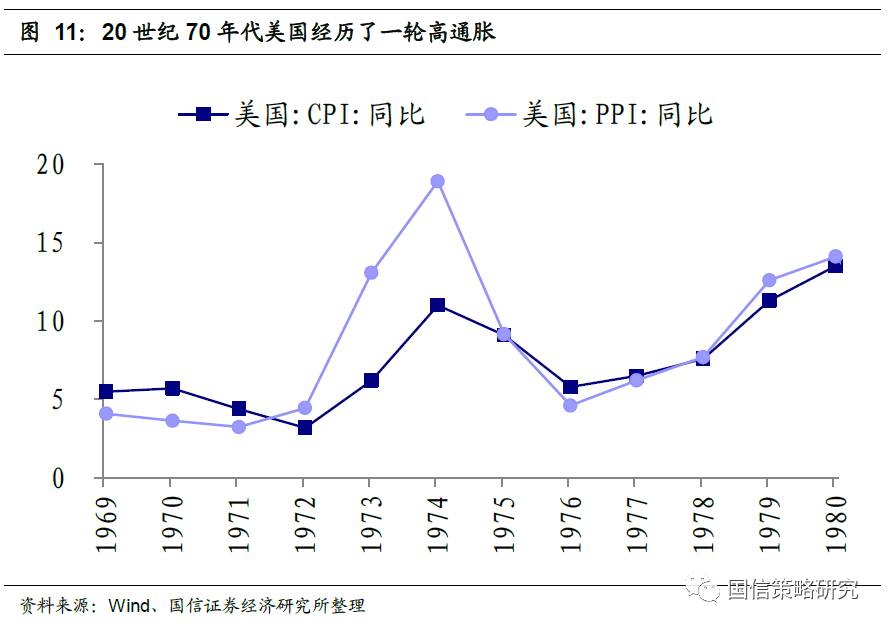

为什么20世纪70年代美国上市公司的利润增速会如此之高?主要原因还是在于通货膨胀的影响。众所周知,1973年以后因为第一次石油危机美国发生了滞胀,实际上石油危机之前美国的通胀因为越南战争和“伟大社会计划”已经很高了。通过膨胀使得整个经济的名义增速都非常高,因此在10%以上的通货膨胀背景下,美股整体近20%的利润增速也就不足为奇了。

3,“漂亮50” 绝非低估值故事

再者,“漂亮50”也绝非一个低估值的逻辑股市。

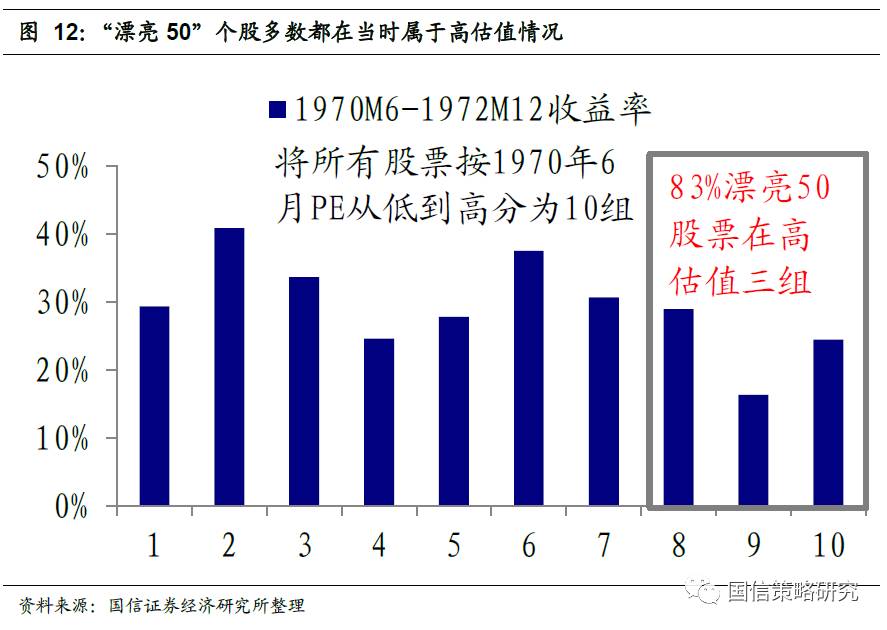

我们按照1970年6月美股市场行情启动时的所有个股市盈率从低到高进行分组,共分10组,第1组代表市盈率最低的股票组合,第10组代表市盈率估值最高的组合。然后考察从1970年6月到1972年12月的各组收益率表现。

图 12报告了上述统计的结果。从结果中可以发现,从1970年6月到1972年12月这段时间内,中等和低估值组合平均收益率表现较高,而高估值的股票组合平均收益率表现较差。

然而,“漂亮50”个股又恰恰多数都集中在高估值组合中,83%的“漂亮50”股票集中在8、9、10这三个估值最高的组合中。需要注意的是,这是1970年6月市场启动时的估值分组,而不是1972年12月高点时的估值分组。1970年6月,“漂亮50”平均PE是24倍,市场平均16倍。所以,“漂亮50”显然他不是一个低估值的故事。

自然“漂亮50”也绝非一个大市值的故事,我们知道“漂亮50”公司市值都不算太大。

四、“漂亮50”究竟是一个什么样的故事

那么,排除了蓝筹故事、成长性故事、低估值故事、大市值故事之后,“漂亮50”究竟是一个什么故事呢?在这一部分,我们试图通过分析“漂亮50”股票所在的行业层面和公司层面的特征,了解“漂亮50”背后的驱动逻辑。

1,行业特征:“漂亮50”所在行业产业集中度提升

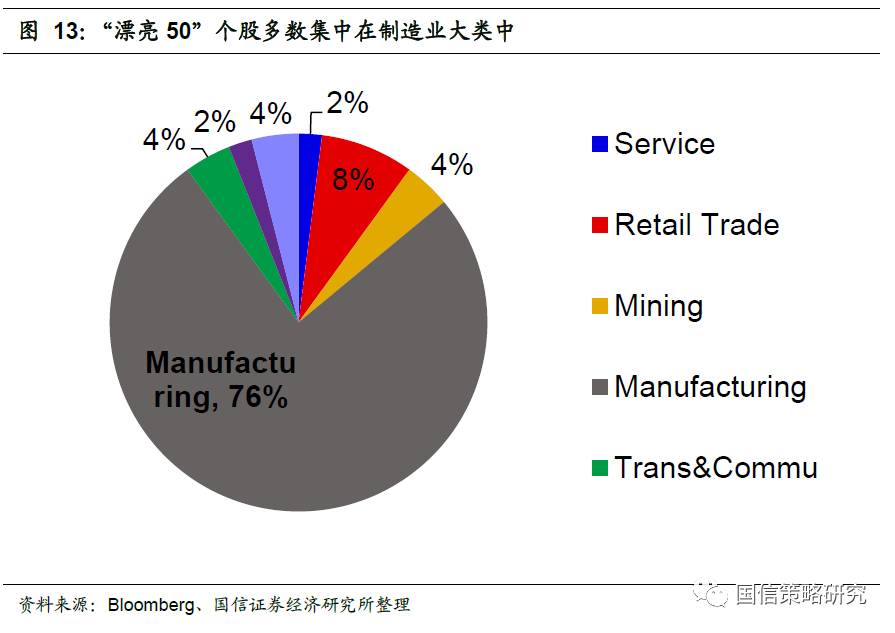

首先从“漂亮50”公司的行业分布来看。从大类上看,“漂亮50”公司主要集中在“制造业”之中,50个公司中有38个公司集中在制造业,占比高达76%。其实是零售业,占比为8%。交通运输、通讯、采掘等大类行业的占比都在4%左右。

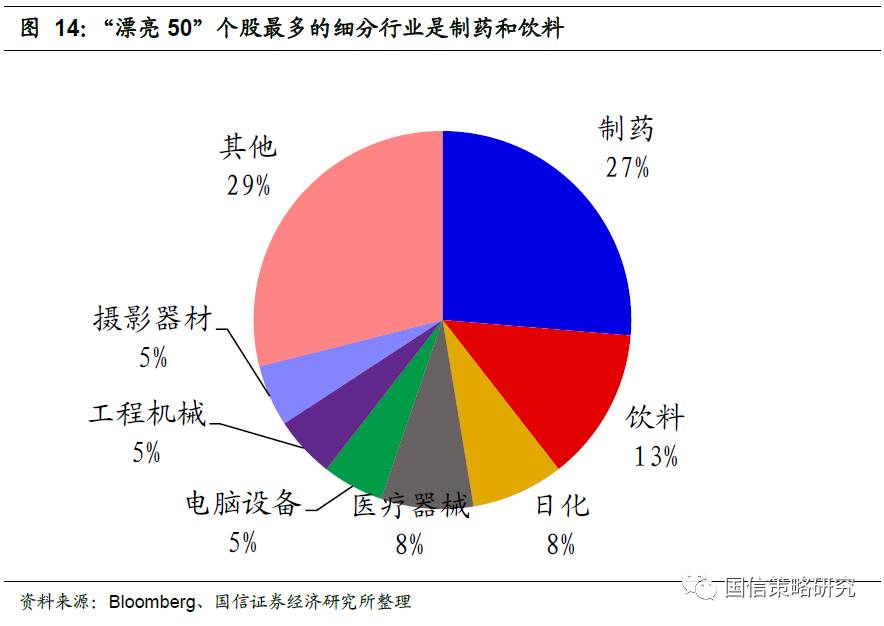

从具体行业构成看,在38个制造业“漂亮50”公司中,制药行业占比最大有10家公司(占比高达27%)、其次是饮料行业有5家公司(占比为13%)。其他占比相对较大的行业分别是日化(占比8%)、医疗器械(占比8%)、电脑设备(占比5%)、工程机械(占比5%)、摄影器材(占比5%)。

“漂亮50”公司所在的行业有什么共同特征?我们认为,这些“漂亮50”公司所在行业的共同特点就是行业产业集中度出现了快速上升。

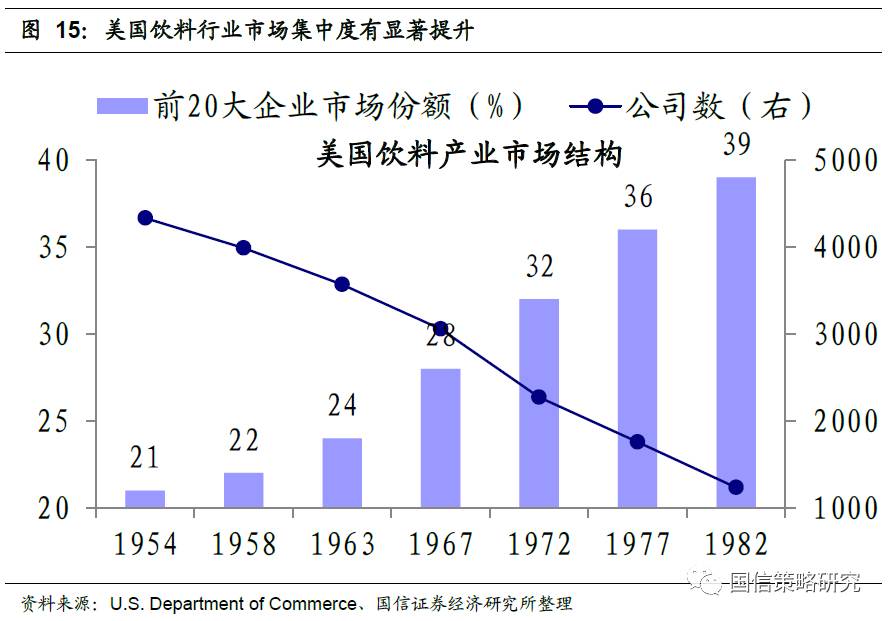

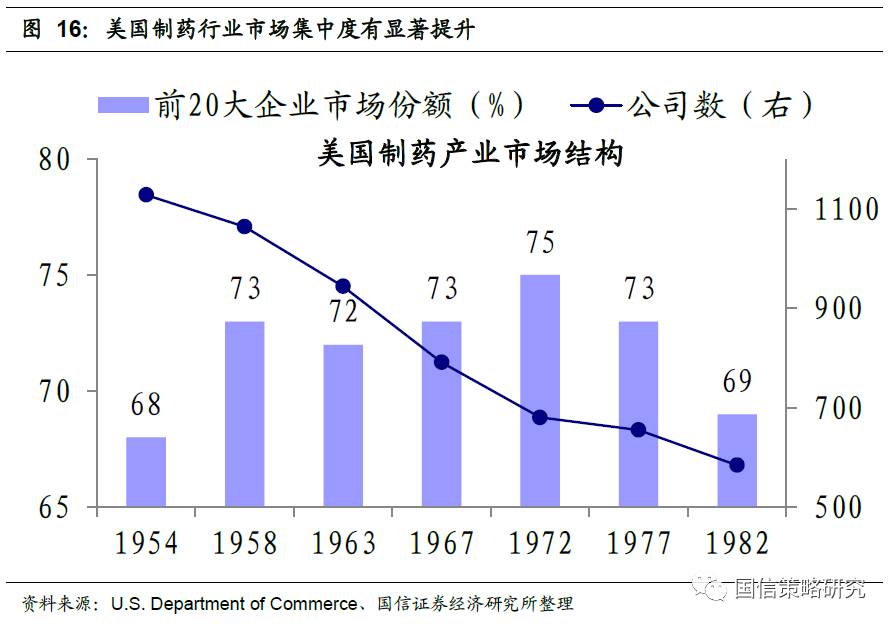

以下这两张图展示了美国饮料产业和制药产业的市场结构变化,主要包括两个指标,一是行业内的公司数量,行业内的公司数量减少意味着产业的集中度提高,反之则是集中度降低;二是行业中前几名公司的市场份额合计,市场份额越大意味着行业的产业集中度越高。

从结果中我们可以看到在1972年“漂亮50”行情出现时,制药和饮料这两个行业的产业集中度都有了明显的提升,具体表现在:行业内公司数量大幅减少,以及龙头企业市场份额明显上升。

以饮料行业为例,从60年代起在20年左右的时间里,行业公司数减少了三分之二以上,前20大企业的市场份额提高了近20%。制药行业也可以看到类似的情况发生,制药行业内公司的数量减少了近一半。

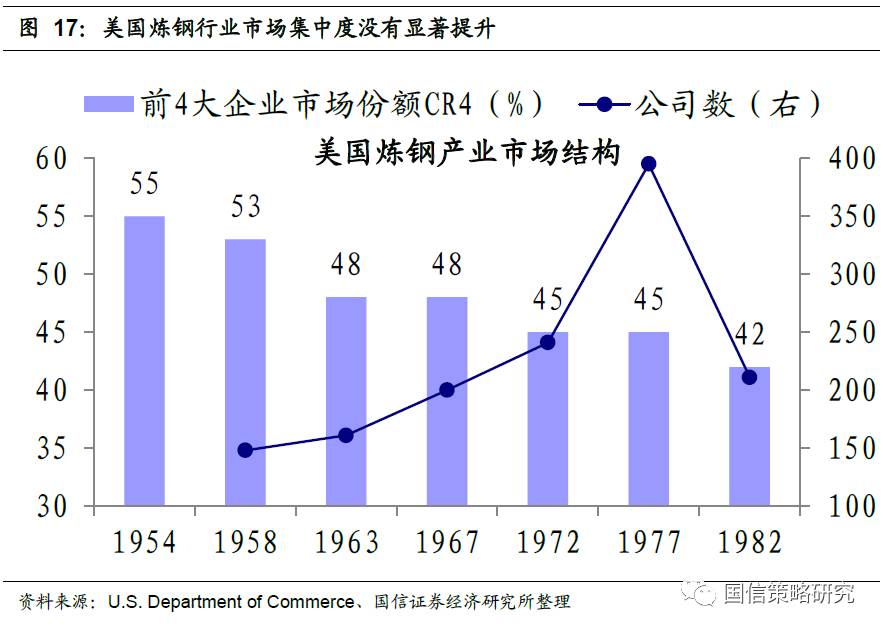

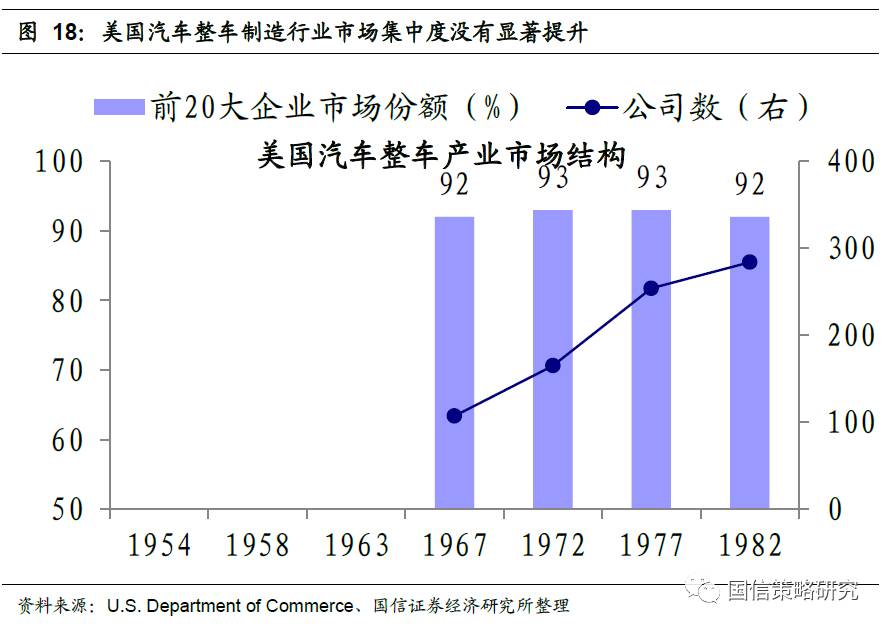

而反观不在“漂亮50”名单中的蓝筹公司的行业表现情况,可以发现,这些公司所在的行业均没有发生集中度提高的现象。以下这两张是美国钢铁和汽车整车制造行业产业结构变化的情况。

汽车行业也是同样的情况,行业的企业数量在不断增加,从1967年到1977年,美国的汽车整车制造企业数量从约100家公司左右上升到了近300家公司左右。而大公司的市场份额已经接近饱和,无法进一步提高。美国汽车整车制造企业前20大企业的市场份额合计一直保持在92%到93%左右。

所以我们看到像美国钢铁、通用汽车都不在“漂亮50”里面。

而贝尔创立AT&T公司更是如此,我们知道在当时美国的电信行业基本上处于完全垄断的状态,无论是市内电话还是长途电话,在美国司法部拆分AT&T之前,基本上都集中在AT&T公司内,市场份额已经是升无可升。

以上是“漂亮50”公司所在行业的特点,这个行业特点就是,“漂亮50”列表中公司所在的行业出现了明显的产业集中度提高。

2,公司特征:“漂亮50”公司ROE显著高于同行企业

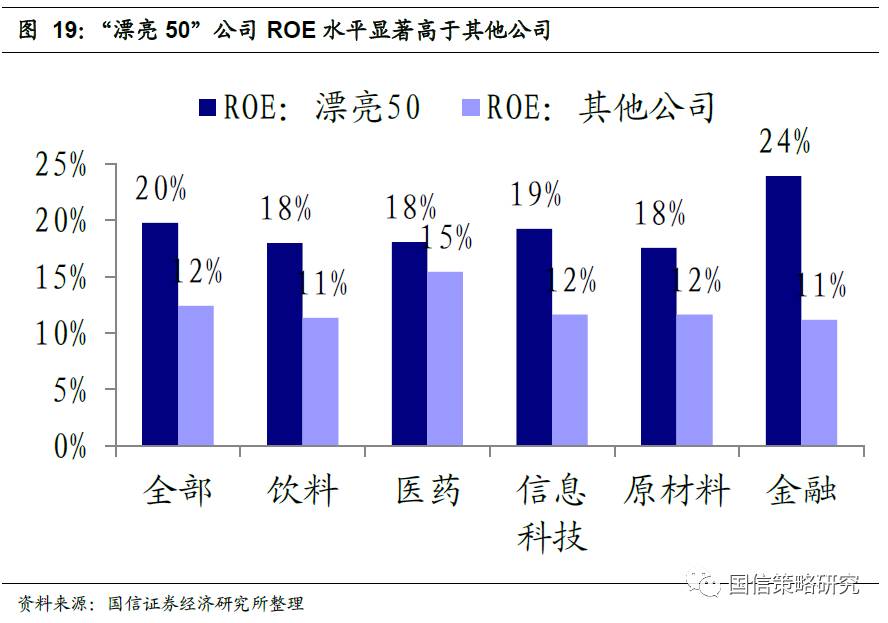

除了上述行业层面的特征,我们可以再来看看“漂亮50”名单中企业在公司层面中的特点。我们认为,这个最大的特点就是“漂亮50”公司都是行业优质龙头公司,盈利能力强。

我们用企业的ROE水平来度量其盈利能力的强弱。下图对比了“漂亮50”公司与所在行业其他公司的ROE对比情况,很明显的可以看到,“漂亮50”公司的ROE显著要高。全部“漂亮50”公司的ROE大概在20%左右,而当时市场其他全部公司的“ROE”大概在12%左右。

分行业看也是如此,“漂亮50”公司的ROE在各个行业均明显高于所在行业其他公司。“漂亮50”公司在饮料、医药、信息科技、原材料、金融等行业的ROE水平分别是18%、18%、19%、18%、24%,而对应行业内其他公司的ROE只有11%、15%、12%、12%、11%。

总结起来,我们发现“漂亮50”名单中的股票有两个特征,一是所在行业的产业集中度出现了明显上升,二是公司的盈利能力很强,ROE水平显著高于同行公司。

因此,我们认为,“漂亮50”是一个在(1)行业产业集中度提高过程中,(2)优质龙头企业(高ROE)价值重估的逻辑故事。

五、“漂亮50”最后是如何收场的?

1, “漂亮50”行情终结于经济拐点出现

“漂亮50”行情最终因为什么原因而终结?从历史数据来看,“漂亮50”行情根本原因或许不在股票估值过高,而在于宏观经济向下拐点的出现。

下图报告了“漂亮50”行情期间,股票价格走势与美国工业生产指数同比走势的对比情况。可以明显的看到,在那段时间内“漂亮50”组合、标普500指数与工业生产的同比走势几乎完全同步。

“漂亮50”行情终结于1973年年初,当时爆发了第一次石油危机,从而引发了美国经济进入到衰退之中。

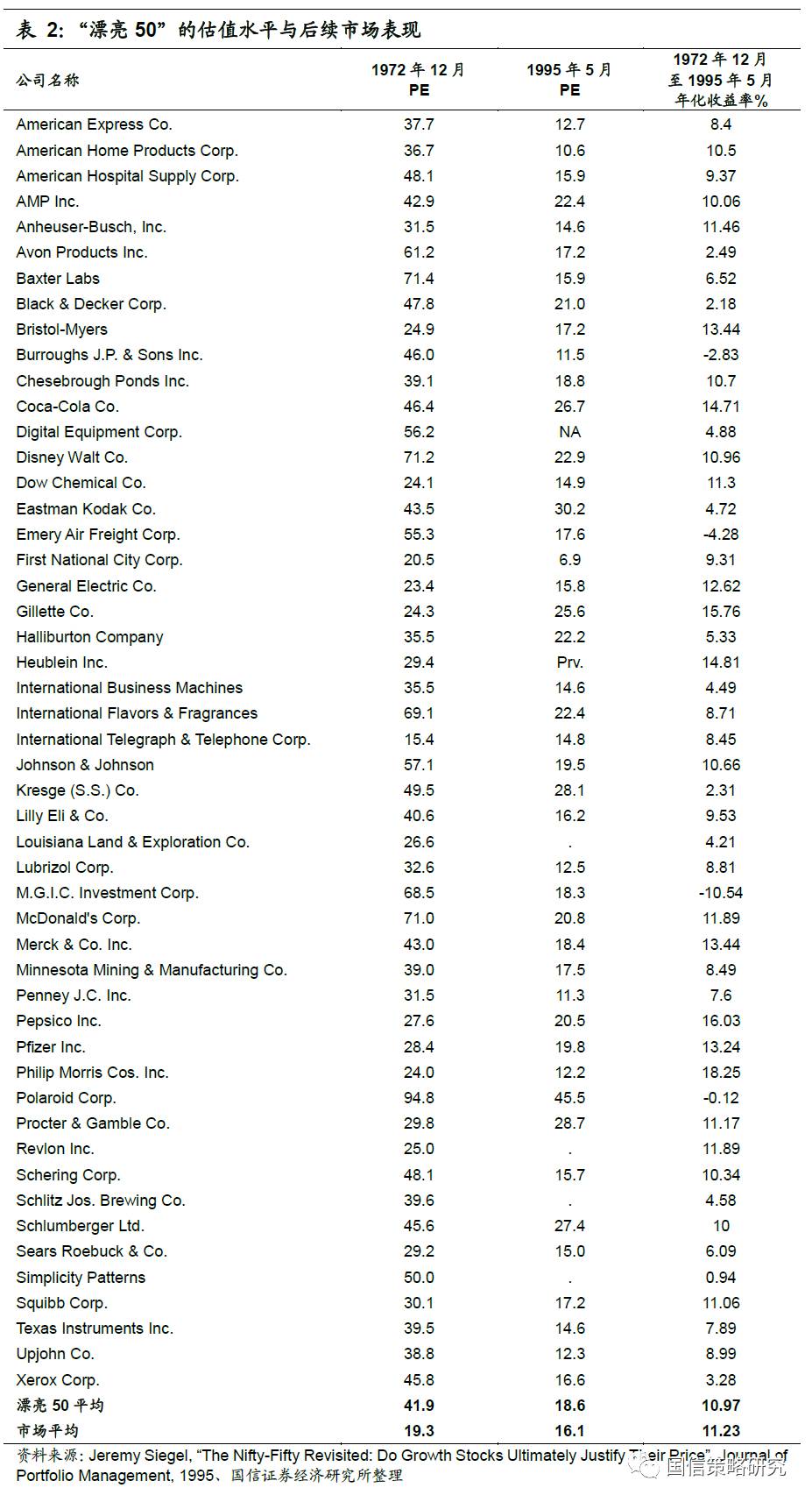

2,“漂亮50”的估值水平与后续市场表现

从“漂亮50”公司的最终估值水平来看,到1972年12月行情顶点时,“漂亮50”公司的估值都已经非常高了。在1972年12月,“漂亮50”公司的市盈率PE达到了41.9倍,而同期美股的平均市盈率只有19.3倍,“漂亮50”公司中市盈率最高的是宝丽来公司,市盈率达到了94.8倍。

从“漂亮50”公司的后续市场表现来看,Jeremy Siegel在“The Nifty-Fifty Revisited: Do Growth StocksUltimately Justify Their Price”(Journal of PortfolioManagement, 1995)一文中总结了“漂亮50”公司从1972年12月到1995年5月的收益率表现。

从中长期时间来看,“漂亮50”公司的后续收益率表现与大盘基本持平,从1972年12月到1995年5月,“漂亮50”公司的年化收益率为11.0%,而同时间市场总体的收益率表现为11.2%。

也就是说,在1972年12月“漂亮50”行情终结之后,后续这些标的平均而言并没有再次获得超额收益率了,虽然他们后续的基本面事后来看也确实是非常不错的。市场用高估值溢价的方式在“漂亮50”行情期间完成了对这些龙头公司的价值重估。

六、 “漂亮50”对当前A股的启示

1,中国经济面临与“漂亮50”相似的经济环境

从宏观经济环境来看,当前中国经济面临的环境,与“漂亮50”发生时非常相似。这具体表现在:

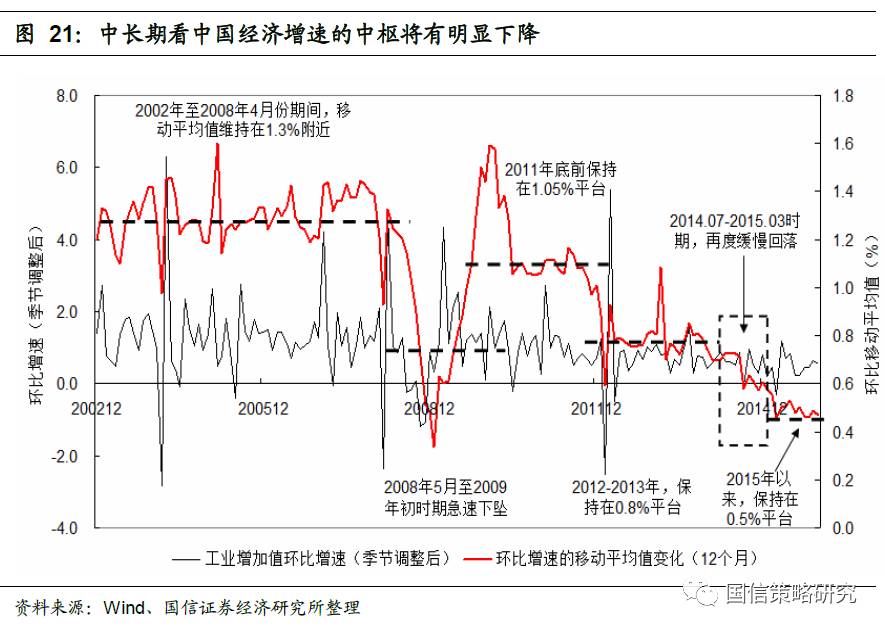

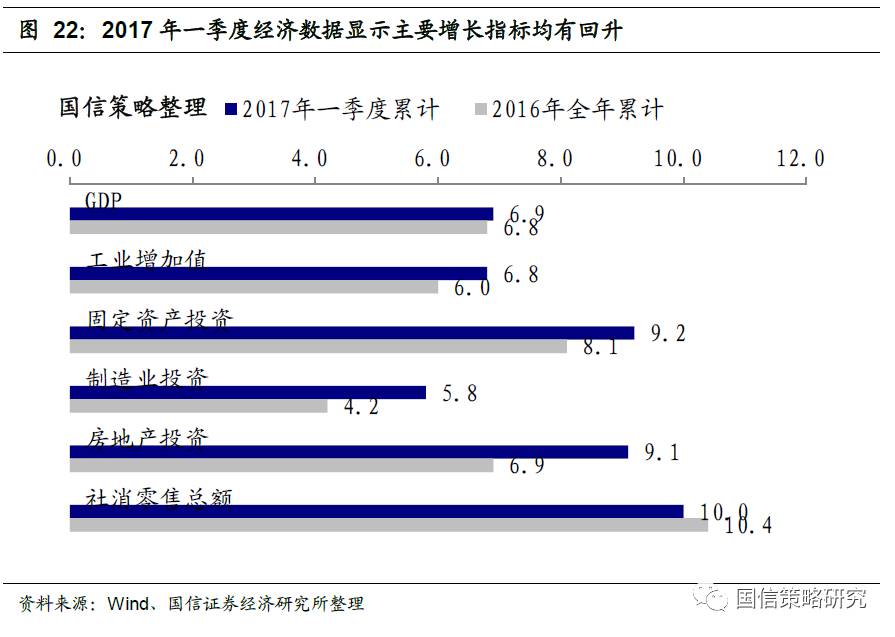

第一,总量上看,经济长期增速中枢下降、而短期经济见底回升。从中长期经济增速的中枢来看,新常态下我国经济的增长速度势必将有所下行,预计经济增速的中枢将由过去的10%左右下降到6%左右。但从短期经济周期来看,当前我们正面临一个短期经济见底回升的过程,2017年以来的各项指标均显示经济状况明显好转。

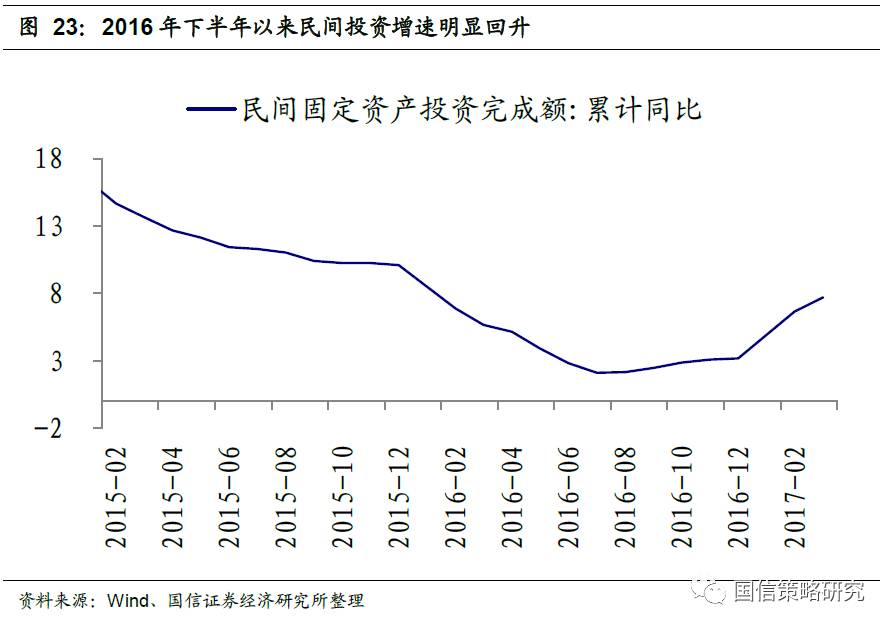

第二,结构上看,政府支出下降、而私人消费投资快速回升。2015年和2016年连续两年,我国进行了大规模的财政刺激,力度之大已经远超2009年四万亿之时,这使得基建增速始终维持在20%左右的高水平上(详细分析参见我们之前的宏观经济专题报告)。而随着经济下行压力的减弱,预计2017年财政刺激力度将显著减少,而同时我们也看到了2016年下半年以来民间投资增速明显回升。

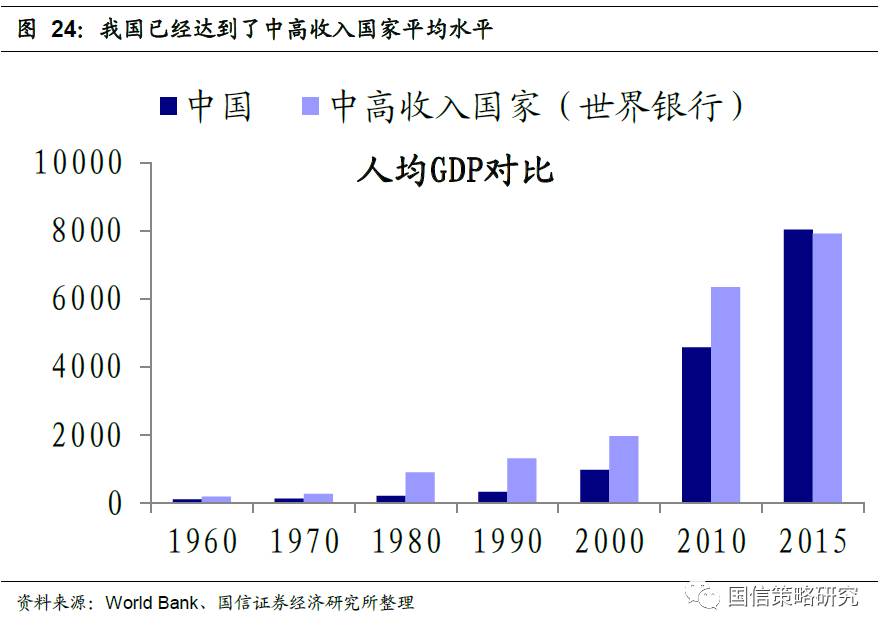

第三,中国经济当前已经到了产业集中度提升的阶段。当前我国人均GDP超过了8000美元,按世界银行的标准,我国已经达到了中高收入国家平均水平。经济发展阶段的改变决定了中国经济将进入到一个产业集中度提升的发展阶段。未来中国经济必然是一个从过去高速扩张的“增量经济”向优化存量的“精品经济”转型。而同时,产业集中度在中低速发展时期更容易提升。

2,沿着两条主线寻找未来中国的“漂亮50”

根据前述分析,我们认为可以沿着两条主线寻找未来中国的“漂亮50”:

一是产业集中度有望显著提升的行业(龙头份额提升、行业公司减少);

二是盈利能力显著高于竞争对手的公司(高ROE、高销售净利率)。