美国软着陆预期升温:

二季度

GDP

环比折年增速超预期上行至

2.4%

,

6

月通胀超预期下行,

ECI

工资增速降温。

7

月美欧央行平淡加息

25bp

,前瞻指引中性偏鸽;日央行实质意义上将收益率曲线控制(

YCC

)区间上限从

0.5%

扩大至

1%

。美国经济动能较强且日央行调整

YCC

,美、德、日国债收益率

整体上升,主要股指普遍上涨,美元走弱,大宗商品普遍上涨。

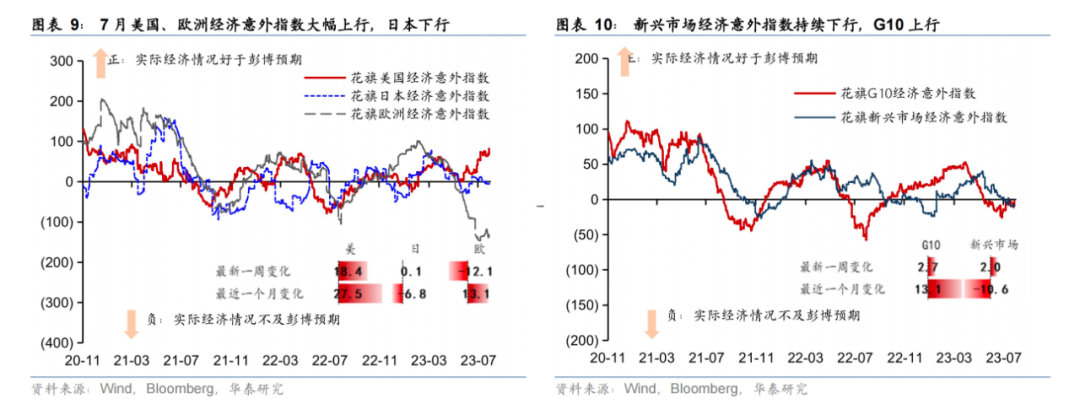

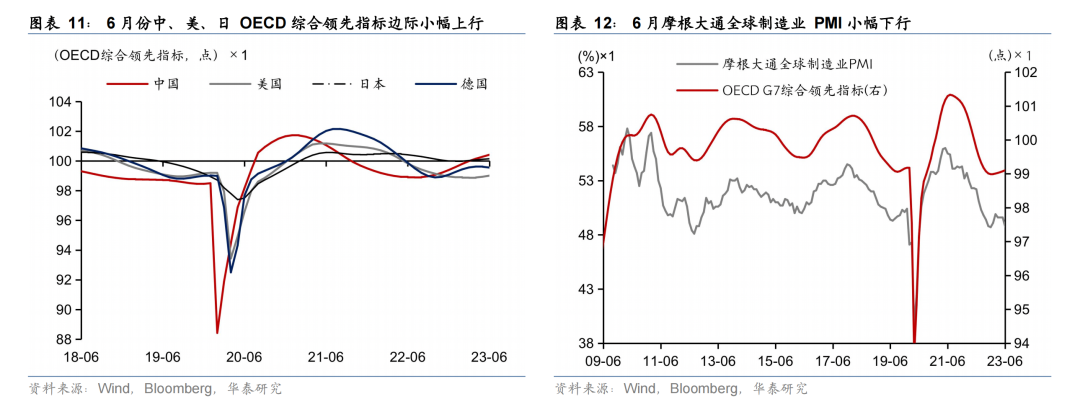

7

月以来,美国经济软着陆预期升温,欧元区7月增长动能回落。

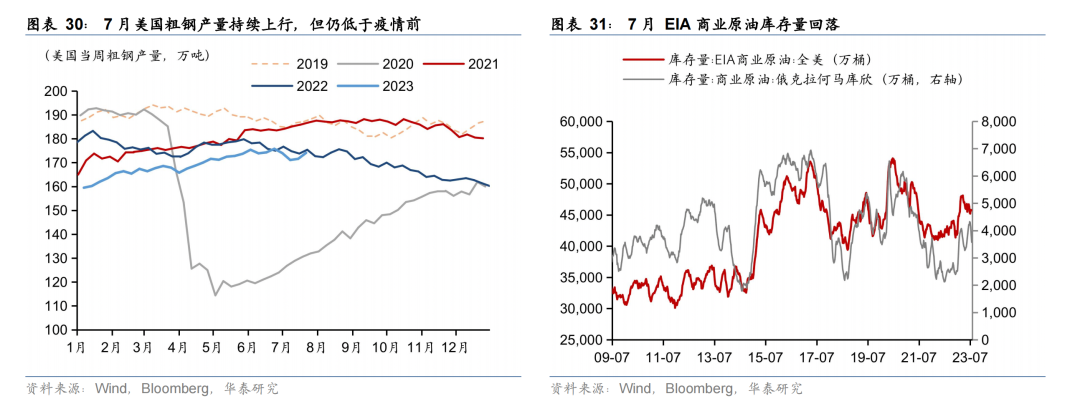

政府与私人部门投资加速推动美国二季度

GDP增长明显超预期

,季比折年增速由一季度2%上行至2.4%,超过彭博一致预期的1.8%,其中私人投资从一季度的-11.9%转正至5.7%,政府投资则从4.7%回升至8.7%。

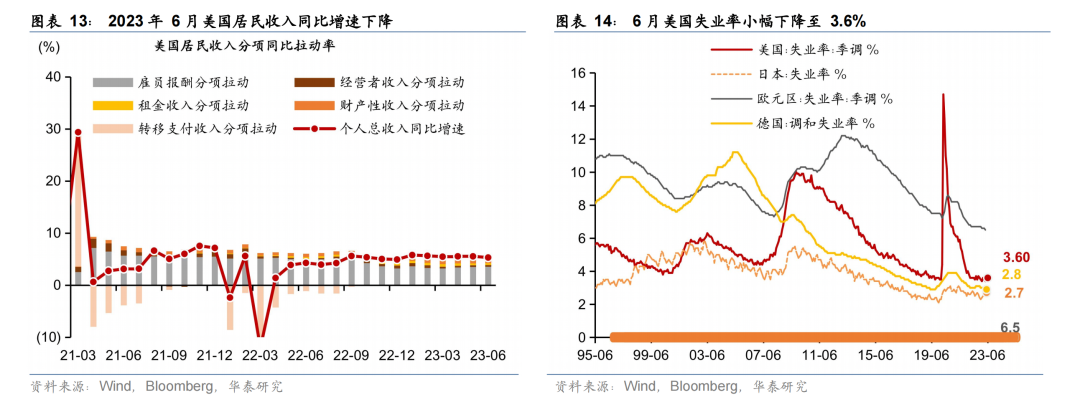

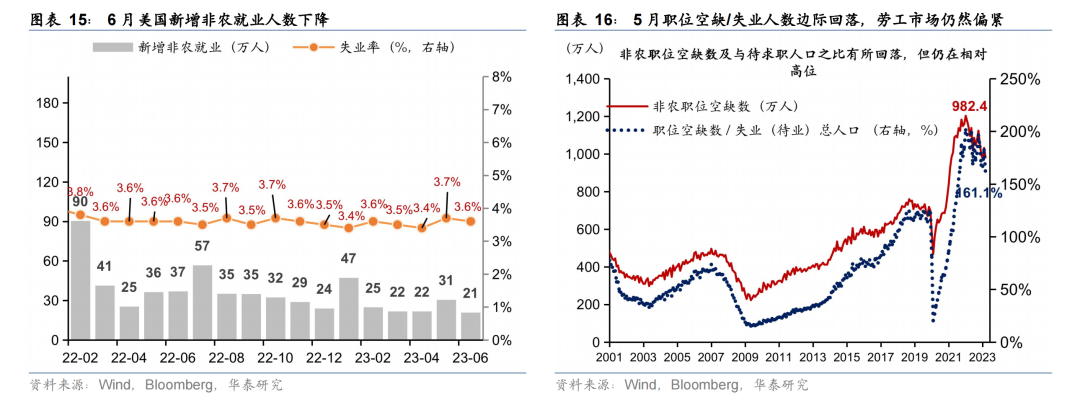

美国劳工市场降温。

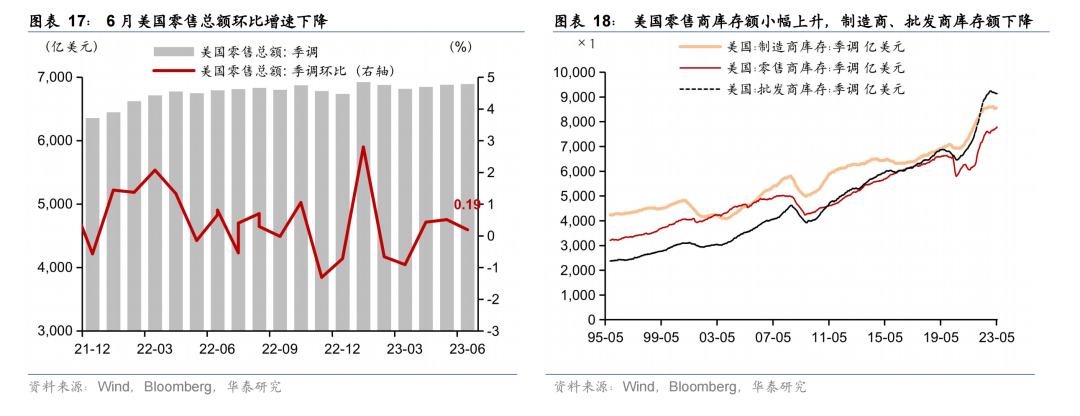

6月新增非农就业20.9万人,不及预期和前值,服务业需求出现边际减速;职位空缺与待业人数之比(V/U)5月明显回落,录得161%,创2021年10月以来新低。

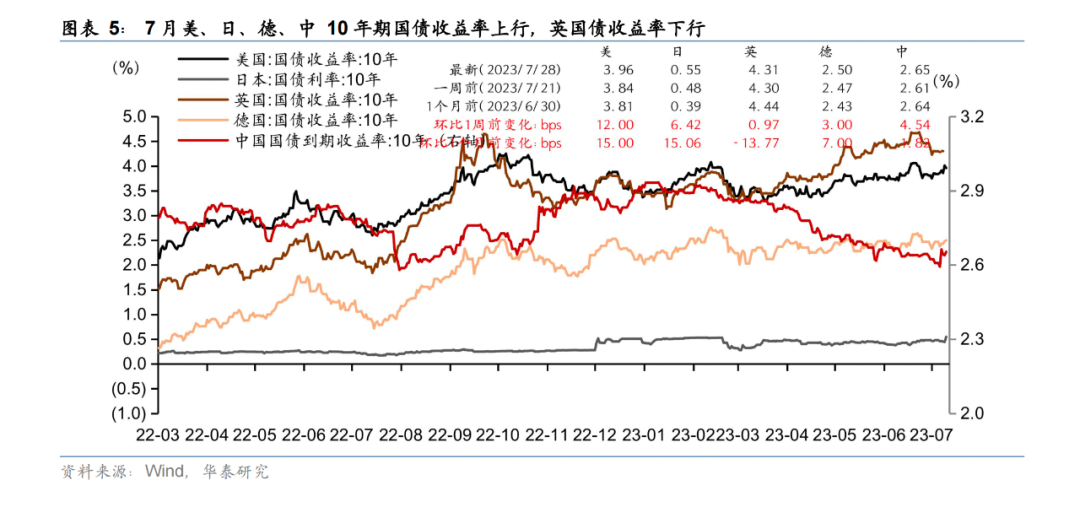

美国通胀和工资降温。

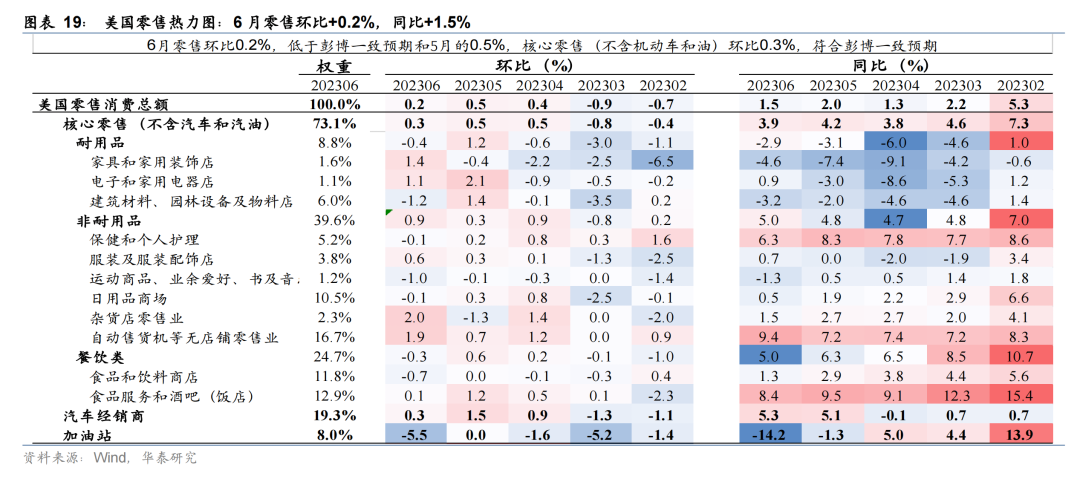

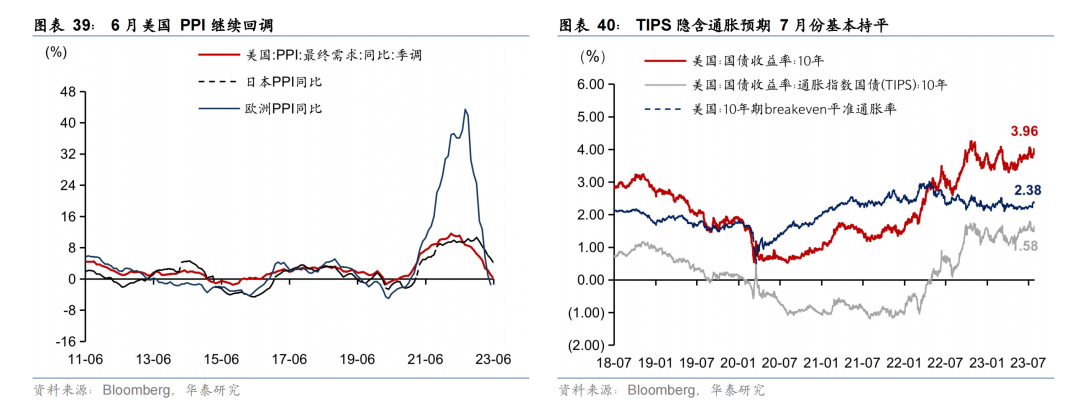

6月CPI同比和核心CPI同比分别回落至3.0%和4.8%,均低于彭博一致预期;6月美国核心PCE通胀也出现降温,核心PCE环比从5月的0.3%降至0.2%;美联储看重的工资指标—就业成本指数(ECI)二季度环比超预期回落至1.0%。

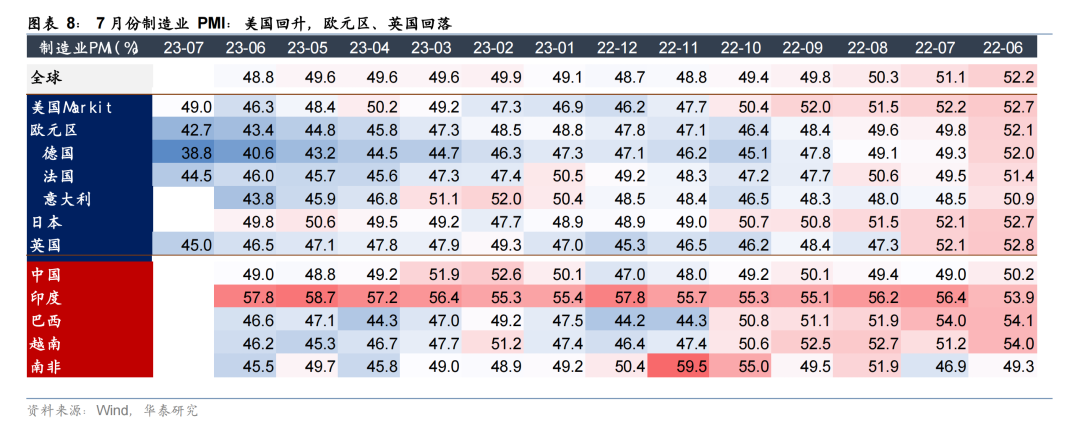

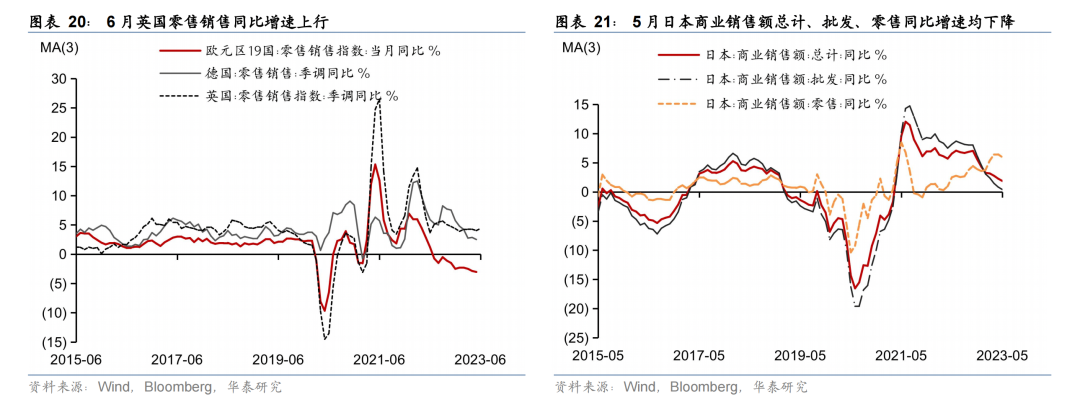

欧元区二季度GDP环比维持正增长,但7月经济动能明显回落

。德法西二季度GDP环比增速分别为0.0%、0.5%和0.4%,法国显著超预期;7月欧元区综合PMI从6月的49.9下行至48.9,连续2个月位于荣枯线以下,服务业PMI回落至51.1,制造业PMI回落至42.7,低于欧债危机期间的低点。

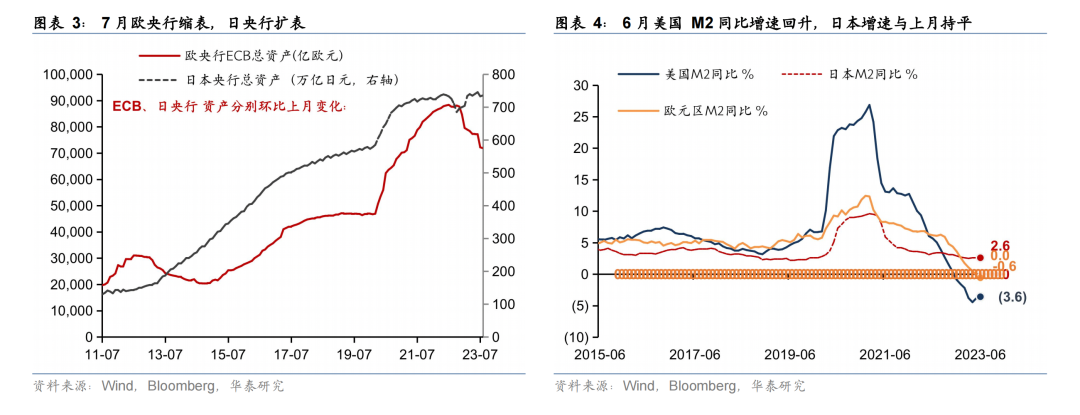

7

月美欧央行均加息25bp,指引中性偏鸽,更加强调依赖数据决策;日央行扩大YCC区间并上调2023财年通胀预期。

7月联储FOMC决议如期加息25个基点、基准利率升至5.25%-5.5%区间;联储对增长的信心增强,软着陆成为基准情形,考虑到经济的韧性,美联储工作人员不再预计年底经济会出现衰退;鲍威尔表示劳动力市场仍然偏紧,对通胀回落的趋势仍然需要更多数据确认;9月是否加息取决于就业、通胀等数据,2023年不降息。

欧央行7

月会议鸽派加息25bp,政策利率上升至3.75%。

欧央行认为经济短期会保持疲软,但年内可能走强;拉加德并未对9月给出明确指引,经济数据将决定是加息(hike)还是暂停(pause)。

日央行7月

会议扩大YCC区间并上调2023财年通胀预期

。

为了增强宽松货币政策的可持续性,日央行再次调整YCC,更灵活地调控10年期国债收益率,实质意义上将YCC的上限从0.5%扩大至1%,同时2023财年的核心CPI(剔除新鲜食品)预测被上调0.7pct至2.5%,2024财年则被下调0.1pct至1.9%。

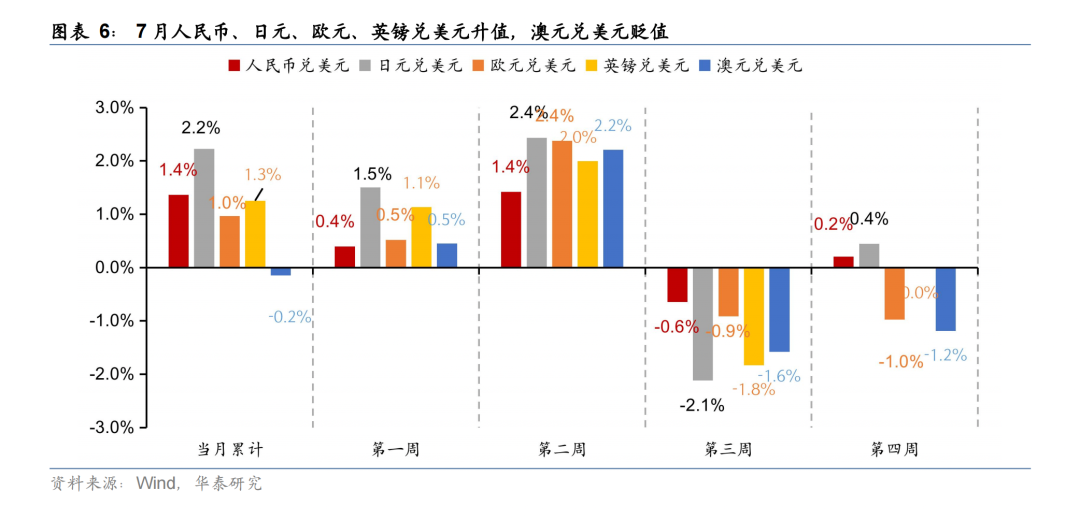

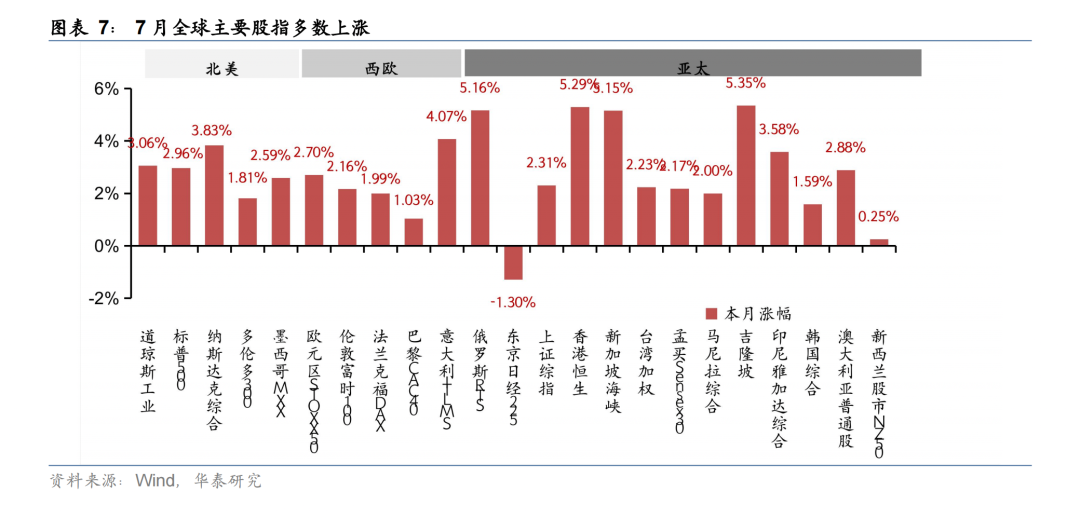

美国经济韧性叠加日央行调整

YCC,美欧日长端利率震荡上行,主要股指普遍上涨,美元指数回落,大宗商品价格普遍上涨。

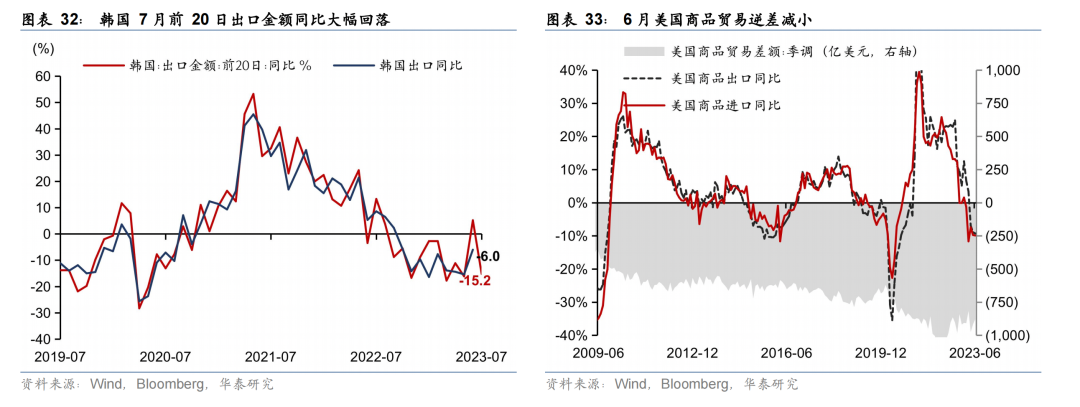

7月虽然美欧央行表态鸽派,但美国经济韧性超预期且日央行调整YCC,全球国债长端收益率总体上升。截至7月28日,美国、德国、日本10年期国债收益率分别较6月上升15bp、7bp、15bp至3.96%、2.47%、0.55%。7月全球主要股指大多上涨,标普500、纳斯达克和道琼斯指数分别上行3%、3.8%和3.1%,欧元区STOXX 50指数上涨2.7%,上证综指和恒生指数分别上行2.3%和5.3%,但东京日经225指数环比下跌1.3%。日央行调整YCC推升日元,美元指数回落。截至7月28日,美元指数累计下跌1.6%至101.7, 人民币、欧元、日元和英镑兑美元分别升值1.4%、1%、2.2%和1.3%。大宗商品大多上涨,OPEC+限价措施加码导致布伦特和WTI原油价格累计上涨13.5%、14.1%至83.6、80.6美元/桶;黄金上涨2.2%至1959.5美元/盎司;俄罗斯退出黑海粮食协议,小麦价格上涨10.7%。

风险提示:欧美央行“鹰派”超预期,海外衰退压力超预期加大。

01

美联储快速缩表、海外国债

收益率普遍上行

02

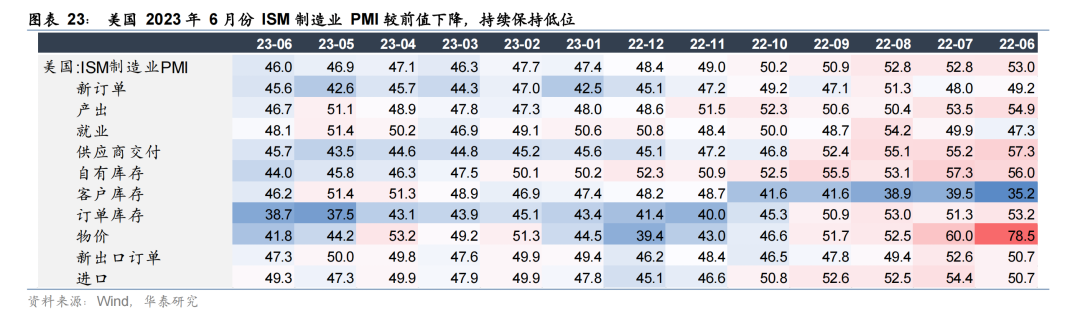

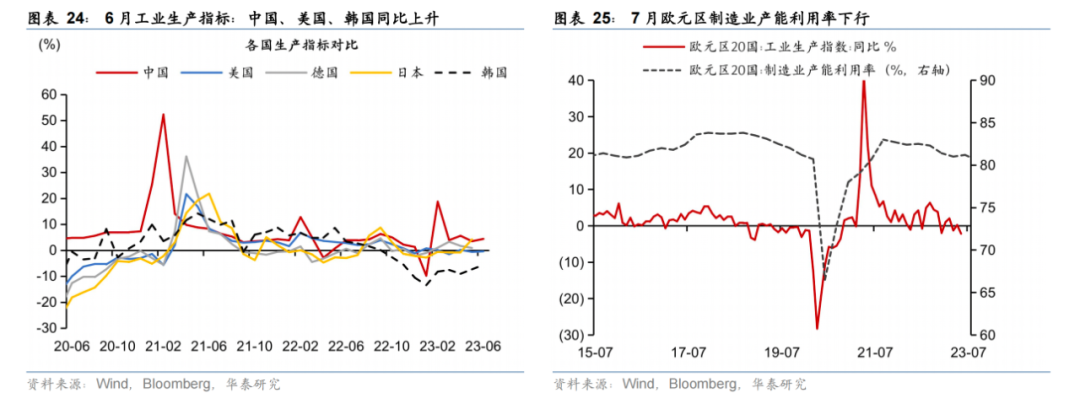

7月美国

制造业PMI回升

,欧元区、

英国回落

03

美国居民收入增速小幅下降,劳工市场仍然偏紧

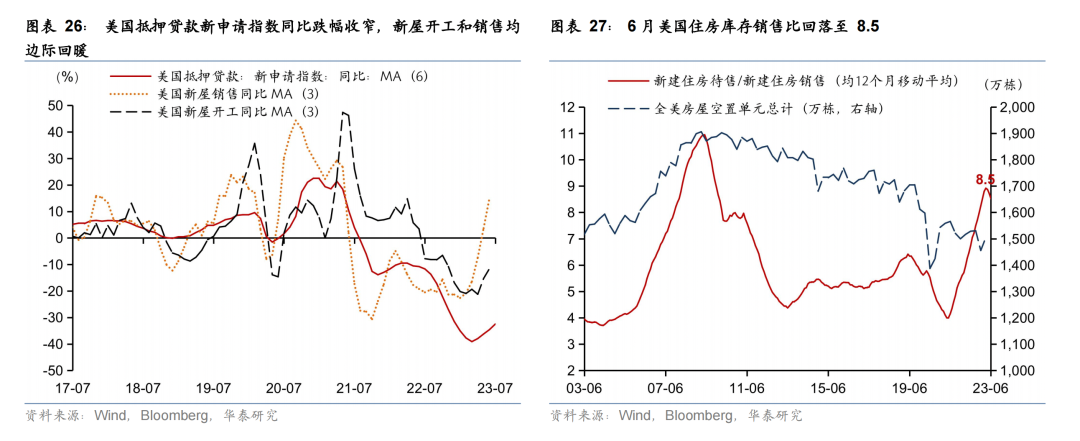

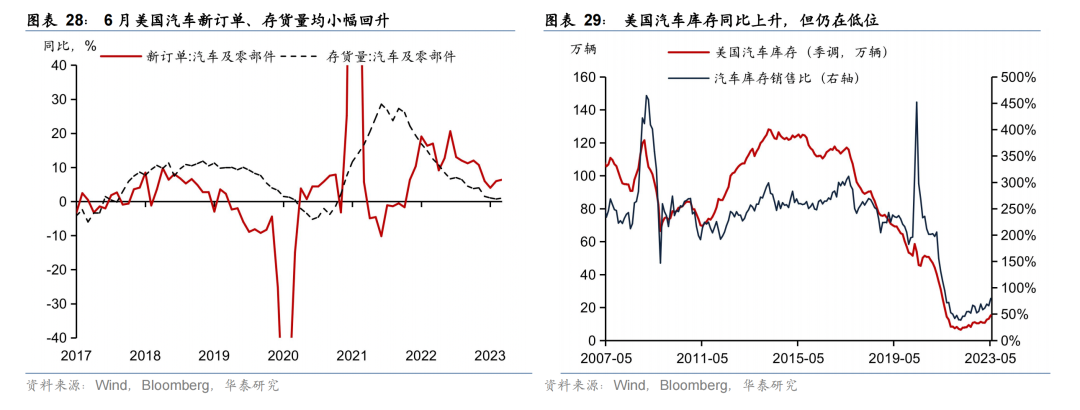

04

美国

制造业指标仍处低位,住房库存销售比回落

05

7

月韩国前

20

日出口金额同比明显回落,各国贸易逆差缩小

06

美欧通胀水平明显回落、日本小幅回升

本文摘自2023年7月31日发表的《美国软着陆预期升温,日本调整YCC

》

易峘 研究员 SAC No. S0570520100005 | SFC AMH263

胡李鹏 联系人 PhD SAC No. S0570122120062

胡昊 联系人 PhD SAC No. S0570122090198

齐博成 联系人 SAC No. S0570122080197