文/梧桐小编

文/梧桐小编

6月23日,主板发审委审核2家IPO企业,报告期净利润均逾亿元的河南润弘制药被否决,深圳市东方嘉盛供应链获通过。河南润弘药被否主要是发审委质疑该公司涉嫌从上市公司河南羚锐制药(600285)分拆上市或变相分拆上市,且该次分拆没有经过必要的程序,损害了河南羚锐制药这个上市公司和公众投资者的利益。

7年前(2010年1月),河南羚锐制药将其子公司郑州羚锐制药有限公司(系发行人前身)49%的股份一次性转让给中青港联,未经评估,定价1.8元/股, 河南羚锐制药独立董事未针对该次股份转让是否公允发表独立意见,该次转让也没有经过羚锐制药股东大会审议。该次转让的商业合理性、合规性都存在重大问题。

另外,河南润弘历次招股说明书(申报稿)未披露其产品15次被有关药品监管部门查处和曝光为劣药事项,构成信息披露重大违规。

发审委会议对河南润弘制药提出询问的主要问题如下:

1、请发行人代表进一步说明:

(1)2010年1月,河南羚锐制药股份有限公司(以下简称河南羚锐制药)将其子公司郑州羚锐制药有限公司(以下简称郑州羚锐,系发行人前身)49%的股份一次性转让给中青港联(北京)投资公司(以下简称中青港联)的原因及其商业合理性;河南羚锐制药出售上述股权履行的决策程序、审批程序及信息披露情况;是否符合法律法规规章和交易所规则及公司章程的规定;

(2)确定郑州羚锐转让价格为1.80元/股的依据和程序,转让定价是否合理、公允;

(3)

河南羚锐制药将郑州羚锐股份转让给中青港联时,未聘请评估机构对拟转让股份进行评估、独立董事未针对上述股份转让价格是否公允发表独立意见、上述股份转让事项未提交河南羚锐制药股东大会审议的具体原因及其合理性、合规性;上述股权转让是否存在纠纷、潜在纠纷和法律风险;

(4)河南羚锐制药的控股股东、实际控制人、董事、监事、高管与发行人是否存在关联关系或者其他利益安排,是否通过委托持股、信托持股等方式在发行人中拥有权益;

(5)发行人原系上市公司河南羚锐制药子公司,发行人总经理、财务总监、董事会秘书等主要高管曾在河南羚锐制药任职,

发行人本次发行上市是否属于分拆上市或者变相分拆上市;是否损害了河南羚锐制药及其投资者尤其是公众投资者的合法权益。

请保荐代表人对前述事项说明核查方法、程序、依据和结论。

2、

发行人因产品质量问题两次被行政处罚和15次被有关监管部门查处和曝光,

其中有5次涉及发行人主导产品长春西汀注射液。

请发行人代表进一步说明:

(1)发行人关于原材料采购、药品生产、包装、运输等方面的产品质量内控制度是否健全并得到有效执行,发行人相关内控制度是否存在重大缺陷;

(2)

发行人在其历次提交的的《招股说明书(申报稿)》等申请材料中均未对其产品15次被有关药品监管部门查处和曝光为劣药事项进行披露的具体原因;发行人相关信息披露是否准确、完整,相关风险揭示是否充分;

发行人有关信息披露的内控制度是否健全并得到有效执行;

(3)发行人的生产经营是否符合《药品管理法》、《药品生产质量管理规范》等法律法规的规定。请保荐代表人对前述事项说明核查方法、程序、依据和结论。

3、请发行人代表进一步说明:

(1)发行人主导产品长春西汀注射液被列入安徽省、青海省、苏州市等省市的“重点药品监控目录”中,医疗机构在制定采购计划、医生处方审核时,对公布的重点药品从严管控、防止滥用,上述事项对发行人长春西汀注射液业务产品的销售、经营业绩和持续盈利能力是否构成重大不利影响;

(2)发行人在其历次提交的《招股说明书(申报稿)》等申请材料中均未对上述事项进行披露的具体原因;发行人相关信息披露是否准确、完整,相关风险揭示是否充分。请保荐代表人对前述事项说明核查方法、程序、依据和结论。

4、请发行人代表进一步说明:

(1)发行人与经销商合同或协议中对专业化学术推广活动的责、权、利条款约定及其执行情况,“两票制”的推行对发行人经销模式的影响;

(2)发行人实施销售激励与专业化学术推广之间的关系;

(3)报告期内存在较大数量经销商进出的原因,退出经销商所经销发行人产品的处置情况;

(4)发行人如何掌控经销商学术推广活动及向终端客户的产品销售价格,经销商在学术推广发行人产品中是否存在商业贿赂情形;

(5)主要产品长春西汀注射液的原料药通过瑞士Linnea.SA指定的国内独家代理商采购,同时药品通过经销商的专业化学术推广为主进行,发行人是否具备独立面向市场经营的能力,相关经营风险是否充分披露。请保荐代表人对前述事项说明核查方法、程序、依据和结论。

河南润弘制药在招股说明书(申报稿)中还披露了下列风险,小编特别提醒朋友们关注下面第三条风险,对您及家人健康有用!

(一)产品结构单一风险

目前,公司现阶段的核心产品长春西汀注射液在公司收入总额和毛利总额 中占比较高,2014-2016年,公司长春西汀注射液的销售收入占公司主营业务 收入的比例分别为70.16%、67.07%和60.01%,销售毛利占公司主营业务毛利 的比例分别为90.77%、91.21%和84.53%。长春西汀注射液产品的生产和销售情况很大程度上决定了公司的收入规模和盈利水平。

(二)业绩下滑风险

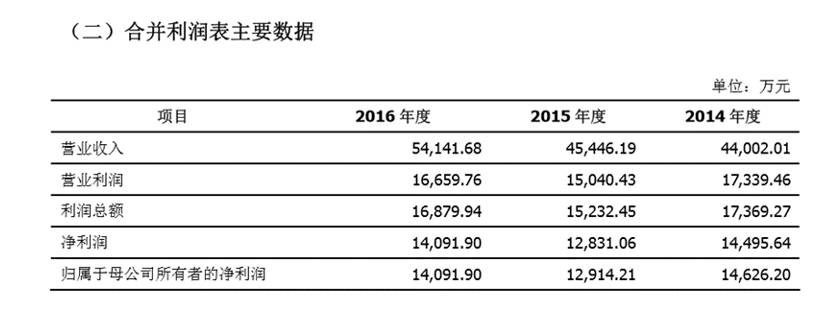

2014-2016 年,公司分别实现营业收入 44,002.01 万元、45,446.19 万元和 54,141.68万元,实现归属于母公司所有者的净利润14,626.20万元、12,914.21 万元和 14,091.90 万元,营业收入实现了平稳增长,经营业绩稳健。虽然目前公司所属行业的国家政策、经营模式、公司经营及管理情况均未发生较大变 化,但鉴于公司的经营业绩受多种因素的影响,如行业政策变化、市场竞争加 剧、成本费用上升等,公司上市后可能出现经营业绩下降的风险。

(三)用药习惯转变风险

长期以来,我国形成了“逢病必输液”的用药习惯,我国医师和患者选择静脉输液治疗的比例远较发达国家高。虽然我国静脉输液药品和器械的安全性已有了长足提高,但关于静脉输液危害健康的报导仍时常出现。未来,随着用药知识的普及和社会公众健康理念与发达国家的逐步接轨,医师和患者的用药习惯可能发生转变,可能会减少静脉输液药物的使用,从而对公司小容量注射剂产品的销售造成不利影响。

(四)重要原材料依赖进口的风险

报告期内,公司生产所需的长春西汀原料药使用瑞士Linnea.SA的产品。国内虽然已有长春西汀原料药产品,但其品质与国外厂商仍存在较大的差距,因此国内长春西汀制剂的优势厂商大多选择进口原料。

目前在我国获准进口的长春西汀原料药生产厂商只有瑞士 Linnea.SA 和西班牙 COVEX.SA,由于长春西汀主要提取自夹竹桃科小蔓长春花植物,受植物丰歉周期的影响,该原料药的年 产量可能存在波动,虽然目前公司的采购量占瑞士Linnea.SA 总产量的比例较低,但未来随着公司生产规模的进一步扩大,公司可能会面临重要原材料供应或者价格波动的风险。

(五)主要产品毛利率下降风险

报告期内,发行人核心产品心脑血管类药品特别是长春西汀注射液产品是 主要的盈利来源,报告期各期心脑血管类药品贡献了 90%左右的毛利。报告期各期,心脑血管类药品毛利率分别 79.38%、77.03%、76.73%,其中长春西汀 注射液产品毛利率分别为 79.86%、78.02%、77.68%。

近年来由于药品价格下 调、产品质量升级、人力成本上升等因素,发行人核心产品毛利率呈下降趋势。未来药品价格面临进一步调整的可能,人力成本也呈继续上涨趋势,且如果市场竞争状况发生变化,而发行人不能保持核心产品的核心竞争优势,或不能开发出更多高技术附加值的医药产品,则主要产品毛利率水平存在继续下降的风险。

(六)存货金额较大风险

报告期各期末,公司存货账面价值分别为 12,740.50 万元、11,189.67 万元 和 10,624.36 万元,占报告期各期资产总额的比例分别为 26.73%、17.07%和13.19%。报告期各期存货周转率分别为 1.39、1.62 和 2.23,低于可比上市公司平均水平。

由于公司的主要原材料长春西汀原料药系通过进口代理商从国外采购,采购周期较长,因此公司加大了单次的采购数量,减少了采购次数,造成公司原材料金额相对较大。随着公司业务规模逐步扩大,存货占用公司营运资金可能会进一步增加,若不能加强生产计划管理和库存管理,可能会导致存 货周转率进一步下降、资金周转出现困难等情况,从而对公司生产经营造成不利影响。

更多有关于公开发行上市的基本流程和主要反馈内容,

梧桐邀你来听听

资深券商

和

律师

携手共制的

《首次公开发行上市基本流程及主要反馈内容》

实务分享。

本次课程分两次讲解,第一课由国枫律师事务所合伙人胡琪律师带来主题为《IPO 法律实务之主要反馈内容》的实务分享,第二课由国金证券业务董事向俞洁女士带来《首次公开发行上市基本流程》实务分享。

胡琪

国枫律师事务所合伙人

北京大学法学硕士

2011年度《钱伯斯亚洲》

2015 ALB 中国十五佳律师新星

胡律师精通于证券、公司、兼并收购、投融资等领域,为多家公司提供了境内外首次公开发行股票、再融资、债券发行、风险投资、并购重组等法律服务。

代表业绩:

为以下上市公司、境内大型公司及拟上市公司提供境内外首次公开发行股票、上市公司再融资、并购重组、新三板挂牌等法律服务。

|

浙江永强集团股份有限公司

|

江阴江化微电子材料股份有限公司

|

|

江苏玉龙钢管股份有限公司

|

苏州恒久光电科技股份有限公司

|

|

石家庄以岭药业股份有限公司

|

东方网力科技股份有限公司

|

|

浙江亿利达风机股份有限公司

|

宁波继峰汽车零部件股份有限公司

|

|

中南红文化集团股份有限公司

|

宁波慈星股份有限公司

|

|

浙江洁美电子科技股份有限公司

|

杭州天丰电源股份有限公司

|

|

湖北三丰智能输送装备股份有限公司

|

雅本化学股份有限公司

|

一、

历史沿革

1、公司的设立

2、股东与股权

3、股东出资

4、实际控制人

5、连续经营及存续