天风机械团队

核心组合:

三一重工、浙江鼎力、杰瑞股份、恒立液压、先导智能、百利科技、晶盛机电、中环股份

重点组合:

美亚光电、诺力股份、中国中车、日机密封、徐工机械、克来机电、华测检测、豪迈科技、中联重科、艾迪精密、埃斯顿、汇川技术、杰克股份、汉威科技

本周核心观点:

延续前几周我们的投资观点,持续看好工程机械与油服装备两大板块在下半年的逆周期投资属性;看好光伏与锂电板块,成本降低带来的需求增长、从而驱动新技术普及。新增看好两个板块:激光器(核心零部件)与显示行业的检测设备板块。

本周专题:寻找装备投资“第二周期”内的业绩与估值双击机会

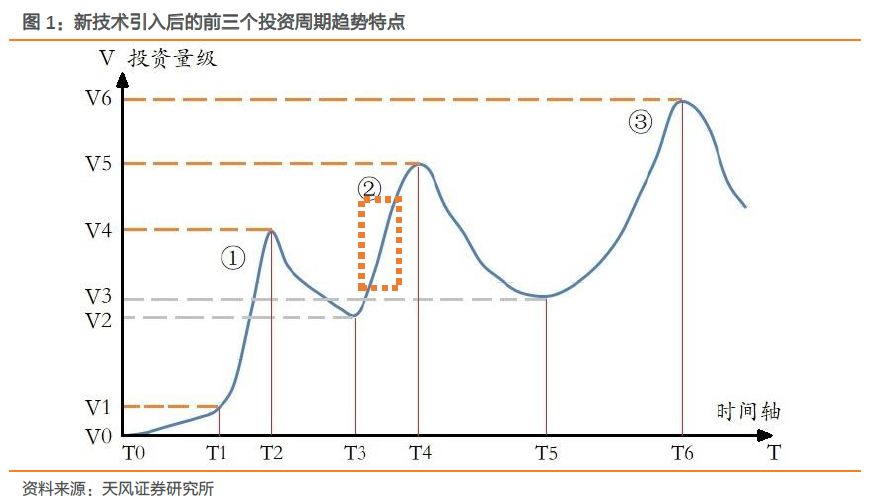

多数情况投资的收益决定于企业盈利情况,但若要取得估值弹性方面的投资收益,则需要对企业远期的盈利空间有强烈预期。因此我们关注行业“天花板”(市场总规模容量)、市场格局变化(龙头的份额和进口替代比例),而后者在图

1中虚线框内的范围将得到体现,即利润与估值双击的投资区间。

在新技术、新产品引入我国的前期,行业发展较为缓慢,在遇到某种催化剂因素后开始出现快速增长。可能的催化剂包括:国家或地方的产业扶持政策、补贴政策;行业成本快速降低带来普及率迅速提升;下游龙头厂家(如苹果、京东方、宁德时代、通威等)的巨额投资确立了新技术的应用趋势等。

我们认为如下板块同时兼具了行业景气度上行、进口替代和集中度提升三个条件,因此看好六大板块(业务)的利润和估值双击:

1)工程机械中的挖掘机;2)油服装备中的压裂车;3)锂电装备中的卷绕机与叠片机;4)光伏装备中的电池片设备,尤其是单晶PERC和HIT等新技术应用;5)激光行业的核心部件激光器;6)机器视觉结合面板&模组检测应用。

工程机械:

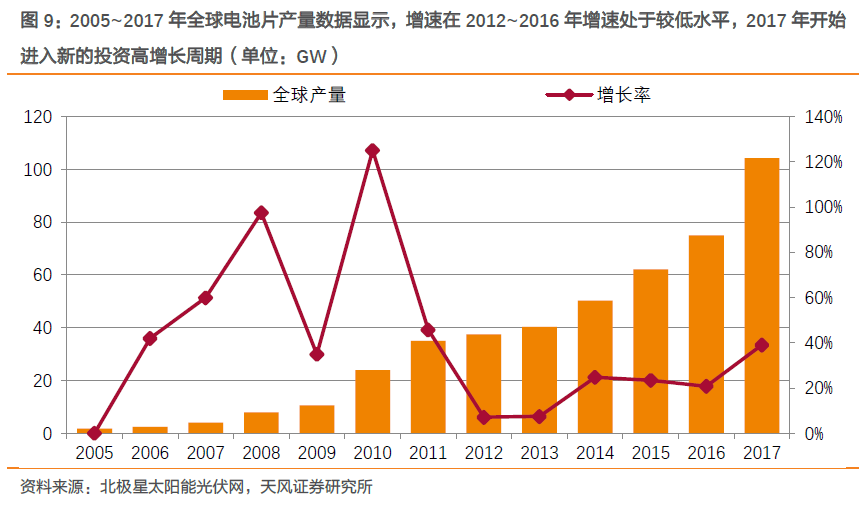

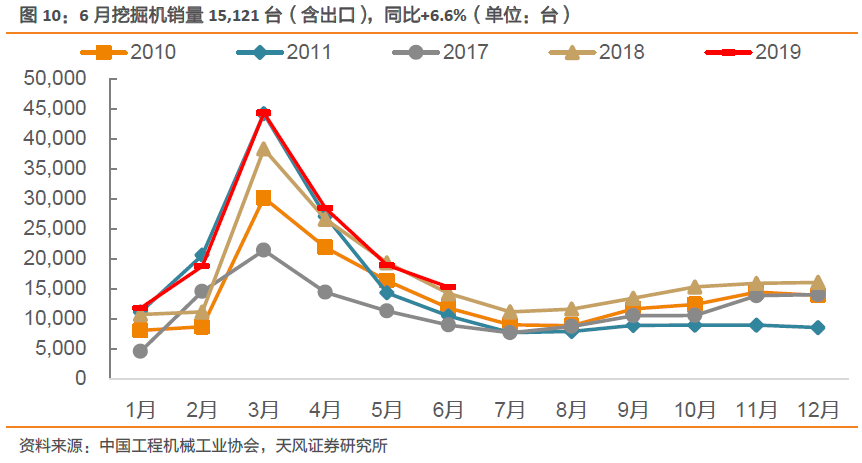

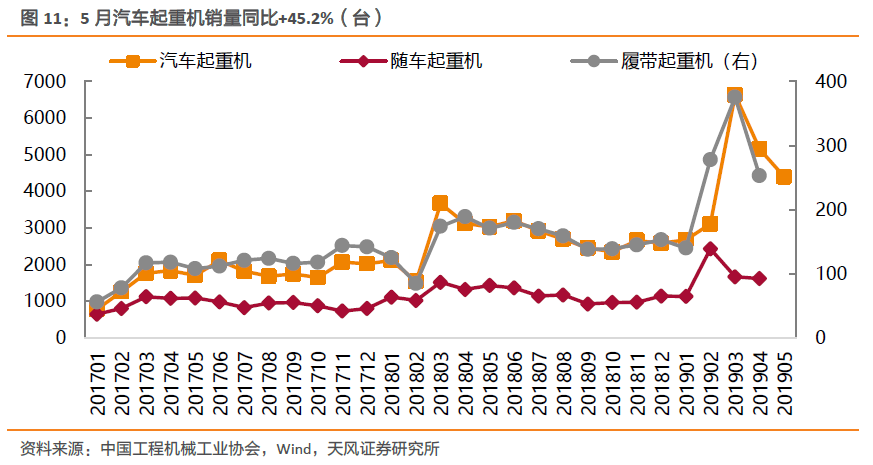

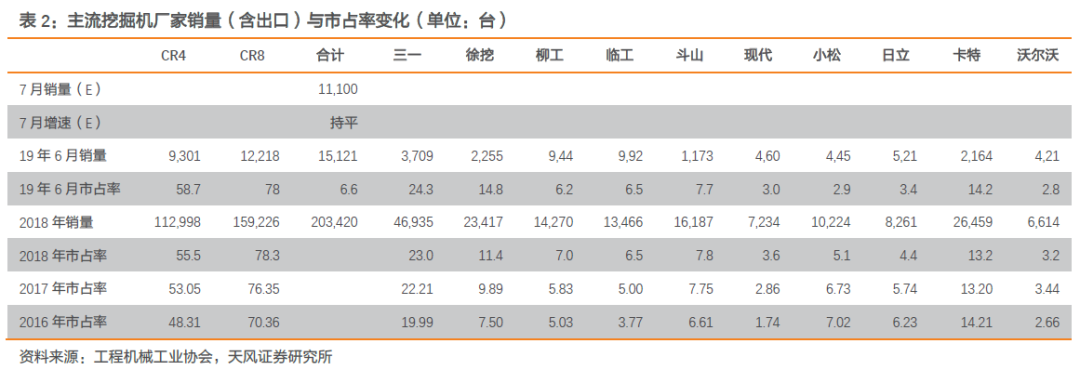

6月挖掘机销量15,121台,同比+6.6%,内销持平,出口超预期,7月份预计国内销量持平、出口将持续高增长;6月小松挖机开机时间同比-5.3%、中国区依旧领跑全球,7月该开机数据有望进一步改善。

政策方面专项债允许纳入重大项目资本金成为催化剂因素,预计

19~20年基建开工充沛、挖机需求有望超20万台。

伴随工程机械国产化率和行业集中度持续提升,龙头公司的市占率将持续提升、挖掘机领域加速替代进口。重点推荐:三一重工、浙江鼎力、恒立液压、中联重科、徐工机械、艾迪精密。

油服:

三桶油加大合作力度,签署的合作框架协议设计勘探面积33.27万平方米,约占国内总面积10%,叠加8月份将开始实行的《鼓励外伤投资产业目录》实施,预计上游勘探开发力度将进一步加强,带动资本开支提升。国家对非常规气补贴进行调整,按照“多增多补”的原则,对超过上年开采利用量的按照超额程度给予梯级奖补,有利于鼓励企业扩大生产。

国内油服公司和石油设备公司的中期成长性与油价相关性将逐步减弱,表现为更强的

alpha属性。

从复苏力度来看,石油设备先于油服先于海上投资。重点推荐杰瑞股份;关注石化机械、海油工程、中曼石油等。

光伏设备:

竞价项目结果出台,总规模为22.78GW,略低于此前光伏部门公布的25-26GW的规模,此次申报并入围的项目其消纳条件是经过省级层面和国家层面严肃确认过的,预计这些竞价项目中的绝大部分均将在年内如期并网。

根据能源局官方测算此次竞价项目的预期年度补贴需求约

17亿元,低于此前22.5亿额度,明年补贴额度仍有望保持在20亿以上。

根据能源局官方解读,预期

2019年光伏发电项目建设规模在50 GW左右,预计年内可建并网的装机容量在40-45 GW,在竞价项目略低预期的同时,总规模仍稳中有进。

设备端重点关注

HIT、TOPCON等新技术的进展。

推荐晶盛机电,关注捷佳伟创、帝尔激光、迈为股份等。

锂电设备:

三星SDI电池供应不及预期大众重组采购计划。

为了最大程度保障未来

10年电池供应(约300GWH),大众汽车公司计划与瑞典初创公司NorthvoltAB在德国建立一家国内电池工厂,产能近10亿欧元,约为10GWH。

从三星供应不足、大众发展多供应商战略来看,供给方面,我们认为高端产能供需结构较为健康。锂电设备行业受新能源车销量、补贴政策退坡等影响、短期行业β承压,但海外电池厂进入

+车厂扶持二供+龙头电池厂产能不足驱动的高端产能扩张仍在演绎。

重点推荐先导智能、诺力股份、百利科技,关注赢合科技、科恒股份等。

风险提示:

中美贸易摩擦等影响国内制造业投资情绪;

城轨项目审批进度慢于预期、资金配套不到位等;货币政策和财政政策调整导致基建投资大幅下滑;重点公司业绩不达预期。

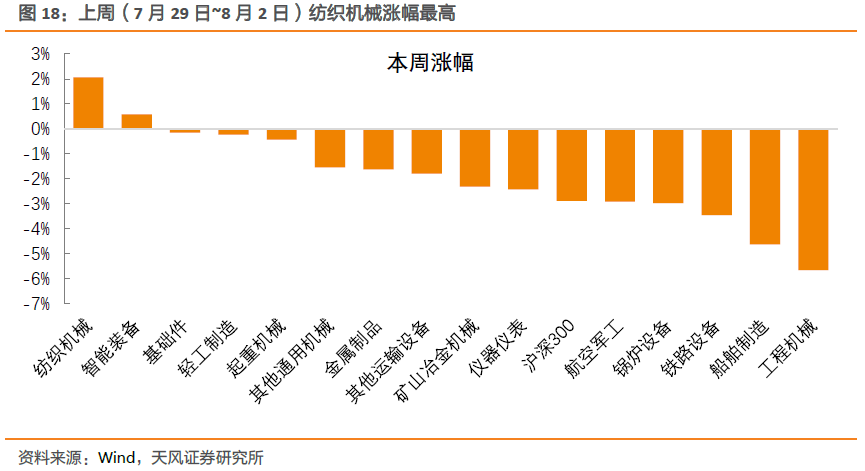

1. 核心观点:看好领域扩大至六大板块;关注装备投资的前三个周期内投资收益机会

1.1. 主要观点

延续前几周我们的投资观点,持续看好工程机械与油服装备两大板块在下半年的逆周期投资属性;看好光伏与锂电板块,成本降低带来的需求增长、从而驱动新技术普及。新增看好两个板块:激光器(核心零部件)与显示行业的检测设备板块。

1.2. 装备投资的第二周期机会

我们根据多个行业新技术引入后的特点,总结了投资周期的特点,其中在“第二投资周期”内有望实现业绩与估值双击。

在新技术、新产品引入我国的前期,行业发展较为缓慢,在遇到某种催化剂因素(T1)后开始出现快速增长。

可能的催化剂包括:国家或地方的产业扶持政策、补贴政策;行业成本快速降低带来普及率迅速提升;下游龙头厂家(如苹果、京东方、宁德时代、通威等)的巨额投资确立了新技术的应用趋势等。

多数情况投资的收益决定于企业盈利情况,但若要取得估值弹性方面的投资收益,则需要对企业远期的盈利空间有强烈预期。因此我们关注行业“天花板”(市场总规模容量)、市场格局变化(龙头的份额和进口替代比例),而后者在图

1中虚线框内的范围将得到体现,即利润与估值双击的投资区间。

几点说明补充:

(1)单一企业的不同产品、不同主营业务可能处于不同的产业投资阶段,比如2016年以来挖掘机与起重机的复苏都很强烈,但二者的投资周期差异较大、分属第二和第三周期,液压油缸与主控阀的进口替代进度也不同;

而同一技术应用于不同领域,也呈现出来不同应用阶段,比如用于长晶炉用于光伏和半导体领域技术要求差异较大、行业竞争格局也不同。

(2)投资的周期和量级决定远期格局:T3-T4的时间越长或V4-V5的差别越大,该周期内的进口替代比例、龙头市占率提升幅度等效果越明显,比如动力锂电投资总量远超数码锂电的10倍规模,因此锂电设备的龙头效应非常明显。

(3)设备与核心零部件通常呈现一定的错峰关系。

比如国产机床与国产数控系统、电主轴,再比如国产激光装备与激光器,以及国产自动化装备与核心工控组件。

综上,我们认为如下板块同时兼具了行业景气度上行、进口替代和集中度提升三个条件,因此看好六大板块(业务)的利润和估值双击:

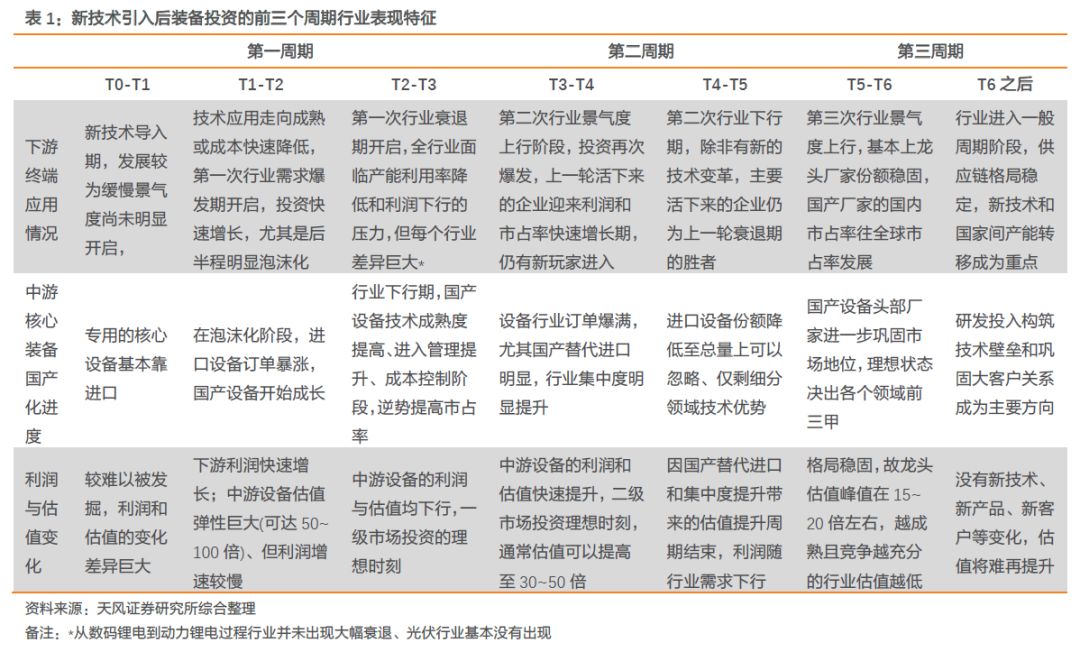

1)工程机械中的挖掘机,以及挖掘机的主控阀产品,本轮周期启动前国产四强主机厂市占率仅30%、周期顶峰有望超过60%,龙头为三一重工和恒立液压;

2)油服装备中的压裂车,龙头+核心公司为杰瑞股份;

3)锂电装备中的卷绕机与叠片机,龙头为先导智能等;

4)光伏装备中的电池片设备,尤其是单晶PERC和HIT等新技术应用,龙头公司为捷佳伟创等;

5)激光行业的核心部件激光器,龙头为锐科激光与创鑫激光;

6)机器视觉结合面板&模组检测,重点公司为精测电子和华兴源创。

1.2.1 案例一:工程机械领域,挖掘机正在经历第二周期,起重机与混凝土机械在第三周期

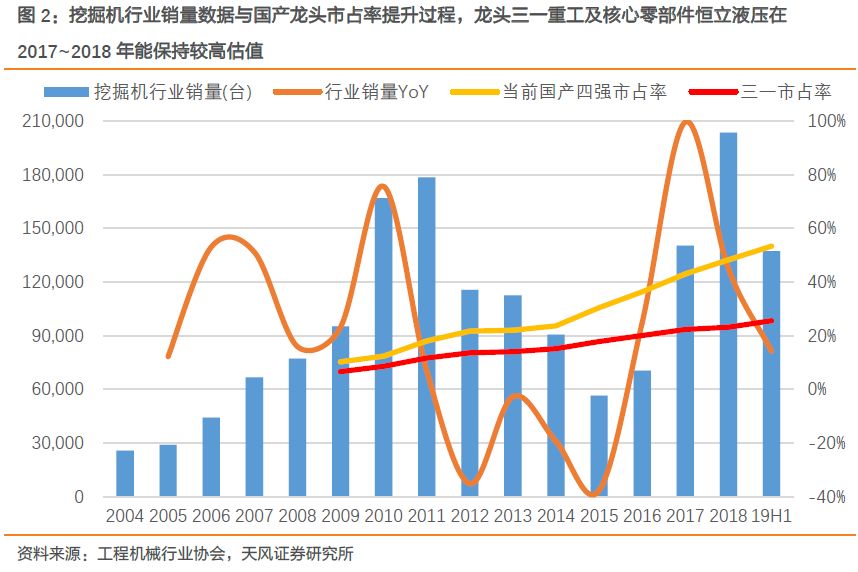

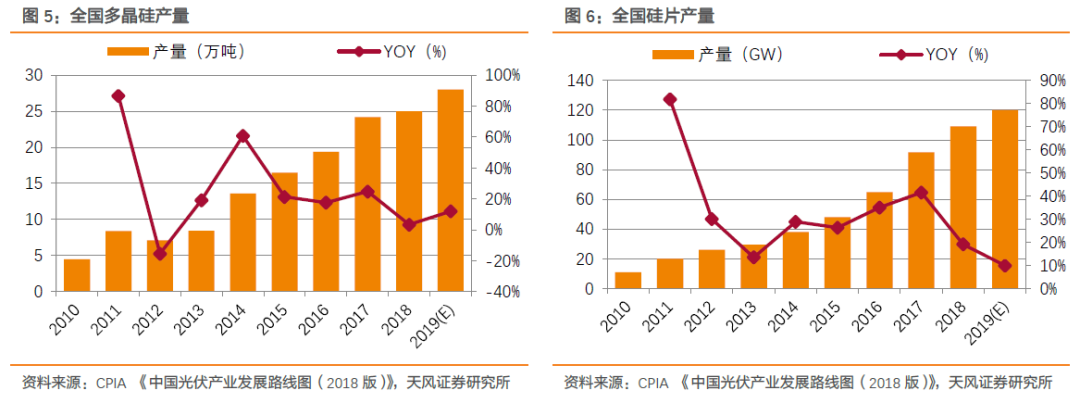

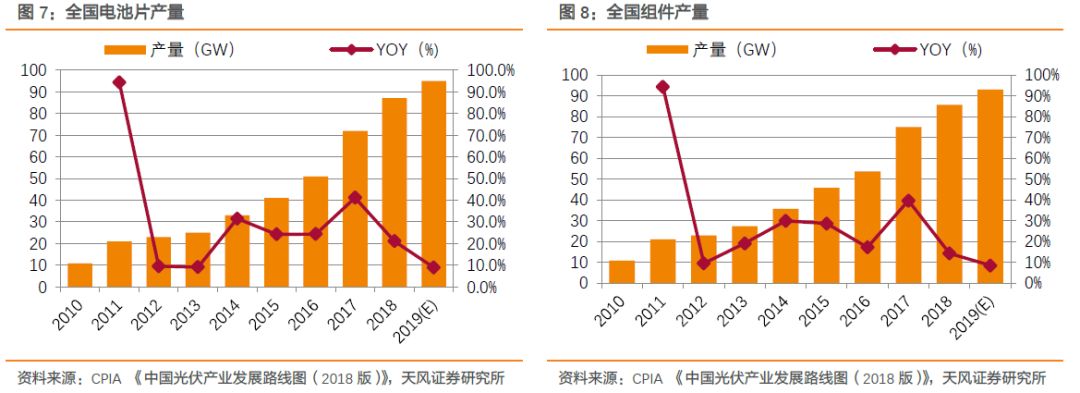

1.2.2 案例二:光伏领域,第一和第二周期的下行趋势并不明显但依旧存在

2. 重点行业跟踪

2.1. 工程机械:七月开机时间或有提高,整体销量增长可期

6

月挖掘机销量数据公布,数据强劲有望持续至

2020

年:

(

1

)分市场销售情况:

6

月国内

15,121

台、

YoY+6.6

,内销

12,409

台、

YoY-0.3

,出口(含港澳)

2,712

台,

YoY+56

;

1~6

月国内合计

124,752

台,

YoY+12.2

,出口(含港澳)

12,455

台,

YoY+39.2

。

(

2

)分产品结构:

6

月国内大

/

中

/

小挖的占比分别为

16.6

、

25.9

、

57.5

,增速分别为

7.4

、

-14.5

、

0.7

。

1~6

月大

/

中

/

小挖的占比分别为

13.8

、

26

、

60.2

(

2018

全年为

14.9

、

25.7

、

59.3

),增速分别为

5.8

、

9.5

、

15.1

。

(

3

)集中度数据(含进口、出口):

1

)

6

月行业

CR4=58.7

、

CR8=78

、国产

CR4=52.2

;

2

)

1~6

月

CR4=58.4

、

CR8=79.9

、国产

CR4=53.3

(

2018

全年分别为

55.5

、

78.3

、

48.2

);

3

)

6

月国产、日系、欧美和韩系品牌的市场占有率分别为

61.7

、

10.7

、

17.6

和

10.8

(

2018

全年为

56.2

、

17.1

、

15.2

和

11.5

)。

徐工强势力压卡特、稳居市占率第二。

(

4

)小松公布的开机时间,中国区

6

月同比

-5.3%

、仍旧领跑全球各大区,预计主要原因包括小松产品结构中大挖占比更高且

6

月大挖销量正增长、小松综合市占率明显下滑但新机开机时间更长以及环保限产等。

7

月份小松开机数据下降幅度有望缩小。

从上述数据中可以看出几个趋势:

1

)小挖占主流的结构不变,市政与新农村建设占比仍然很高;

2

)中挖增速有所下滑,结合土地购置面积负增长,意味着房地产新开工面积或有所放缓;

3

)大挖增速略低,但

5-6

月销量增速出现一定反弹,意味着矿山采掘开工或有边际改善;

4

)集中度提升放缓、但国产替代进口的趋势更加明显,徐工、雷沃重工和山河智能三个国产品牌提升明显,日系韩系市占率的下降趋势仍在延续。

国产替代进口加速的原因:

1)国产技术进步、渠道建设完善,从小挖至中大挖逐步替代进口;2)零部件的国产化、甚至大量自制,主机厂规模效应凸显,由此带来成本持续下降;3)外资品牌对需求的错判,可能导致产能储备和库存调节方面落后于国产;5)深耕多年,国产四强的“品牌力”提升;6)中美贸易摩擦和中兴通讯被处罚后,国内客户更加重视供应链安全、国产品牌的市场空间进一步打开,尤其矿山采掘的国产化将加速。

重点推荐:

三一重工、浙江鼎力、恒立液压、徐工机械、中联重科、艾迪精密。

2.2. 油服:能源自主可控刻不容缓、油服行业持续高景气

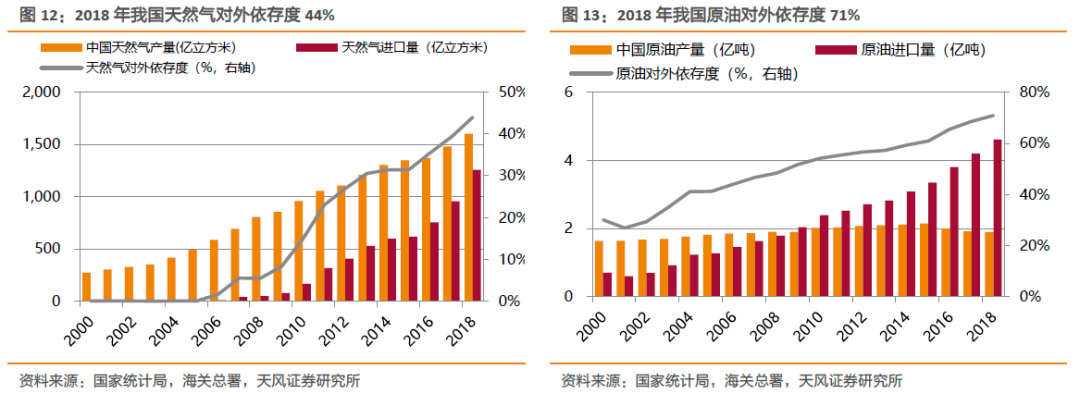

国家能源安全战略下,页岩气等非常规油气是重要发展方向。

2000年以来,我国油气对外依存度快速攀升,2018年国内原油产量1.89亿吨,进口量4.62亿吨,进口依存度71%;

天然气产量

1603亿立方米,进口量1257亿立方米,进口依存度44%。

尤其在中美贸易摩擦可能加剧的背景下,大力提升国内油气勘探开发力度,保障国家能源安全,降低进口依存度迫在眉睫,而非常规油气作为天然气资源的重要补充,有望成为今后相当长一段时间内的重点发展方向。

国内的页岩气田主要分布于四川盆地和塔里木盆地,其中涪陵页岩气田累计探明地质储量6008

亿立方米,是我国最大的页岩气田。

根据中国自然资源部,目前在四川盆地及周缘的下古生界志留系龙马溪组的海相地层累计探明页岩气地质储量7643亿立方米,截至2018年6月,重庆涪陵页岩气田累计探明地质储量6008亿立方米,成为北美之外最大的页岩气田,生产页岩气突破180亿立方米。

四川威远

-长宁地区页岩气累计探明地质储量1635亿立方米。2017年全国页岩气产量达到了92亿立方米,仅次于美国、加拿大,位于世界第三位。

此外,延长油矿在鄂尔多斯盆地、中国地质调查局在贵州遵义正安、湖北宜昌陆续获得页岩气工业气流,实现页岩气勘探新区新层系重大突破。

根据国家能源局发布的《页岩气发展规划(2016-2020

)》,力争在2020

年实现页岩气产量300

亿立方米,在2030

年实现页岩气产量800-1000

亿立方米。

《规划》明确提出十三五期间努力推进涪陵、长宁、威远、昭通和富顺-永川5个页岩气重点建产区的产能建设,对宜汉-巫溪、荆门、川南、川东南、美姑-五指山和延安六个评价突破区加强开发评价和井组试验,适时启动规模开发,力争取得新突破。

目前国内具备页岩气独立勘测开发能力的企业仅有中石油和中石化。

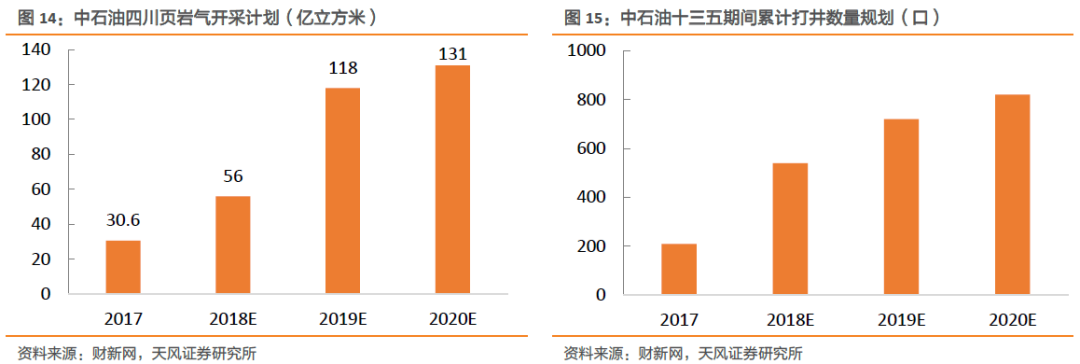

据财新网报道,

中石油“十三五”期间页岩气的生产主要布局在长宁、威远、昭通三个区块,

2018-2020

年计划新建约720

口页岩气井,到2020

年累计投产井数超过820

口;

2019

年和2020

年页岩气产量计划分别达产到118

亿方和131

亿方,建成150

亿方的产能。

截至2019年3月,中石油在四川累计提交探明储量3200亿立方米,开钻井560口,完钻井419口,投产井337口,累计生产页岩气107亿立方米。2018年中石油在川页岩气产量达42.7亿立方米,同比增长40%。

同时中石油

2018-2020年每年计划新钻300多页岩气井。

继续重点推荐油服板块,受益于能源安全可控背景下国内开发力度加大。重点推荐杰瑞股份,关注海油工程、中曼石油等。

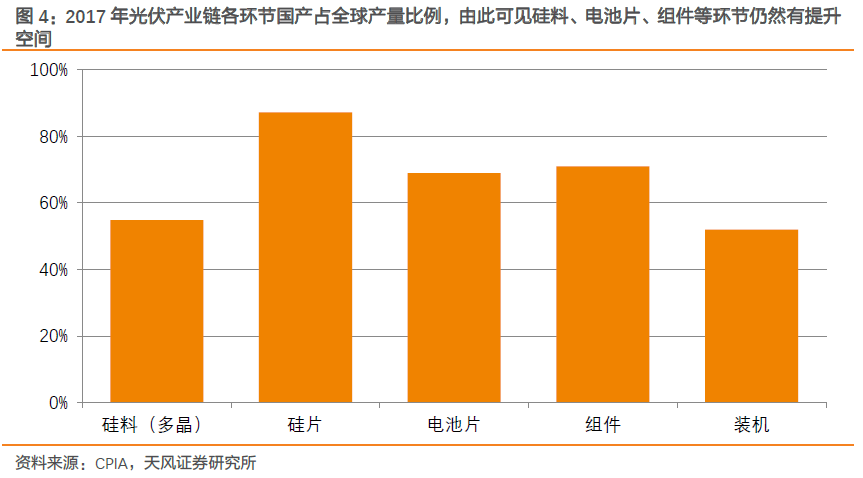

2.3. 光伏:平价上网进程加速刺激全球需求,技术革新国产设备已有准备

从年初至今,电池片已经经历多次降价,但是PERC电池仍然保持了较好的盈利水平。

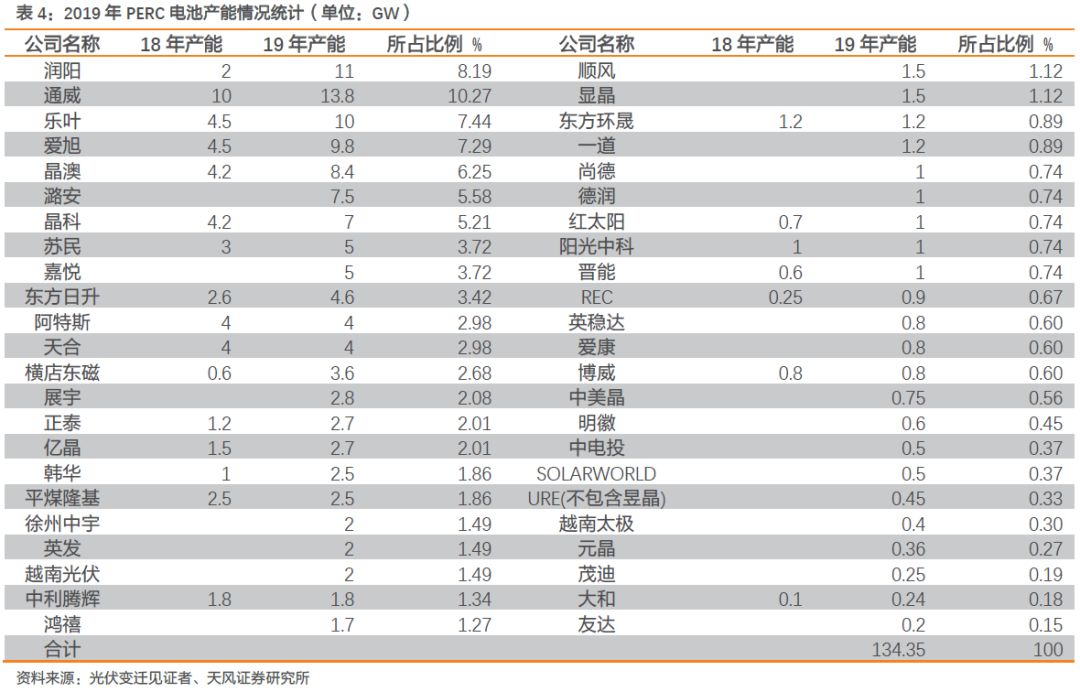

目前下游厂家仍在大规模积极扩产,我们统计了

2019年PERC产能情况,相比于18年将有非常大幅度的提升。

2018年,单晶PERC年产能56.25GW。2019年,按照各个厂家的扩产规划,年底有望达到134.35GW(包含部分PERT)。

其中扩产最为激进的是润阳,从

2018年2GW扩产到2019年11GW,2020年和2021年产能分别达到15GW和20GW。

通威依然是

PERC产能龙头,2019年达到13.8GW,未来总体规划30GW。

扩产表现出大量企业开始涌入PERC行业,根据光伏变迁见证者统计,前5大厂家厂商的市占率预计从48.7降低到39.4。

但是考虑到部分中小企业资金实力不足,以及

2019年下半年PERC继续降价的可能性,实际产能大概率小于理论产能。

从产业发展角度来看,

HIT

、

IBC

的装备、辅材还不够成熟,预计未来

1-2

年,

P-PERC

将依然是最适用的经济路线。

单晶硅片依然是目前供需格局最好的环节,根据光伏产业变迁者统计,2019年底,单晶硅片的产能预计为90-100GW,龙头厂家隆基和中环强者恒强的趋势继续。

其中隆基

2019年预计扩产至36GW,2021年预计扩产至65GW。

中环

2019年开始第5期产能建设,总规划产能25GW,预计2022年达产总产能约55GW。

晶科预计

2021年扩产至25GW,排在第三,主要保证自身的组件供应。

总体看,单晶扩产节奏和下游需求增长的节奏基本保持同步,预计硅片价格将持续保持坚挺。

硅片设备中,重点关注晶盛机电,与中环股份深度绑定,参与到中环25GW新增产能建设中,同时还预计将取得晶科至少一半的新增订单。

同时新产品如部分半导体单晶炉、加工设备、石英坩埚等耗材等也将逐步实现放量。

组件目前处于技术变革期,整体产能略有过剩。但是新技术如半片、叠瓦等未来有望快速替代现有产能。隆基近期发布的“无缝焊接”技术可以将双面

PERC组件正面功率推高到500.5w,也可以看出组件环节是未来降本增效的重点。

叠瓦新技术将带来设备环节的变革,主要是引入了叠片机、激光划片机、丝网印刷机、汇流台焊接机等新设备。建议关注金辰股份、帝尔激光等公司。

2.4. 锂电设备:欧洲动力电池产能扩张箭在弦上,龙头公司投资价值逐步显现

1

、三星SDI

电池供应不及预期大众重组采购计划。

根据OFweek锂电讯息,大众汽车公司正在改变其电池采购计划,价值约500亿欧元(合560亿美元),因其担心三星SDI的一笔供应交易可能会无法达成预期。

三星最初同意提供超过

20GWH电池,然而在详细谈判期间出现双方在生产量和时间表上意见不一致。

谈判僵局可能导致三星供应承诺削减不到

5GWH。

为了最大程度保障未来

10年电池供应(约300GWH),大众汽车公司公布了一个新的项目,计划与瑞典初创公司NorthvoltAB在德国建立一家国内电池工厂,产能近10亿欧元,约为10GWH。

从三星供应不足、大众发展多供应商战略来看,供给方面,我们认为高端产能供需结构较为健康。

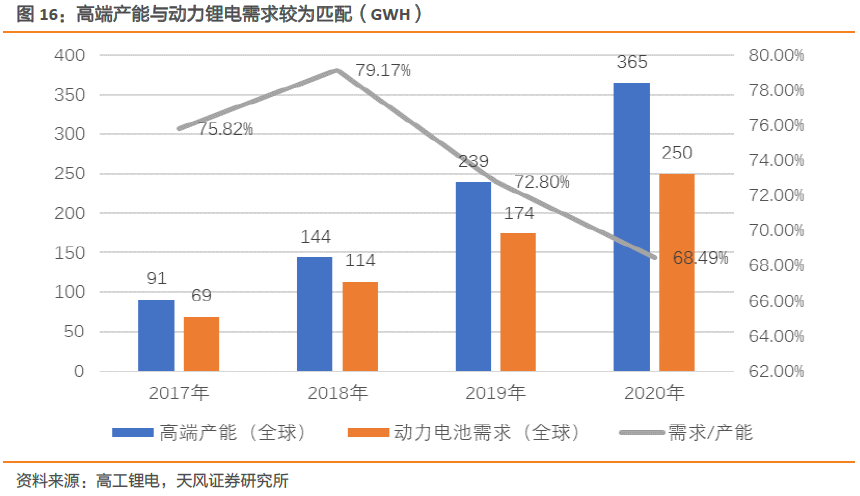

根据对于龙头电池厂的产能统计(我们选择CATL+BYD+孚能+亿纬锂能作为国内高端产能,松下+三星SDI+LG+SKI作为国外高端产能),2018-2020年全球高端产能(年底达产)分别为144GWH、239GWH、365GWH,需求/产能比例分别为79.17、72.8、68.49。

考虑到产能爬坡时间以及电池厂需储备先进产能的需求,我们认为供需较为匹配。

2

、欧洲公布千亿电池投资,龙头锂电设备公司有望充分受益全球电动化版图之争。

根据动力电池网报导,近日,欧盟委员会能源副主席马洛斯·舍普科维奇表示,欧盟委员会将与欧洲各国政府、汽车制造商以及银行等融资机构一起,在欧洲锂离子电池供应链领域投资超过

1000

亿欧元,让欧洲人自己为未来该地区的电动汽车提供动力。

电动化不仅是企业之间的较量,更是地区间的产业利益之争。

自2016年开始,三星SDI、LG、松下等纷纷布局匈牙利、波兰工厂,2018年开始CATL、孚能等中国电池厂开始加码欧洲市场,CATL于上月上调欧洲投资计划。

其背后的事实是,传统欧洲车企对于中日韩电池的依赖度越来越高。而这种高度依赖无论是对于欧洲各国政府还是欧洲传统车企而言都是难以接受的。

Northvolt

是欧盟加码动力锂电研发生产的领头电池企业,大规模投资箭在弦上。

orthvolt受到了无论是欧洲政府还是传统龙头车企的重要资金支持。

今年

5月,欧洲投资银行初步批准了一项3.5亿欧元的贷款,以支持瑞典电池初创企业Northvolt募集资金后在瑞典建设欧洲动力电池工厂。

前不久,

Northvolt宣布完成10亿美元的融资,由大众集团和高盛商业银行部门领投,宝马集团、AMF、瑞典Folksam保险集团以及IMAS基金会参与投资。

3

、我们对于锂电新能源及设备并不悲观,且认为龙头设备公司本年度的投资机会渐行渐近。

主要逻辑:

1)不可否认,当前锂电新能源仍为政策主导型的行业,离完全平价化仍有一定距离。

但目前市场已有政策不友好阶段向友好阶段过渡,

7月份接连推出;2)锂电设备行业从2018年增速放缓,部分小设备厂伴随下游小电池厂的出清而出清。

这一过程中,行业以技术

+资金为基础的马太效应愈演愈烈,对于龙头设备厂的发展未必不是一件好事;3)海外电池厂进入+车厂扶持二供+龙头电池厂产能不足驱动的高端产能扩张仍在演绎。

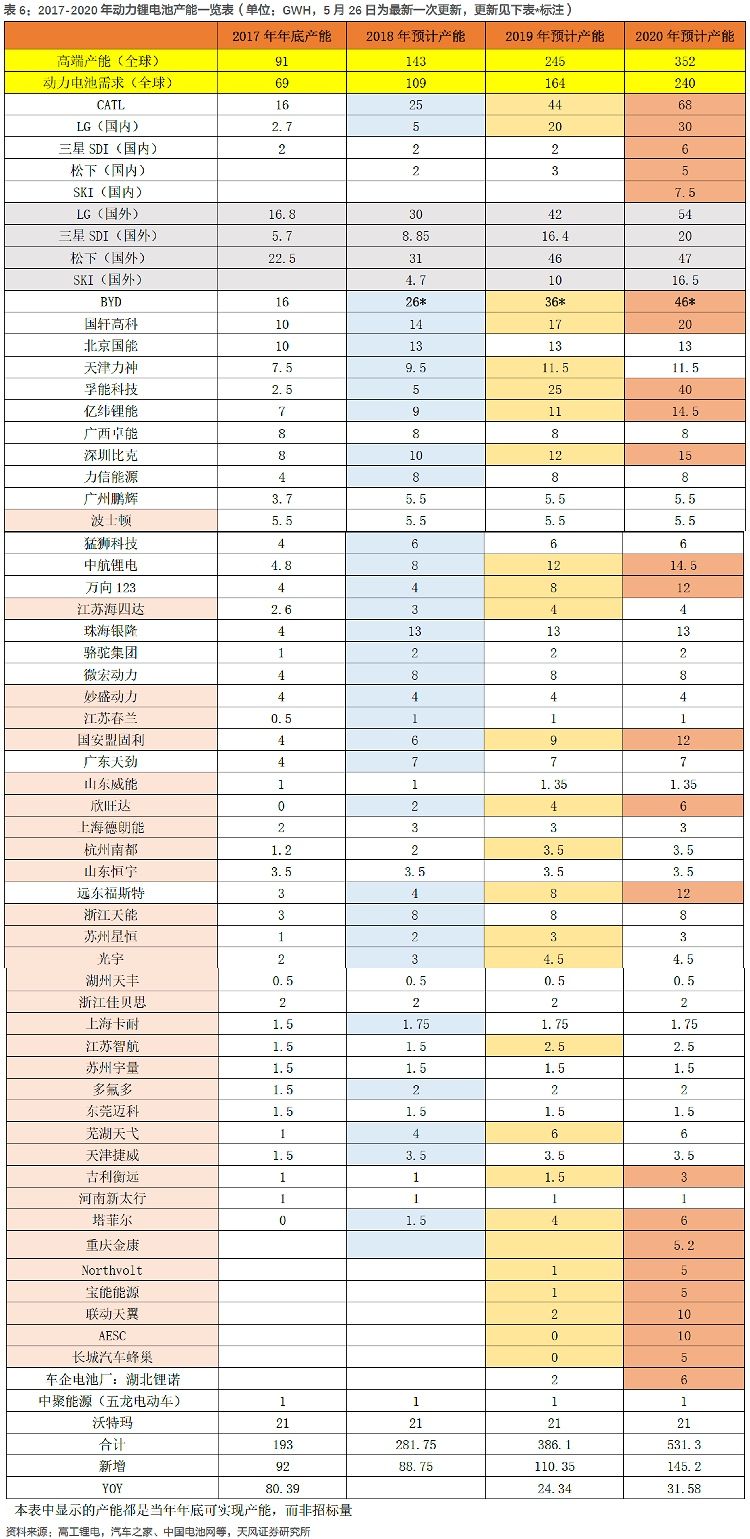

我们统计了

Q1招标/宣布招标的厂商:

其中,

CATL、万向、LG、中航锂电、孚能、捷威等在我们此前预期的扩产厂商之列,而Northvolt、长城汽车蜂巢能源、联动天翼(松下入股)、宝能能源、AESC等为此前预期之外。

据此我们上调

2019年扩产企业数量,从21家上调至26家。

假设这几家新电池将主要产能放在

2020年,则我们将2019年新增产能预期从100上调至104GWH,2020年新增产能预期从115上调至150GWH,同比增速分别为26.10%、43.94%。

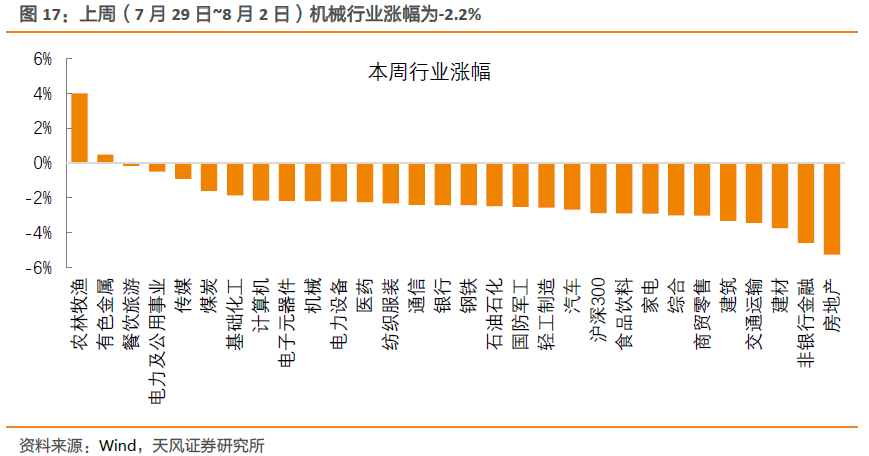

3. 上周行情回顾

4. 一周行业要闻

4.1. 工程机械

(1

)柳工CLG9035E

微型挖掘机亮相拉斯维加斯(来源:

中国路面机械网)