来源:万得财经会议(ID:wdcjhy)

香港万得通讯社报道,一夜之间,全球流动性拐点从未如此之近:三个月美元LIBOR 自2009年以来首次突破1%;离岸人民币隔夜Hibor暴涨至40%续创一年新高,3个月Shibor已经连续55个交易日上涨……

2016年一直没落下的那只靴子,要在2017年初落下了吗?

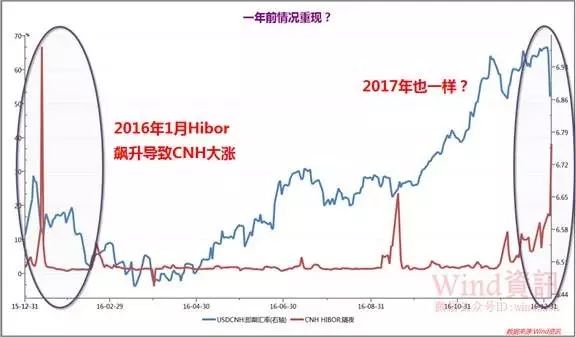

Hibor携CNH一飞冲天,离岸流动性收紧

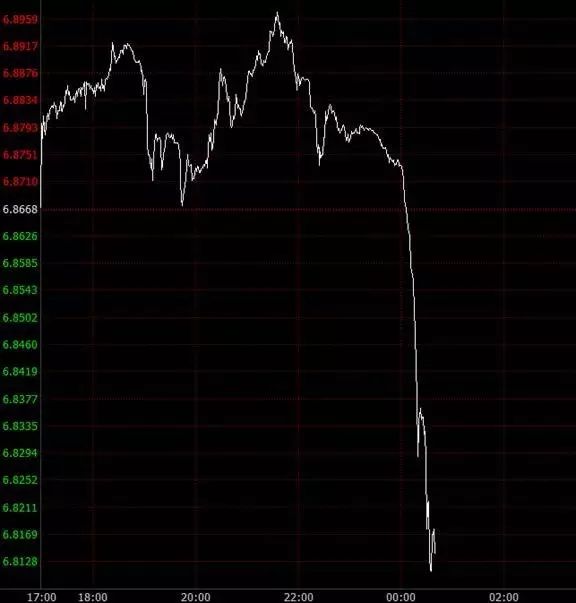

周四,香港离岸人民币Hibor利率继续飙升,隔夜利率暴涨2139个基点至38.335%,续创2016年1月13日以来新高。

隔夜离岸人民币兑美元大涨逾900点,一度升破6.87关口。周四,离岸人民币继续发力,午后一举突破6.86、6.85、6.84、6.83、6.82五大关口。

2016年1月12日,离岸人民币隔夜Hibor一度飙升至66.82%,创史上最大涨幅,1月11日也高达13.4%,这两日离岸人民币兑美元大涨1.6%。

当时,星展银行(DBS)认为,利率上涨是因为空头需要进行头寸展期,跨境资金流动的限制和内地降准希望的渺茫也是一部分原因。

现在情况似乎和一年前如出一辙。交易员表示,近两日CNH飙升的最根本原因是做空人民币的成本飙升且离岸人民币流动性持续紧张,加之美元下跌,触发了大量离岸人民币止损盘。

德国商业银行周浩也指出,近期CNH走势反映出央行的一种新态度,只要不愿为CNH提供过多流动性,市场将一直呈现目前的流动性趋紧,而这样流动性趋紧会使做空成本大增,最终导致人民币的走强。CNH持续暴涨,空头回补加上美元的相对弱势,导致了市场一片踩踏。

去年12月召开的中央经济工作会议提到,要在增强汇率弹性的同时,保持人民币汇率在合理均衡水平上的基本稳定。市场人士认为,这是针对一篮子货币基础上的基本稳定,而非针对美元。人民币不应该也没有必要跟随美元升值。预计今年人民币对美元汇率会出现小幅贬值,但在一篮子货币基础上保持基本稳定。

Shibor连涨55个交易日,境内流动性亦难言宽松

说完了离岸,再来看境内。2016年债市大地震似乎还让人记忆犹新。虽然“萝卜章”事件已经过去,但流动性依旧难言宽松。

从不同期限Shibor利率走势看,短期资金紧张态势有所缓解,但中长期资金利率仍然走高。下图显示,3个月Shibor已经连涨55个交易日,周四更是跳涨35个基点。

渤海证券研报指出,面对强势美元下人民币贬值预期的再度提升,国内货币保持偏紧的预期得以强化,证监会有关资管业务的喊话则令金融杠杆头上的紧箍咒继续收紧,央行重归净回笼的公开市场操作也说明了货币供给“救急不救穷”的调控原则。因此,Shibor利率短期将继续保持高位运行,且随着春节的临近,其将再度走高。

摩根士丹利认为,鉴于中国政策制定者对国内资产泡沫的担忧、以及美联储加息的预期,中国央行正更偏向鹰派。报告称,新年伊始,中国监管层向市场传递的信息是相对偏紧的货币政策以及对经济增长放缓的容忍性更高。

对于2017年的货币政策,央行行长周小川在新年致辞中表示,2017年将保持货币政策稳健中性,调节好货币闸门,维护流动性基本稳定。央行货币政策委员会委员黄益平也表示,2017年财政政策还是需要适当稳增长,货币政策仍会保持稳健,由于通胀的不确定性、美联储加息、人民币贬值等因素,大幅度宽松的可能性比较小,收紧的可能性不能排除。

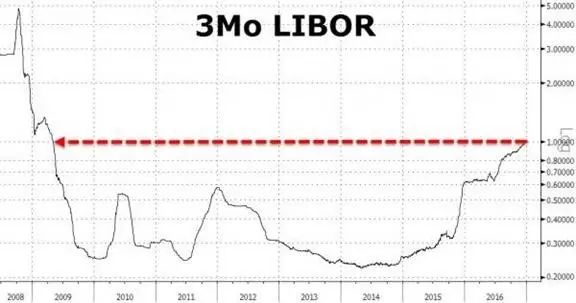

美元Libor八年来首次上破1%,全球流动性格局将变!

中国正在遭遇的流动性收紧并非特例。周三夜间,因投资者预期经济增长和通胀将加速,全球利率继续攀升,三个月期美元Libor突破1%重要关口,为2009年5月来首次。

Libor是伦敦银行同业拆放利率,指银行同业之间的短期资金借贷利率。1986年诞生以来,它就一直是金融市场的重要基准指标,直接影响利率期货、利率掉期、工商业贷款、个人贷款以及住房抵押贷款等金融产品的定价以及货币政策制定。在2008-2009年金融危机期间,西方大量银行处于崩溃的边缘,Libor曾急速飙升。

据路透报道,全球利率攀升是Libor持续走高的重要推动力。Libor自2016年中开始上涨,主要是因为投资者对经济前景表示乐观,再通胀预期升温。此外,美联储12月会议加息25个基点,并将今年加息预期增加到三次,这进一步推升了整体利率水平。

欧元期货暗示交易商预期今年年底三个月期Libor将达到1.54%,这将是2008年12月全球信贷危机最严重时期以来的最高水平。不过这一次与金融危机期间不同的是,在Libor抬头的同时,全球市场并未出现像金融危机期间的紧缩状况。

MarketWatch报道称,虽然Libor上涨不是恐慌的信号,但这种持续现象是信贷市场“改朝换代”的另一个迹象,可能标志着借贷成本持续了30多年的下降趋势即将结束。

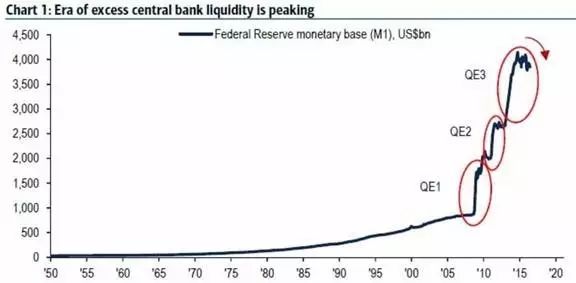

香港万得通讯社曾报道,在2017投资报告中美林美银指出,央行流动性过剩的时代正在结束,美联储将加息,日本央行和欧洲央行也将考虑退出负利率政策,2017年可能是10年来首次市场面临流动性收紧。

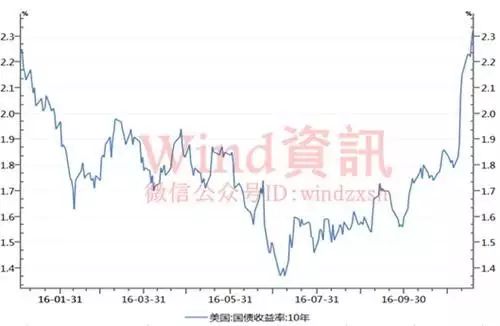

全球最大债券市场也面临流动性枯竭考验。2016年底,美国十年期国债收益率大涨。考虑到美国作为全球流动性的主要供应源头和联储作为全球央行的标杆作用,十年期美国国债收益率飙升意味着全球流动性的逆转警报响起。

1月公布的IMF最新《世界经济展望》报告指出,虽然全球流动性拐点已现端倪,但货币政策不会也不甘退出视线。尤其是欧洲、日本两大主要发达经济体,虽然缩减了购债规模,但仍决定将购债延至年底,因此放水的基调未改。

对于最大的新兴经济体中国, PPI指数受翘尾因素影响,在2017年上半年可能提高到3.5%左右,从而提高通胀预期;美元受加息因素影响有可能走强,从而使人民币贬值压力难以轻易解除;抑制资产泡沫,避免金融风险积聚等,都使得中国货币政策难以比2016年更为宽松。

财经早餐今天的回复关键词是:房价。新年伊始,各大机构纷纷看空2017年楼市,认为“一线城市房价永远涨”的神话将被打破,那么各地房价真的跌了吗?财经早餐特别统计了多个主要城市楼市实时价量数据。点击公众号界面左下按钮,文字或者语音回复房价即可。

财经早餐(微信号:Femorning):每天早晨,最新鲜、最全面的财经资讯尽在财经早餐!

版权声明:若该文章涉及版权问题,请联系我们,电话:13326612916,投稿邮箱:[email protected]

亲,吃完早餐还不过瘾的,可点击下方的“阅读原文”,下载APP感受更丰富的阅读体验!