分业务来看:

(1)计量业务收入5.0亿元,同比增长6.97%,毛利率46.63%,同比提升1.5pct,得益于大客户开发颇有成效,医疗、强检项目资质取得突破,进一步布局高端业务市场;(2)可靠性与环境试验

业务收入5.4亿元,同比增长16.04%,毛利率47.88%,同比下降4.65pct,得益于元器件筛选与失效分析、新能源汽车相关检测业务增长较快,科研咨询业务取得重要突破,形成检测+科研的综合业务格局,同时和华为海思、中芯国际等高端大客户合作进一步加深,鉴定试验、比测试验项目等市场拓展持续提升;(3)电磁兼容检测业务收入1.8亿元,同比下降8.52%,毛利率48.68%,同比下降12.96pct,主要由于前三季度下游特殊行业和汽车行业受疫情影响较大,直到四季度

才完全恢复;(4)化学分析业务收入1.2亿元,同比下降1.08%,毛利率49.40%,同比下降0.26pct,但船舶检测、塑胶跑道检测等培育业务线快速发展,新增沃尔沃、华晨宝马和法国BV船级社等认可;(5)食品检测业务收入1.5亿元,同比增长23.18%,毛利率25.84%,同比提升2.71pct,主要由于企业客户业务占比持续提升,其中湖南广电计量首次入围国家市场监督管理总局食品复检机构名录,承接国家市场监督管理总局食品抽检、国家农业农村部生鲜乳抽检等国家级项目;(6)环保检测业务收入1.6亿元,同比增长5.56%;(7)EHS评价咨询类业务收入8592万元,公司于2020年9月30日实现对中安广源控股合并,将其第四季度营业收入纳入合并范围。

分下游来看,多点开花:

(1)特殊行业是公司优势领域,业务覆盖各种类特殊客户,2020年行业影响力显著提升,重点大客户和重点项目持续突破;(2)汽车行业方面,虽然受疫情影响较大,但2020年新增北汽新能源、沃尔沃等5家主机厂认可,持续拓展新能源汽车检测业务,积极布局智能驾驶检测业务,开发了地平线、力神、电产等大客户;(3)航空航天行业方面,2020年成功进入波音合格供应商名录;完成C919国内首次系统级(飞机刹车系统)鉴定试验,成为目前国内完成鉴定任务较多、积累经验较多的试验机构;(4)通信行业方面,5G通信检测认证发展较好,2020年拓展了重庆物联网、成都车联网、南京无锡视联网等5G和终端运用检测认证业务;(5)轨道交通行业方面,2020年科研项目业务持续增长,合作主体从主机厂延伸到高校、地铁运营商、部件供应商。

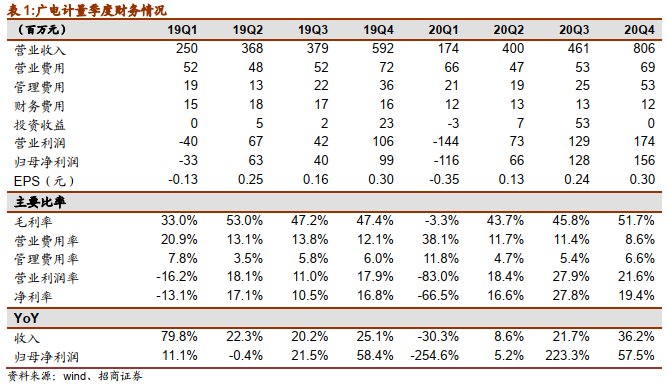

各项财务指标向好:

(1)经营活动产生的现金流量净额4.2亿,同比大幅增

长146.49%,主要因为公司加强应收账款管理初见成效;(2)合同负债6800万,同比增长30%,一定程度反应订单饱满;(3)销售费用率12.75%,同比下降1.39pct,管理费用率(含研发)17.35%,同比略有提升,主要由于四季度控股合并中安广源产生1500万的管理费用;(4)主要得益于疫情影响下销售费用率下降,净利率13.21%,同比提升2.52pct,净利率创下新高。

各项财务指标向好:

(1)经营活动产生的现金流量净额4.2亿,同比大幅增

长146.49%,主要因为公司加强应收账款管理初见成效;(2)合同负债6800万,同比增长30%,一定程度反应订单饱满;(3)销售费用率12.75%,同比下降1.39pct,管理费用率(含研发)17.35%,同比略有提升,主要由于四季度控股合并中安广源产生1500万的管理费用;(4)主要得益于疫情影响下销售费用率下降,净利率13.21%,同比提升2.52pct,净利率创下新高。

维持强烈推荐评级。

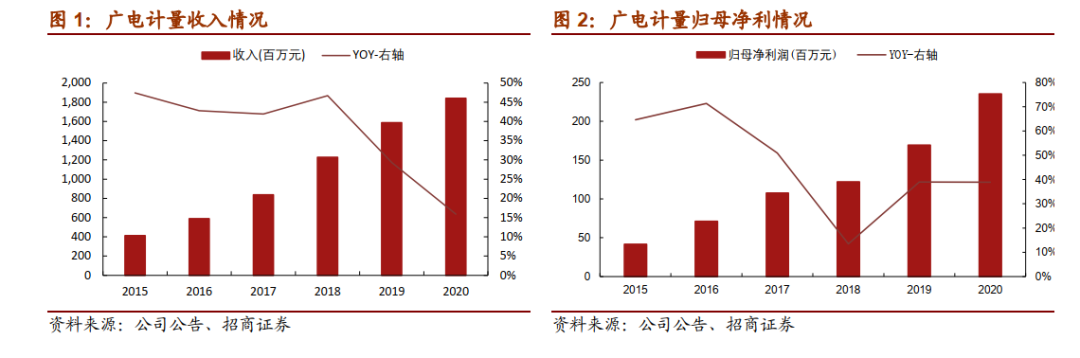

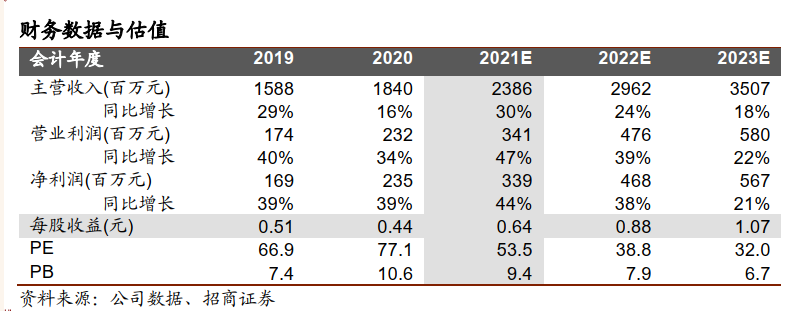

我们认为未来随

着竞争加速、龙头公司规模效应、监管力度加大,行业集中度会上升,同时监管推荐整合,处于第一梯度的企业将迎来持续高速增长期,优质企业值得长期投资。广电作为计量检测领域的快速成长者,逐渐往综合性检测公司拓展,新业务将有优异的成长性,产能利用率提高也将推升盈利能力。2020年受疫情影响,收入增速为历年新低,2021年有望恢复高速增长,预计广电21年/22年归母净利3.39亿、4.68亿,对应PE为54倍、39倍,维持强烈推荐评级。

风险提示:竞争

加剧,国家政策变动

。