菜油市场停拍了还是那么弱,现货压力有多大?库存积累到何时?近月的下跌压力能不能跌出远期的机会呢?下半年菜油能看涨、或者说菜豆价差看扩吗?时隔三年,外盘豆油再次贴水棕榈油,已经进入传统的3-6月豆棕扩大的季节时段,豆棕有机会扩大吗?今天就来聊聊——油脂风水轮流转。

文 | 霓姐 中粮期货

编辑 | 对冲研投 经授权发布

今年春节过后至今,国内整体油脂价格大幅走跌,豆油1705最多下跌560元/吨(-8.2%),棕榈油下跌420元/吨(-7%),菜油下跌660元/吨(-9.3%)。一是国内油脂库存节节攀升,二是菜油抛储的盖顶压力,三又是棕榈油远月看空,整体油脂被三座大山压得喘不过气来,基差表现比肩走弱。

一周前我们还提到油脂行情两级分化,当时更多是从中期阶段去看,一方面是美油政策的期待落实,外盘豆油消费和价格有望受此提振,相对偏强,另一方面是棕榈油远月增产增库存趋势确认,维持偏弱。国内豆棕差亦表现扩大趋势,从节后以来,无论5月还是9月,均有近200点的涨幅,期间也受到美油政策传闻和国内菜油停拍助推。

但是,剧情一贯反转!菜油停拍对市场的影响稍纵即逝,毕竟巨大的现货库存摆在那里,明显拖累豆油,马来近月棕榈油又受产量增幅放缓和需求提振的支撑表现强劲,棕榈油从原来的拖油瓶倒成了领涨品种,豆棕差反转向下,尽数回吐春节以来的涨幅,尤其5月从800直指400,9月从1100下探至800。

所以我们带着这样一些问题:菜油市场停拍了还是那么弱,现货压力有多大?库存积累到何时?近月的下跌压力能不能跌出远期的机会呢?下半年菜油能看涨、或者说菜豆价差看扩吗?时隔三年,外盘豆油再次贴水棕榈油,已经进入传统的3-6月豆棕扩大的季节时段,豆棕有机会扩大吗?今天就来聊聊——油脂风水轮流转。

最弱之菜油——无论拍与不拍,菜油现货压力就摆在那里

回顾菜油拍卖,2016年第一轮已消化完,第二轮4成未出库(体现出库压力)、4成积渠道(体现销售压力)

国内像样的、集中的菜油抛储有两个阶段。一是2010年四季度到2011上半年这个阶段,二是2016年。第一阶段在2011年累计抛菜油204万吨,这次抛储也把当年的盘面菜豆油价差打到200元抬不起头来。第二阶段在2016年,菜油抛储累计成交436万吨,国家去库存的目标算是硬生生的实现了。

进一步细分第二阶段去年的抛储分为两轮,第一轮从2015年12月开始,累计抛储228万吨,把盘面菜豆差打到菜油贴水豆油200元,这些菜油基本在16年9月已经消化百分之70-80%,到当年年底基本都消化了(主要以脱溶四菜做中包装消化为主,一菜用于搀兑),第二轮从10月开始,但这次的208万吨却大部分转化成为企业库存,导致市场商业库存不断走高,价格不断承压下行。

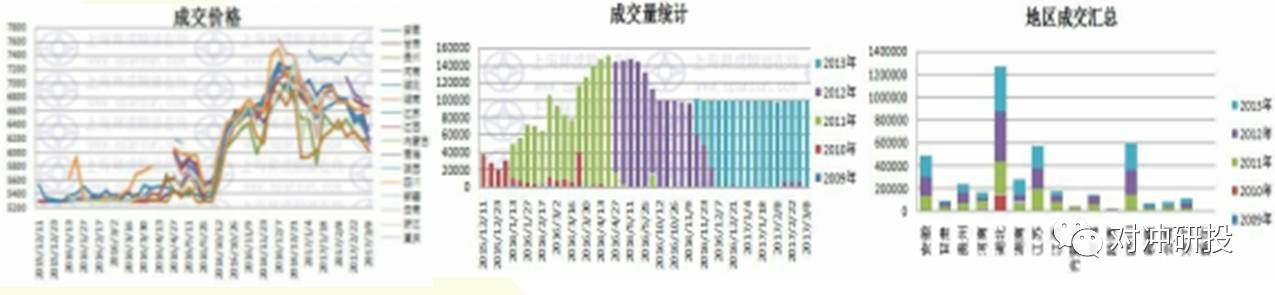

2017年3月8日是最后一次临储菜油拍卖(不过13年的菜油还剩30万吨的尾巴,还能拍3-4周,也许下周恢复拍卖,14年菜油大概率转为国储轮换,不再拍卖),成交均价6271元,当周再跌了206元,连续5周下跌,较去年12月高点已累计下跌900元/吨。2016年以来的菜油拍卖成交大省依次为湖北、四川、江苏、安徽、湖南和贵州,下图可见。

重点来了,就是从去年10月12日以来的第二轮菜油208万吨(其中2012年产菜油64.2万吨,2013年产菜油143.6万),这些临储菜油到目前至少有35-40%还没有出库,只有2成多被实际终端消费,另外4成左右、也就是80多万吨都还在渠道库存,市场供应压力也显著增加。国储菜油成本还是最便宜的,后面也没有了,有销售渠道或囤货能力的企业还是积极拍,大家认为度过了现货市场最难的时候,后面压力就越来越小,但压力要维持多久呢?

拍卖暂停即印证现货市场的巨大压力,国内菜油库存将继续积累至5月,四季度能消化完就算不错,09菜油还将继续承压,01合约有望转好。

虽然拍卖暂停,但前期成交的菜油还在陆续出库,进口菜油也陆续到港,按照临储菜油成交后60天出库测算,国内菜油库存将继续积累至5月达到峰值,期货1705月合约面临巨大交割压力,05贴水09菜油合约最高达370元充分体现。四川是拍卖油去向中的第二大省份,目前四川菜油基本全部胀库(益海有2万多吨准备抛盘面)。四川菜油基差如果扣掉运费已经低于广东了,即使两广菜油发到四川也没有地方接货。广西菜油也是出不动货的局面。

至少到5-6月后,有灌装能力的企业才能基本消化掉手中头寸,库存压力将继续施压现货市场。以二三十万吨一个月产量测算,之后消耗库存到四季度能消化就算不错了,因此09菜油都很难起色,再后面的01合约有望看好。

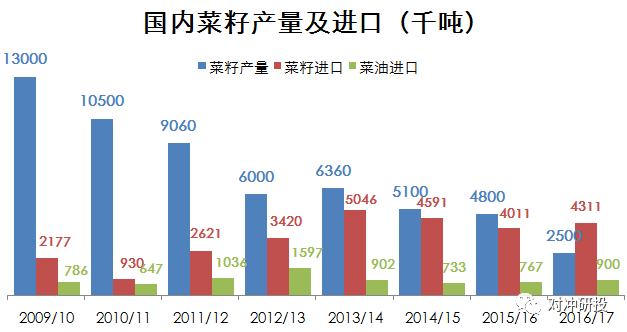

国内菜籽压榨量和进口菜油也是非常充裕:本市场年度进口菜油实际采购有80万吨了,预计年度进口总量90万吨(上年77万);进口菜籽实际采购了400万吨、年度预计总进口430万吨(上年400万)。

随着临储菜油的陆续出库,如果市场成交没有改善,库存压力仍然巨大,菜油仍确定为油脂中最弱的品种。菜油只有用更低的相对价格来寻找市场出口,基差继续下滑,目前华东报价OI05-150,华南OI05-200。期货1705合约无疑是压力中的众矢之的,盘面下看6200-6300。

对于远月,虽然后面可能没有国储菜油了,临储菜油去库存接近尾声,国产菜籽也已经到了减无可减的程度(300万吨左右),国产菜油的稀缺性将得到体现,但1709都很难消化完当前的库存。1705如果没有深度下跌,1709将会拉近与1705价差。会不会跌出远月的机会?暂时看不到,先把现货消化了,才能强起来,1801有望起色。

菜豆油套利价差的前世今生

说菜油是典型的政策性品种一点也不为过,正因为此,菜豆价差也表现出与当年政策很强的相关性,如果做出这个价差的季节性,其实并不甚合理,因为无论是上市供应高峰、还是消费季节低点,都抵不过当年的政策市。

我们来简单回顾一下09合约菜豆套利价差的历年走势(下图):上方两条1209和1309合约在3-5月份的上扬非常显眼,无疑都与政策市显著相关,12年是预期菜籽收储价格较上年的2.3明显提高到2.5以上,13年是限制菜油进口导致当年进口菜油量只有90万吨、同比大幅下滑44%。而在抛储菜油的当年,比如2011年和2016年价差就都明显走低,11年抛储204万吨,16年抛储436万吨,尤其是去年一整年的抛储,菜油在四个多月里都贴水于豆油200点左右,全年价差也就在正负200元之间震荡。

刚才提到过今年菜油的压力和弱势,我们认为今年后面的菜豆油价差走势仍以缩小为主趋势,200-300之间算是合理价值,09合约菜豆差也不具备扩大基础,400左右甚至都可以考虑逢高做缩小(抛菜油买豆油),如果赶上今年5月前后美国豆油政策的时间点、或者美盘7-8月炒天气对美豆的带动,抛菜油买豆油还能收获小小惊喜。但是1801合约的菜豆差就建议逢低做买菜油抛豆油的扩大趋势,届时国产菜油的缺口将助推菜豆差扩大。

棕油近月领涨,国内5-9正套位于高位,趋势扩大并未完结

和菜油因现货市场库存压力大表现最弱相分化的是,棕榈油近期表现抢眼。一方面马盘虽然进入3-10月份的增产周期,但近月产量增幅有限(2月产量只有1%环比增幅)、同时需求提高,近月报价坚挺,CNF近远倒挂加大;另外,国内也由于持续少量的棕榈油洗船,国内库存从前期高位62万吨预计下滑近10万吨,内外两方面支撑,国内棕榈油5-9正套已经站上高位区间300以上。但趋势上看仍未完结,国内4-5月棕榈油到港预估35-38万吨,低于2月的43万,5月以后的买货也偏少,所以短期不建议转做缩小。

DCE9月豆棕差进入传统的3-6月扩大时期,但今年走势仍比较纠结

由于马盘近月的走强,马来24度近月合约升水阿根廷豆油10美元左右,这样的情况很少发生,上一次要追溯到2014年3月了。当前阿根廷豆油不仅贴水小幅贴水棕榈油,也贴水乌克兰葵油20多美元。因此可以预见的是,全球食品消费终端将开始增加阿根廷豆油的购买,比如近期阿根廷FOB豆油市场成交量再次增加,印度市场连续两天采购6-9万吨阿根廷3-4月船期豆油,对棕榈油消费不利,消费的扭转也将促使外盘豆棕差的扩大恢复。

外盘FOB豆棕差一直也是国内豆棕差的先行指标,回看2014年3月,当时国内9月DCE豆棕差也是年内最低位置600左右,之后从3月到6月缓慢扩大了300点至900。当前,由于国内豆油受菜油拖累,棕榈油近月偏强,导致国内豆棕差9月合约从1000反转下滑至850一线。

国内9月豆棕差的3-6月季节性扩大概率明显,过去10年中有8年兑现平均300点以上的扩大趋势,只有11年和13年例外,其中11年就是因为国内菜油抛储的影响,13年是因为外盘大幅下跌。因此,虽然季节性走势大概率看好3-6月的豆棕扩大,但是今年可以类比11年,虽然今年国内菜油停拍,但是现货库存压力至9月都难以缓解,9月菜油对豆油亦会形成明显拖累,加上国际豆棕差处于低位,我们对今年DCE9月豆棕差的判断是难有明显的扩大趋势,围绕800震荡,除非美豆油有政策支撑题材或遭遇天气市,外盘豆棕明显走扩。

结论总结:

国内油脂风水轮流转,当前菜油表现最弱(空头配置),豆油受拖累表现次之,偏强的是棕榈油(多头配置)。

2016年菜油抛储累计成交436万吨,第一轮228万吨已消化完,第二轮208万吨中4成未出库(体现出库压力)、4成积渠道(体现销售压力)。

拍卖暂停即印证现货市场的巨大压力,期货1705合约无疑是压力中众矢之的,盘面下看6200-6300;国内菜油库存将继续积累至5月,四季度能消化完就不错,09菜油还看继续承压(1705如果没有深度下跌,1709将会拉近与1705价差),01合约有望起色。

菜豆油价差走势仍以缩小为主趋势,200-300是合理价值,09合约菜豆差也不具备扩大基础,400左右甚至可以逢高做缩小(抛菜油买豆油);但1801合约的菜豆差建议逢低做买菜油抛豆油的扩大趋势,届时国产菜油的缺口将助推菜豆差扩大。

国内棕榈油5-9正套虽站在高位区间300以上,但趋势未完结,不建议反套。

过去十年中,有八年DCE豆棕差9月合约在3-6月兑现扩大,平均扩大幅度300点,例外是11年和13年,今年国内相似于11年,因此我们对今年DCE9月豆棕差的判断是难有明显的扩大趋势,围绕800震荡。

— END —