更多、更及时的干货内容,请关注扑克投资家网站

文 | 华创研究所策略组长 首席分析师,王君

来源 | 华创策略王君团队,ID:HCSSTR

编辑 | 扑克投资家,转载请注明出处

声明:本文为华创研究所策略组长 首席分析师王君在“七大行业协会专家论周期”专题研讨会的精彩发言

各位好,非常高兴有这样一个机会与大家分享我们对于周期的看法。

大家从我的题目(“周而复终,生生不息”)上就能看出来,

我们对去年年初以来的经济复苏早有坚定的判断,虽然这一轮复苏面临着终结,但是周期是变化的,轮动的,新周期在不断孕育,周期生生不息。

我想谈谈我们对于周期的认知,记得在去年同期,我的老领导周总在上海提出“一波三折”的主张。回想当时,市场对周期的预期一片低迷,但是事后验证,无论是上半年的第一波主升以及下半年第二波上升行情,我们在彼时的判断是准确无疑的。

去年我们抓住的一个

核心变量就是价格修复,它导致企业名义盈利改善。

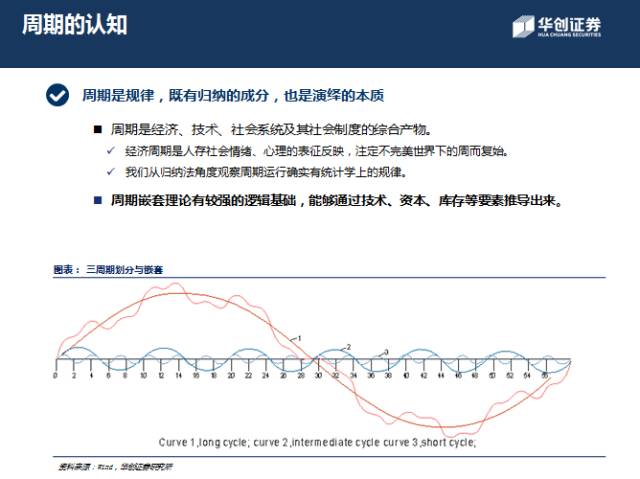

现在,市场对周期可能也存在不同声音,认为周期是一个结果,而不是一个规律。我们认为,周期是基于人存社会普遍认知的规律,而且具有归纳和演绎逻辑在里面。

技术创新周期是50-60年的大周期,它背后是科技的孕育、发展、成熟、衰竭,正好有一个统计上的规律,资本主义社会经历了五轮康波周期。而20-25年的房地产周期,是人口和货币因素驱动的;10年左右的朱格拉周期,是企业的固定资产更新、折旧、报废驱动的。

都是有客观理性的实践在里面。因此周期是客观存在的,不仅是结果,还是过程。就周期应用的场景,市场缺乏普遍的认知。

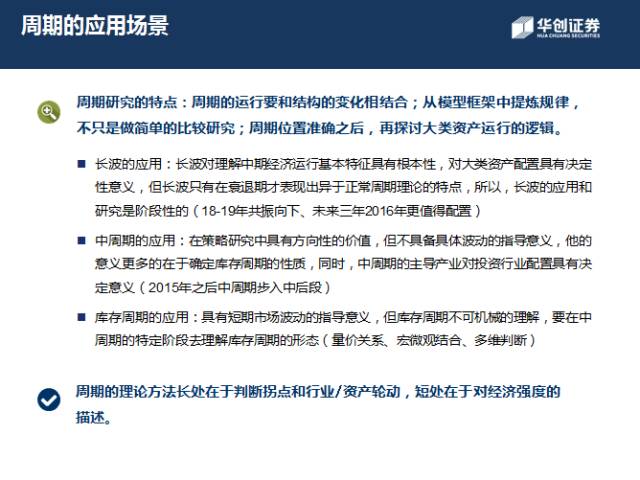

我们认为,周期研究必须与结构因素结合起来,不能仅凭一个历史和国别的比较研究就得出结论。这样做的好处,可以对周期的成因、发展以及拐点作出判断。我们将不同周期尺度应用于不同的场景,

比如康波周期,全球经历了五轮,当前处于康波的衰退向萧条的过渡阶段,而康波周期对大类资产具有指导意义在于其衰退萧条期。

朱格拉周期它的意义主要在于对结构调整和产业升级方向的判断。

无论是2001年科网泡沫、2008年的次贷危机,大概都是十年左右的周期循环,且一般在中周期的后段都会经历一个比较剧烈的产能出清、供需匹配的过程。目前,我们尚未看到这一过程。

但可以观察到,债务率、杠杆率高位,货币政策带来的资产价格泡沫,正在孕育这种可能。

所以,当前并非是可以足够乐观的时候。也并非新周期的开启。

更短的库存周期,对市场的短期波动有指导意义。

比如2008年以来,我们经历了三轮库存周期,第一次是2009年,第二次是2013年,第三库存周期起始于2016年年初。而

第三库存周期对真实需求的带动比较弱,对企业盈利的名义拉动要好于实际,也就是价格修复占主导,这也必然会带来市场对通胀的担忧,以及紧缩效应的加强,这是本轮经济复苏的伴生现象。

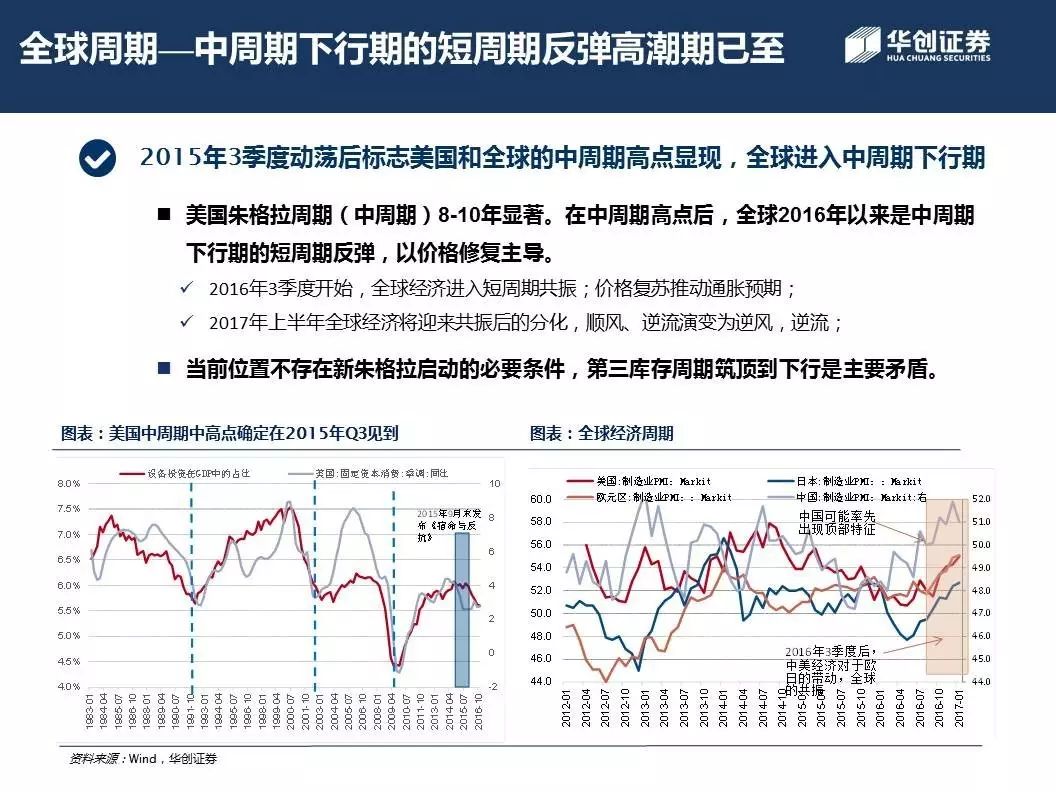

从全球和中国经济周期的定位来看,现在我们所处的周期的位置,经过2015年上半年的动荡,

通过观察固定资产形成在GDP中的占比,可以发现全球中周期高点已过,当前处于下行阶段。

2016年以来的经济复苏可以定义为中周期下行过程中的短周期反弹,而去年三季度后全球经济出现了一个共振修复的格局,这种共振局面一直延展到当前。前瞻地看,我们会看到这种共振走向分化,进而

迈入第三库存下行的同步阶段。

从这个角度看,我们不大可能会看到一个新的中周期的开启。

中国经济周期基本是全球周期运行的缩影,但它可能领先全球周期见底,又率先进入分化阶段。

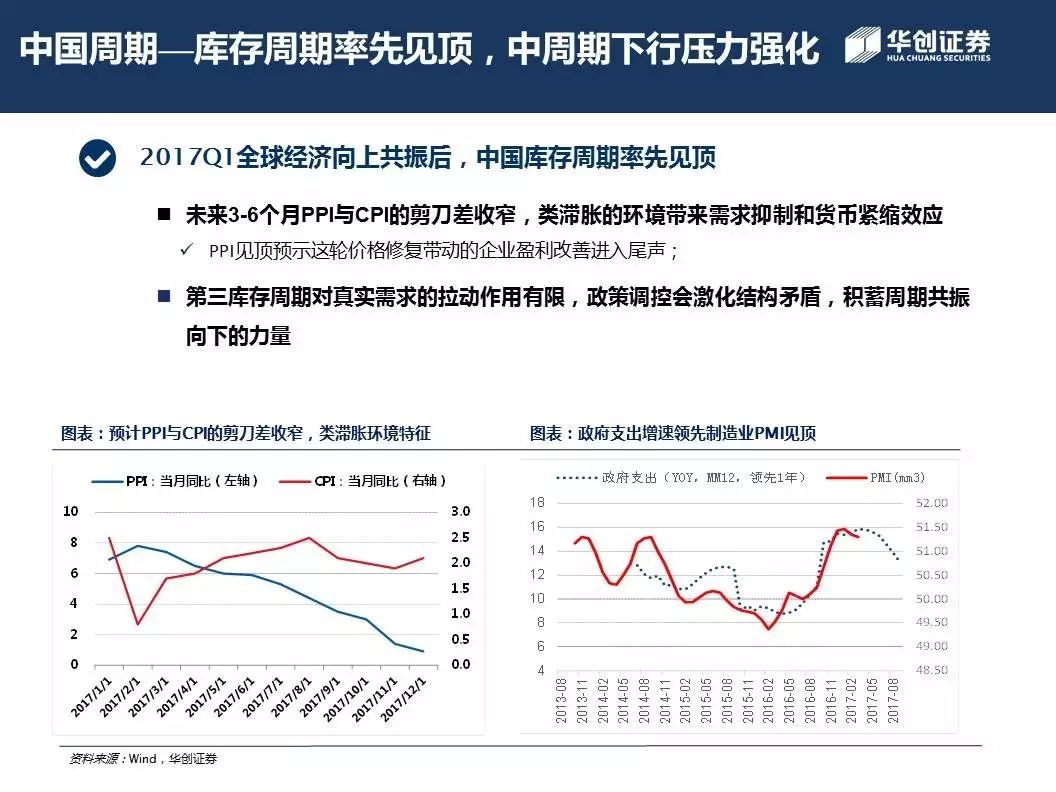

从未来3到6个月角度看, PPI和CPI的剪刀差会收窄。PPI反映的补库需求回落,CPI反映通胀因素上升,这就导致了一个类滞胀的需求抑制和货币紧缩效应。

一个佐证的论据是

制造业投资面临利率抬升和前期较低政府支出的双重抑制,实际需求比较疲弱。

对大类资产的判断,当前各类资产处于纠缠的阶段,未来走向分化是必然的。相对来说,

股市的调整压力在日益加大,债市杠杆率过高,仍需等待;商品处于高位震荡,但品种间在分化,黑色系是比较强势的。

房地产以加杠杆的方式来去库存正走向疯狂。相对来讲,我们更看好黄金的战略配置价值

。从短期看,黄金仍然受到美联储加息紧缩效应的影响,但考虑到实际利率下行以及下半年可能出现的结构问题恶化,考虑到黄金的盈亏平衡点,它的一个向上的收益空间要显著大于向下的下跌空间。

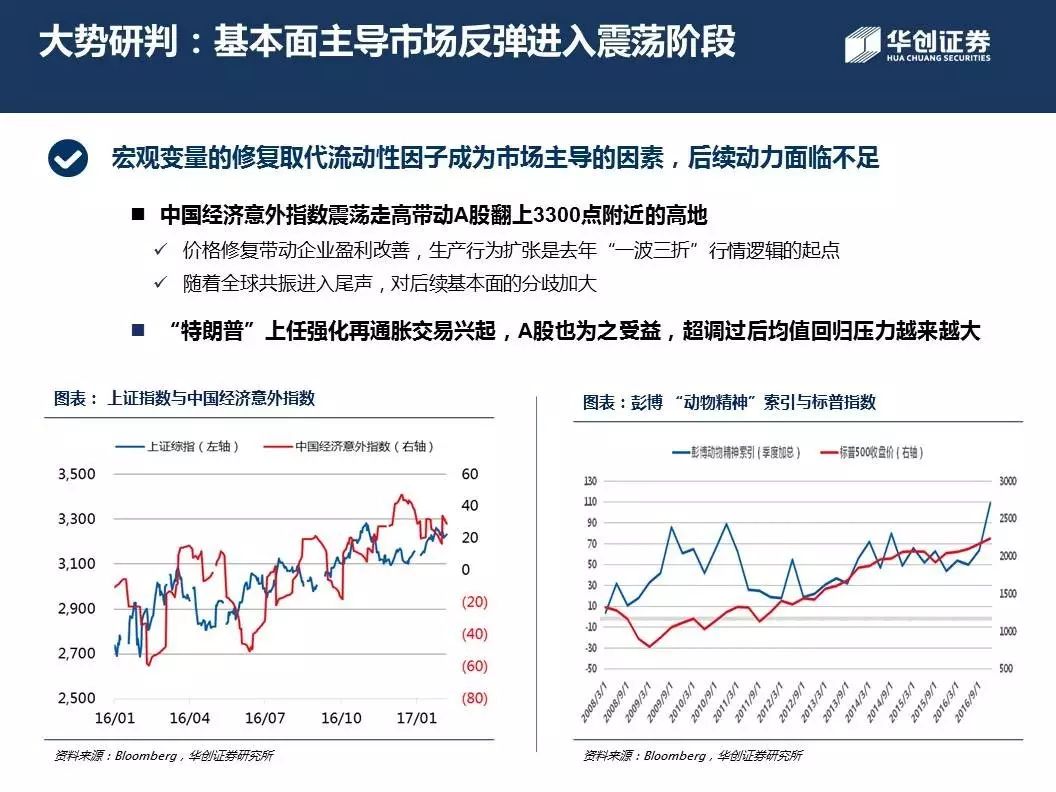

A股市场过去一年又重新恢复基本面主导的投资逻辑中。这和2014年、2015年的“杠杆市”具有本质区别。经济短周期上行与上证波动方向一致,每一个风险偏好冲击都是短期的买点。后续我们要警惕基本面趋势出现逆转,我们认为市场的趋势可能会出现变化。“特朗普交易”尚未带来实际的贡献,却导致了情绪的超调,市场向下均值回归的压力增大。

现阶段我们对市场的一个基本判断是,

A股处于一个震荡结构,向上顶部迹象增多。

“顶是一个过程,底是一个事件”,我们看到国债价格、原油等风险资产依次见顶,

而A股杠杆资金的情绪指标又到了一个高位;从需求角度看,价格修复从单边上涨步入了震荡回落的过程,

主动补库即将进入尾声。

这些论据都指向了市场“绿旗”隐忧增多。

现在市场关心另外一个问题,就是风格切换的问题。确实从指标来看,成长板块近期相对强势,但从A股活力指数来看,成长相对主板指数仍在压力位下,而且从基本面的角度看,成长股现在的持续性还是有待于检验的。我们认为成长股更好的反弹时机应该是在下半年,应该是三季度靠后的时候,那个时候全球面临增大不及预期,会出现流动性改善的局面,从而有利于成长股的估值提升。

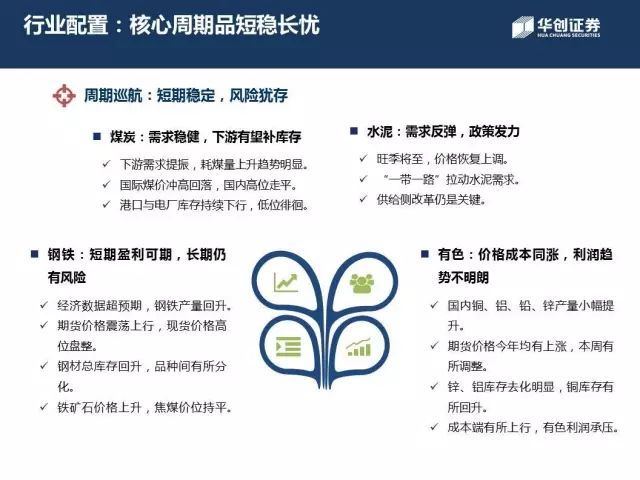

从行业配置出发,早周期上游和中游行业面临过去一年的震荡向上向震荡走平切换。后续面临两大风险,一是需求走弱;二是偏上游煤炭价格趋软。综合来看,早周期行业业绩回升已经兑现,最好的时候已经过去,后续龙头股的溢价会体现比较明显。

行业轮动的一个经典的演绎就是早周期尾声而后周期崛起,后周期就是大金融、大消费板块。

现在银行确实是有估值优势和基本面的优势,后续也将是下跌过程当中支撑指数的一个防御因素。大消费方面,这一轮消费板块可能和过去几轮不同,其中整个消费板块和一些早周期同涨,这也反映了名义价格驱动的主逻辑。

从我们看到的一些消费板块,或者说挖掘一些新的消费板块来看,部分子行业相对来说比家电、白酒而言涨幅不高,而且后续也有比较强的逻辑支撑,所以这些板块后续在消费板块内部会产生一定的轮动,在此逻辑下推荐养殖后周期、线下零售、医药。从估值角度看,2012年以来,整个消费板块的市盈率、市净率水位处于较高位置。

我们把时间拉长,从2005年以来观察,整个消费板块的估值尚有提升的空间,特别是这些消费板块的龙头,他们整个的估值提升空间依然存在,盈利能力比较好,应该是后续可以继续积极配置的标的。接下来可能要稍微打破行业的区隔,寻找“隐藏的冠军”,而它们更多的集中在消费板块里面。

从主题的角度来看,地产数据好于预期带来的消费升级需要重视;而在国内金融去杠杆及海外流动性逐渐收紧的背景下,这些消费升级的新兴行业得不到流动性溢价,所以说我们还要立足于业绩的角度出发,来保障我们这些主体投资的安全性。我们从科技突破,新增需求和主题催化三个角度筛选了三个主题,分别是苹果-3D面部识别、汽车电子、新零售,推荐大家关注。

现在总结一下:

对于周期的判断可能市场会有比较大的分歧,但是从我们的角度出发,这种判断应该是从一而终的。从去年我们一直是看好经济周期,到今年年初,我们的这种观点逐渐转为谨慎,因为我们看到了一些抑制周期的价格因素,包括利率抬升对于制造业投资增速的抑制,包括从资产的角度来看,我们觉得整个周期风险偏好高的资产都有一个逐渐见顶的迹象。

特别是最近原油价格的下降,我觉得不单是一个供给因素导致的,背后肯定反映全球需求走弱的迹象。

综上来看,我们觉得当前即将到达这一轮短周期的顶部,当然这个顶部的构造期是比较复杂的,在这样一个顶部构造的情况下,市场不缺乏新的上涨板块,百花齐放在各龙头中表现。虽然我们认为短周期复苏即将结束,但新周期生生不息,仍在孕育!我的汇报就到这里,谢谢大家!