前言

印度经济连续多年的快速发展,让人们对印度移动互联网的前景充满了信心。像数年前的中国一样,印度移动互联网市场似乎无处不散发着等待被发掘的气息。对于所有将目光聚焦在印度市场的人们来说,最关注的一个问题莫过于:“印度互联网机会究竟有多大?”

为了更好的解答这个问题,

全球安卓市场分析平台“猎豹大数据”

与专注印度互联网市场的竺道研究院一起

,以中印移动互联网数据专业分析和两国市场多维度观察为基础,

对中印两国移动互联网领域二十余个细分领域进行全方位对比

,为你勾勒一幅最清晰的印度移动互联网发展蓝图,给出海印度的移动互联网企业和投资机构提供一份最详尽的指南。

"猎豹大数据"与竺道研究院联合发布的《中印互联网对比研究报告》将按照各细分行业在本微信公众号陆续推出,你将看到

中印在电商、消费服务、社交、娱乐、旅游、交通出行、互联网金融、在线教育、手机游戏、工具App等行业的360度对比与解读

,海量调研与app数据榜单带你透视两国移动互联网。

完整报告的中英文双语版本也将随后跟大家见面,请大家持续关注!

Part 1 印度互联网概况

一、印度互联网是世界上最大的处女预留地

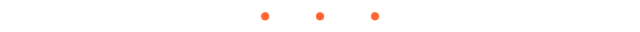

从全球范围来看,

互联网用户超过2.5亿的国家仅有美国、中国与印度

,处于第二梯队的巴西、日本、俄国用户体量均未达到1.5亿。这六个国家互联网用户总计18.26亿。而其他国家按照区域划分,欧洲有4.6亿用户,非洲,东南亚,中东,拉美均在2亿左右。

而目前,印度的互联网用户数量约为4.62亿,仅次于中国,

中印的互联网渗透率分别为55%与38.4%

。巨大的用户基数与人口红利昭示着充满潜力的市场,而来自西方与日本的企业、投资机构们在印度的频频出手,更印证了这个市场长期被看好的态势。

“猎豹大数据”根据公开资料整理,2017年,印度3G/4G用户达到4亿,为移动互联网快速发展期水平。中国的腾讯,百度和阿里先后于2013年,2015年和2016年移动收入超过PC,正值中国3G/4G用户数进入4亿以上量级的时期。

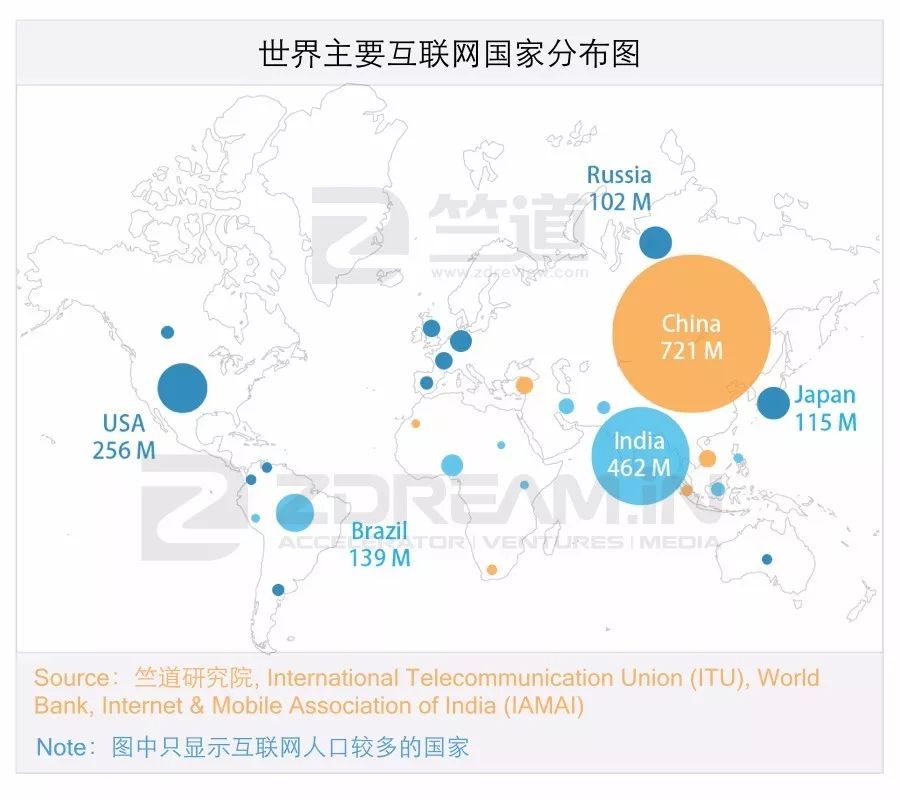

二、2025年印度互联网市场规模将达到2016中国的1/3~1/2

目前,中印人口数几近持平,但长期来看,在更高的增长率驱动下,

印度的总人口数将很快超越中国,成为世界第一人口大国

。预计到2025年,

印度总人口数将达到14.6亿水平

,城镇人口数量将达到5.05亿;中国总人口与城镇人口数量将分别为14.1亿与9.25亿。

从以美国为例的发达国家网民数量与城镇人口数量可以看出,

一个国家的互联网用户数最终的数量将略微超过城镇人口数量

。农村地区的互联网渗透率始终在一个较低的水平。

从这个角度看印度互联网发展,未来的印度互联网用户数不会大幅超过其城镇人口数。考虑到印度50%的农村人口分布在城市附近的农村,我们认为

印度互联网用户数在2025年将达到5.5~6亿左右

。

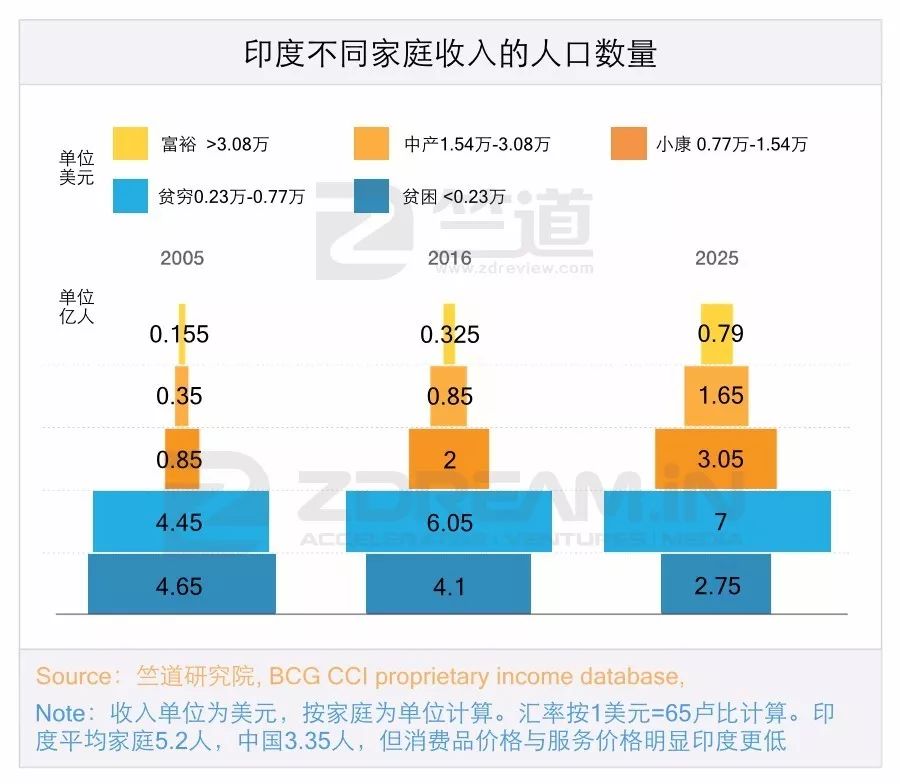

从人均GDP的角度看,印度目前约位于中国2005年的水平(人均GDP约1700美元)。然而,如果简单地推测印度十年后也能达到与中国今日相同的高度,未免过于乐观。

中国从2005年至今,经历过GDP两位增速的高速发展时代,同期人民币对美元汇率大幅升值,才达到如今人均GDP 8000+美元的水平。而印度的整体GDP增速稳定在6-7%之间。因此,竺道更接受“相对保守的预测“,即

2025年印度人均GDP将达到4000美元,是2016中国人均收入的一半。

印度低收入人口收入与中国同阶层收入相差较大,而少量相对富裕阶层的收入和中国差距反而较小,因此

中印互联网的真实用户收入差距远没有中印人均GDP 表现出的5倍差距,在2025年也将会发展为小于2倍差距。

综合来看,印度真正有消费能力的人群组成的互联网市场规模将受到印度的城市化进程、GDP发展与目标用户收入的发展三者共同影响。粗略预计,随着时间的推进,

2025年

印度的市场体量最终将稳定达到中国市场体量的1/3到1/2左右。

三、印度互联网的投资回报将非常丰厚

两国互联网头部公司在2009年之后都发生整体呈现出大幅增长的趋势。

但同期纳斯达克互联网指数表现则是在震荡中前行,这充分表现了投资头部公司的重要性。我们也坚定的

看好印度头部公司在二级市场的投资回报。

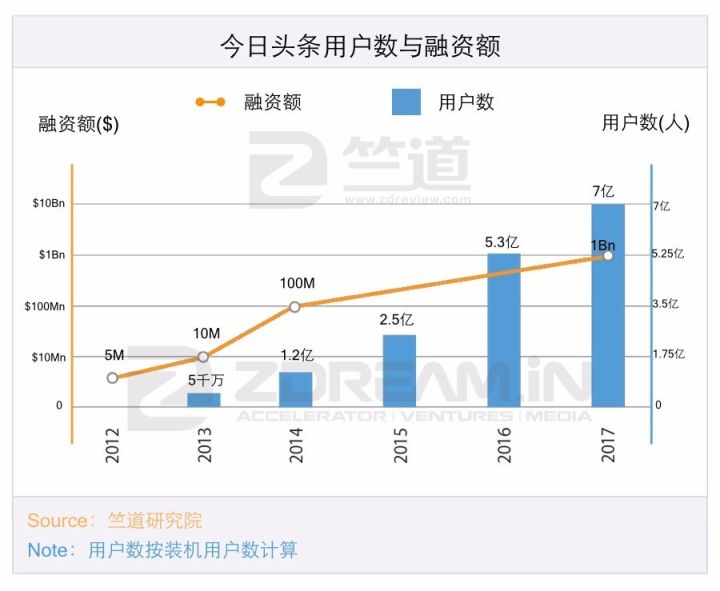

我们将互联网初创公司分为两大模式:一类是

时间消费的初创

(以社交类产品为代表,如微信,和新闻类娱乐类产品,如今日头条等),一类是

行为消费的初创

(电商平台、生活O2O等)。前者的整体盈利模式是一笔流量生意,用户数量越多、花在平台上的时间越多,平台的单个用户价格越高,通过广告赚取的收益越多;后者则主要通过用户“下单”这个行为赚取收益,单量、客单价、交易额是需要关注的指标。

对中国典型的时间消费类独角兽“今日头条”与行为消费类最大电商平台阿里巴巴进行观察,我们不难看到随着用户数量的增长与用户平均使用时长的提升,头条的估值一路高歌猛进;而随着GMV的持续走高,阿里的估值也呈几何倍数发展。

因此,我们有理由相信,伴随着印度经济发展与互联网的持续渗透,

在下一个十年,一定会出现印度版的“今日头条”与印度版的“淘宝”或者“天猫”。

这对于中国一级市场投资人来说也是一个非常巨大的投资机会。

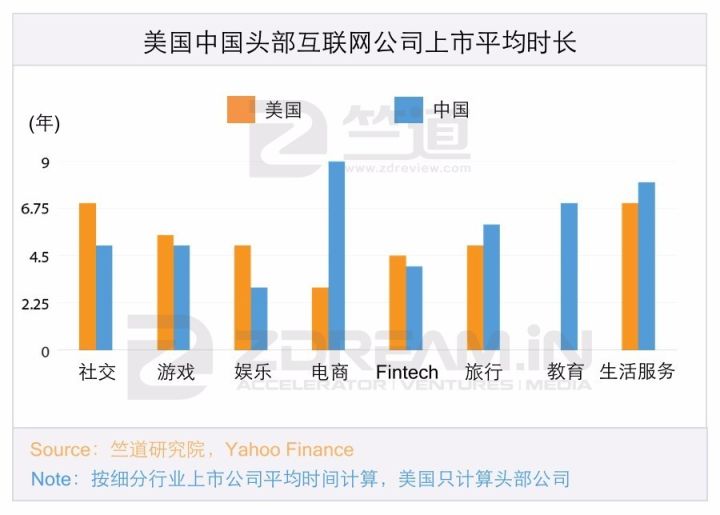

四、印度将在未来10年内迎来互联网公司上市的集中爆发期

竺道将中美上市科技公司的成立时间、发展阶段与上市时间进行了整理与对照,将这些公司划分到社交、游戏、娱乐、电商、互金、在线旅游、教育、生活消费几大领域,并仔细研究了他们的发展历程、宏观经济与互联网环境、IPO所历经平均时长,得到不同领域科技公司从创始到上市的平均年数。

当我们将这些数据放到印度的初创公司身上,结合对其宏观经济与互联网环境的预测,竺道有理由相信,

印度将在接下来的10年内迎来互联网公司上市的一个集中爆发期。

在当前进行印度互联网投资是一个良好的时点。

五、印度投资面临的竞争并不激烈

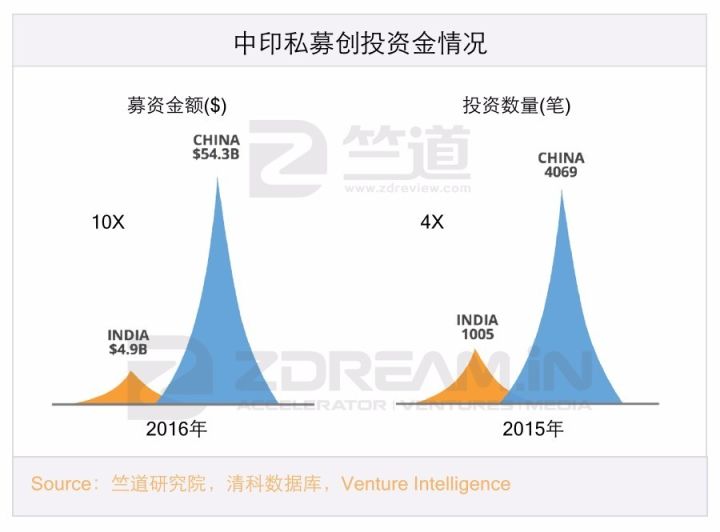

同期中印一级投资市场也表现出了截然不同的竞争特征:

从交易数量来看,

中国创投交易比印度更为活跃。

在创投市场最火热的2015年,中国互联网界投融资交易笔数多达4000起,印度市场的交易数约1000余起;

清科数据表明,2016年中外创投机构募集的用于投资中国大陆的基金资本量为526亿元美元(人民币币种超过80%),其中超过一半用于TMT、互联网行业投资。

相比下,Venture Intelligence的数据表明,2016年,投资印度市场的VC/PE募集资金仅49亿美元。差距为10倍以上,这一数据还未包含中国各类的政府资金。

由此可见,

印度的互联网投资并没有高度激烈,并且有着和中国互联网曾经相似的高密人口,社会处于高速发展阶段。

中国资本有着参照中国互联网历史发展的独特优势,完全可以取得出色的成绩。

Part 2: 《中印互联网对比研究报告》之电商篇

2014年阿里巴巴上市后,印度电商行业率先得到美元基金的追捧,在印度本土互联网市场中发展最快。我们从其背后的传统行业开始分析,并与中国电商发展历史进行对比得出印度电商行业目前所处阶段,最后结合对印度电商竞争格局的观察来探讨印度电商的投资价值及其可能的成功模式。

一、中印线下零售业对比

1. 印度线下零售业落后中国近20年

印度线下零售市场的最大特征是现代化比例极低,目前接近于中国2000年代的零售业业态。

其集中表现就是

商场化比例低,渠道高度碎片化,约92%的零售市场被无组织零售(unorganized sector,即传统小商铺、夫妻店、各类中介等)占据

。

印度市场通过多层分销代理,实现货物流通,最终造成了终端成本的上升。

中印电商发展的启动时期所对应的线下零售业发展阶段截然不同:中国于2003年兴起网购,而印度电商兴起于2012年,当时印度的线下零售业更接近中国90年代中期的发展水平。

2. 中印商场化程度差异

中国线下零售业已经实现1~4线城市的商场化与专卖店化,而

印度目前只有1~2线城市实现商场化,其余市场以类批发市场和小商店为主

。

3. 中印品牌渠道下沉程度差异

中印虽然都有多层分销网络造成线下零售业高渠道成本与低控制力,但由于中国市场更为成熟,已经通过固定的各级代理实现了品牌的渠道下沉,1~4线城市完成了消费的品牌化。而在印度,尽管消费者收入达到了品牌类产品的消费实力,但除印度本国无法研发或制造的产品外,多数产品渠道下沉能力较差。

在相对落后的传统零售业背景下,

印度电商需要同时承担更高效率和品牌更好下沉的双重身份

,从这个角度来看,印度电商行业对传统零售的深度替代有着更好的前景,

长期发展更被看好。

二、中印电商发展情况对比

1. 印度电商处于中国2009~2010年阶段

中国电子商务行业经过10多年的发展已经成为高度成熟的产业,行业规模在2015全年达到38553万亿人民币(5700亿美金),占社会零售额12.9%以上,网购人群在网民中的占比也超过了60%。

而印度电商市场规模在2016年达到145亿美金,其中三大电商GMV总和为115亿美金,从这一数值来看,

印度电商对应中国2009~2010年水平。

与此同时,"猎豹大数据"显示目前

印度网购用户占印度移动互联网总活跃用户比例为28.2%,接近于中国2014年的水平。

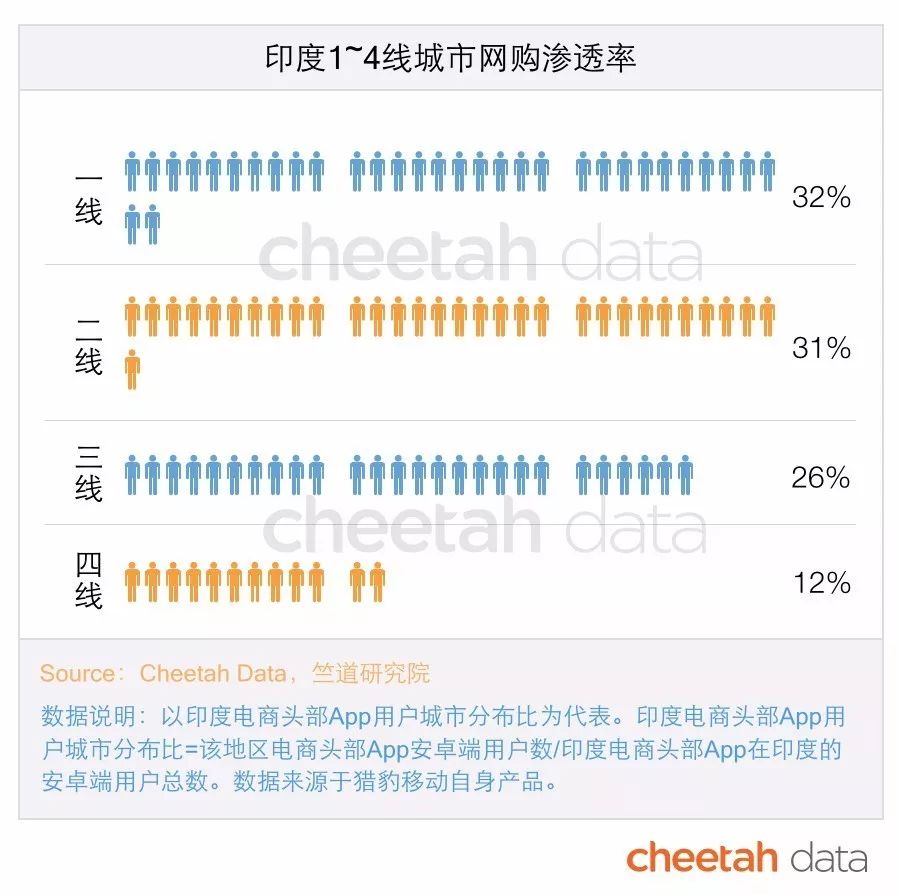

从印度1~4线城市的网购用户占印度移动互联网总活跃用户的比例来看,印度1~3线城市的网购活跃用户占比差距不大,而在4线城市明显降低,这与印度当前物流基本覆盖1~3线城市,少量覆盖4线城市的情况一致。

对比中国2010年1~4线典型城市的网购活跃用户占比情况,我们可以看出在中国各线城市网购活跃用户的占比差距与印度相比要小一些,但整体情况与印度当前类似。

综合来看,

印度电商从规模和渗透情况来说相当于中国2009~2010年左右的阶段。

2010年的中国,网购服饰,3C产品,音像书籍,充值点卡的人占比最多,这和印度当前服饰和3C产品的网购占比极高是相似的。

到了2016年中国网民对网购越来越熟悉和信赖,各个品类购买人群都明显增多。虽然印度没有中国的发达的轻工业,并且中国商品的绝对价格在印度更高,但我们仍然相信

在印度市场未来也会发生网购品类范围扩大的情况。

2. 印度电商将于2025年达到中国2016年市场规模的44%左右

2010年中国人均GDP为4300美金左右,而印度现在的人均GDP为1800美金左右,这一核心差别决定了

印度电商行业在未来相当长的时间里都无法复制中国2010年100%的增幅,而是更有可能达到市场普遍预测的40%的增幅。

但是从长期来看,2025年印度人均GDP预计将达到4000美金,同时将出现落后零售业的高度替代,物流业的持续发展。

印度电商虽然无法像中国那样达成短期快速增长,但将更接近长期化中速化增长。

竺道预测

印度电商行业在2017~2020年的复合增长率将达到40%左右, 2020年市场规模预计为550亿美金左右,将出现2~3家上市公司。

而在2020~2025年,印度电商行业的复合增长率35%左右,并

预计于2025年左右市场规模达到2500亿美金

。这一水平接近中国2013~2014,而

规模为中国2016年全年的44%左右。

3. 中印电商app排行

印度电商app格局:两强争霸,Snapdeal出局

中国电商行业早期就有淘宝战胜eBay,并有效阻止了亚马逊的扩张,从而出现了淘宝一家独大的格局,一直持续到京东发起挑战。

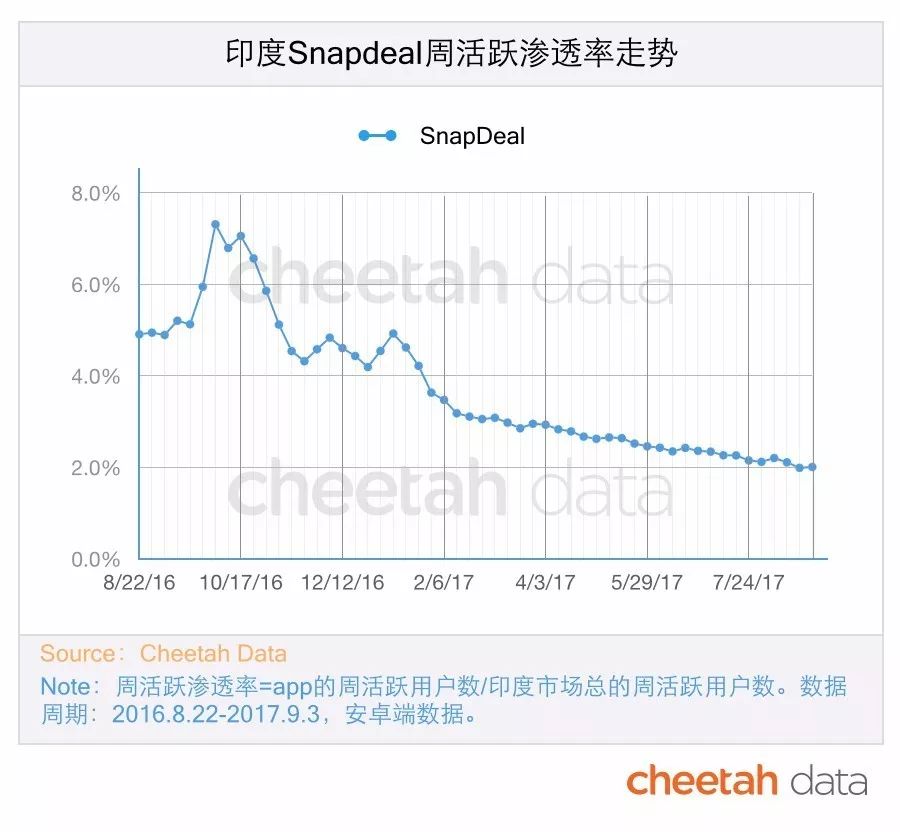

而当前印度电商行业格局则截然不同,失去中国市场的Amazon在印度攻势非常猛烈,倾注资源战斗。"猎豹大数据"显示,Amazon的周活跃用户渗透率在印度电商app中居于首位,而本土电商Flipkart和Snapdeal在2016年发展艰难,Flipkart的估值被下调多次,面对亚马逊和Flipkart的双面夹击,Snapdeal市场份额在不断萎缩。

从今年初就传得沸沸扬扬的印度两大本土电商合并的消息在7月底正式宣布告吹,Snapdeal未来的路恐怕更不好走。

印度综合电商app的榜单表现出早期市场的特点,行业集中度相对中国较低

:虽然头部优势也十分明显,但第二梯队及以下的app周活跃渗透率相较于中国相应排位的app要更高一些。

与此同时,中国的

阿里腾讯也已然将电商之战搬到了印度

,阿里投资了Snapdeal,而腾讯投资了Flipkart。

而在

印度支付巨头Paytm开始发力电商业务之际,印度电商app的版图也将面临新一轮洗牌。

去年,总部位于诺伊尔的One97公司把电子商务和支付业务拆分了出去,分别成立了Paytm E-Commerce和PaytmPayment Bank Ltd两家独立公司。今年六月,Paytm E-Commerce完成了一笔2亿美元的融资,投资方包括阿里巴巴和风投公司SAIF Partners,Paytm E-Commerce也被视为印度版天猫。

这笔融资之后,阿里巴巴和其全资子公司蚂蚁金服在Paytm E-Commerce公司的股份从42% 上升到了62%。

Paytm App的同期周活跃渗透率高达12.781%,超过Amazon。

去年,Paytm创始人Sharma在接受印媒采访时表示,Paytm印度电商大战最后可能只有两个赢家,而Paytm将会是其中之一。

印度目前头部的两家电商App Flipkart和亚马逊咬的很紧,而Snapdeal已经被印度二手电商Olx超过,落到第二梯队了。并且周打开次数成为上榜APP中最低。

从亚马逊和Flipkart的近一年来的周活走势来看,Flipkart整体上是处于下降趋势的,而亚马逊一直在不断减小与Flipkart的差距,到今年四月时,两者的周活数据已经趋于平等,亚马逊最终反超。