山煤国际能源集团股份有限公司关于上海证券交易所对公司与钧石能源战略合作有关事项问询函发布了回复公告,内容涵盖了公司情况披露、交易对手方情况以及本次项目情况等。

1

山煤国际拓展能源产业布局,拟进入光伏电池生产行业:

山煤国际19年Q1营业收入82.08亿元,同比-20.43%,归母净利润2.21亿元,同比+167.74%。收入减少主要是和公司持续剥离亏损的煤炭贸易业务有关。剥离后,盈利指标改善明显,资产质量大幅提升。为应对煤炭价格周期波动较大以及顺应国家大力推进新能源产业的导向,山煤与钧石能源签署《战略合作框架协议》,拟布局异质结(HIT)电池生产制造。

2

钧石能源2019年HIT电池产能将超1000MW,产线平均转换效率23%,具备多项自主研发专利技术和设备,整线自制化达到90%

1)钧石能源效率高:

2019年,钧石能源的产能将超1000MW,产线平均效率23%,现已成功应用到多家发电站项目。在建的新产线效率将超过25%。

2)

自主研发设备,自制化程度高:

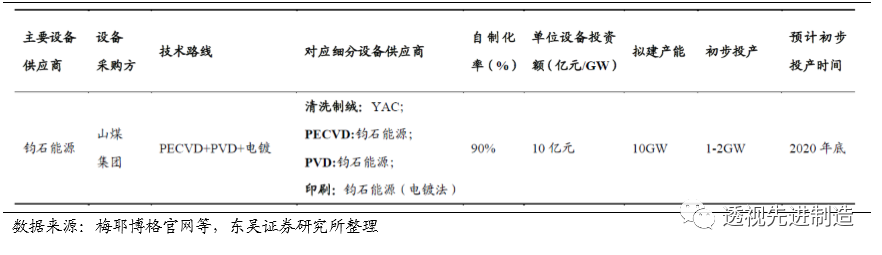

在山煤和钧石10GW的HIT示范线中,各工艺投资占比分别为15%(清洗制绒)、50%(PECVD)、25%(CVD) 和10%(印刷电镀铜)。钧石能源提供除清洗制绒(YAC提供)外,其余全部的三道工艺设备,自制化率为90%,单位设备投资额为10亿元/GW,初步投产1-2GW,预计2020年底实现初步投产。

3) HIT电池具备转化效率高、双面率高、光致衰减损耗低、设备成本未来降价空间大的优势,2020年有望成为HIT产业化元年。

3

钧石能源HIT生产线已投入商用,山煤国际布局HIT太阳能电池产业进程将大大加快。

此次合作,钧石能源能成为山煤国际合作方的原因,除了自身技术优势外,主要在于其一代HIT生产线所生产的光伏组件目前已经成功投入商用,例如富士康廊坊工业园、国电投寿阳电站、天津三星电子屋顶等。目前发电效率良好,高于PERC电池。

4

钧石能源2019年上半年营收规模较大,毛利率不高,研发费用投入应该很大,需要继续观察公司在山煤项目的新设备的研发进展和盈利水平。

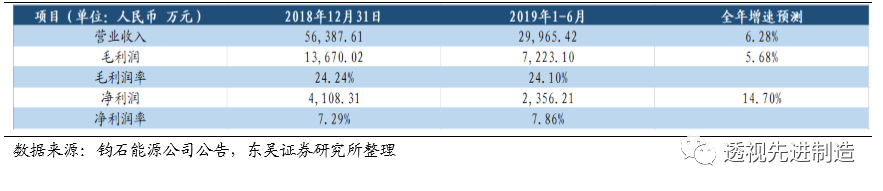

根据钧石能源披露的财务数据显示,公司2019年H1营业收入为3.00亿元,预计全年增速为6.28%;毛利润为0.72亿元,营收占比为24.1%,预计全年增速为5.68%;净利润为0.24亿元,营收占比为7.86%,预计全年增速为14.7%。东吴机械观点:公司整体的营业收入规模较大,钧石都是作为整线设备供应商给下游客户提供整体解决方案。目前毛利率不算高,但是按照专用设备商现阶段的情况分析,研发费用投入应该很大(研发费用占比或超过20%)。需要继续观察公司在山煤项目的新设备的研发进展和盈利水平。

重点推荐:

(1)【迈为股份】

:电池片设备龙头,从丝网印刷设备向前段设备延伸。受益于PERC扩产高峰在手订单充裕,现提前布局HIT技术路线并能够提供性价比最高的整线方案,设备自制率达65%以上,看好后续验证通过后订单落地。

(2)【捷佳伟创】

:产品线广、协同性强的电池设备龙头,传统的优势业务即镀膜设备,在HIT最关键的CVD环节提前布局并具有优势。其他关注

【金辰股份】

国内光伏组件设备龙头,电池片设备新进入者。

HIT产业化进程不及预期风险、光伏行业装机量不及预期

1

山煤国际拓展能源产业布局,拟进入光伏电池生产行业

山煤国际19年Q1营业收入82.08亿元,同比-20.43%,归母净利润2.21亿元,同比+167.74%。收入减少主要是和公司持续剥离亏损的煤炭贸易业务有关。剥离后,盈利指标改善明显,资产质量大幅提升。为应对煤炭价格周期波动较大以及顺应国家大力推进新能源产业的导向,山煤与钧石能源签署《战略合作框架协议》,拟布局异质结(HIT)电池生产制造。

山煤集团剥离亏损资产,打造煤炭生产和新能源开发的双向驱动。山煤集团主营业务包括煤炭生产和煤炭贸易,此前由于煤炭贸易业务管理不善,应收票据和应收账款大幅增加,造成回款难,坏账风险增加的困境。在14-18年期间,由于坏账损失和14-15年煤价大跌,山煤共计资产计提减值损失达60亿元。为了应对危机,山煤自16年以来,不断剥离亏损贸易子公司,进行”瘦身计划“,优化资产质量。山煤与钧石能源合作,投资HIT电池生产,意在兼顾煤炭主业和新能源开发,双向驱动,抵御煤炭价格周期波动,增加综合竞争力。

2

钧石能源2019年HIT电池产能将超1000MW,产线平均转换效率23%,具备多项自主研发专利技术和设备,整线自制化达到90%。

1)钧石能源效率高:

2018年钧石能源HIT产能已达到600MW,产线平均效率为22.6%;根据索比光伏网报道,2019年,钧石能源的产能将超1000MW,产线平均效率23%,现已成功应用到多家发电站项目。在建的新产线效率将超过25%。

2)自主研发设备,自制化程度高:

相比PERC电池的8道工艺,HIT只需4道工艺,分别为制绒清洗,非晶薄膜沉积,TCO膜沉积和电极金属化。在山煤和钧石10GW的HIT示范线中,各工艺投资占比分别为15%(清洗制绒)、50%(PECVD)、25%(CVD) 和10%(印刷电镀铜)。钧石能源提供除清洗制绒(YAC提供)外,其余全部的三道工艺设备,自制化率为90%,单位设备投资额为10亿元/GW,拟建产能为10GW,初步投产1-2GW,预计2020年底实现初步投产。

图1:钧石能源与山煤集团HIT示范线情况

图2:钧石能源的单GW设备投资额和产线配置

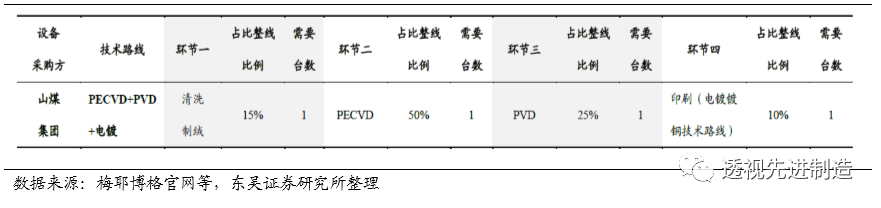

自主研发的镀膜设备:

钧石能源凭借其薄膜光伏设备的背景和建立600MW硅片厂的经验,自主研发了稳定高效的PECVD和PVD设备,其中非晶薄膜沉积的PECVD设备总投资额占比达50%,是未来发展方向的重中之重。钧石能源同时也提供应用于TCO层的PVD,可实现同时对硅片的双面进行TCO层镀膜。另外,PVD也应用于沉积种子铜,为电镀工序做准备,这就意味着TCO和种子铜可以在同一系统中完成沉积。PVD系统展示出良好的产量水平,即每小时3300片硅片,稼动率超过90%。

图3:钧石能源PECVD设备

图4:钧石能源PVD设备

印刷电镀铜技术路线:

此外,对于电极金属化环节,钧石能源使用电镀方式替代丝网印刷,用铜替代了低温银浆,大幅度的节约成本,同时能够实现双面电镀同时完成,提高效率。但是电镀也存在

工艺复杂、附着力差、废水处理等难题

亟待解决,存在环评存在无法通过的风险。

山煤国际能源集团与钧石能源于2019年7月签订了战略合作协议,根据该协议,双方将共建高达10GW的异质结太阳能电池(HIT)生产基地。此次合作开启了中国内地异质结(HIT)电池的最大规模的投产,市场关注度极高。目前,HIT技术路线处于小规模投产阶段,其中山煤与钧石能源的10GW项目是4个主要示范项目之一。目前,山煤和钧石能源签署的《战略合作框架协议》仅为双方初步合作意向,不涉及具体金额融资安排、角色分担、总投资金额和项目进度等细节,暂时不会影响公司财务状况。

3)HIT电池技术路线的优势:效率提升潜力高,降本空间大,产业化进程加快,2020年有望成为HIT产业化元年

转化效率高:

相比传统的太阳能电池,HIT电池结合了单晶硅与非晶硅电池的优点,效率提升潜力高,目前量产效率已突破了23%,比当前使用的P型PERC电池效率要高1.5%-2%。若通过叠加IBC或钙钛矿技术,最高效率可分别达到25%、28%以上。

双面对称结构提高双面率:

目前,相比PERC的82%,HIT电池双面率已经达到85%,未来有望达到98%。双面电池组件可获得10%以上的年发电量增益。

光致衰减损耗低:

相比PERC电池,HIT电池10年衰减小于3%,25年发电量下降仅为8%。

当前设备投资高,未来降本空间大:

截止18年底,HIT电池生产成本约为1.22元/W,其中硅片成本和浆料成本占最高,分别为47%和24%,HIT国产化设备的整线投资额达到10亿/GW。未来主要降价空间在于材料和设备,可以通过 1)利用其低温工艺和N型电池的优良特性,实现硅片的薄片化,有望从180μm下降至100μm;2)应用SmartWire无主栅技术,减少2/3 的银浆消耗量;3)提高设备的单机产能,实现设备及原料的国产化, 目前设备折旧约占电池成本的15%,未来有望通过设备国产化和设备效率的提升,将设备折旧降低到7-8%。预计,HIT国产设备整线投资额能下降到5-6亿/GW。

图5:钧石能源商用项目

除了上述提到的,钧石能源具有HIT量产转化效率高,拥有多项自主研发专利和自制化程度高的优势外。根据钧石能源提供的说明,一代HIT生产线所生产的光伏组件目前已经成功投入商用。多家发电站项目使用钧石能源技术工艺,例如富士康廊坊工业园、国电投寿阳电站、天津三星电子屋顶、吐鲁番永盛光伏电站、三峡格尔木项目、湄洲岛智慧能源工程、泰国电站等。目前发电效率良好,高于PERC电池。和拥有已投入商用HIT生产线的钧石能源合作,山煤国际布局HIT太阳能电池产业进程将大大加快。

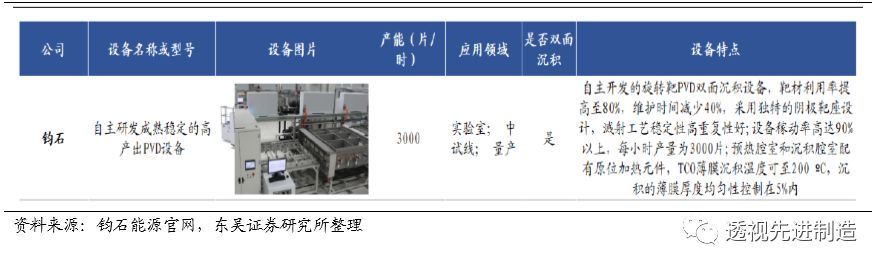

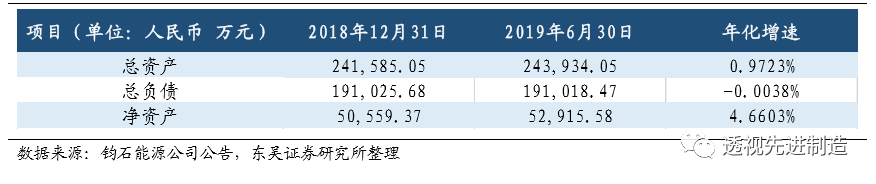

根据钧石能源披露的财务数据显示,公司2019年H1营业收入为3.00亿元,预计全年增速为6.28%;毛利润为0.72亿元,营收占比为24.1%,预计全年增速为5.68%;净利润为0.24亿元,营收占比为7.86%,预计全年增速为14.7%。

东吴机械观点:公司整体的营业收入规模较大,钧石都是作为整线设备供应商给下游客户提供整体解决方案。目前毛利率不算高,但是按照专用设备商现阶段的情况分析,研发费用投入应该很大(研发费用占比或超过20%)。需要继续观察公司在山煤项目的新设备的研发进展和盈利水平。

图6:钧石能源资产负债表数据

图7:钧石能源利润表数据

建议重点关注:

(1)【迈为股份】

:电池片设备龙头,从丝网印刷设备向前段设备延伸。受益于PERC扩产高峰在手订单充裕,现提前布局HIT技术路线并能够提供性价比最高的整线方案,设备自制率达65%以上,看好后续验证通过后订单落地。

(2)【捷佳伟创】:产品线广、协同性强的电池设备龙头,

传统的优势业务即镀膜设备,在HIT最关键的CVD环节具有一定优势;现提前布局HIT环节并提供整线方案,看好后续验证通过后订单落地。